BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD+0.6%

LTC/HKD+0.6% ADA/HKD-1.2%

ADA/HKD-1.2% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD-0.48%

XRP/HKD-0.48%本文將介紹一下Balancer的流動性引導池。智能池是屬于智能合約的受控、專用池,該智能合約可以構建多種類的任意邏輯。BalancerLabs計劃為智能池設計一些模板,使團隊可以在友好的界面中修改、部署和管理池子。本文介紹的LBP是幫助團隊在發布項目代幣同時建立良好流動性的智能池模板。

背景

在AMM成為主流之前,項目代幣想要獲得流動性的選擇非常有限。交易所上幣費可能高達25萬美元,而需要向做市商支付的費用可能會更高。

過去,圍繞使用AMM曲線為新代幣創建流動性已經進行了大量實驗:Synthetix對Uniswap的流動資金進行補貼;SaintFame?增加了少量的ETH來引導流動性。Balancer團隊希望看到長尾token在AMM上建立流動性的趨勢能夠繼續下去。

流動性質押協議Liquid Collective公開源代碼:7月18日消息,流動性質押協議Liquid Collective發布公告稱,其源代碼已在GitHub發布,在商業源碼許可證1.1下可為公眾使用。

據此前報道,Liquid Collective開發商Alluviall宣布完成1200萬美元A輪融資,Ethereal Ventures和Variant共同領投,Brevan Howard Digital、Coinbase Ventures、Kraken和富達旗下Avon Ventures參投。[2023/7/18 11:02:47]

SushiSwap在13條鏈上推出V3流動性池:金色財經報道,去中心化交易所 (DEX) SushiSwap 周四宣布,開始在 13 個網絡中推出新的 V3流動性池,包括 Ethereum、Arbitrum 和 Polygon、BSC 和 Avalanche等,此次推出旨在讓流動性提供者接觸到更大的交易量和流動性,同時減少金融風險。該協議還引入了智能訂單系統 Tines,旨在與協議的新路由處理器一起為用戶提供“最低成本的交易”和“最大的資本效率”。

據 DEX 團隊稱,未來幾個月,v3 流動性池將在 30 多個鏈上可用。增加對跨鏈活動的支持是該團隊對 DEX 未來愿景的重要組成部分。[2023/5/5 14:43:44]

讓我們看一下項目團隊當前是如何建立流動性。

Findora為Venice AMM DEX提供1000萬美元流動性挖礦激勵計劃:據官方消息,具有可編程隱私性的Findora Network為Venice Finance正式推出了共計1000萬美元的流動性挖礦獎勵計劃,這是一個由全球開發者社區在Findora EVM上建立的新的新一代的、由零知識驅動的去中心化交易所,主要關注隱私保護、防搶跑攻擊和跨鏈流動性聚集。作為一個鏈上的的流動性中心,Venice還將允許用戶在不透露其倉位或身份的情況下,以無摩擦和無需信任的方式在生態系統間進行流動性交易。

1000萬美元的流動性采礦獎勵計劃將致力于支持Venice上的流動性池,從以太坊(ERC-20)和Binance智能鏈(BEP-20)兼容的代幣與WFRA交易對開始。社區還公布了一份路線圖,建議增加對比特幣、WXRP、Arbitrum、Polygon、Terra和Avalanche的跨鏈橋集成。[2021/12/23 7:59:12]

示例場景:

三大ODL走廊的XRP流動性指數接近突破歷史高點:金色財經報道,3月12日至13日,比特幣在24小時內下跌了50%,墨西哥、菲律賓和澳大利亞的三家加密交易所的XRP流動性指數(XRP Liquidity Index)大幅下跌,且一直未能接近當前的歷史高位。然而近期該指數開始上漲,目前Bitso(墨西哥交易所)、Coins.ph(菲律賓交易所)和BTC Markets(澳大利亞交易所)的XRP流動性指數已接近突破現有歷史高點。[2020/4/2]

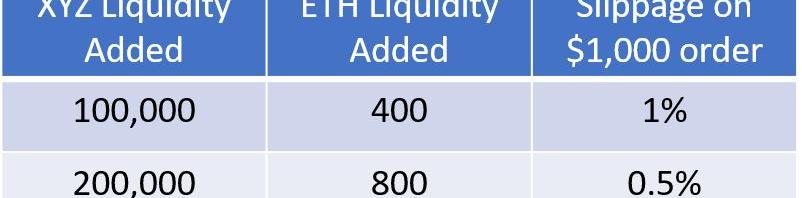

一個團隊創建了代幣XYZ,他們認為代幣的初始公平市場價格應為1美元,而此時以太坊價格為250美元。

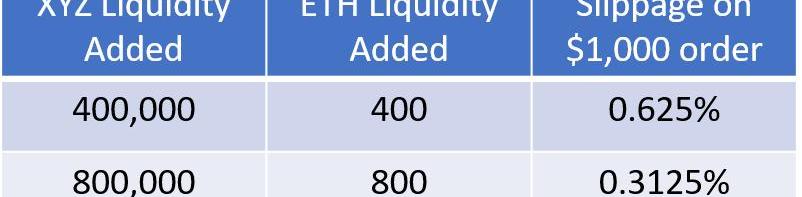

下表是XYZ和ETH資產進入一個恒定50/50AMM的成本和滑點表:

我們可以看到,資金量越多滑點越低,為了防止滑點過大前期所需準備的ETH資金量會很大,這就要求團隊前期有大量的資金儲備。

流動性引導池

對LBP的建立需要有以下的考慮:

1.團隊需要在沒有大量前期資金的情況下建立流動性;2.團隊應該創建一個符合他們風險組合和資金目標期望的資金庫;3.token的分配和流動性供應應與token價格變化脫鉤。不同于聯合曲線,即使token的單價保持不變,也應分配token。考慮到這些要點,Balancer開發了一個靈活的模板,使團隊可以在代幣分配方式的制定中,定義如何引導流動性。

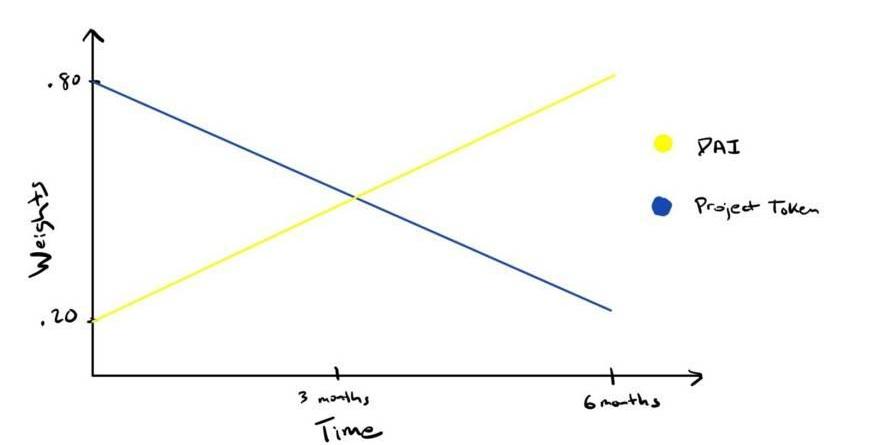

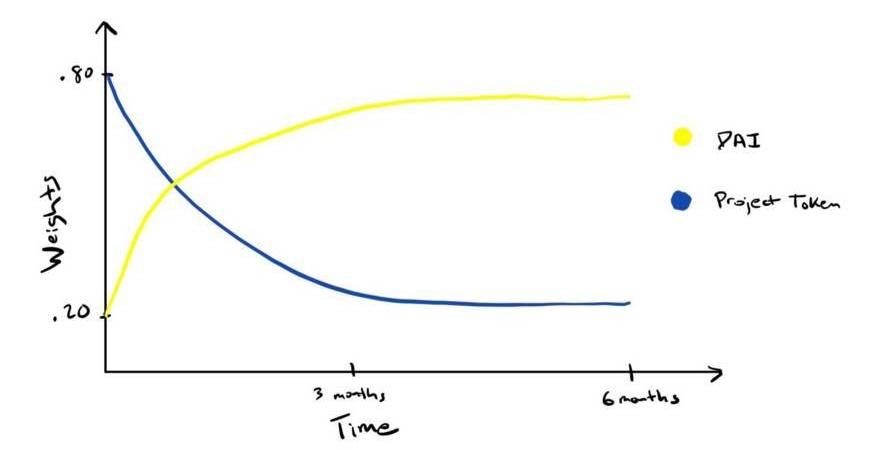

LBP池權重的線性示例

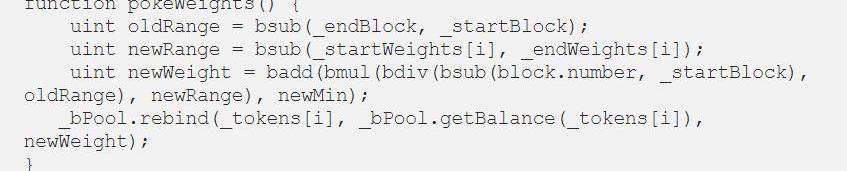

在上面的線性例子中,團隊將其項目token的權重設置為80%,DAI的權重設置為20%。在6個月的時間里,權重會逐漸調整并最終二者翻轉過來。線性公式已在controller合約中有明確描述,并允許任何人對合同進行poke以更新權重。每次權重變化時出現的小套利機會會引來更多的交易者。以下是pokeWeights代碼中的函數,該函數允許任何人調用并執行一系列的變化,從區塊號到權重大小。

再回到剛才的表格看看解成本和滑點,在上面的LBP示例中,數據如下:

在使用相同數量的ETH的情況下,團隊現在可以將其項目代幣的流通量和流通量提高4倍。注意:這是假設80/20的權重-更極端的95/5的權重將需要更少的初始ETH

LBP讓項目在啟動時創建有意義的流動性和分配

在權重調整期結束時,資金池的交易將會繼續進行。相對而言,項目團隊不會保留項目代幣的50%。對項目來說另一種可能做法是定義指數曲線以調整權重。曲線的斜率是智能合約模板中的可配置參數。

LBP池權重的指數示例

使用指數曲線的主要優點之一是壓制token釋放時最初的炒作和市場的狂熱。通過快速調整權重,從而降低池中代幣的價值,阻止由于早期投機而導致價格最終的飆升。

本文用項目token和Dai來列舉例子。智能池模板可以實現token數組與權重的動態變化。因此,可以采取這樣的一種設置:以80%XYZ,10%DAI,10%ETH開始,以33%XYZ,33%DAI,33%ETH結束。允許用戶用ETH或DAI購買項目token。

結論

LBP模板使項目可以完全自定義token的分發機制,從而為團隊提供更多的控制權和靈活性。隨著長尾代幣在加密世界的持續爆發,圍繞引導流動性進行更多的實驗是很有必要的,而LBP是這個過程中的重要組成部分。

在八月份突破1.2萬美元之后,圍繞比特幣的情緒已經變得明顯積極起來。如果這種勢頭在中期持續增強,并且比特幣的價格達到1.65萬美元,那么比特幣的市值就相當于摩根大通的市值.

1900/1/1 0:00:00最大的去中心化交易所Uniswap發幣,有人咨詢UNI值不值買入?在昨天的文章《Uniswap發幣,對后市有何影響》中,我和大家分享過我的判斷方法,簡單地說就是用市值比較法來判斷.

1900/1/1 0:00:00轉自:以太坊愛好者 如果你最近用過DeFi,最近高漲的交易費會令你瞠目結舌。如今,就以太坊交易而言,數十乃至數百美元的交易費實屬稀松平常之事.

1900/1/1 0:00:002020世界青年科學家峰會-商用密碼與區塊鏈應用專題論壇將于10月17日在浙江溫州舉辦,即日起至10月10日開展“商用密碼、區塊鏈優秀應用案例征集”活動.

1900/1/1 0:00:00作者:Nancy 來源:PANews 伴隨著熱火朝天的農民種田潮,DeFi這趟高速列車正以驚人的速度向CeFi逼近.

1900/1/1 0:00:00原題:《關于可計算金融應用于Defi預言機的分享》預言機一般被認為是去中心化協議和區塊鏈外部數據之間的橋梁,而預言機在Defi領域主要承擔的是報價功能.

1900/1/1 0:00:00