BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD+1.81%

ADA/HKD+1.81% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+2.17%

XRP/HKD+2.17%

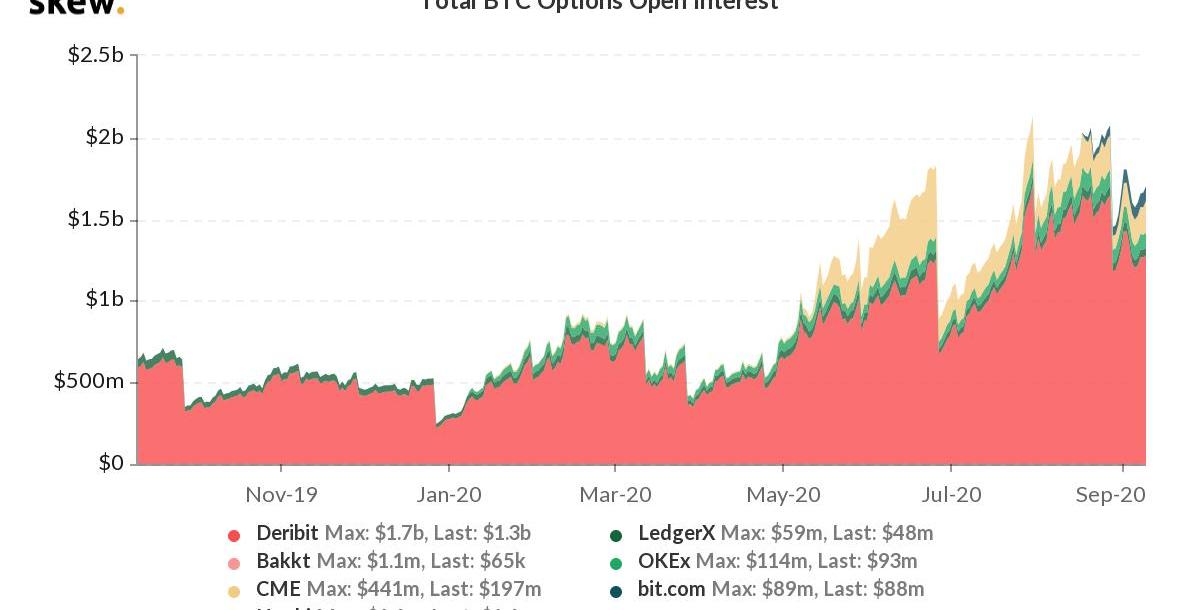

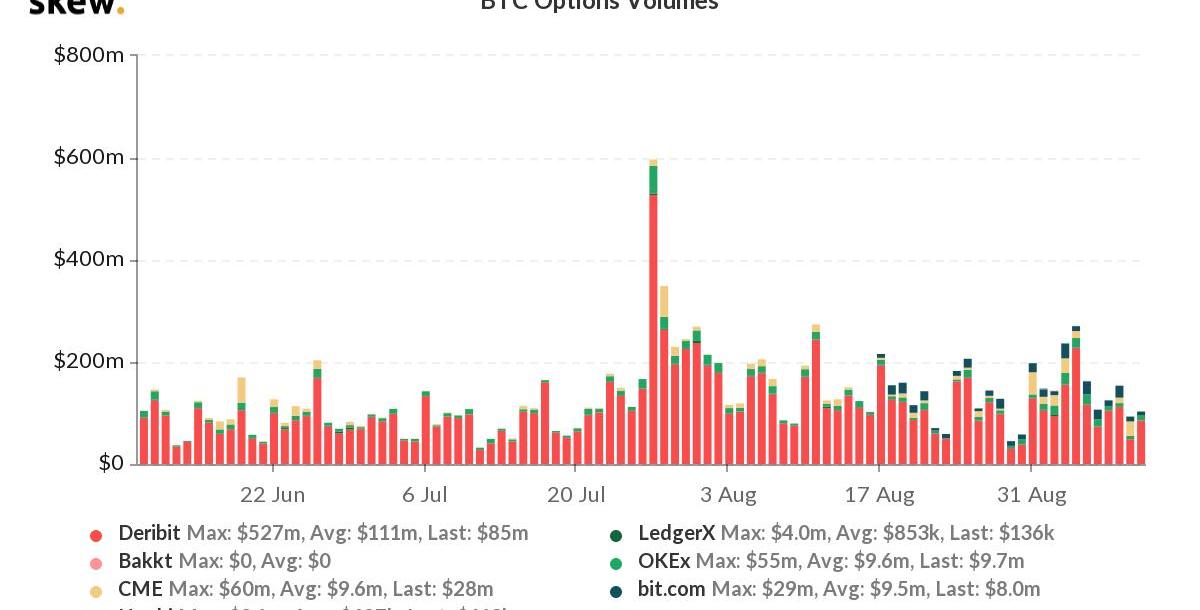

根據加密數據網站Skew數據,截至9月10日,比特幣期權市場的未平倉頭寸金額達到

17.26億美元,半年來翻了三倍,其中整體交易量也增長迅速,在7月27日更是達到了5.7億美元的歷史新高,期權開始逐步吸引業內關注。

大風起于青萍之末,在數字貨幣衍生品交易市場中,數字貨幣期權漸漸成為繼期貨合約外的又一處“新秀之地”。

在數字貨幣期權市場爆炸式增長的前夜,硝煙依稀可聞。

?01、期權是什么?

對于普通投資者而言,目前數字貨幣期權依舊相對冷門,很多人并不了解。那么,到底什么是期權呢?

期權又稱選擇權,它賦予持有人在某一特定日期、以固定價格購進或售出某種資產的權利。期權市場中,買方只需支付「權利金」,就可以擁有在到期日行權或不行權的權利,而賣方收取「權利金」后,必須在到期日按合同約定履行義務。它主要分為兩類:

看漲期權,即在行權日買方能以特定價格買入某項資產的權利;

火幣礦池成為Umbrella驗證節點:據官方消息,火幣礦池正式宣布參與到Umbrella網絡中,并運行驗證節點。據火幣礦池POS商務負責人Zero表示,隨著Umbrella在oracle網絡解決方案中的發展逐步完善,我們很高興能作為驗證節點參與其中。目前,火幣礦池與Umbrella已達成正式合作,我們將從各個方面對Umbrella生態發展給予支持。[2021/4/6 19:50:00]

看跌期權,即在行權日買方能以特定價格賣出某項資產的權利;

可以簡單將期權理解為“預交定金的約定”——以看漲期權為例,比如小張先交50美元的“定金”,約定好一個月后,自己擁有用1萬美元買一個比特幣的權利。

如果一個月后比特幣高于1萬美元,小張就可以行使這項權利,用低于市場價的1萬美元買入比特幣,從而通過差價獲利;

相反,如果一個月后比特幣價格低于1萬美元,小張行權就會賠錢,那就可以選擇不買了,只損失這50美元“定金”;

所以相對于期貨,期權買賣方面臨的風險和收益是不同的,明顯買方“虧損有限”,最多損失“定金”,但卻可能“盈利無限”。

尤其是在極端行情下,對于投資者而言期權就等同“帶有保險性質的彩票”——以“3.12事件”為例,大跌之前看跌期權的“權利金”極其便宜,投資者完全可以買入當作“保險費”,成本不高,而一旦市場劇烈波動,就可以獲取豐厚收益,對沖極端風險。

火幣合約平臺將于1月29日14點上線BAL、ZEN等品種USDT本位永續合約:據官方公告,火幣合約平臺將于2021年1月29日14點上線BAL、ZEN、MANA、AKRO、SAND、BADGER、BAGS和MASS品種USDT本位永續合約。[2021/1/28 14:12:25]

?02、暗中布局的交易平臺、期權市場來到爆發前夜

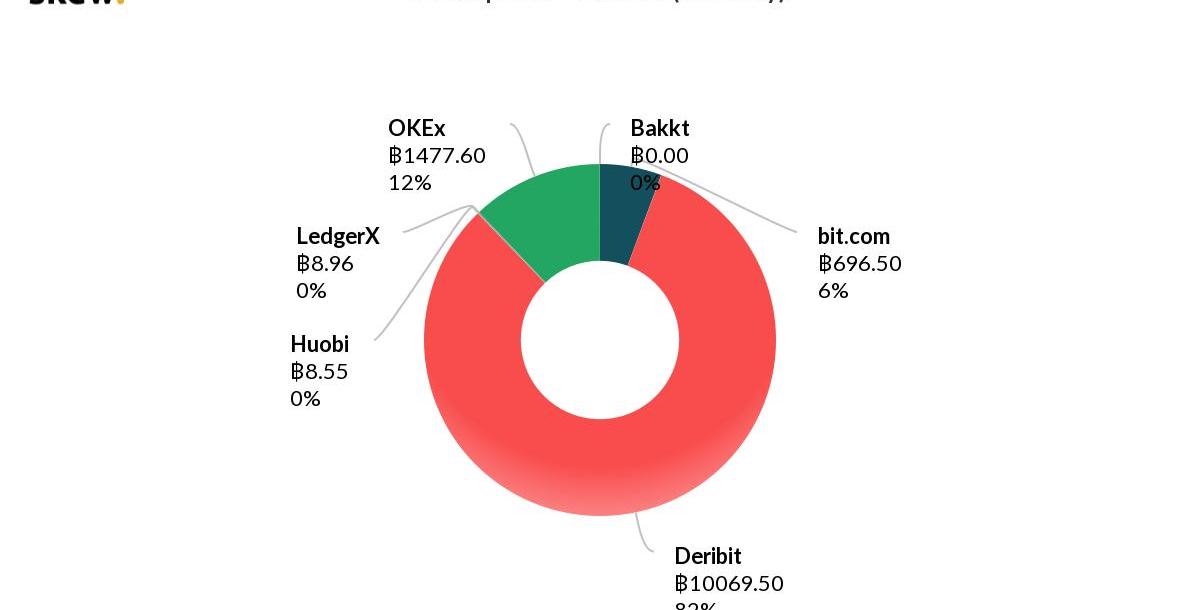

在成熟的資本市場里,期權也一直都是機構以及專業投資者最重要的對沖交易工具之一,目前,數字貨幣期權市場尚處于發展早期,以比特幣期權為主,市場由Deribit和CME主導,各家交易平臺如火幣等也在積極布局。

圖注:9月14日期權市場占比數據

1.早在2017年11月,LedgerX就啟動了其首個長期交易的比特幣期貨期權,定價10000美元。2019年7月,LedgerX再次公布了其看漲期權,定價10萬美元,購買者押注比特幣價格將在2020年12月之前突破10萬美元;

2.緊隨其后的Bakkt在2019年12月10日上線了現金交割的比特幣期貨,但少為人知的是,它同步上線了比特幣期權產品,這也是美國商品期貨委員會首個正式批準的比特幣期權衍生品;

火幣全球站UNI/USDT逐倉杠桿交易對的杠桿倍數調整為3倍:據火幣全球站公告,現已調整 UNI/USDT 逐倉杠桿交易對的杠桿倍數,由2倍杠桿升級調整為3倍。[2020/10/10]

3.2017年12月就推出比特幣期貨交易產品的老牌交易平臺CME嗅覺也相當敏銳,緊隨其后在2020年1月份正式推出旗下的比特幣期權產品;

傳統交易平臺之外,除了Deribit早在2016年就已開始深耕,“三大”則都是在近年方才陸續試水。9月1日,伴隨著火幣期權正式亮相,“三大”已全部完成各自對數字貨幣合約版塊的產品布局。

與關注度提升相伴的,是比特幣期權市場今年以來不斷膨脹的規模,尤其是近半年來增長迅速。

7月27日,期權市場交易量創下5.7億美元的歷史紀錄,說明越來越多的專業投資者正在進入這個領域。

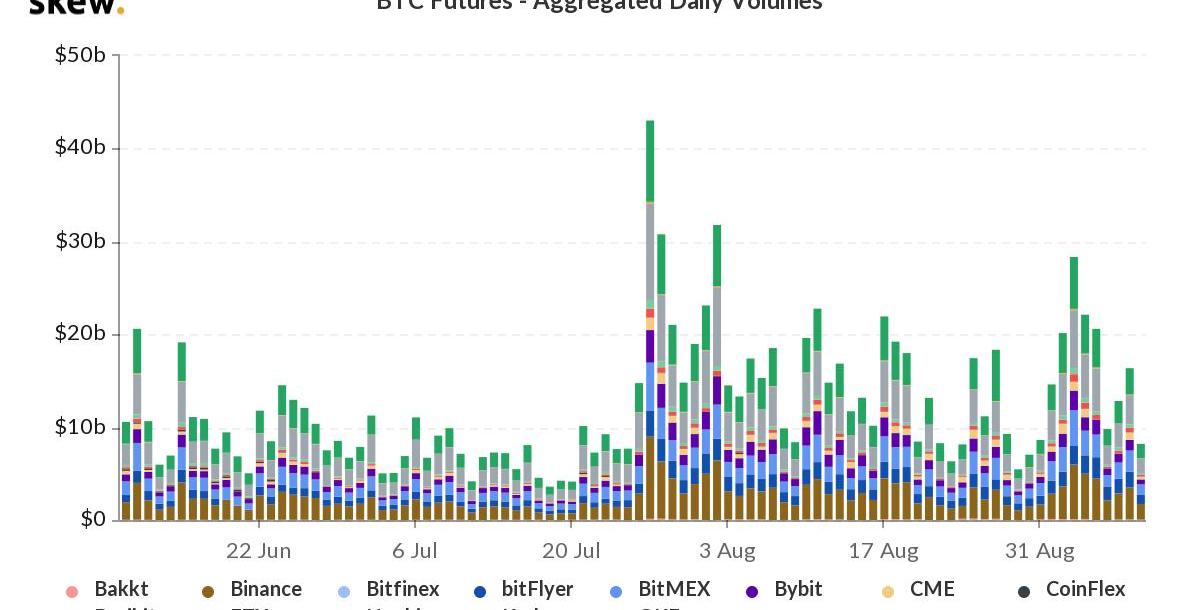

不過相較于比特幣期貨市場,比特幣期權仍是小巫見大巫:目前比特幣期貨合約市場每日交易量都遠在100億美元之上,相比之下,期權市場5億美元左右的體量顯得不足為道。

火幣行情播報 | BTC日內縮量橫盤,震蕩行情持續:據火幣行情顯示,BTC日內縮量橫盤,行情持續在10450USDT一線橫盤。日內外部市場還在消化昨日的下跌行情。目前行情放量下跌之后持續縮量橫盤,多方的抵抗很弱,目前市場仍不能確認筑底。截至20:00,火幣平臺的主流幣的具體表現如下:[2020/9/22]

但如果以傳統市場為映照,期權交易量一般是底層資產交易量的

10倍以上。所以,越來越多的行業有識之士開始意識到期權市場接下來存在交易量高速增長的可能,正因如此,新老交易平臺爭相布局。

?03、全面出擊的交易平臺期權產品

但由于期權的交易門檻天然較高,目前即便入局者眾,競爭仍是一片藍海——其中關鍵在于誰能降低交易門檻與提升用戶體驗,讓更多用戶可以接受這一新產品形式。

作為目前全球最大的數字貨幣期權交易平臺,Deribit可謂一枝獨秀,占據了80%左右的市場份額,不過其大部分交易量都來自于少數幾個機構客戶,也正因如此,Deribit的使用體驗更傾向于專業投資者,頁面散亂,對新手不太友好,用起來總會有水土不服的感覺。

而OKEX的比特幣期權產品除了在細節上稍有差異外,基本上和Deribit的期權產品大同小異。

港股開盤:歐科云鏈下跌1.62%,火幣科技上漲1.46%:金色財經報道,港股開盤,香港恒生指數開盤上漲126.09點,漲幅0.48%,報26348.16點;歐科集團旗下歐科云鏈(01499.HK)報0.243點,開盤下跌1.62%;火幣科技(01611.HK)報4.18點,上漲1.46%。[2020/3/5]

幣安期權產品頁面截圖

幣安推出的則是簡版期權,用戶購買期權只需要選擇期權到期時間和購買數量即可,下單時的行權價則是實時變化,由交易平臺提供,有點類似于“賭大小”。而且到期時間范圍也較短,產品豐富度尚需打磨,導致深度也欠缺,在Twitter等社交媒體上用戶風評一般。

9月1日姍姍來遲的火幣期權產品,倒有點之前在期貨合約競爭中后發先至的味道。

火幣期權合約是標準歐式期權,而非幣安美式簡化版或二元期權,其在專業交易的優化設計上頗下了一番功夫,簡潔的操作界面應該是目前最符合東亞區交易習慣的期權產品。

此外,由于目前市場上均是反向期權合約,火幣期權是業界首家USDT本位正向期權,好處自然也是很明顯的:

使用USDT保證金,確保了保證金價值的穩定,減少了用戶的持倉風險;

持有USDT就可以進行多個品種交易,避免幣價波動風險的同時也降低了用戶的換倉交易成本;

交易中用USDT計算,盈虧一目了然。

火幣BTC期權要素

?04、

具體怎么玩期權

接下來就以火幣期權為例,簡單介紹一下期權交易的細節操作。

進入火幣期權交易頁面,首先會發現相較于Deribit的散亂,火幣整體的頁面布局有一種一目了然的感覺,操作起來非常舒適。

這種細節設計對用戶挺友好,尤其是對新手而言,看漲、周期、價格等關鍵信息標注清晰,這樣期權交易就像買賣現貨、交割和永續合約,大家都很了解,能極大降低用戶的上手難度和使用門檻。

接下來在選擇交易類型的時候,火幣期權按行權日分有當周、次周、季度三個周期,每個周期都有5個執行價格,并且根據行情變化可以靈活增加新的期權合約,這樣既保證了行權價的合理分布,給用戶多樣的投資組合選擇,又不至于因為價格過多而分散盤面流動性。

在具體下單交易時,火幣期權分有限價委托、計劃委托、閃電平倉、IOC和FOK、最優N檔、只做Maker等多種委托方式,頗令人驚艷,這就比較貼合日常現貨、期貨的交易習慣,可以滿足幾乎所有類型用戶的多樣化交易需求。

這種設計下,無論是想要常規按限價掛單交易的普通用戶,還是計劃委托、只做Maker等專業交易用戶,都可以得到最大程度滿足。

由于火幣期權單張面值0.001BTC,所以最低只需要0.001BTC就可以開一張期權合約。這樣低的交易門檻業界罕見,實際上,

這保證了很多人都可以用很靈活的成本來體驗期權交易,拓展了用戶的交易可能。

在數字資產的期權市場上,目前有一些不規范期權產品或者二元期權產品,賣方只能是交易平臺自身或其錨定做市商,用戶只能被動買入不能主動賣出期權,不夠靈活,影響交易策略。另外,由交易平臺做用戶對手盤,風險是顯而易見的。

因此,火幣期權針對這項痛點,寬松了賣出限制,即用戶可自由選擇做期權買方還是賣方,也就是在實際交易的時候用戶不僅可以買入期權,也可以根據自己對行情的實時判斷,做期權的賣方,十分靈活。

總體上來看,盡管今年以來期權市場經歷了一波交易量與入局者的狂飆突進,但目前的期權市場依舊還處于早期,屬于“播種耕耘”的階段。但“今天很殘酷,明天更殘酷,后天很美好,但絕大多數人死在明天晚上,見不著后天的太陽”,所以對于交易平臺而言,提前布局是為了未來的收獲,誰都不敢松氣。

而期權自帶的專業屬性和高門檻,也決定了選擇權把握在用戶手中——誰家的產品能夠為用戶帶來友好的使用體驗與交易門檻,誰就有可能率先贏得青睞,在這片機遇藍海中取得領先優勢。

現在來看,火幣期權產品正在為市場帶來這樣的期待。

但最終鹿死誰手,讓我們拭目以待。

你使用過期權交易嗎?體驗如何?歡迎來留言區寫下你的看法。

——End——

『聲明:本文為作者獨立觀點,不代表白話區塊鏈立場,本內容僅供廣大加密愛好者科普學習和交流,不構成投資意見或建議,請理性看待,樹立正確的理念,提高風險意識。文章版權和最終解釋權歸白話區塊鏈所有。』

區塊鏈首先是一場會計學革命——從復式記賬到多方記賬作為多種技術的結合體,拋開它的其他技術特性,區塊鏈首先是對會計學的巨大革新,而這一場革新會孕育出新的金融范式與新型金融基礎設施.

1900/1/1 0:00:00作者劉玉書系中國人民大學重陽金融研究院宏觀研究部主任,本文刊于9月7日《金融時報》,原標題為《非傳統金融風險防范的數字變局》.

1900/1/1 0:00:00來源:01區塊鏈,作者:照生即便迄今為止,央行尚無就數字人民幣發布規范性文件,到底哪些機構或上市公司真正參與數字人民幣項目研發,或擁有數字人民幣相關技術亦不明確,但在資本的推動下.

1900/1/1 0:00:009月10日,DeFi聚合收益協議yearn.finance創始人AndreCronje宣布將于幾周后推出一款去中心化信貸協議StableCredit.

1900/1/1 0:00:00據Decrypt9月8日報道,哪些國家在采用加密貨幣打入主流經濟體方面取得了不錯的進展呢?結果可能和你想的并不一樣,因為引領這一進程的不一定是經濟超級大國.

1900/1/1 0:00:00無抵押借貸已經進入了DeFi。Aave是一個DeFi貨幣市場,允許用戶從加密貨幣中賺取利息,或以此為抵押進行借款操作.

1900/1/1 0:00:00