BTC/HKD+1%

BTC/HKD+1% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+1.89%

ADA/HKD+1.89% SOL/HKD+0.82%

SOL/HKD+0.82% XRP/HKD+2.9%

XRP/HKD+2.9%無抵押借貸已經進入了DeFi。

Aave是一個DeFi貨幣市場,允許用戶從加密貨幣中賺取利息,或以此為抵押進行借款操作。Aave在7月初引入了信貸委托,這項服務允許那些在Aave上存放了大量抵押品且不愿以此為抵押去進行借款的人,將他們的信用額度委托給他們信任的第三方。作為與受信任的第三方共同簽署貸款的回報,授權方可以從貸款利息中分得一部分,從而提高存款的回報。

這一發展代表著DeFi貸款的重大轉變,因為迄今為止,DeFi貸款產品都是以傳統的信用「4C」,抵押物,資本,品格)中的抵押物為擔保,畢竟是將資金借給互聯網上的陌生人,使用抵押物作為擔保也是情理之中。信貸授權則是邁向基于其他因素做出貸款決策的一步,例如借款人的收入,儲蓄或償還債務的往績記錄,也就傳統銀行家的表述中的「能力」,「資本」和「品格」。

這一貸款方式的改變正是發生在DeFi風靡一時之際。根據DeFiPulse的測算,僅在8月15日,Aave就向整個平臺投入了超過10億美元的加密貨幣。目前,有近70億美元的數字資產被用作推動這一新興產業的抵押品。目前DeFi生態上只有四個項目擁有價值超過10億美元的資產。

央行數字貨幣研究所、中國信通院成功合作立項2項區塊鏈國際標準:5月11日,國際電信聯盟第十六研究組于2021年4月19日至2021年4月30日召開全體會議。在本次大會上,中國人民銀行數字貨幣研究所和中國信息通信研究院合作,針對區塊鏈平臺的功能和性能測評的痛點,在SG16分布式賬本工作組Q22成功立項2項區塊鏈測評標準“分布式賬本技術平臺功能測評方法”和“分布式賬本技術平臺性能測評方法”。(財聯社)[2021/5/11 21:47:29]

「我們為DeFi投入了大量資金,」Aave首席執行官StaniKulechov表示,「我們正在研究:如何盡可能地利用這一價值。」

Kulechov說,在Aave上,大約75%的用戶沒有使用他們的信用額度。他們只是在存款和治理代幣上賺取收益。

雖說這里很自然地讓人聯想到P2P貸款,但Kulechov說,信貸委托更多的是針對機構級別的用戶,如一些價格敏感的交易機構,他們需要快速簡便的貸款,這些機構包括場外交易部門、做市商、尋求借入穩定幣進行加密貨幣交易的傳統金融機構,以及為執行特定策略而設立的智能合約等。

倫敦交易所LDX與江北學院合約研究院達成戰略合作,共同開拓亞太市場:據官方消息,倫敦交易所LDX與江北學院合約研究院于12月3日達成戰略合作,江北學院成為倫敦交易所官方特邀合約業務合作代理商,雙方攜手開拓亞太市場,并圍繞合約市場展開全方位的拓展與創新合作。

江北學院專注于合約板塊,其研發的《合約導圖》、《合約市場鐵律》、《行情分析軍火庫》、《做單心理戰法》等經典課程深受市場青睞,目前學院內匯聚了全球超過6.3萬名合約愛好者。

倫敦交易所LDX是由曾任職于Bitmex、Coinbase公司的高管于2018年1月創立的數字資產交易平臺。LDX采用完全自主研發的撮合引擎LD Engine,穩健高效流暢,致力于成為全球最具信賴的數字資產交易平臺,目前已支持3大語種版本,全球用戶數超30萬。[2020/12/3 22:57:21]

其理念并不是讓Aave自身成為放貸者,而是讓從Aave獲得回報的資本使用者通過分享自己的信用額度來增加回報。

現場 | 國家電子商務基地首席研究員:區塊鏈展現了嶄新的人類文明生產關系:在“2018鏈動亞洲區塊鏈峰會”現場,國家電子商務基地首席研究員、貴州·黔南區塊鏈技術應用研究院技術創新委員會副主席、貴州師范大學經管院主任吳亮教授表示,區塊鏈技術被認為是繼蒸汽機、電力、互聯網之后,下一代顛覆性的核心技術。區塊鏈甚至帶來一種新的商業文明 ——“區塊鏈經濟”,從傳統基于熟人之間信任關系的合作網絡,變成基于透明規則的開放式的合作。這種新商業規則有別于傳統,因為它允許任何規模的商業機構創造一個完全可信和被完整執行的規則體系,扁平化了大小機構構造商業信任的能力差距。他還提到物聯網技術與區塊鏈的融合是未來區塊鏈發展的主要方向。[2018/7/15]

在傳統金融世界里,這是一條老生常談的道路,它為許多人提供了機會,但卻讓許多人陷入麻煩,比如P2P暴雷。

UnchainedCapital首席執行官JosephKelly表示,「我認為圍繞這些貸款模型進行的試驗是正常的。但是它們周圍確實存在著很大的風險,原因很明顯,如果不能及時為委托人收回資產,這將是很大的問題」,UnchainedCapital是一家為比特幣抵押品提供貸款的公司。

前人行區塊鏈專家、原蘇寧金融研究院區塊鏈負責人洪蜀寧出任金丘區塊鏈研究院院長:金丘區塊鏈官方宣布,前人行區塊鏈專家、原蘇寧金融研究院區塊鏈負責人洪蜀寧正式加盟并擔任金丘區塊鏈研究院院長。金丘區塊鏈研究院定位于研究區塊鏈行業前沿理論、技術、應用和行業狀況,制定公司區塊鏈技術思想及路線,研發相關產品,洪蜀寧將負責主持全局工作,對區塊鏈經濟研究、產業研究、技術思想觀點創造與輸出等發揮引導作用,并組織研究院內專家開展技術社區管理、國際/國內標準化制定、底層公鏈平臺技術研發、區塊鏈應用項目開發等工作。洪蜀寧于2011年發表國內第一篇研究比特幣的學術論文《比特幣:一種新型貨幣對金融體系的挑戰》,并以前瞻性觀點被稱為“比特幣先知”。[2018/6/16]

那么Aave的信用委托機制如何工作的呢?

沒有了抵押物,貸款的擔保是什么?

基本上是有關法律和合同。?

Aave提供對OpenLaw合同的訪問權限,這些合同允許具有信用額度的實體設置其交易對手同意的條款。如果發生違約,他們可以求助于仲裁或法院。?

區塊鏈研究公司:379萬BTC可能永久丟失 再也無法重新獲得:據CCN消息,區塊鏈取證公司Chainalysis進行一項研究發現,很多BTC持有者因為各種原因丟失了密鑰,導致無法找回自己的BTC,目前統計丟失的數目應該在379萬枚左右,占BTC總供應量2100萬的18%,考慮到BTC的價格計算方式是通過將數字資產的市場估值除以其循環的供給量,因此當比特幣的供應量達到2100萬時,BTC的價格應該比實際價格高18%。[2018/5/28]

由抵押品持有人決定對他們委托的人提出什么樣的具體要求。OpenLaw提供的一個很好的功能就是可以在管理關系的智能合約中直接反映合約條款。

「我認為OpenLaw合同只是為了展示可能性,最終如何實現的決定權還是在用戶手上。」Kulechov說。

交易是如何安排的?

目前,Aave已經完成了首筆信用授權:去中心化交易所DeversiFi通過Aave的信用貸款機制成功提取了信用額度。「它們是做市商」Kulechov解釋了為什么交易所需要借入資金。

Aave尚未透露誰將信用授予了Deversifi。

雖然目前距離消費者通過獲得無抵押貸款以支付醫療費用或購買洗衣機還有很長的路要走,但是它提供了一種服務愿景,即是為一群被驗證為有信貸價值的實體提供流動性來源。?

Kulechov解釋說,我們今天在信用授權中看到的只是最低限度的可行產品。現在是我們使委托人和借款人相匹配。?換句話說,是Aave將項目推廣給有大量存款的人,然后找到合適的交易對手,但是這種方式并不具備擴展性。

Aave的未來走向

這就是代幣經濟學出現的地方。

隨著Aave去中心化,其愿景是讓Aave治理代幣AAVE的持有者來處理信貸委托的規模。用戶將建立資產池,以尋找需要流動性來源的實體,并評估他們是否具有良好的信用風險。

然后,委托人可以查看這些池并決定是否委托給它們。抵押利益相關者即委托人是否愿意下放信貸,以及特定資產池的風險狀況是否具有吸引力,將始終取決于抵押利益相關者。

「我們基本上是使其更具可擴展性,從而不需要靠我們匹配這些交易」Kulechov說。

Kulechov相信,對于借貸這個應用場景而言,即使在加密貨幣之外,DeFi也會成為非常有吸引力的流動資金來源。

「這種信貸授權可以成為批發債務市場。這意味著,無論您是DeFi,CeFi,傳統金融機構,都可以從Aave籌集部分流動資金。」Kulechov說。

這意味著即使是向現實世界中的普通人提供貸款的在線貸方,也可能會在Aave上借用穩定幣并將其轉換為法定貨幣以進行借貸,因為Kulechov相信DeFi能夠在利率上擊敗他們通常使用的流動性來源,例如私募股權和債券。

雖然這尚未得到測試,但是Aave在信貸委托方面關注的未來。

委托人如何管理違約風險?

主要是通過仔細審查他們允許使用其信貸額度的借款人,或者用銀行家的話說就是「授信」。

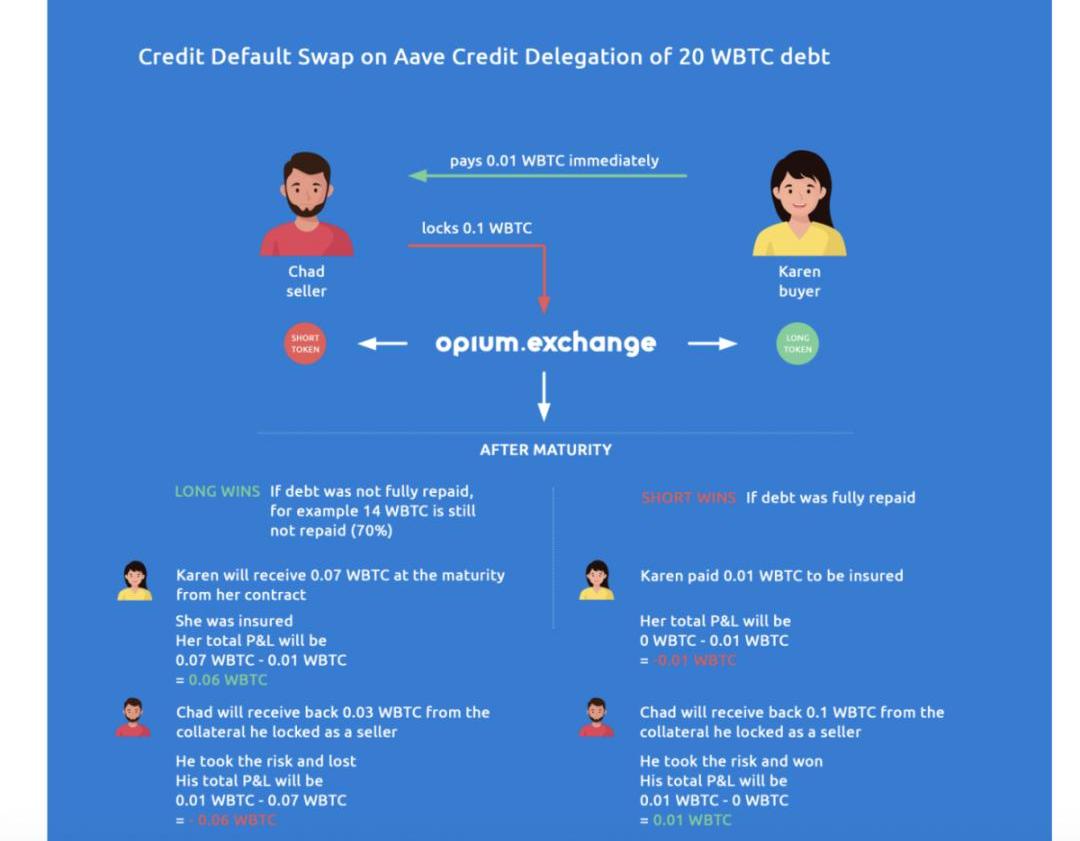

但是,為了更好的保護委托人,另一個相關的項目是Opium宣布已在Aave協議上創建了信用違約掉期。CDS是一項合同,可確保買方免受第三方拖欠貸款的侵害。賣方收取一筆溢價,作為回報,賣方則需要為買方承擔全部潛在的貸款損失。

信用違約掉期的插圖

資料來源:Opium

除了風險管理之外,CDS還可以被未參與貸款的各方用于投機,而這個工具最著名的是它們在2008年金融危機中所扮演的角色,所以Opium的公告也引起了巨大的討論,不過公平地說,CDS其實是為市場提供了一個信貸問題的預警信號。

房屋抵押貸款

這項工作仍在進行中,Aave將與房地產代幣化公司RealT合作,將房屋抵押貸款帶入DeFi。其愿景是RealT將房屋資產進行代幣化,然后AAVE持有者可以投票接受這些房屋凈值代幣作為Aave的抵押品。

如果這種情況能夠實現,則意味著擁有房屋資產代幣的人可能有適度的方式獲得少量回報,他們也可以將其房屋凈值用作信貸額度。顯然,這可能非常危險,正如MakerDAO用戶去年了解到的那樣,當用戶為現實世界的需要而申請個人貸款時,利率只會在系統第一次測試時飆升。

也就是說,Aave具有穩定利率的貸款機制。UnchainedCapital首席執行官JosephKelly說,我不認為市場和技術已經足夠成熟到可以嘗試這些模型,這個過程可能會出現一些問題,要么是由于信貸管理不善或技術和市場問題,但是無論如何,新興市場需要這些創新。

Kulechov提出了類似的觀點,「我認為創新不應該等待。如果你有能力完成任務那么你就應該去完成它,但是應該始終保持風險意識,緩慢而安全地前進。」

根據加密數據網站Skew數據,截至9月10日,比特幣期權市場的未平倉頭寸金額達到17.26億美元,半年來翻了三倍,其中整體交易量也增長迅速,在7月27日更是達到了5.7億美元的歷史新高.

1900/1/1 0:00:009月10日,DeFi聚合收益協議yearn.finance創始人AndreCronje宣布將于幾周后推出一款去中心化信貸協議StableCredit.

1900/1/1 0:00:00據Decrypt9月8日報道,哪些國家在采用加密貨幣打入主流經濟體方面取得了不錯的進展呢?結果可能和你想的并不一樣,因為引領這一進程的不一定是經濟超級大國.

1900/1/1 0:00:00根據一位ETH2.0開發者的說法,ETH2.0有望于2020年11月推出。ETH2.0是對以太坊區塊鏈的一項急需的更新升級,此前已經多次被推遲.

1900/1/1 0:00:00本文來源:未央網,作者:李文紅,經濟學博士,研究員,中國銀保監會。本文為作者的學術思考,不代表所在單位的觀點.

1900/1/1 0:00:00根據Debank數據顯示,Uniswap鎖定價值超過20億美元,24小時漲幅44%,突破新的里程碑.

1900/1/1 0:00:00