BTC/HKD+1.33%

BTC/HKD+1.33% ETH/HKD+1.33%

ETH/HKD+1.33% LTC/HKD+0.26%

LTC/HKD+0.26% ADA/HKD+0.79%

ADA/HKD+0.79% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD+0.23%

XRP/HKD+0.23%

前言

QKL123區塊鏈排行榜包括區塊鏈項目、交易平臺、礦池、礦機、DeFi、媒體、區塊鏈錢包和Staking項目等九大榜單。本次榜單報告針對其中的「DeFi」、「區塊鏈項目」和「交易平臺」三個板塊進行重點分析。8月榜單報告中DeFi板塊新加入「鎖倉額」和「活躍用戶」兩個維度的數據分析(均來自來自QKL1238月初新上線的「DeFi數據中心」(如圖2-8/2-9所示));區塊鏈項目板塊中新加入「PuellMultiple」數據分析,將從礦業生態收益角度探索比特幣市場周期,該指數將在9月上線QKL123數據中心-特色指標(如圖3-10所示)。交易所板塊中新加入「持倉額」和「爆倉額」兩個維度的數據分析,數據來自QKL123期貨合約數據中心(如圖4-9所示)。本次月報所有數據截取時間段均為8月1日-8月31日(正文中不再注明)。

一、報告概要

DEX榜單排名前十位的項目30日成交額均超過5000萬美元,與同期相比增長1000萬美元。成交額超過10億美元的DEX有3個,比同期增長1個,分別是Uniswap、Curve和Balancer,其30日成交額分別為51.6億、16.47億和10.92億美元。流動性挖礦持續推高DEX成交量,并于8月31日達到高潮,其中基于比原鏈的MOV比同期增長31.8%;Uniswap相比同期增長量最多,達到34.66億美元,并于月末單日成交量超過中心化交易所Coinbase,可謂是DEX行業的里程碑事件。

區塊鏈項目榜單排名前十位的項目與7月榜單相比,整體變化較大:DOT8月上市直接進入前十;ADA和BNB的市值已經掉出前十。榜單項目流通市值全部超過34億美元,與同期相比增長3億美元。流通市值超過100億美元的項目有4個,與同期相同。隨著DeFi持續走熱,流動性挖礦推高ETH需求,鏈上交易量和gas猛增,ETH市值也隨之上漲7.27%;LINK作為DeFi理財協議池中的常見代幣,市值也比同期上漲了75%;DOT作為公鏈新秀,上市之初便進入流通市值前十,相信波卡生態也很快會出現百花齊放的場面。

交易平臺榜單排名前十位的交易所與7月榜單相比,排名沒有發生變化。但綜合評分方面稍有變化,榜單首次出現90分以上交易所,為OKEx;綜合評分80分以上的交易所仍然有4個,分別是OKEx、Huobi、Binance、BitMEX;其中OKEx、Huobi、Binance、Liquid、Kraken和CoinbasePro的綜合評分均有所提升。在DEX的沖擊下,中心化交易所活躍度和交易量均受到沖擊,在交易所平臺幣公鏈上布局DeFi或許是其破局之路,三大交易所已均有行動,拭目以待。主流交易所加快DeFi幣種在二級市場的上線,或許也是對這種局面做出的一種妥協。

美SEC執法主管:DeFi提供既不去中心化也非金融的服務,而只是純粹的“欺詐”:6月17日消息,美國證券交易委員會(SEC)執法部門主管 Gurbir Grewal 表示,我們不關心標簽。我們關心的是產品,標簽對我們來說并不重要。技術很重要。DeFi 提供既不去中心化也非金融的服務,而只是純粹的“欺詐”。我們將在法律允許的范圍內擴大我們的管轄權。[2023/6/17 21:43:29]

二、DeFi

2.1DeFi行業圖景

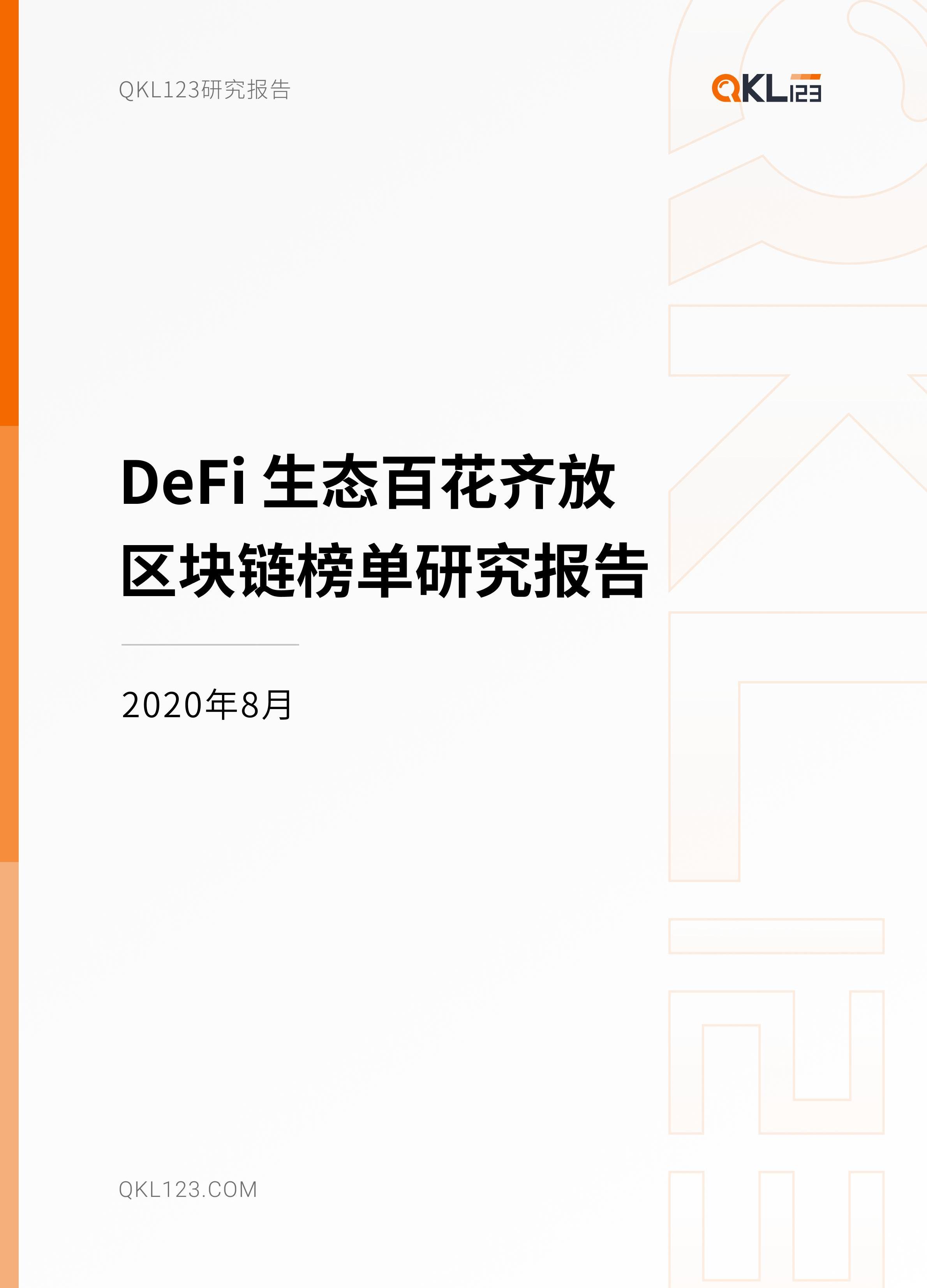

圖2-1DeFi行業圖景

本次行業圖景中DEX板塊新加入IDEX、Kyber和RadarRelay三個項目,項目均取自QKL123DeFi排行榜和DeFi數據中心,排行榜中除資產類項目僅取流通市值前19位,其他「DEX」、「借貸」和「穩定幣」板塊的DeFi項目全部收錄;此外,行業圖景涵蓋DeFi數據中心全部26個項目。

2.2DEX排行榜

圖2-2DEX排行榜

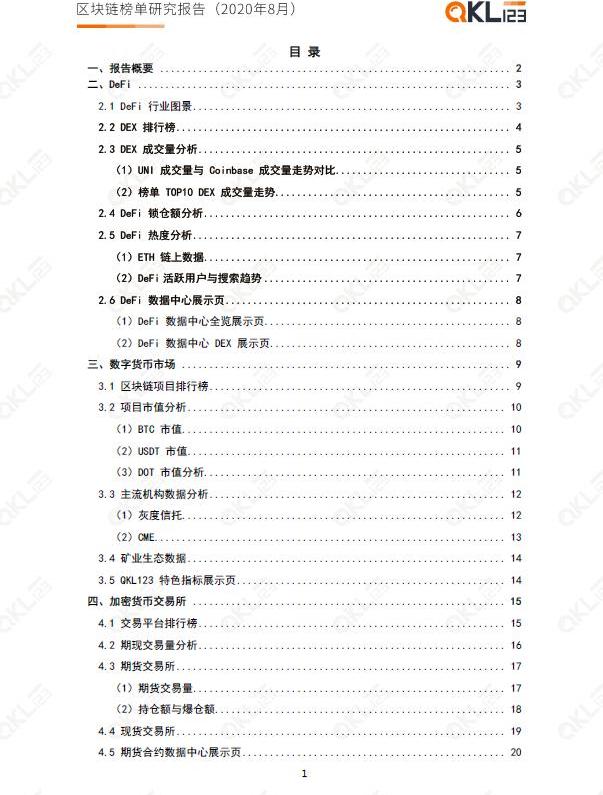

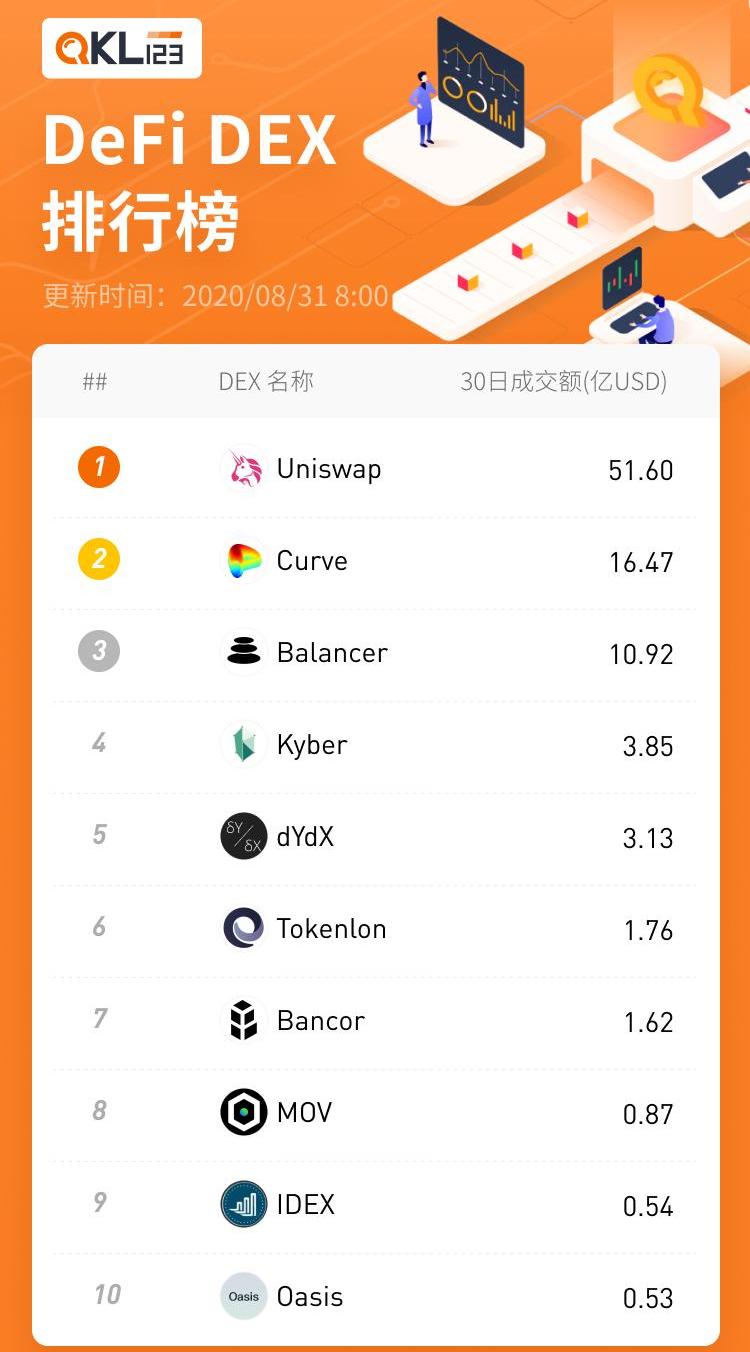

注明:DEX排行榜以30日交易額作為唯一維度,對截至目前QKL123DEX庫中收錄的18個項目進行排名。

DEX榜單排名前十位的項目分別是Uniswap、Curve、Balancer、Kyber、dYdX、Tokenlon、Bancor、MOV、IDEX和Oasis。與7月榜單相比,Kyber和IDEX前進一位,分別位于第4位和第9位;30日成交額均超過5000萬美元,與同期相比增長1000萬美元。成交額超過10億美元的DEX有3個,比同期增長1個,分別是Uniswap、Curve和Balancer,其30日成交額分別為51.6億、16.47億和10.92億美元。流動性挖礦持續推高DEX成交量,并于8月31日達到高潮,其中基于比原鏈的MOV比同期增長31.8%;Uniswap相比同期增長量最多,達到34.66億美元,并于月末單日成交量超過中心化交易所Coinbase,可謂是DEX行業的里程碑事件。

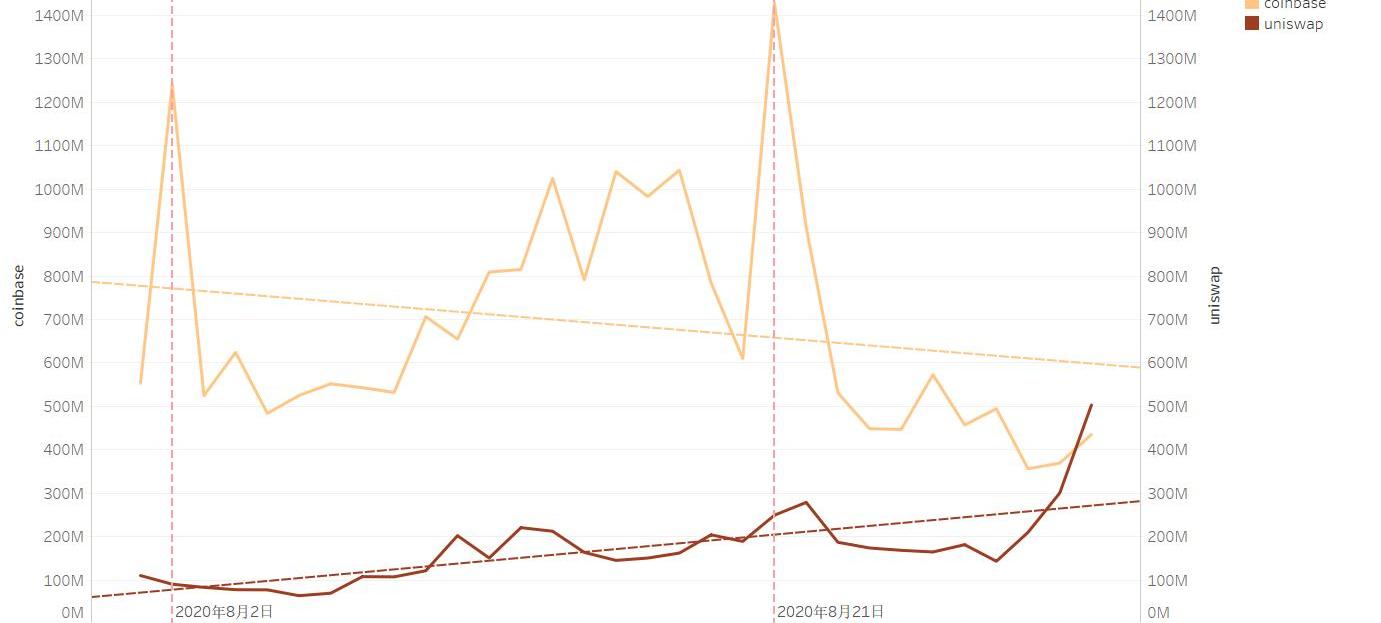

2.3DEX成交量分析UNI成交量與Coinbase成交量走勢對比

圖2-3Coinbase與Uniswap成交量走勢

數據來源:QKL123

上圖為8月以來Coinbase和Uniswap成交量的走勢圖,從圖中可以看出,Coinbase成交量整體呈下行趨勢,UNI成交量呈上漲趨勢;此外,在比特幣波動大的時候對中心化交易所Coinbase的影響特別大,尤其是8月2日比特幣放量下跌和8月21日比特幣創短期新高的時候,成交量也隨之劇增,或者說Coinbase本身是比特幣美元市場的代表,也是行情的發動地,價量關系高度相關。另一方面,流動性挖礦不斷沖擊著CEX的成交量,推高DEX的交易需求,8月末YFI和YFII等聚合器的治理代幣暴漲以及Sushi開啟挖礦使DEX交易量達到短期高潮,并于最后一日UNI的交易量超過Coinbase的成交量,在DEX行業或許是一個里程碑事件。

Argent即將上線的L2智能合約錢包將支持部分DeFi應用:8月26日,智能合約錢包Argent發推表示,即將上線的基于zkSync的二層網絡錢包將支持Lido、Aave、Yearn、Paraswap和IndexedFinance等DeFi應用。據悉,當推特用戶詢問Argent,這是否意味著這些DeFi協議會部署至zkSync的二層網絡中時,Argent表示,用戶可以通過Argent在zkSync中的L2賬戶接入這些DeFi應用。[2021/8/26 22:39:41]

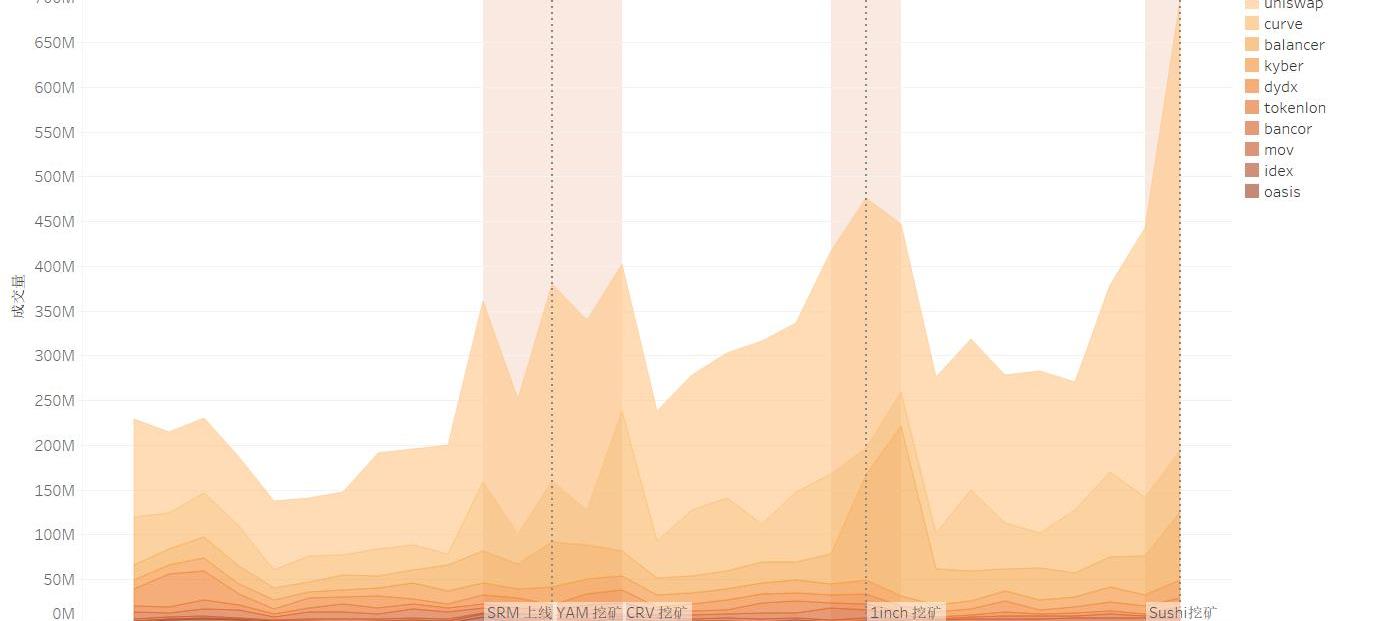

榜單TOP10DEX成交量走勢

圖2-4榜單TOP10DEX成交量

數據來源:QKL123

上圖為榜單TOP10DEX近一個月成交量走勢,整體來說呈現上漲趨勢,并在8月31日達到峰值,接近7億美元。從分布上來看,呈現3個波峰:第一個波峰在8月11日-8月15日,主要由三個基本面事件推動,分別是FTX的DeFi項目SRM八所齊上線、YAM開啟挖礦和CRV開啟挖礦;第二個波峰在8月21日-8月23日,主要由1inch開啟挖礦推動;第三個波峰在8月30日-8月31日,主要由Sushi挖礦推動。

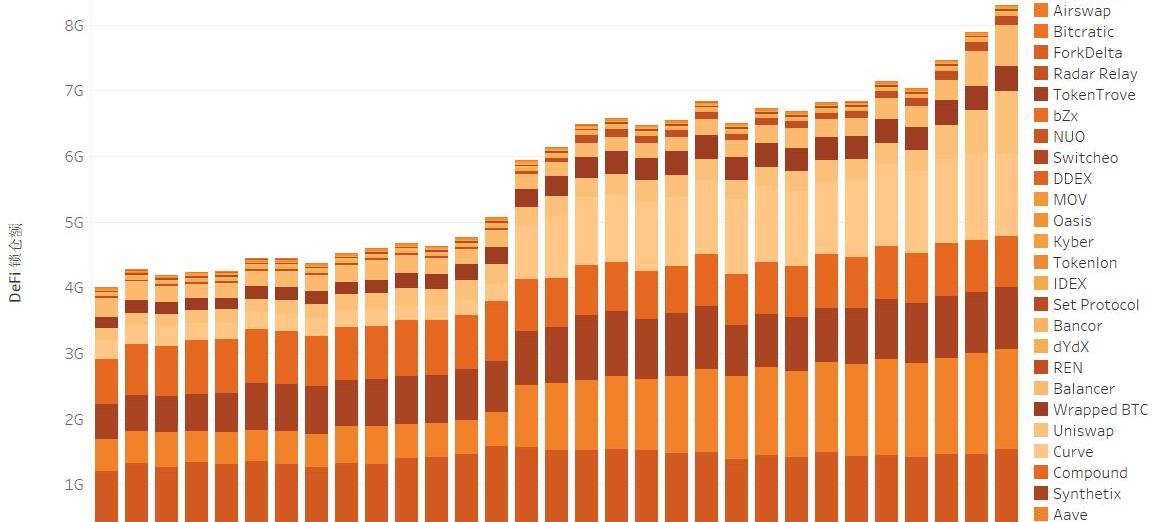

2.4DeFi鎖倉額分析

圖2-5DeFi鎖倉額

數據來源:QKL123

上圖為DeFi近一個月鎖倉額,涵蓋QKL123DeFi數據中心(如下文2.6圖2-8所示)26個項目數據。可以看出,DeFi鎖倉額8月整體呈上升趨勢,從月初開始鎖倉近4億美元,到月末已經超過8億美元,鎖倉量上漲超過一倍。DeFi鎖倉額是衡量DeFi行業發展的一個重要指標,但也從側面反映了DeFi行業泡沫的膨脹情況。

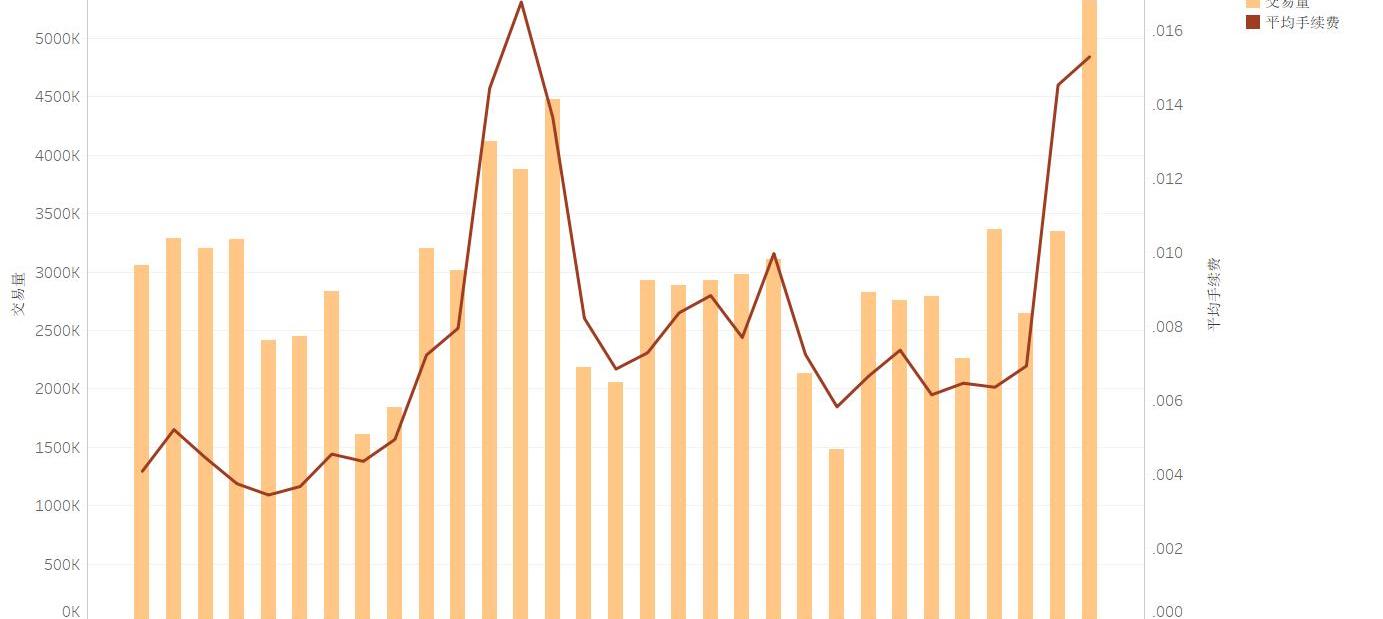

2.5DeFi熱度分析

ETH鏈上數據

圖2-6ETH日均單筆gas費用與鏈上交易量

數據來源:QKL123

上圖為ETH日均單筆gas費用走勢和近一個月ETH鏈上交易量,可以看出,Gas與交易量呈正相關關系,在交易量暴增的時候Gas費用也猛增。從分布來看,呈現的波峰狀態與DEX成交量完全一致,背后的推動力也是流動性挖礦需求。因此,ETH日均單筆gas費用與鏈上交易量走勢也從側面反映出DeFi流動性挖礦的火熱程度。

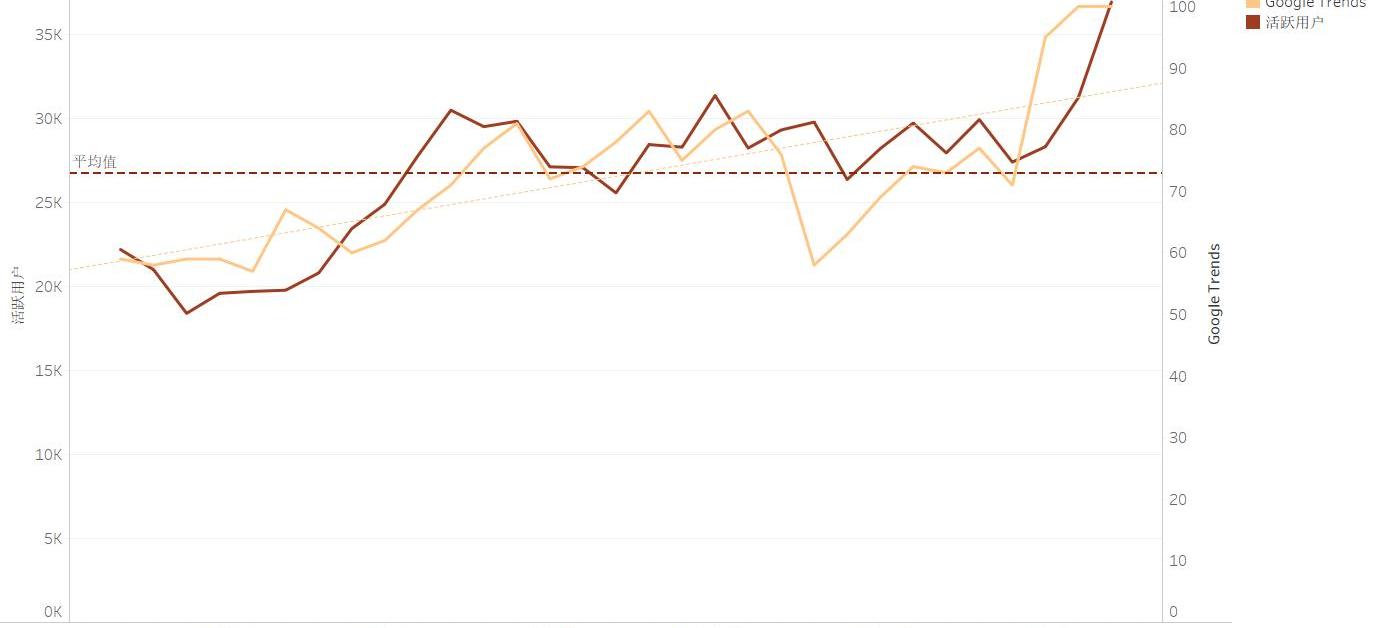

DeFi活躍用戶與搜索趨勢

圖2-7DeFi活躍用戶與搜索趨勢

ETC Core創始人:ETC可能是最合適DeFi的協議之一:ETC Labs、ETC Core創始人James Wo剛剛發推稱,說到DeFi,ETC可能是最合適的協議之一,我們會證明這一點。[2020/8/17]

數據來源:QKL123,GoogleTrends

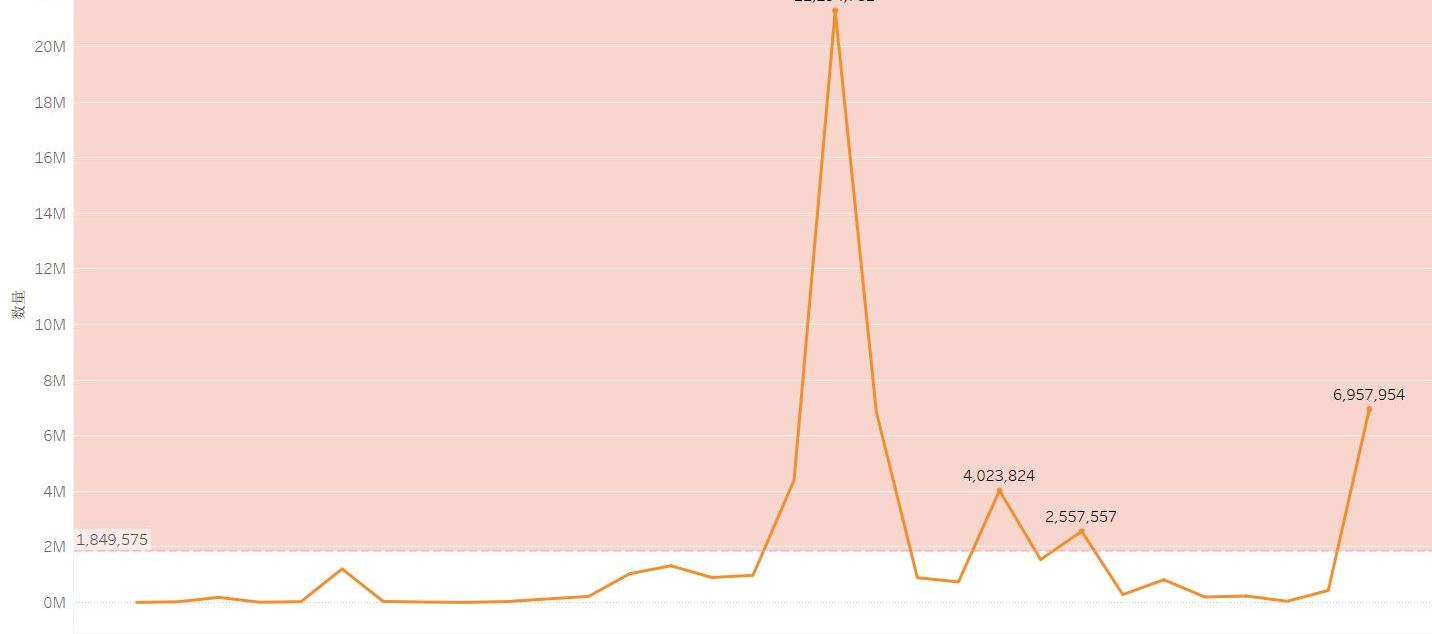

上圖為DeFi活躍用戶與搜索趨勢,活躍用戶數據來自DeFi數據中心-DEX(如下圖2-9所示)。DeFi活躍用戶直接反映了DeFi的火熱程度,從趨勢上來看與搜索趨勢一致,都呈上升趨勢。此外,如圖所示榜單TOP10DEX的8月日均活躍用戶量為26,000左右。

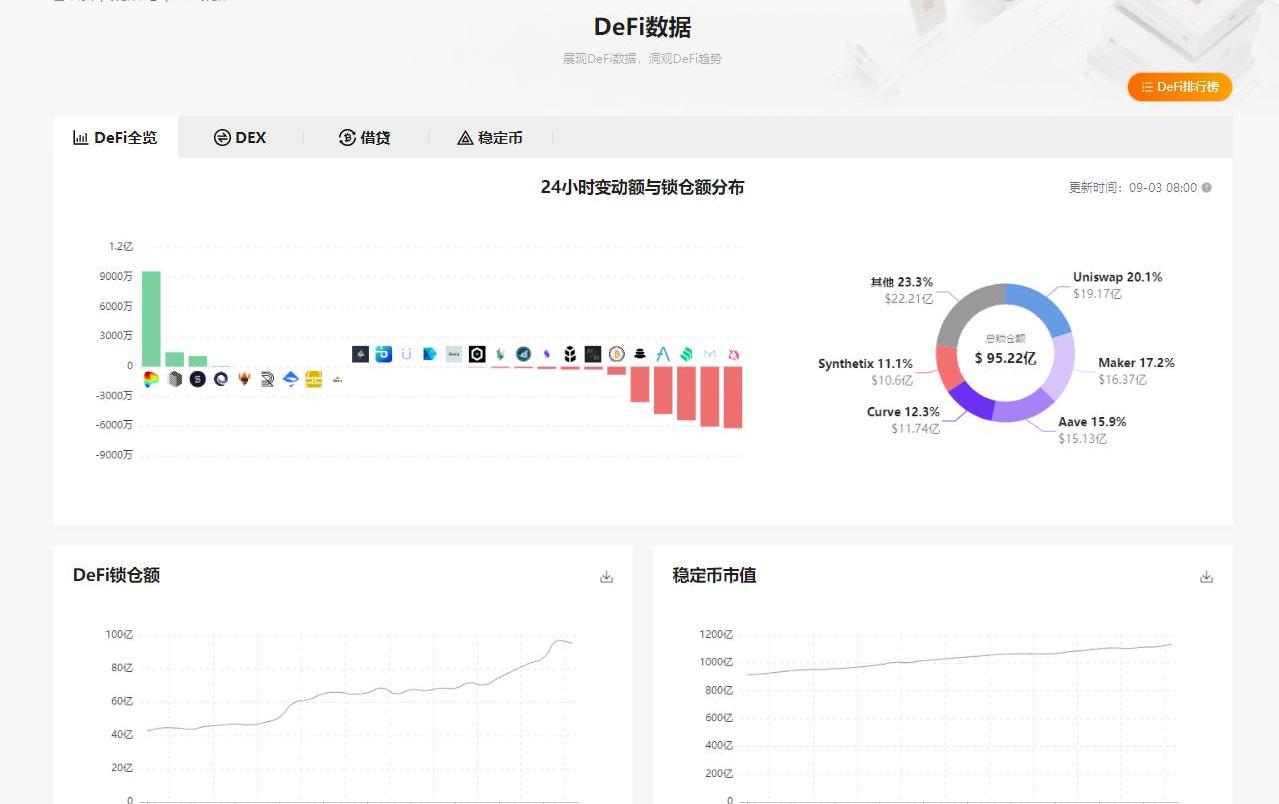

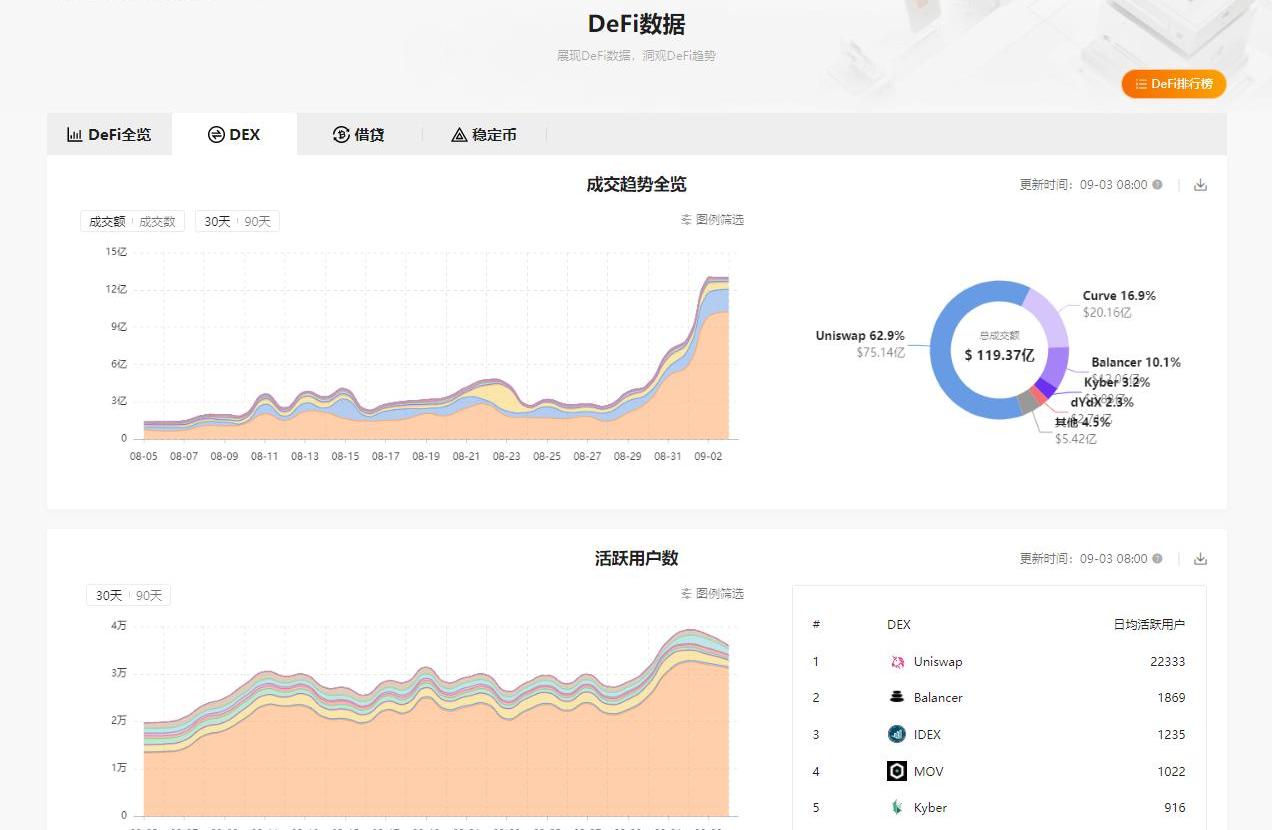

2.6DeFi數據中心展示頁

DeFi數據中心全覽展示頁

圖2-8DeFi數據中心全覽

數據來源:QKL123

DeFi數據中心DEX展示頁

圖2-9DeFi數據中心DEX

數據來源:QKL123

三、數字貨幣市場

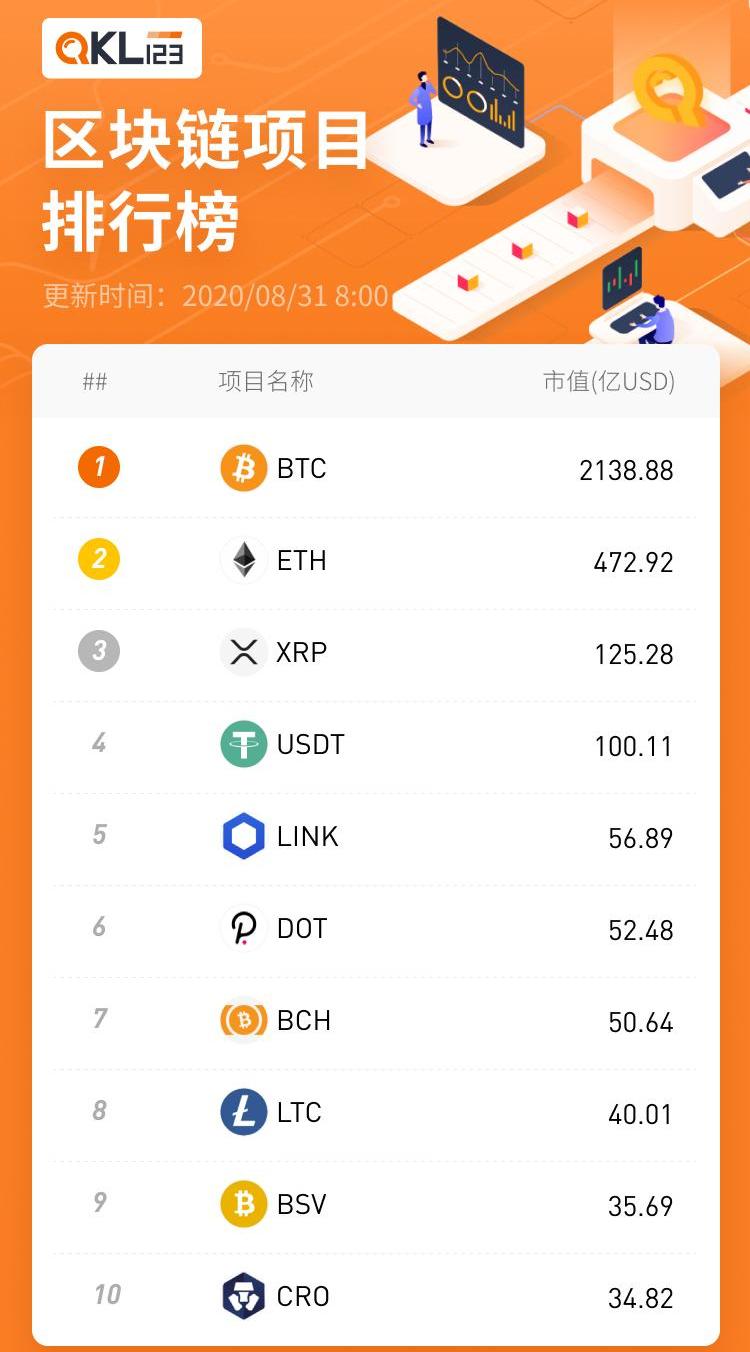

3.1區塊鏈項目排行榜

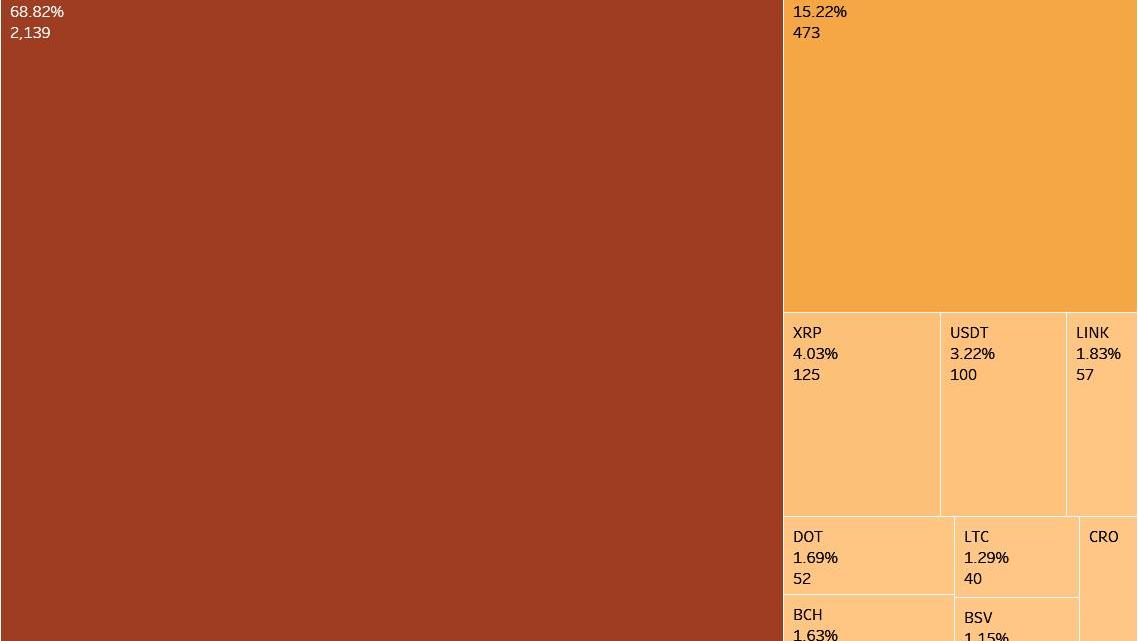

圖3-1區塊鏈項目排行榜

注明:區塊鏈項目排行榜以項目市值作為唯一維度,對截至目前QKL123項目庫中收錄的5975個項目進行排名(項目庫收錄項目數量比同期增長近300個)。

區塊鏈項目榜單排名前十位的項目分別是BTC、ETH、XRP、USDT、LINK、DOT、BCH、LTC、BSV和CRO。與7月榜單相比,整體變化較大:DOT8月上市直接進入前十;ADA和BNB的市值已經掉出前十。榜單項目流通市值全部超過34億美元,與同期相比增長3億美元。流通市值超過100億美元的項目有4個,與同期相同,分別BTC、ETH、XRP和USDT,其市值分別為2138.88億、472.92億、125.28億和100.11億美元。隨著DeFi持續走熱,流動性挖礦推高ETH需求,鏈上交易量和gas猛增,ETH市值也隨之上漲7.27%;LINK作為DeFi理財協議池中的常見代幣,市值也比同期上漲了75%;DOT作為公鏈新秀,上市之初便進入流通市值前十,相信波卡生態也很快會出現百花齊放的場面。

3.2項目市值分析

圖3-2榜單TOP10區塊鏈項目市值占比

數據來源:QKL123

Higer:DeFi是公鏈遺失的最重要的一個拼圖:2020年8月13日晚,Cocos-BCX 中文社區發起“Cocos-BCX 熱點 AMA 之 DeFi 狂想曲”主題討論活動。區塊鏈研習社創始人 Higer 發表“DeFi 是公鏈遺失的最重要的一個拼圖”主題分享,其從公鏈發展簡史、公鏈發展困局、DeFi 是公鏈最后的希望和公鏈的 DeFi 生態發展思路四方面闡述了 DeFi 對公鏈發展的重要性,并表示 DeFi 的三駕馬車是穩定幣、借貸、交易。而穩定幣已經取得廣泛共識,公鏈最值得做的是借貸和交易。[2020/8/13]

QKL123區塊鏈項目榜單前十的項目占據整個加密貨幣市場市值90%左右,其中BTC占據前十項目市值的68.82%,比7月下降1%。與7月相比,整體變化較大:DOT8月上市直接進入前十,占比1.69%;排名最末的CRO占比1.12%,勉強進入前十;此外,ADA和BNB的市值已經掉出前十。最近一個月ETH依然作為龍頭,幣價在月末創出近一年來的新高,引領整個加密貨幣市場前進。

BTC市值

圖3-3BTC市值占比走勢

數據來源:QKL123,TradingView

上圖為BTC市值占比(整個加密貨幣市場)走勢圖,可以看出,最近一個月比特幣市值占比大幅下降,從63.92%跌至60.41%。市場上出現眾多十倍、百倍的區塊鏈項目,甚至千倍的YFI項目,近歷時43天幣價就已經超過比特幣,最高時達到3倍以上,都對比特幣市值占比進行一定程度的擠壓。

USDT市值

圖3-4USDT市值變化

數據來源:QKL123,TradingView

上圖為USDT市值變化走勢圖,可看出其呈現階梯狀上升的增發趨勢,在7月僅有91.9億的市值,至8月末已增發至10億美元左右,增發比例為8.8%。相對3月份來說,增發比例超過一倍。

DOT市值分析

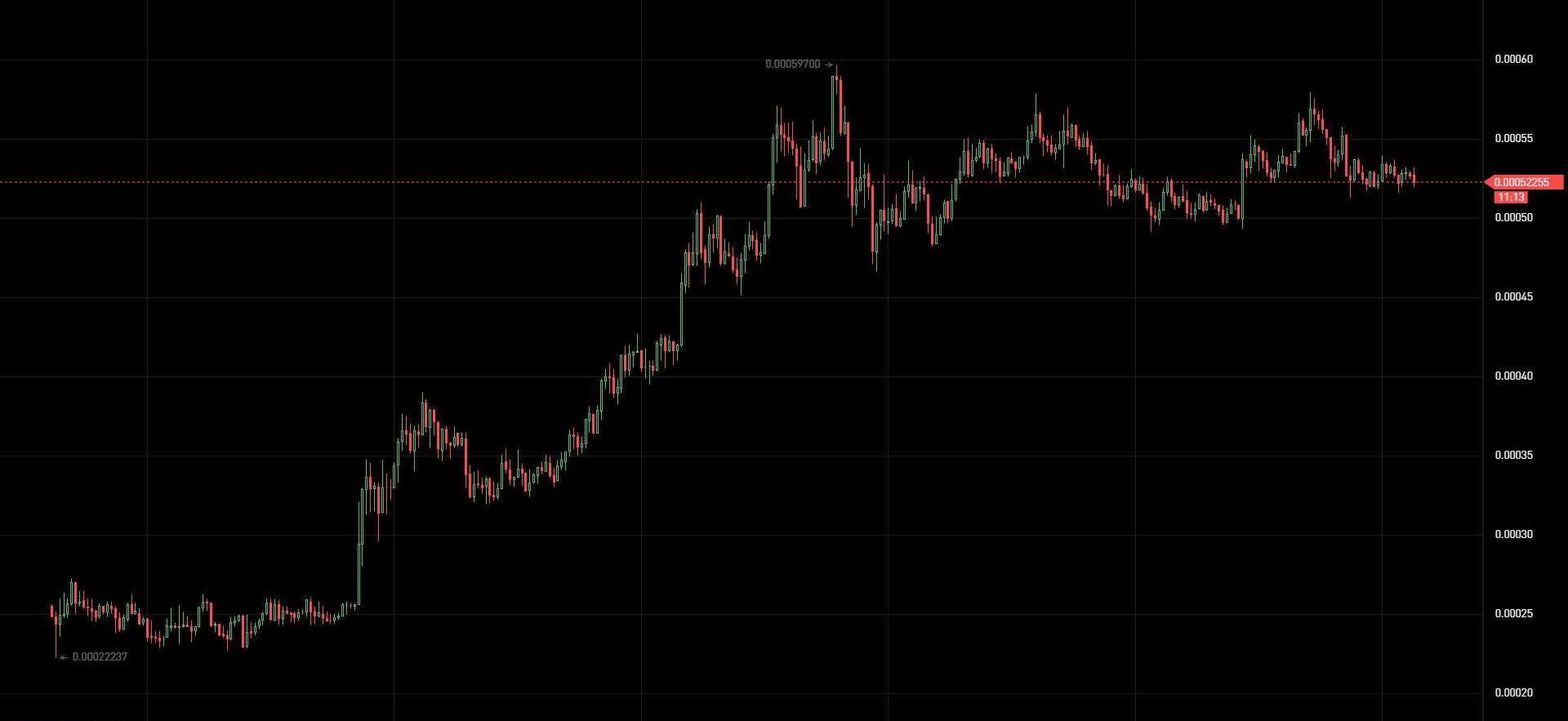

圖3-5DOT/BTC價格走勢

數據來源:QKL123

圖3-6DOT通證解鎖曲線

數據來源:QKL123,polkadot.subscan

上圖為DOT/BTC價格走勢和DOT通證解鎖曲線,可以看出影響其流通市值增長的兩個因素都具備。一方面,DOT的價格不斷上漲(即使從幣本位來看);另一方面,DOT通證不斷解鎖,流通量越來越大。8月日均解鎖代幣數量為1,849,575,其中超過日均解鎖數量的有4天,單日最高解鎖數量達到21,294,782,是日均解鎖數量的11.5倍,未來波卡的流通市值會越來越大。

HyperPay第一期DeFi挖礦理財額度已售罄:據官方消息,日前,HyperPay錢包上線了創新型理財產品——DeFi挖礦理財,第一期100,000USDT額度已售罄,用戶可等待第二期活動的開啟。DeFi挖礦理財是一個浮動收益保本型理財產品,用戶無需自行參與DeFi挖礦項目及甄別相關項目挖礦價值,HyperPay DeFi挖礦理財會根據市場熱點變化進行最優調倉,目標項目為Balancer、Curve、Uniswap等,可滿足不同用戶對收益率的需求,用戶可通過鏈上交易對產品調倉進行透明監管。[2020/8/10]

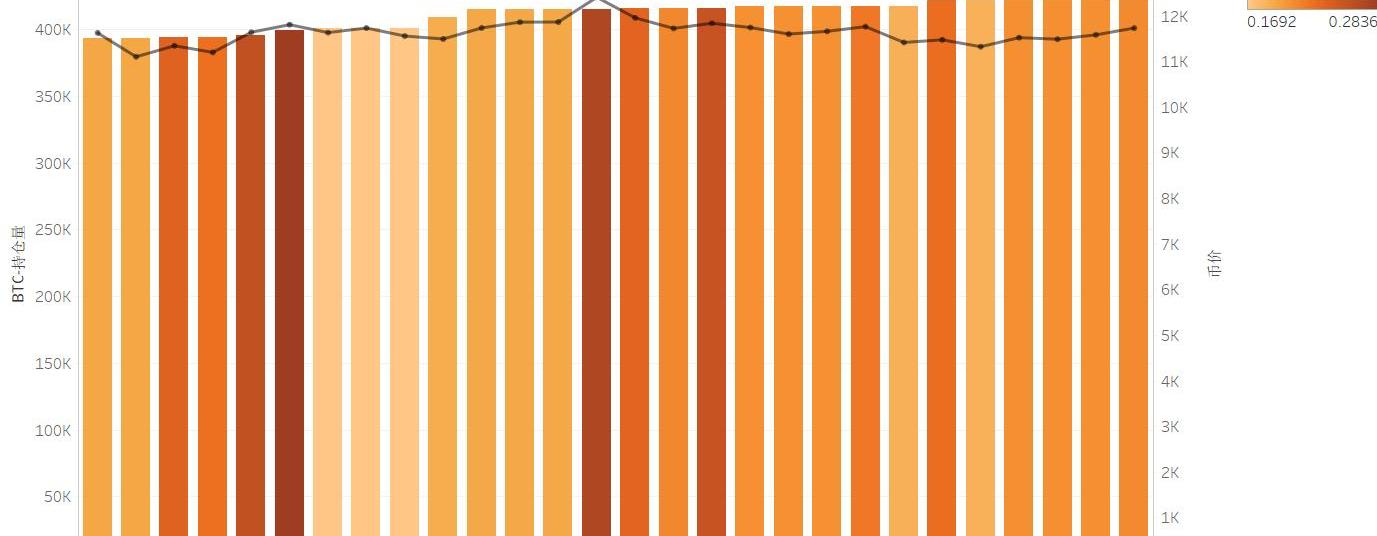

3.3主流機構數據分析灰度信托

圖3-7灰度信托BTC持倉量與OTC溢價率

數據來源:QKL123(如3.5中圖3-10所示)

上圖為灰度信托8月以來BTC持倉量與OTC溢價率,由于灰度信托特殊的投資機制,認購份額不可贖回,因此其持倉量呈現不斷上漲的狀態,8月以來一度突破42萬BTC,鎖倉量占據BTC供應量的5%,對BTC生態來說無疑是個長期的利好。此外,其OTC溢價率也呈現出周期性波動的情況,長期以來維持在16.92%以上,尤其是BTC價格短期上漲的情況下,OTC溢價率也會在短期形成一個峰值,8月最高達到28.36%。

CME

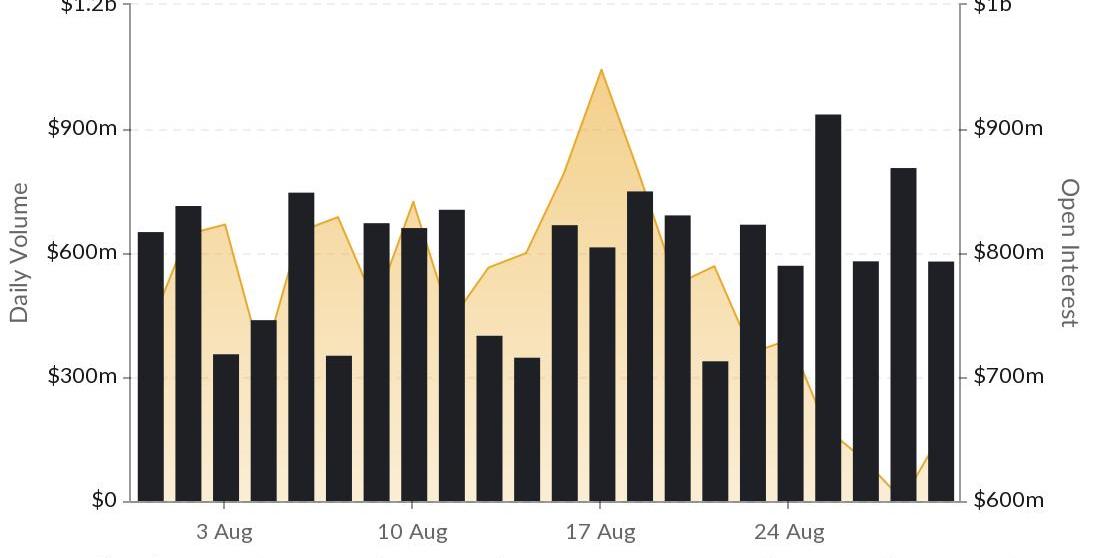

圖3-8CME比特幣期貨持倉量與成交額

數據來源:QKL123,skew

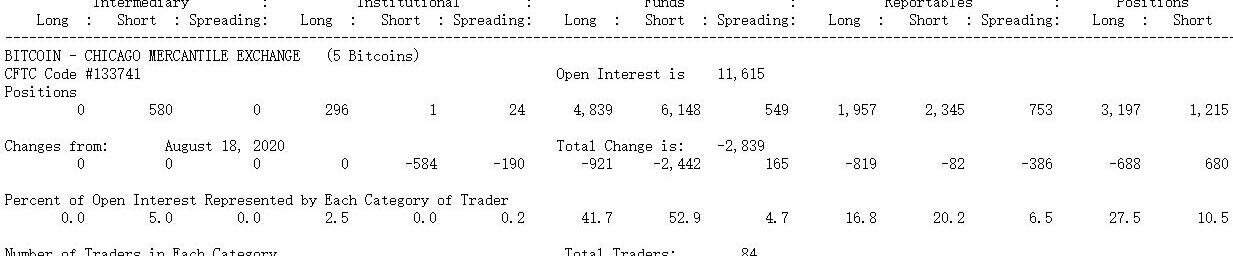

表3-9CME比特幣期貨最近持倉變化

數據來源:QKL123,CFTC

上圖為CME比特幣期貨持倉量與成交額,可看出其成交額呈現出波動狀態,但相對穩定,基本在6億美金左右。其持倉量在8月17日達到短期峰值9.5億后開始持續下降,于6億美元左右企穩,配合表3-9可看出資管方和杠桿基金減倉了超過3000個空頭頭寸,杠桿基金和其他兩類主體減倉超過2400個多頭頭寸。綜上,反映出即使在傳統金融市場(比特幣處于高位震蕩區),投資人對其多空態度也保持不一。

3.4礦業生態數據

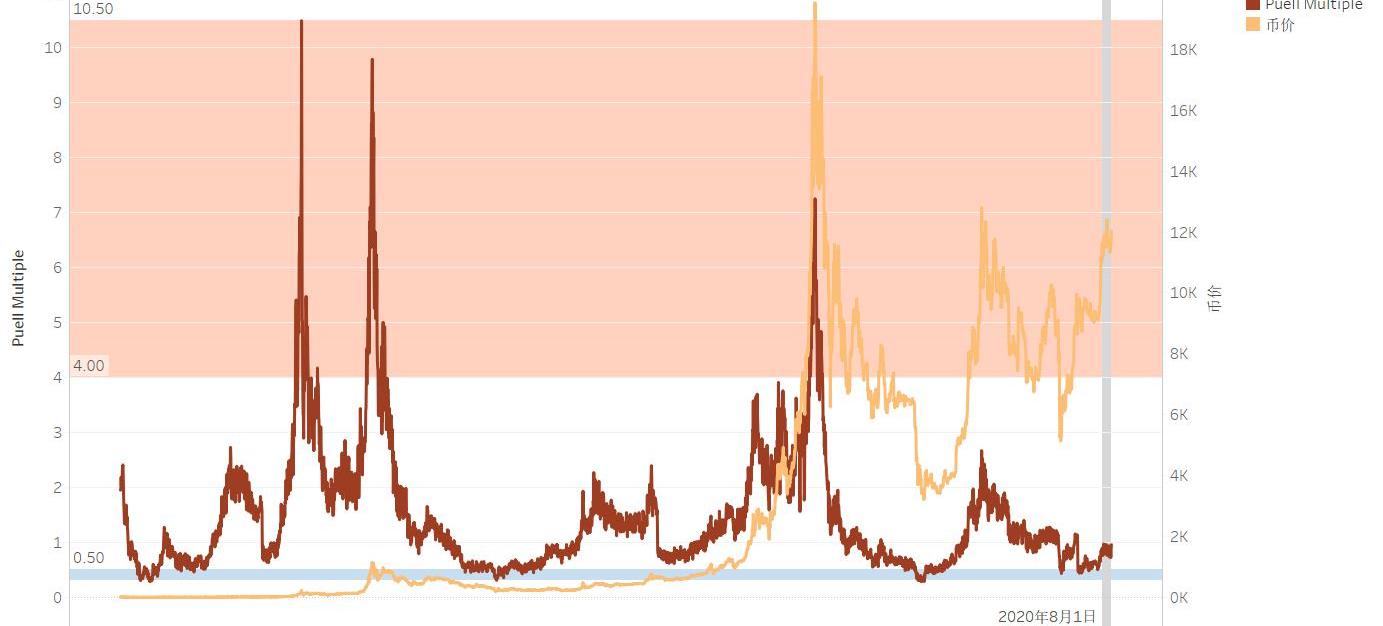

圖3-10PuellMultiple與比特幣價格

數據來源:QKL123

注明:PuellMultiple將于2020年9月在QKL123數據中心-特色指標中上線(如3.5中圖3-10所示)。PuellMultiple著眼于比特幣經濟的供應方——比特幣礦工及其收入,從礦業收入的角度探索市場周期。理論認為,比特幣礦工需要承擔市場價格波動劇烈的采礦硬件固定成本,它們產生的收入會隨著時間影響價格。因此,當PuellMultiple處于或接近低位區(0.3-0.5)的時候,也預示著比特幣的市場價格周期可能處在相對低谷期。上圖為完整周期的PuellMultiple,可看出指數在打出低位區后,市場價格也伴隨著回暖,當前PuellMultiple處于0.8左右。

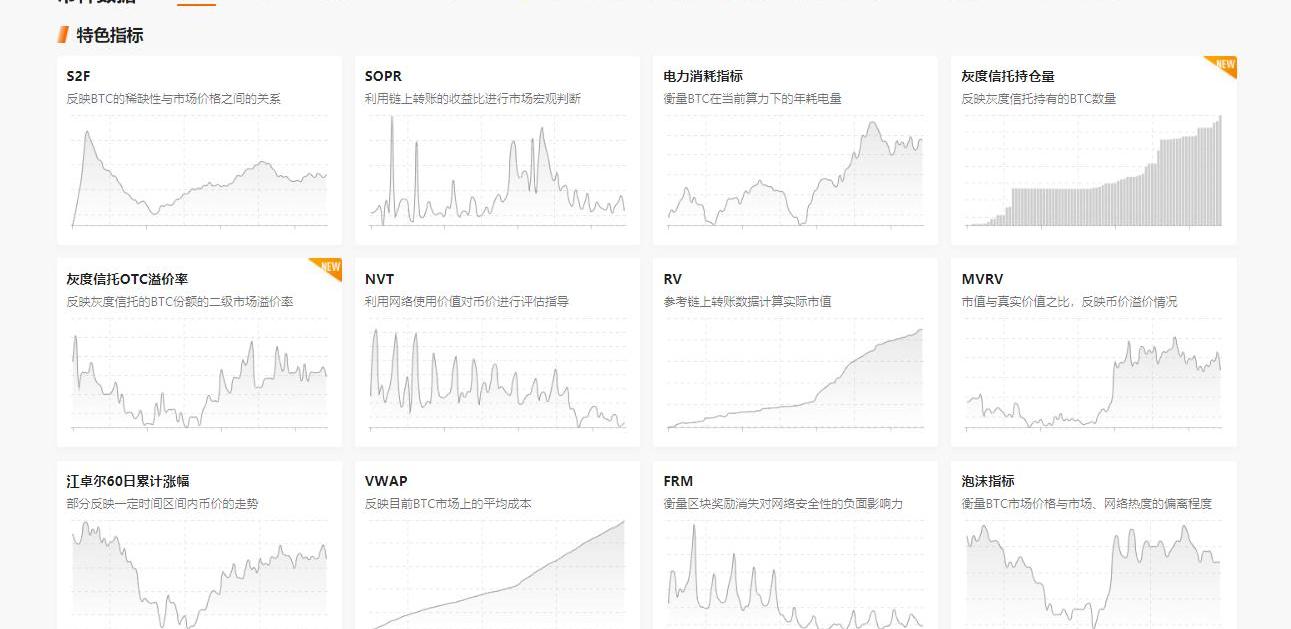

3.5QKL123特色指標展示頁

圖3-11QKL123特色指標

數據來源:QKL123

四、加密貨幣交易所

4.1交易平臺排行榜

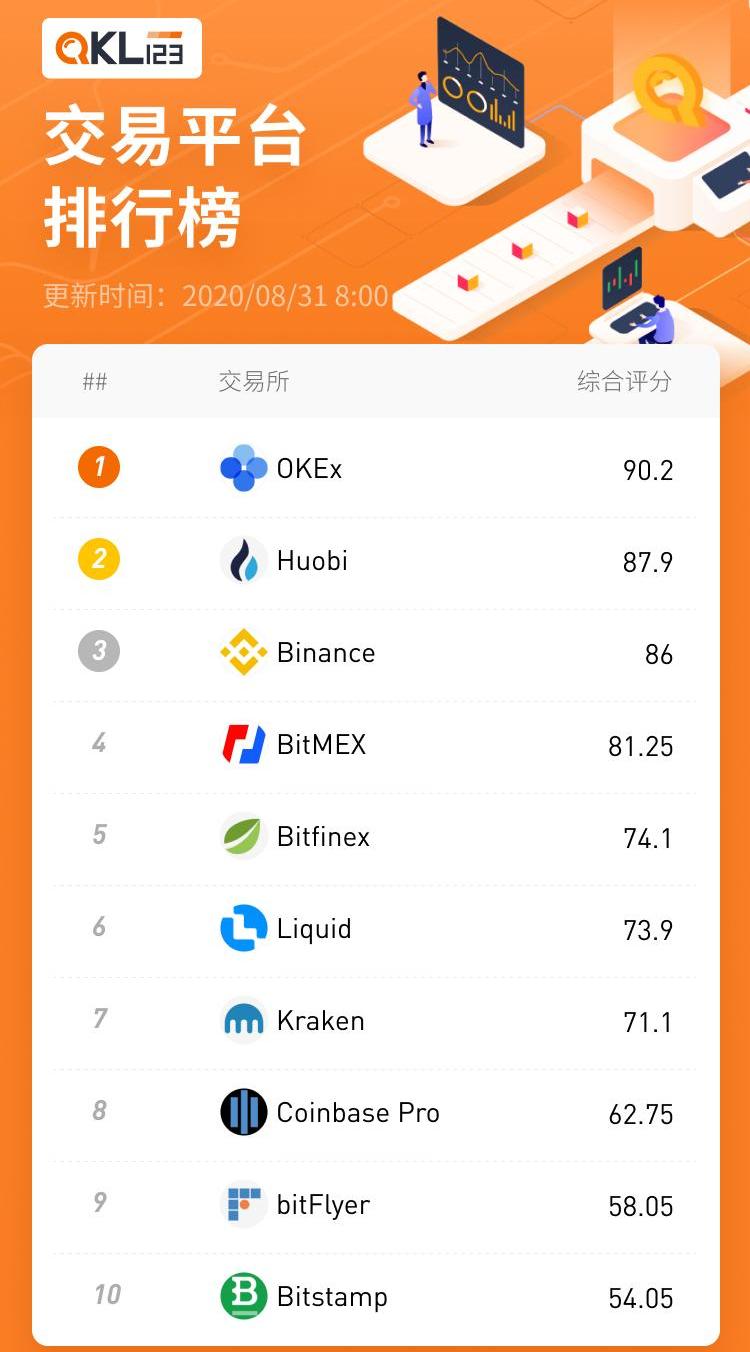

圖4-1交易所排行榜

注明:區塊鏈交易平臺排行榜以QKL123綜合評分作為唯一維度((QKL123交易所綜合評分包含五大評分維度,分別為「幣種覆蓋」、「市場深度」、「存續時間」、「手續費用」以及「用戶活躍」),對截至目前QKL123交易所庫中收錄的390+交易所進行排名。

交易平臺榜單排名前十位的交易所分別為OKEx、Huobi、Binance、BitMEX、Bitfinex、Liquid、Kraken、CoinbasePro、bitFlyer和Bitstamp。與7月榜單相比,排名沒有發生變化。但綜合評分方面稍有變化,榜單首次出現90分以上交易所,為OKEx;綜合評分80分以上的交易所仍然有4個,分別是OKEx、Huobi、Binance、BitMEX;其中OKEx、Huobi、Binance、Liquid、Kraken和CoinbasePro的綜合評分均有所提升。在DEX的沖擊下,中心化交易所活躍度和交易量均受到沖擊,在交易所平臺幣公鏈上布局DeFi或許是其破局之路,三大交易所已均有行動,拭目以待。

4.2期現交易量分析

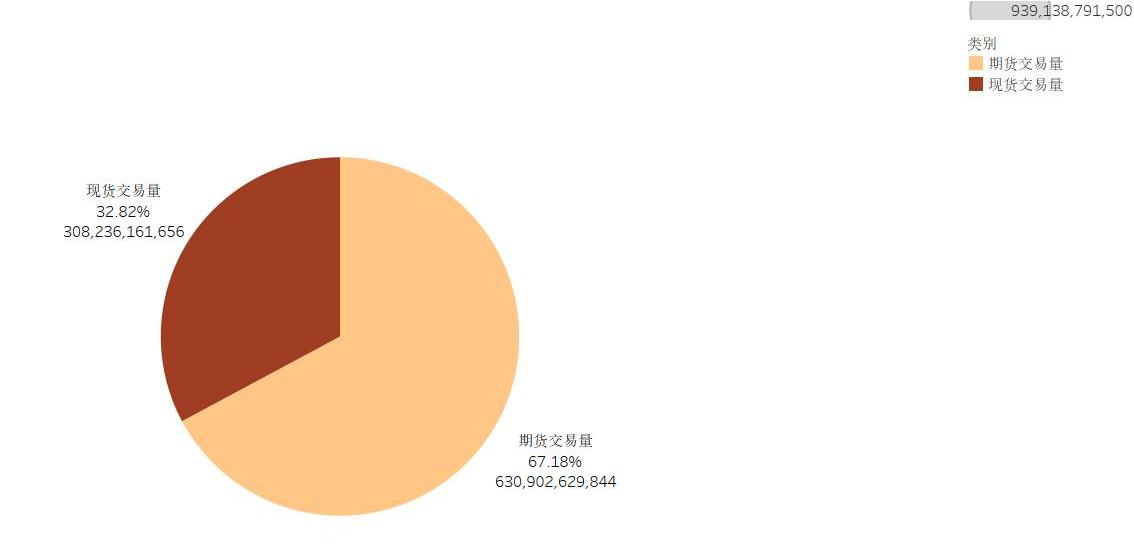

圖4-2期現交易量占比

數據來源:QKL123

上圖為8月期現交易量占比情況,榜單中前十交易所的期貨交易量和現貨交易量比重分別為67.18%和32.82%,相比7月份,現貨交易量占比上升2.82%,期貨交易量下降同量。一方面衍生品市場標的不斷在豐富,但同時最近一月主流交易所上線較多新的DeFi幣種,對于其現貨交易量有一定提升。

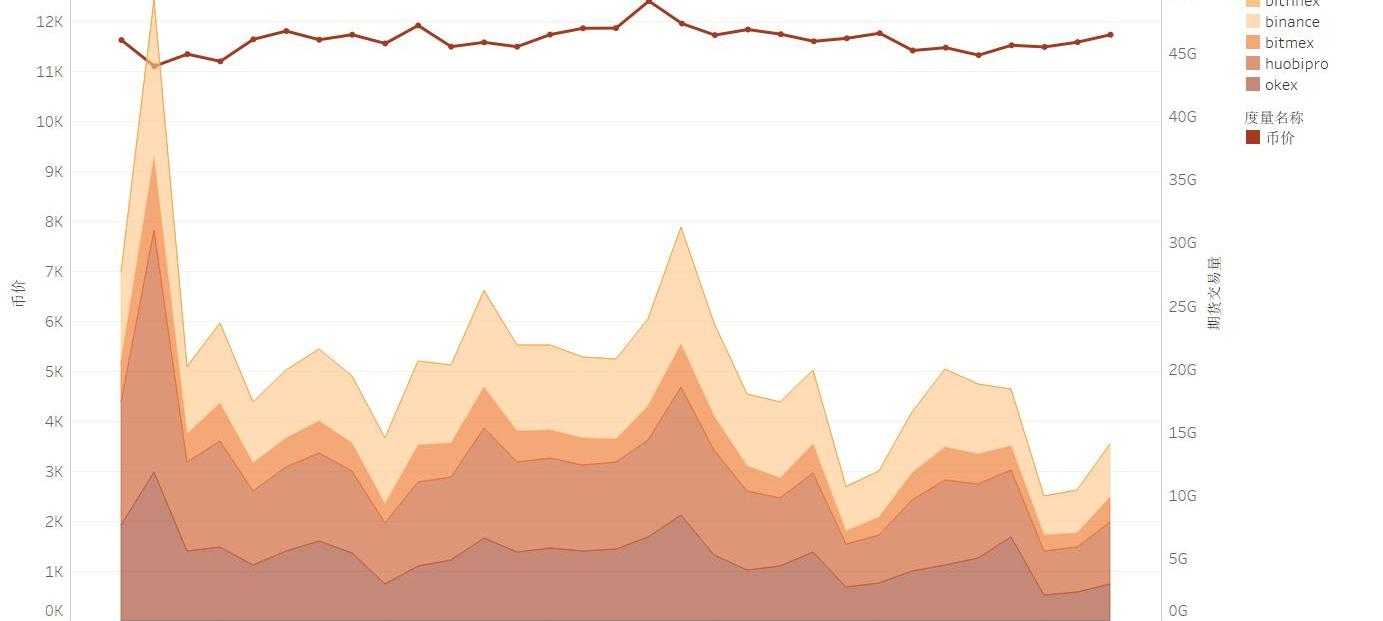

圖4-3期貨交易量走勢

數據來源:QKL123

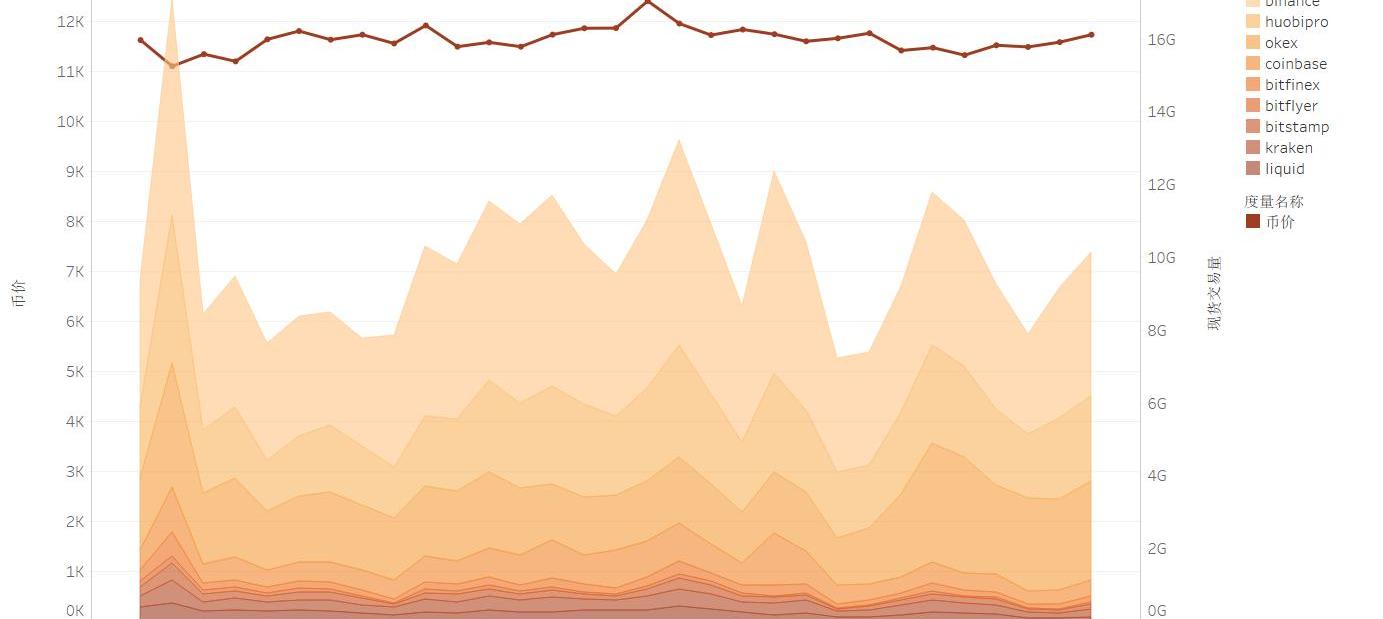

圖4-4現貨交易量走勢

數據來源:QKL123

上圖為8月現貨、期貨交易量走勢,交易量的走勢反映著投資者的市場情緒。可以看出,在8月2日和8月18日期貨走勢呈現明顯的雙峰形態,但現貨的波峰則更為密集。從基本面來說,影響期貨交易量的主要因素仍為幣價波幅;而最近一個月影響現貨交易量的關鍵因素為DeFi新項目的上線,其上線漲幅吸引大量投資者來二級市場參與現貨交易。

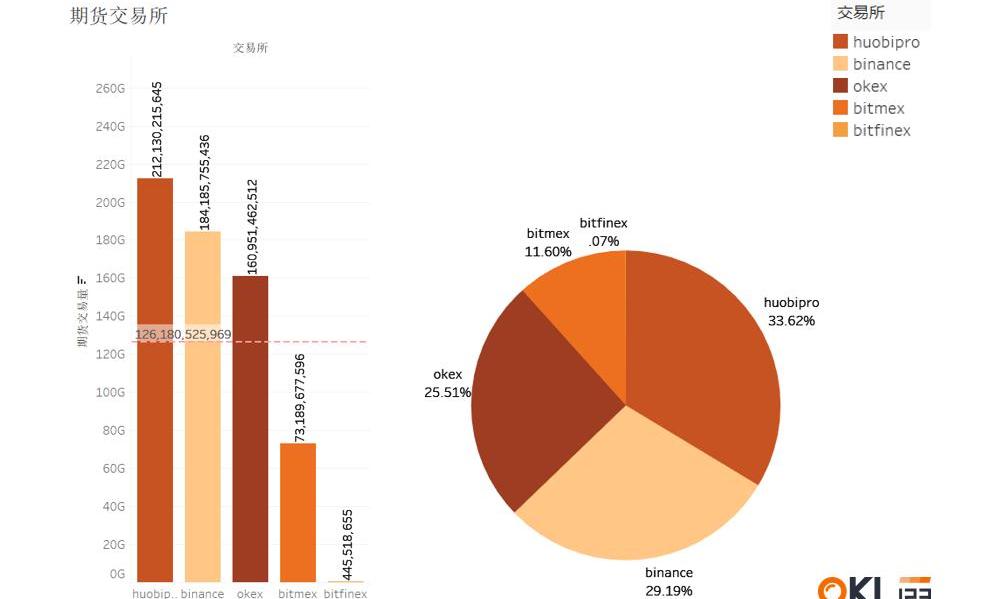

4.3期貨交易所期貨交易量

圖4-5期貨交易所成交量

數據來源:QKL123

上圖為近一個月榜單TOP10中期貨交易所交易量概況,5家期貨交易所近一個月的總交易額達6309.03億美元,比同期增長27.5%。期貨月均成交量為1261.81億美元,在月均成交量之上的交易所僅有榜單前三位,分別是HuobiPro、Binance和OKEx,其近一個月現貨交易量約為2121.3億、1841.86億和1609.51億美元,在五大期貨交易所交易量占比分別是33.62%、29.19%和25.51%。從期貨交易量占比分布上來說,Binance和OKEx有明顯提升,相比同期提高2.34%、0.76%;火幣相比同期下降2.16%。或與其是否上線DeFi相關期貨交易標的有較大的關系。

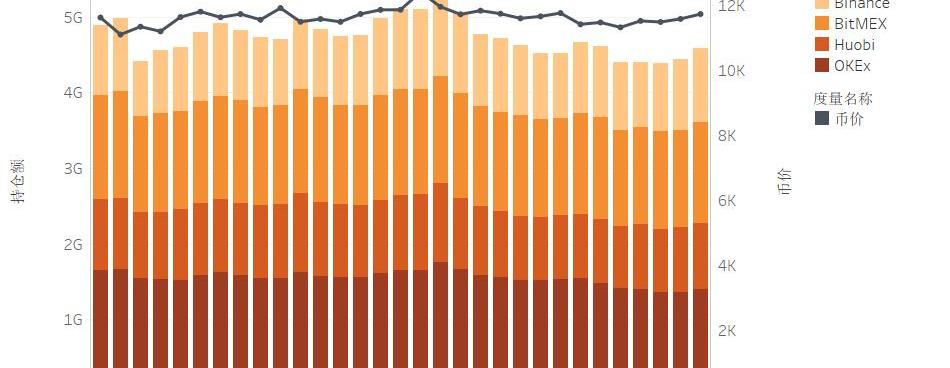

持倉額與爆倉額

圖4-6持倉額

數據來源:QKL123(如4.5中圖4-9所示)

圖4-7爆倉額

數據來源:QKL123(如4.5中圖4-9所示)

上圖為四大期貨交易所8月持倉額與爆倉額概況。從持倉額上來看,可以8月19日為分界線將其分為兩個階段,在該節點之前哪怕歷經8月2日幣價急劇下跌市場持倉量依舊緩慢上漲,至8月19日(幣價創短期新高的后一日)達到短期峰值,之后隨幣價回撤而下降。從爆倉額上來看,8月整體市場整體情緒多為看漲,8月2日幣價急劇下跌導致市場多頭大規模爆倉,之后隨幣價上漲甚至創新高反而并沒有發生大規模爆倉;8月下半場幣價回撤,爆倉規模逐步縮小,結合持倉量可看出多頭持倉在逐步撤退。

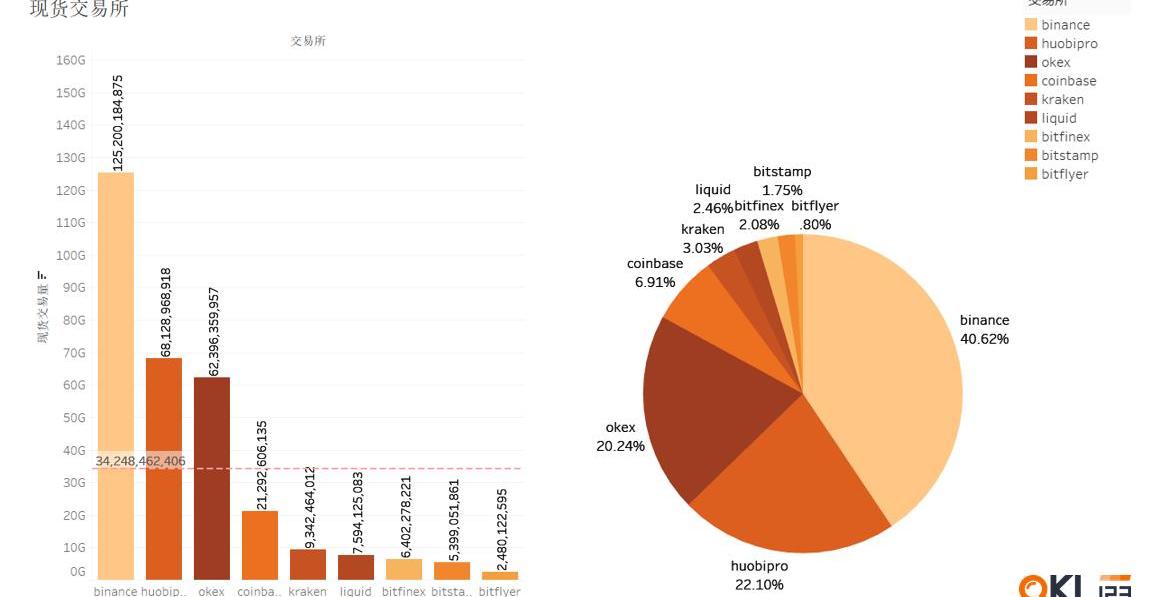

4.4現貨交易所

圖4-8現貨交易所成交量

數據來源:QKL123

上圖為近一個月榜單TOP10中現貨交易所交易量概況,9家現貨交易所近一個月的總交易額達3082.36億美元,比同期增長45%。現貨月均成交量為342.48億美元,在月均成交量之上的交易所僅有榜單前三位,分別是Binance、HuobiPro和OKEx,其近一個月現貨交易量約為1252億、681.29億和623.96億美元,在九大現貨交易所交易量占比分別是40.62%、22.1%和20.24%。前三大交易所現貨交易量占比與同期相比均有所上升,呈現出“強的更強”的態勢,與其最近一個月在DeFi上的布局密切相關,無論是DeFi新幣種上線,還是平臺幣公鏈DeFi生態的建設。

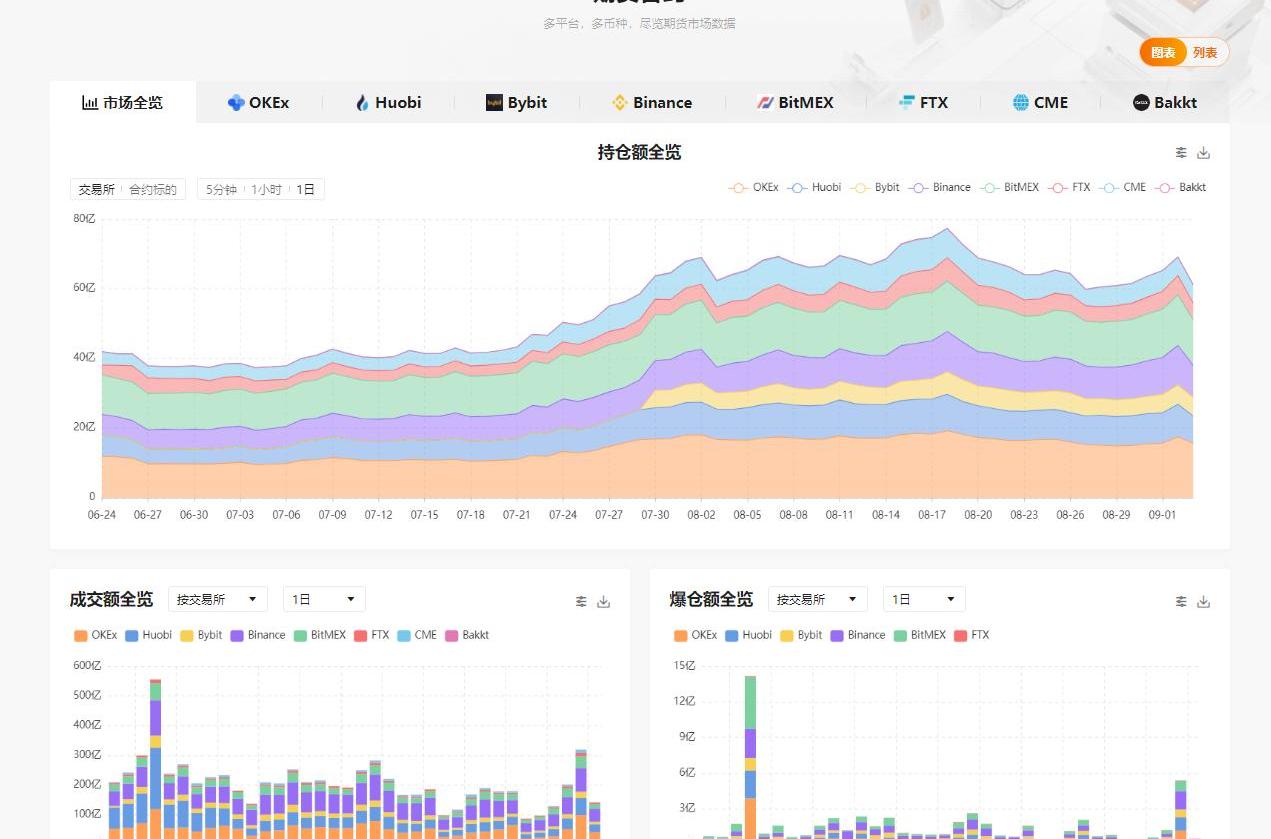

4.5期貨合約數據中心展示頁

圖4-9期貨合約數據中心

數據來源:QKL123

注明:QKL123期貨合約數據按照種類接入,暫無接入的種類包括:Huobi的永續合約,Binance的交割合約和OKEx的USDT永續合約。

過去的幾十年,計算機代碼已讓各類設備變得更智能、更先進,無數任務可被自動化執行,徹底改變了人們開展業務的方式。“智能合約”作為一種數字化契約,不需要外加人為干預,即可實現自我執行和自我驗證.

1900/1/1 0:00:00文章來源:風火輪社區 都說挖礦賺錢,套娃會漲,還在研究究竟這defi賺的都是誰的錢,結果最后發現我就是最后要被套的那個娃.

1900/1/1 0:00:00本文來源:新浪財經 把脈區塊鏈發展,坐看數字經濟云起,由螞蟻鏈、羅漢堂、新浪財經聯合出品的《尋找區塊鏈力量》系列節目自8月6日起.

1900/1/1 0:00:00轉自: 加密谷live 作者:KarimHelmy&?theCoinMetricTeam 摘要 比特幣的去中心化可以通過供應分散度、算力的分布和交易所整合等指標來量化.

1900/1/1 0:00:00本周一,由原力協議打造的DeFi借貸平臺ForTube2.0正式上線。隨后,ForTube2.0同步開啟“全幣種無損挖礦”,該流動性激勵計劃預計發放高達8500萬FOR代幣獎勵.

1900/1/1 0:00:00來源:中國日報網 9月5日,阿里巴巴95公益周線下論壇在京召開,阿里巴巴集團合伙人、阿里巴巴公益基金會理事長孫利軍表示,當前公益行業面臨兩個突出難題,一是信任難題,一是連接參與難題.

1900/1/1 0:00:00