BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD-0.18%

ETH/HKD-0.18% LTC/HKD-0.34%

LTC/HKD-0.34% ADA/HKD-0.06%

ADA/HKD-0.06% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD-0.51%

XRP/HKD-0.51%原創?PAData?PANews?

分析師|Carol?編輯|Tong?出品|PANews

今年第三季度,整個市場的目光始終沒有離開過DeFi。YieldFarming不止推動了借貸產品快速發展,還推動了AMMDEX?、穩定幣、合成資產等其他細分業態快速發展。在多架馬車的拉動下,DeFi正向內循環開始形成。受益于DeFi市場的紅火,根據CoinMarketCap的數據,三季度數字貨幣的市場規模從7月1日的2600.93億美元上漲至了3404.84億美元,漲幅接近40%。

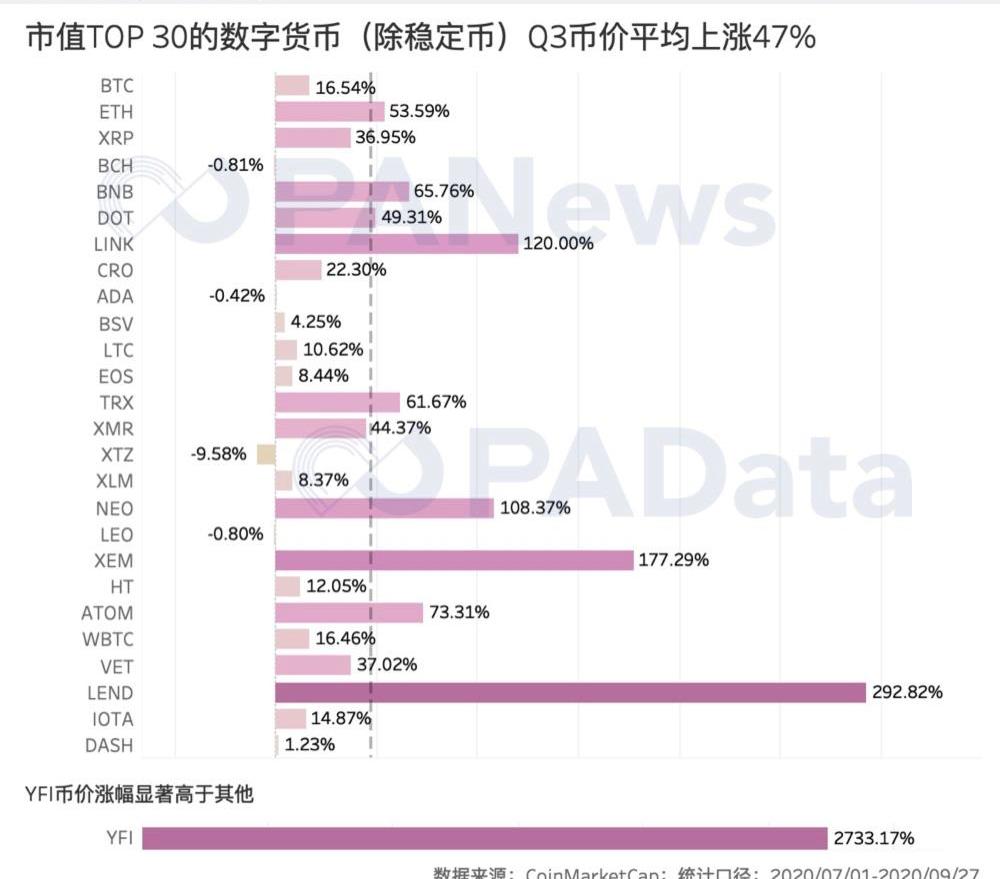

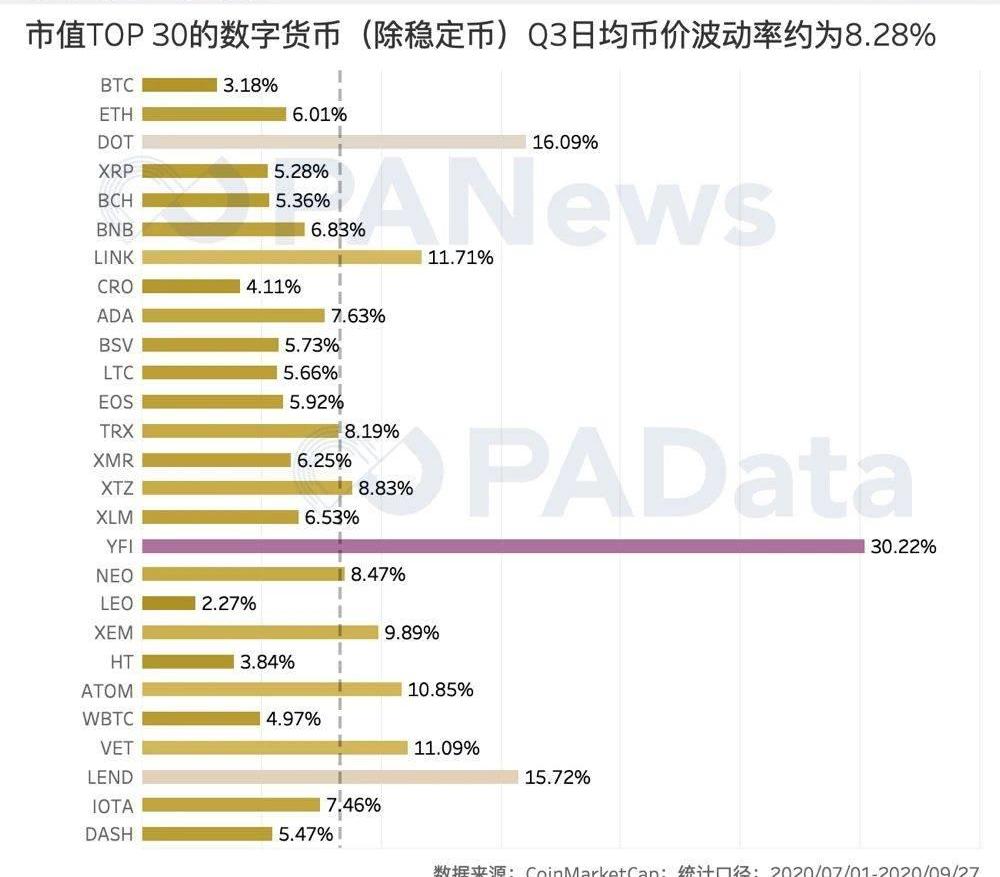

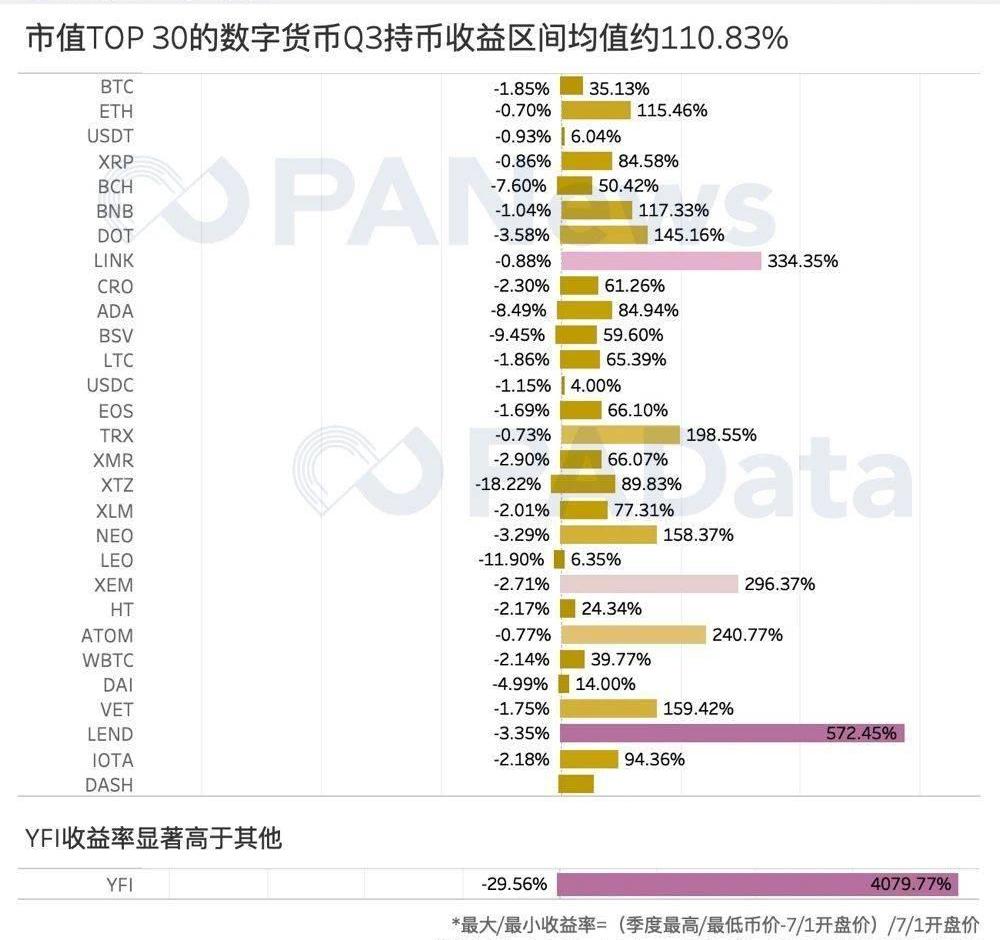

為展現在狂熱的“農耕時代”中,各個數字貨幣的具體表現和市場新動向,PAData進行了本年度第三次TOP30系列觀察(TOP30指市值排名前30的數字貨幣,下文簡稱TOP30),觀察期為7月1日至9月27日。根據分析,三季度TOP30的幣價平均上漲超47%,季度持幣收益區間同比擴大46%,但總市值略有下滑,幣價日均波動率已回升至7%以上,需警惕風險。YFI成三季度收益表現最佳的資產。

PADataInsights:

三季度TOP30的總市值上漲約19.74%。

除穩定幣以外的其他數字貨幣幣價漲幅約47.08%,延續了二季度的上漲趨勢。

YFI是三季度表現最好的資產,幣價大約翻了28倍。

幣價日均波動率從Q2的5.57%回升至8.28%,與今年Q1較為接近。

BitMax交易員hedeng:形成自己的交易策略一定要復盤:6月5日,BitMax金牌帶單員、諧波交易藝術家hedeng做客BitMax合約大咖說第2期,主題為《如何用諧波交易策略月賺13萬USDT》。

hedeng表示,構建自己的交易策略一定要復盤,記錄開單原因,止盈止損,不要報復性開單,最重要的是要靠實盤磨練。對于今年下半年的行情hedeng認為,從技術分析角度來看BTC可以漲到3萬。[2020/6/5]

三季度投資者持幣收益區間均值約為111%,同比擴大46%。

18種泛DeFi類代幣幣市值進入前100,“樂高”推動DeFi概念幣內循環。

DOT/YFI/WBTC新晉?合成資產值得關注

三季度,共有3個新晉資產,包括公鏈Polkacot的原生代幣DOT、聚合理財產品yearn.finance的治理代幣YFI和合成資產WBTC。雖然從資產輪動的角度來看,三季度的市場活躍度與上半年一致,都有三種資產新晉,但值得注意的是,此前的新晉資產主要是曾經進入過TOP30的“老人”,而三季度新晉的三種資產都是首次進入TOP30,這展現了市場中新題材的快速發展。

主力數據復盤:幣安現貨主力3142.71枚BTC砸盤引發瀑布:AICoin PRO版K線主力成交數據顯示:通過秒級周期數據對比,昨晚的劇烈下跌或由幣安現貨主力砸盤引起。 22:46:21,幣安BTC/USDT以10055.01美元市價賣出709.82枚BTC,最終被買價格10000美元,賣出滑點95.01美元,價格直接跌至9905美元。

3秒后,繼續以9969美元市價賣出361.96枚BTC,最終被買價格9905.99,賣出滑點73.44美元,價格跌至9871美元。 隨后繼續有大額市價賣單成交,3分鐘內累計主動賣出41筆,共計3142.71枚BTC。

可見,幣安現貨主力的大量市價賣出或引起了此輪瀑布。[2020/6/3]

從市值排名變化來看,二季度表現搶眼的公鏈在三季度被DeFi概念幣搶了“風頭”,LEND、DAI、YFI和WBTC市值排名均上升了15個位次以上。其中LEND的市值從上季度的44位上升至三季度的28位,DAI從上季度的54位上升至三季度的26位,YFI和WBTC新晉分列24和25位。另外,上季度新晉的DeFi概念幣COMP在本季度只位列44位,下跌17位,這側面反映了新題材的更替速度。而備受關注的Uniswap治理代幣UNI只位列39位。

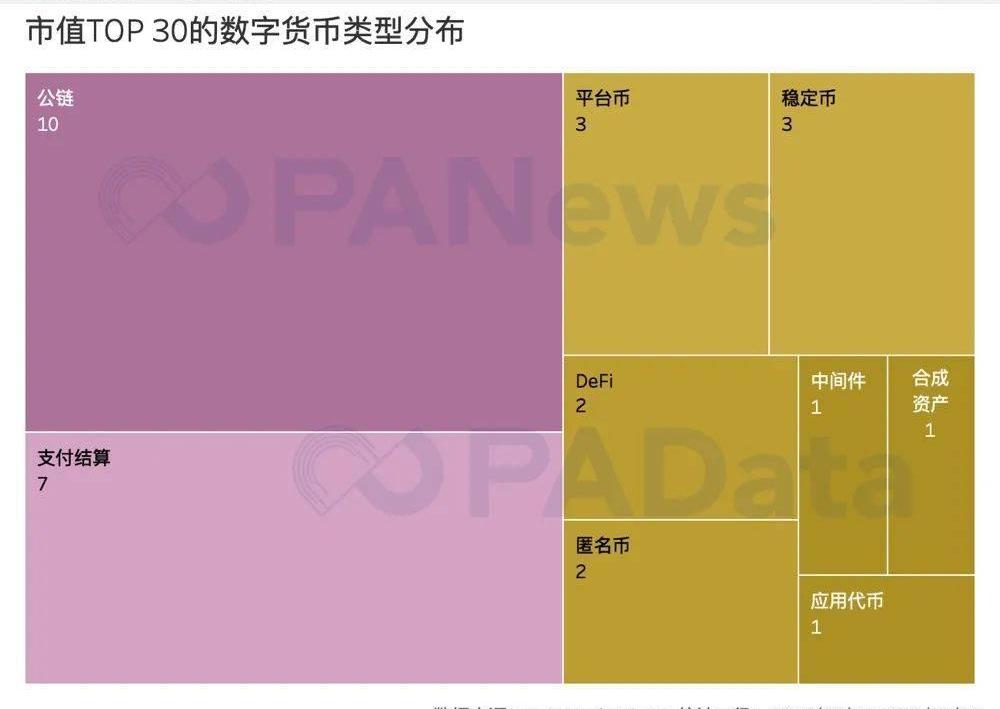

從市值TOP30的數字貨幣的類型來看,DeFi類代幣也已經在市場中占據了一席之地,以包括穩定幣、借貸產品治理代幣、DEX治理代幣、合成資產等在內的寬泛范疇來劃分,三季度,除了USDT、USDC、DAI、YFI、LEND、WBTC、LINK進入市值TOP30以外,在市值TOP100之內還有UMA、SNX、MKR、UNI、COMP、ZRX、LRC、KNC、BAND、YFII、BAL等11種資產在列。

主力成交數據復盤:1097萬張主力賣出確認5分鐘周期三角形破位:AICoin PRO版K線主力成交數據顯示:BitMEX XBT永續合約在5月21日00:00-16:00做5分鐘周期中做三角形震蕩。

16:10分,價格接近平臺下沿支撐線線并很快跌破。跌破后的20分鐘內,共計有6筆,共計1097萬張主力賣出;有3筆,共計440萬張主力買入,成交差-657.75萬張。較多的主力賣出跟進可以判斷該周期的三角形突破為真跌破。

隨后的16:40,比特幣再次下跌,最低一度跌至9250美元。[2020/5/21]

其中,隨著DeFi的發展,比特幣以及規模龐大的傳統資產未來會被越來越多的引入到DeFi生態,合成資產可能作為新的題材受到更多關注。

另外,今年以來,平臺幣和穩定幣的格局也已經基本穩定穩定,BNB、LEO和HT組建了平臺幣的第一梯隊,穩定幣中USDT和USDC持續增發,在市場中的地方日漸穩固。

DeFi“樂高”推動DeFi概念幣的正循環

DeFi概念幣的集體上揚不僅受益于近期DeFi產品自身的創新,而且還受益于DeFi產品間的可組合性,這使得DeFi概念幣在火熱的市場中形成了正向內循環。

主力成交數據復盤:2054萬張主力賣出確認5分鐘周期三角形破位:AICoin PRO版K線主力成交數據顯示:BitMEX XBT永續合約在5月18日09:30沖高回落在5分鐘周期中做三角形震蕩。

14:05分,價格接近平臺下沿支撐線線并很快跌破。跌破后的20分鐘內,共計有9筆,共計2054.84萬張主力賣出;有4筆,共計700萬張主力買入,成交差-1354.84萬張。

較多的主力賣出跟進可以判斷該周期的三角形突破為真跌破。 隨后的16:35,比特幣再次下跌,最低一度跌至9280美元。[2020/5/18]

比如以太坊DeFi的“央行”Maker,其生成的穩定幣DAI自去年下半年以后,市值排名就在50名以外,但隨著今年DeFi領域中其他產品的豐富,DAI的流通量進一步提高了。根據Etherescan的數據,目前持有DAI最多的10個地址中,有5個都是DeFi平臺,包括Uniswap、Balancer、yearn.finance、Curve和Aave。并且從余額變化趨勢來看,這些平臺的DAI余額自8月中下旬開始快速上漲,從時間上來看,這與開放DAI挖礦的時間基本吻合。

同樣受到利好的還有合成資產,比如將BTC“遷移”至以太坊的WBTC。根據Etherescan的數據,目前持有WBTC最多的10個地址中,有8個都是DeFi產品,包括Uniswap、Maker、Curve、Compound等。從各平臺的余額趨勢來看,除了Maker較早接受WBTC為抵押品以外,其他平臺的余額增長主要發生于9月中旬以后,這同樣與DeFi資金池開放的時間相吻合。

復盤:405萬張主力賣出后價格迅速回落:AICoin PRO版K線主力成交數據顯示:BitMEX XBT永續合約從4月23日23:00至今在小時周期中做上漲中繼平臺。

10:05分,價格接近平臺上沿壓力線,并突破。突破后,并無主力買入單子跟進,相反有2筆,共計405.97萬美元的主力賣出單子。因此可判斷為假突破,隨后價格迅速回調,最高點最低點相差近200美元。 當前,價格仍然比較接近上沿線,請密切留意主力成交情況。[2020/4/29]

市值漲幅明顯?TOP30平均上漲超40%

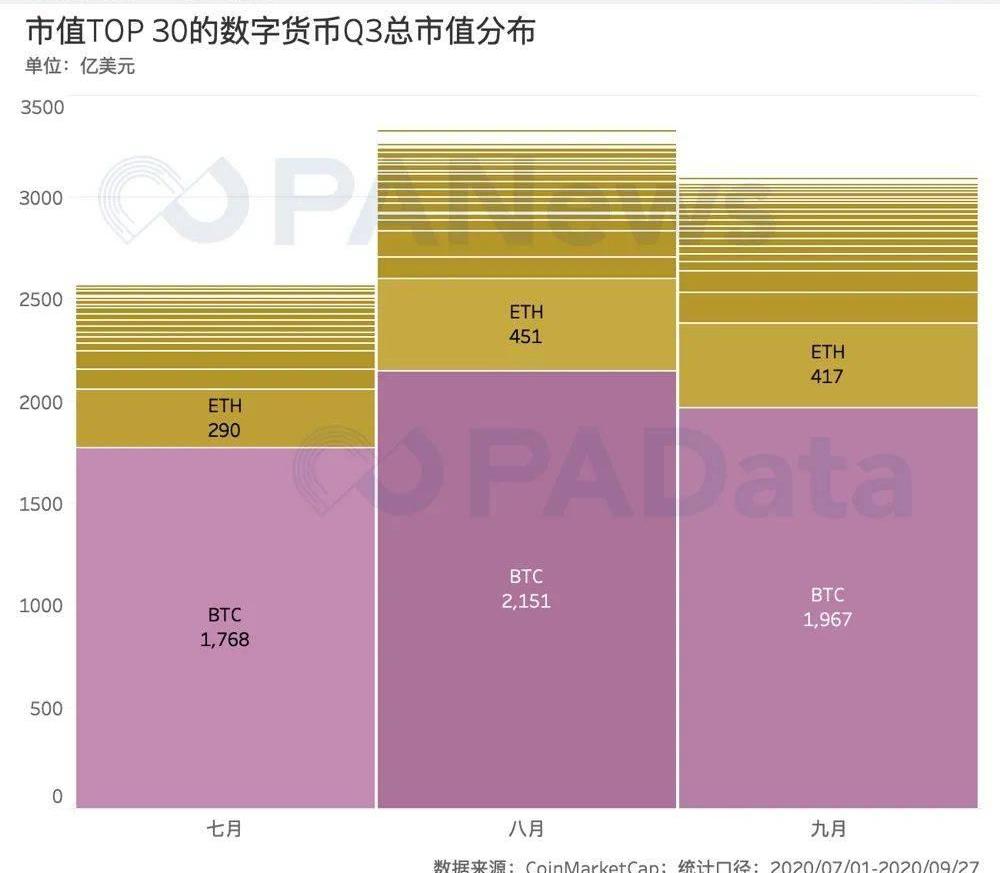

三季度,TOP30的市值持續增長。從7月份的2629億美元上升至9月份的3148億美元,漲幅約為19.74%,低于二季度的29.81%。其中,8月份TOP30的市值環比上漲26.97%,是三季度中市場上行動力最強的一個月。

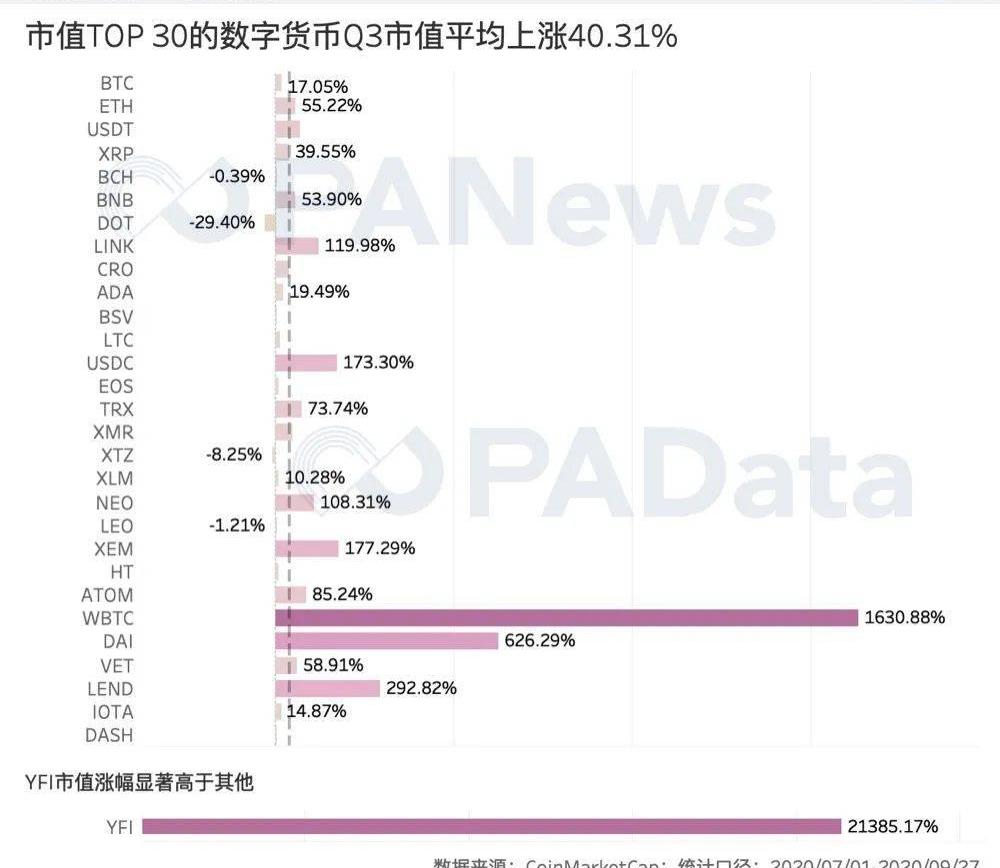

從各個數字貨幣的市值漲幅來看,三季度市值漲幅最高的是YFI,從7月20日上線初的441.87萬美元上漲至9月26日的9.49億美元,相當于翻了214倍。除此之外,WBTC和DAI的市值漲幅也顯著高于其他資產。WBTC的市值漲幅也達到了1630.88%,相當于翻了17倍,截至9月26日,其市值約為9.32億美元。DAI的市值漲幅約為626.29%,相當于翻了7倍,截至9月26日,其市值約為9.33億美元。

另外,LEND、XEM、USDC、LINK和NEO三季度的市值漲幅也都超過了100%。其中,值得注意的是,USDC持續大量“印鈔”,上季度市值增長35%,本季度增長173.30%。還有4個數字貨幣三季度的市值負增長,分別是DOT、XTZ、LEO和BCH,除了DOT市值縮水了近30%以外,其他3個數字貨幣的市值跌幅都不大。

鑒于各數字貨幣市值漲幅離散程度較大,因此以中位數衡量整體的平均水平。根據統計,三季度,TOP30的數字貨幣的市值漲幅中值約為40.31%,低于二季度平均水平的47.57%。

幣價漲幅同比趨同?日均波動率上升

三季度,YFI是收益表現最好的資產,幣價從7月1日的1118.17美元上漲至9月26日的31679.70美元,相當于翻了28倍,不僅完成了1YFI≈1BTC的口號,還超額達成了1YFI≈3BTC。除此之外,三季度幣價漲幅較高的還有LEND、XEM、LINK和NEO,其中LEND的幣價漲幅約為292.82%,僅次于YFI。另外,XEM和NEO雖然從各自公鏈發展的消息面上看并沒有重大利好,不過幣價漲幅也超過了100%。

相較于DeFi概念幣的火熱,BTC和ETH表現比較穩健,BTC三季度幣價整體漲幅約為16.54%,ETH的漲幅約為53.59%,環比漲幅均有所下滑。

此外,XTZ、BCH、LEO和ADA的幣價在三季度整體微跌,XTZ下跌最多,接近10%。上半年,XTZ的幣價持續上漲,從Staking質押率和鏈上活躍地址數來看,XTZ近期并沒有轉折性變化,本季度幣價下跌或為回調。

在不考慮穩定幣和YFI的情況下,三季度TOP30的幣價平均漲幅約為47.08%,與上季度的49.88%基本相當,市場整體仍然處于上行階段。但需要注意的是,本季度TOP30的數字貨幣日均幣價波動率上升至了8.28%,高于二季度單邊上行趨勢下的5.57%,略低于一季度調整期的8.66%,投資者需警惕市場變化。

從各個數字貨幣的波動率來看,高收益的YFI也表現出了高風險,三季度日均幣價波動率達到了30.22%,遠高于其他資產。其次,DOT、LEND、LINK、VET、ATOM也表現出了較高的風險性,幣價的日均波動率都超過了10%。三季度幣價日均波動率較低的是LEO、BTC、HT,都不超過4%,相對穩健。

幣價上行,波動率上升,在這樣的市場環境下,三季度投資者持幣的收益區間環比擴大了。根據統計,二季度投資者持幣的收益區間均值約為76%,三季度擴大至約111%,漲幅約為46%。但相較一季度的148%,三季度收益區間均值的擴大仍然沒有改變全年下跌的趨勢。

從正負收益區間的分布來看,三季度,各個數字貨幣的持幣負收益區間都遠遠小于正收益區間,這說明理論上,三季度投資者持幣獲得收益的概率仍然很高。

持幣正收益區間最大的是YFI,約為4079.77%,相當于翻了41倍,但同時,YFI的負收益區間也是最大的,達到了29.56%。其次,LEND的持幣正收益區間也達到了572.45%,LINK的持幣正收益區間也達到了334.35%,而然這兩種資產的負收益區間分別只有3.35%和0.88%。

三季度即使持有穩定幣,也有可能獲得市場溢價帶來的收益,USDT、USDC和DAI的正收益區間分別約為6%、4%和14%,即使綜合負收益區間來看,穩定幣的持幣收益甚至都好于不少傳統基金的表現。

撰文:TomSchmidt,DragonflyCapital基金經理編譯:PerryWang兄弟們,我們成事了!去中心化金融?DeFi?總鎖倉金額達到?100億美元.

1900/1/1 0:00:00近日,中國國際經濟交流中心副理事長黃奇帆表示,新基建涉及的信息基礎設施如5G網絡、大數據、人工智能、物聯網、云計算、區塊鏈等本身將帶來天量投資.

1900/1/1 0:00:00九月份,隨著Sushi開啟直接搶奪流動性的序幕,DEXs的競爭也日趨白熱化。如果一個項目不發幣,那么流動性就可能被更高回報率的挖礦項目直接搬走.

1900/1/1 0:00:001954年夏,英國北部城市曼徹斯特的一座房屋里,計算機科學之父、二戰破解德軍密碼系統的功勛阿蘭·圖靈吃下含有*****的蘋果后中身亡.

1900/1/1 0:00:00原文標題:《TenThesesOnDecentralizedNetworkGovernance》撰文:MarioLaul.

1900/1/1 0:00:00本文作者:OKExResearch自從9月16日UniSwap宣布上線UNI,頭部交易所第一時間上線了UNI相關產品.

1900/1/1 0:00:00