BTC/HKD-0.49%

BTC/HKD-0.49% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+0.42%

ADA/HKD+0.42% SOL/HKD+0.5%

SOL/HKD+0.5% XRP/HKD+0.93%

XRP/HKD+0.93%

去中心化金融(DeFi)是一套基于區塊鏈的應用,這些應用共同構成了一個替代性的金融系統,旨在取代當前的中心化金融系統。

2020年,人們對DeFi的興趣激增到了戲劇性的高度,鎖定在智能合約中的資金價值創下了歷史新高,在各交易所交易的DeFi代幣的價格也瘋狂波動。

這種狂熱讓人想起2017年的ICO熱潮,它直接導致了山寨幣的繁榮和崩潰,也是一直持續到第二年年底的加密寒冬的開始。問題是這次的情況是否會有所不同呢?

到底市場是在走向一觸即發的泡沫,還是我們在對更好、更平等的金融體系的呼吁做出回應所必經的陣痛?

要探討對DeFi未來的看法,我們必須首先了解它的過去,以及它是如何發展成為加密領域的主導因素的。

DeFi崛起

去中心化金融的概念并非始于我們今天所熟知的DeFi行業。

在Ethereum的早期,開發者已經在為金融用例構建去中心化應用。利用區塊鏈,有很多項目正在構建不需要中間人監督交易和管理互動的服務。代替中心化的權威機構,被稱為“智能合約“的自動執行代碼將促進高效的交易,這既實現了效率最大化,又降低了成本。

觀點:柴犬相關Meme幣的上漲不可持續,無需過度解讀:金色財經報道,周一,Twitter將網頁LOGO圖標從藍鳥更改為DOGE狗狗頭像,狗狗幣(DOGE)的價格幾乎立即飆升,其他幾個以柴犬為主題的Meme幣也大幅上漲,整個板塊平均漲幅為14%。SHIB等大市值代幣漲幅達10%,而FLOKI、KISHU和BABYDOGE等小市值代幣漲幅達25%。此外,3月份上線的zkSync區塊鏈上的zkDoge和zkShib,漲幅高達100%。

然而,這種上漲不太可能長期持續,一些交易員警告稱,這種走勢并不預示著更廣泛的趨勢。

加密貨幣交易公司Flowdesk首席執行官Guilhem Chaumont表示:“我們不認為這預示著一場長期牛市。恰恰相反,加密市場的上升趨勢是有規律的,首先是比特幣經歷牛市,然后是主要的山寨幣,最后是市值較小的代幣。[2023/4/6 13:48:07]

這些早期的項目最終為更多的開發者構建去中心化應用鋪平了道路,增加了金融服務用例的項目總數。

隨著Ethereum區塊鏈經歷了根本性的升級,其高效處理交易的能力得到了提升,再加上智能合約的加持,使得Ethereum成為了剛剛起步的DeFi行業的主流區塊鏈協議。

動態 | BitSG幣星唐伯虎解讀趨勢之王ETF產品:今日(2020年2月17日)晚19:00,BitSG幣星創始人唐伯虎通過社群與用戶深度探討了其最近推出的交易衍生品ETF,并與現貨、杠桿、合約等投資方式進行對比,剖析了在趨勢行情中ETF得天獨厚的優勢:一鍵多空、比現貨賺、比合約穩、永不爆倉,完美平衡了收益與風險,唐伯虎認為ETF產品應用于主流數字貨幣市場擁有巨大優勢,將成為行業的下一個熱點投資渠道,BitSG幣星ETF產品的獨到設計融合了再平衡、復利等先進機制,將幫助投資者在趨勢行情中取得意想不到的超高回報率。

ETF全稱為Exchange Traded Fund,含義是可交易型基金。ETF在傳統金融中主要應用于投資標的指數跟蹤,并將底層資產的價格波動,按約定的杠桿反應在基金凈值上,使投資者更便捷、更有效的獲得價格波動產生的收益,是一種低操作門檻、高應用覆蓋的成熟金融衍生品。[2020/2/17]

事后看來,加密寒冬為DeFi項目提供了完美的條件,使其名聲大噪。ICO騙子已經基本退場,投資人終于采取了更加嚴謹的態度來評估“做區塊鏈的企業“的可行性。

人們對一個項目白皮書發行一個幣來創造下一個’UberforSpotify’的興趣減少了,對有實際使用案例的項目更感興趣。在這段時間里,DeFi也在不斷的自我完善,提供了一個更好的、有實際的應用及目的的中心化金融系統的替代方案。

分析 | 幣安中簽解讀:最新中簽率顯示持倉逐步分散 機構投資者或有一定撤離:據TokenGazer觀察BNB最新的中簽信息,TokenGazer猜測機構投資者可能已經有一定程度撤離。

本次elrond中簽率僅為11.07%,大幅度低于one的30%和matic的58%;

總簽數10833,共計鎖定978.5萬BNB,約占BNB總體供應的10%,遠遠高于之前鎖定2%左右的量,說明BNB的持倉已經有了一定程度的分散。

而幣安自6月中宣布在9月隔離美國用戶后出現較大幅度的跌幅,時間點上和本次Launchpad抽簽時間段重合,可能說明機構投資者對監管有所顧慮已經出現一定程度撤離。[2019/7/2]

DeFi——中心化金融替代體系

幾個世紀以來,金融服務都是通過中央當局提供的,這些當局是可信賴的中間機構。

金融系統中間機構承擔的部分角色是評估投資的風險收益狀況,并進行成本效益分析。這導致中小企業、特定行業甚至整個族群被排除在傳統金融之外。

如果沒有快速的創新,一個必須遵守嚴格的KYC和AML協議的集中式系統根本無法服務于一個發展中的市場,因為在這個市場上,公司無法滿足常規的信用檢查,許多人也沒有持有政府頒發的身份證件。

聲音 | 蟲洞姜家志:行業對51%攻擊過度解讀:據核財經報道,在MiiX區塊鏈私享會上,蟲洞項目負責人姜家志認為,行業對51%攻擊過度解讀了,就算是真正有51%攻擊,不會對主鏈發生太大影響。51%攻擊能做到是:利用算力優勢,撤銷已發生的交易;掌握51%以上的算力優勢;雙重支付、阻止區塊確認、阻止有效區塊,以及有可能導致熊市和交易所損失。但51%攻擊不能做到:修改交易、阻止交易發送、改變數量、生產幣、挪用別人的幣。[2018/12/2]

DeFi的目標是提供一個在全球范圍內都能平等使用的替代金融系統。

您只需要接入互聯網,就可以參與多個不同的協議和項目。這就是以開放、無許可和分散的方式建立的金融系統的目標。

DeFi的其他特點包括:

更低成本:依靠區塊鏈和智能合約而非中心化機構來處理交易,可以顯著降低成本。

更高安全性:去中心化系統沒有單點故障,這使得數據泄露的可能性較小,但前提是智能合約的構建方式要穩健,這也是定期技術審計的作用所在。

抗審查性:由于沒有單一的主管部門負責運營,任何政府主管部門都無法關閉或審查服務。

幣安何一:對于紅杉的事情是大家過度解讀了:幣安聯合創始人何一在問答會中表示,幣安當時比較弱小,的確需要大的投資基金幫助,但后來發現紅杉對幣安未來的發展幫助比較有限。中國傳統文化喜歡給對方面子,不想幣安這樣懟來懟去。公司能否發展好不是看和誰的關系好,還是得看是否真正對行業做出貢獻,是否是一個偉大的公司,是否真正對股東負責。[2018/5/18]

可組合性:DeFi具有互操作性,這意味著不同的應用程序可以建立在彼此之上,并以新的方式進行定制。它經常被比作樂高積木–每個應用程序都是獨立存在的,但幾個應用程序可以組合起來,創造全新的東西。

動態:任何事情都可以按照挖礦塊的節奏來執行。例如,可以每15秒支付一次利息,而不是每幾個月支付一次。

開源:任何人都可以審核開源代碼來測試協議的漏洞,整個社區都可以監控正在進行的開發工作。

爆發的DeFi宇宙

除了2020年將被記住的許多其他事情之外,它也是DeFi真正起飛的一年。Ethereum區塊大小從20MB增加到40MB,費用也增加了10倍。

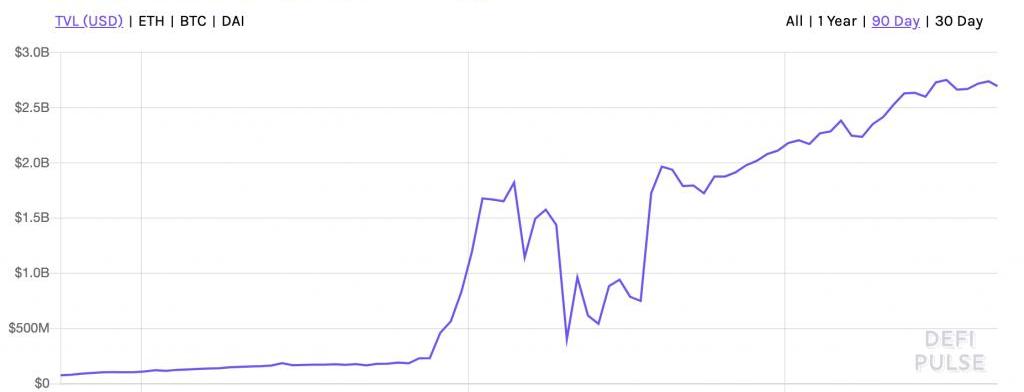

隨著DeFi的活躍度增加,2020年8月,日交易費用上升到368萬美元。但最重要的指標也許是DeFi中鎖定的總市值。它被認為是用戶活躍度的指標,因為使用DeFi服務通常需要將資金鎖定在智能合約構建中。

截至寫稿時,DeFi鎖定的總價值為112.1億美元,去中心化交易所UniSwap以27.5億美元的鎖定價值占據領先地位。

這些資金都被鎖定在DeFi領域運作的幾個協議中。一般來說,這些資金可分為以下幾類:

借貸:利用流動性池,任何人都可以借出加密資產賺取利息費,任何人都可以通過提供比借款金額更多的抵押品來借入加密資產。這個模式有很多衍生項目,我們之前介紹過幾個,包括Compound、Aave、yEarn。

DEXs:去中心化交易所的加密貨幣對加密貨幣的市場遍及全球。主要包括UniSwap、SushiSwap、Bancor。

衍生品:去中心化的衍生品交易,從基礎資產的表現中獲得價值的資產。Synthetix、NexusMetal和Erasure是該領域的一些大公司。

支付:任何金融系統如果沒有可觀的支付規模都是不完整的。Sablier、Flexa、LightningNetwork和xDai是DeFi支付領域的知名玩家。

穩定幣:大部分與DeFi協議的互動都是通過與美元等法幣掛鉤的穩定幣來完成的。就市值而言,USDT、USDC和DAI是與非貨幣掛鉤的最大穩定幣,WBTC是BTC的最大穩定幣。

現在飆升的不僅僅是DeFi鎖定的總市值。在過去的幾個月里,一些DeFi代幣價格迅速飆升,全球加密社區躍躍欲試,獲得了巨大收益。

從52周的高/低點來看,UNI上漲了1914%,SUSHI暴漲1794%,YFI暴漲5833%,RUNE上漲235%,COMP暴漲523%,ADA上漲703%,LEND上漲261%等等。

這些驚人的漲幅都是在8月和9月市場超速發展的時候取得的。在那之后,DeFi代幣交易已經冷卻了不少,一些代幣如UNI接近交易開始時的原價。這確實說明了DeFi交易的激烈狂熱,也讓人懷疑我們是否處于泡沫領域,以及去中心化金融的未來會怎樣。

DeFi的未來

拋開由FOMO情緒引發的交易,如果DeFi要真正提出一個可行的替代金融系統,則需要解決一些關鍵的挑戰。

盡管最近Ethereum進行了升級,但區塊鏈的吞吐量仍然是一個問題,隨著全球交易的增加,網絡擁堵是一個反復出現的問題。

鏈上交易的高額網絡費用還在不斷上升,以至于有時與交易規模相比,網絡費用會高得不成比例。這嚴重降低了作為替代系統對作為其服務對象的眾多企業和人群的吸引力。

雖然使用智能合約的去中心化網絡或許在某種程度上更加安全,但當別有用心的攻擊者找到漏洞可供利用時,它仍然會帶來安全風險。

攻擊者已經能夠竊取智能合約中托管的資金,或者操縱協議內資產的外部價格。最著名的一次攻擊發生在2016年,當時一名攻擊者從一個去中心化協議的智能合約中盜走了超過360萬ETH。這筆資金最終通過硬分叉的方式返還給了投資者,這也是為什么我們今天有兩個Ethereum協議的原因,從那時起,智能合約要經過更嚴格的審核和安全測試。

如果DeFi領域將運營的區塊鏈網絡多樣化,也可以實現進一步的安全。目前,大多數活動都發生在Ethereum上,比特幣區塊鏈、EOS和其他較小的網絡所起的作用微乎其微。推而廣之,這意味著Ethereum的任何技術問題都會同時影響到整個DeFi領域。

所有這些挑戰都得到了致力于改進DeFi的開發社區的廣泛認可,這讓我們看到了也許是最獨特和最有前途的特征之一:分布式治理。

許多DeFi代幣在創建時就考慮到了治理效用。代幣的持有者能夠通過對開發提案進行投票、設定費用、促成上市等方式,參與塑造特定DeFi協議的未來。

這是第一次有這樣一個為全球人口設計、同時也被全球人口參與塑造的全球金融體系。任何人都可以參與DeFi協議的治理,并通過這樣的參與積極創造DeFi的未來并擁有一席之地。

DeFi代幣現在的交易熱潮確實與2017年的ICO狂潮有異曲同工之處,不可否認,這種性質的市場“熔斷“看起來就像一個即將破裂的泡沫。但這樣看或許會讓我們忽視掉一些真正重要的東西。

DeFi正走在替代傳統金融系統的道路上,盡管會有一些成長的陣痛,這是只有在創新、技術和系統設計的前沿運作時才會感受到的,但我們有足夠的理由相信去中心化金融的未來確實是光明和繁榮的。對每個人來說都是如此。

編譯??▏Damo?索隆在投資一個項目時,索隆會著重看項目的項目代幣分配比例。在社區參與者、基金會、開發團隊、投資人等利益相關者中,代幣分配是否足夠高效與合理.

1900/1/1 0:00:00也許我們正在見證“專業做市商+AMM”時代的到來。AMM是DeFi世界最成功的DEX方案,AMM讓做市這一專業行為變得無比簡單,即使是普通用戶也能進行做市賺取手續費收益,所以AMM也被稱為“自動.

1900/1/1 0:00:00WBTC在今天達到了歷史最高的市值和代幣數量。 WBTC代表ERC20版本的比特幣,基于以太坊網絡。根據官方網站的數據,目前有創紀錄的116885個WBTC,并由托管人持有同等數量的比特幣.

1900/1/1 0:00:00來源:上海證券報 記者昨日從第六屆區塊鏈國際論壇上獲悉,國家級區塊鏈標準正在制定過程中。由中國電子技術標準化研究院主導的《信息技術區塊鏈和分布式記賬技術參考架構》國家標準完成上海征求意見會議,即.

1900/1/1 0:00:00Filecoin主網上線兩天后,一則礦工「停擺」的消息廣為流傳。據爆料,多家頭部礦商集體停止挖礦或縮減算力,「向官方示威」.

1900/1/1 0:00:00轉自:以太坊愛好者 Medalla測試網在2020年10月17號出現了變故。那到底發生了什么事?這里有一份5歲小孩也能懂得解釋.

1900/1/1 0:00:00