BTC/HKD+1.34%

BTC/HKD+1.34% ETH/HKD+1.22%

ETH/HKD+1.22% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.56%

ADA/HKD+0.56% SOL/HKD+2.39%

SOL/HKD+2.39% XRP/HKD+0.12%

XRP/HKD+0.12%在之前的文章中,我重點討論了比特幣是如何作為黃金的補充來發揮作用的。另外還指出了Grayscale比特幣信托的局限性,但我仍然認為比特幣的優勢遠超上述局限性。在這篇文章中,我將通過討論一個歷史框架來分析日益增長的主流機構采用將如何改變比特幣市場的性質,并推動比特幣價格走向更高。

佩雷斯模型

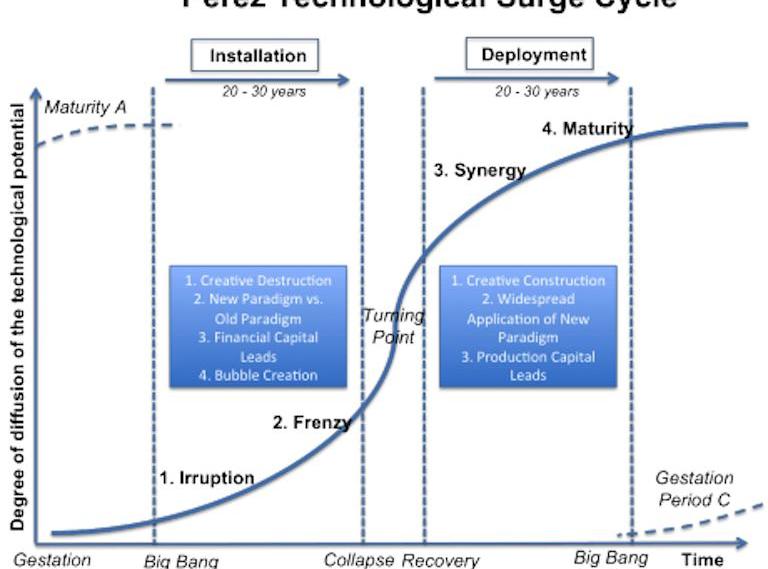

在《技術革命和金融資本》一書中,?CarlotaPerez概述了一個理解技術革命和經濟史的模型。她將技術革命分為兩個主要階段:安裝階段,即新技術首次進入市場并圍繞其建立基礎設施;部署階段,即新技術被主流社會采用,從而形成新的商業生態系統。

機構加密貨幣質押平臺Northstake完成約300萬美元融資,PreSeed Ventures等參投:金色財經報道,面向機構的加密貨幣質押平臺Northstake完成280萬歐元(約300萬美元)融資,PreSeed Ventures、Morph Capital、The Aventures Fund、Funfair Ventures和Delta Blockchain Fund參投。[2023/6/22 21:54:57]

資料來源:佩雷斯框架

安裝階段可以進分為萌發和狂熱。這個階段會引發金融市場泡沫,泡沫的破裂會導致金融危機,這取決于是誰提供了最初的資金。部署階段包括協同和完善。在這一階段,新技術變得廣泛為人所熟悉,其優勢也惠及了更廣泛的社會。Perez將她的理論框架應用于英國的第一次工業革命,包括蒸汽機、鋼鐵和電力、石油和信息技術。風險資本家指出,這個框架也可以作為一個模型來理解數字資產領域的發展。

渣打銀行將啟動機構加密貨幣托管解決方案:渣打銀行(Standard Chartered)的風險與創新部門一直在為機構市場開發加密托管產品,首個試點項目可能在今年晚些時候推出。SC Ventures首席執行官今日證實這一消息并表示,已有20家機構表示對托管解決方案感興趣。(coindesk)[2020/7/20]

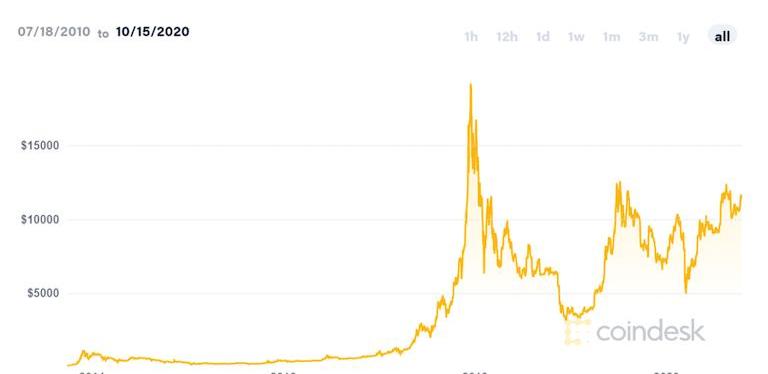

2017年的比特幣熱潮和隨后的市場暴跌很可能標志著比特幣安裝階段的結束。

比特幣和USDT交易對的長期價格圖表說明了這個情況:

來源:Coindesk

動態 | IOSCO呼吁監管機構加強對加密貨幣交易所的監管:金色財經報道,國際證監會組織(IOSCO)本周警告監管機構,需研究加密貨幣交易所如何評估其投資者。該機構認為,這將減少洗錢活動。除了明顯更嚴格的KYC政策外,該機構建議監管機構應考慮限制加密資產交易平臺(CTP)與受監管的中介機構合作,代表客戶進行交易。該組織還希望監管機構評估加密資產交易平臺客戶是否得到了“充分的風險披露”。需要指出的是,IOSCO并未發布任何具有約束力的政策。[2020/2/14]

部署階段將導致比特幣作為一種資產類別被廣泛采用,同時允許機構投資它所必需的商業生態系統。最近的發展支持了這樣一種觀點,即我們正在進入一個比特幣的時代,這個時代將類似于佩雷斯模型的部署階段。這將使這種市值較小的資產類別的需求激增,并為比特幣的價格創造更多的上行空間。

動態 | 加密資產機構加大對軟件開發商投入,以通過算法解讀市場情緒:據cointelegraph消息,隨著近期比特幣波動性的加劇,加密資產管理公司和對沖基金正在加大對軟件開發商的投入,以通過算法研究解讀市場情緒。幫助他們解釋和利用市場情緒信號,獲得更高的收益。[2019/7/17]

機構部署

商業生態系統的關鍵部分包括托管和主管服務,這也可以定義比特幣的部署階段。對大多數機構來說,如果沒有這些服務,向比特幣分配資金就會帶來更大的麻煩。此外,金融機構需要一個清晰的監管框架,以避免合規問題。

StoneRidge管理公司和紐約數字資產集團在2019年發表了一篇論文,概述了尋求獲得比特幣風險敞口的機構所面臨的挑戰:

因此,當建立比特幣的倉位時,信托代理人發現自己處于一個嶄新的、并不舒服的處境。除了權衡各種成本外,他們還必須了解這些方法的操作挑戰和風險。在一個快速發展的監管環境中,缺乏清晰的、記錄良好的最佳實踐,從業者在投資和運營盡職調查方面面臨著的一系列問題。

動態 | 監管機構加強對反洗錢的關注可能有利于加密行業:CoinDesk發文稱,監管機構加強對反洗錢的關注或有助于而不是損害加密行業。 歐盟AMLD5在法律中規定虛擬貨幣的定義,使用“交換手段”一詞或給企業家和律師提供構建創新的支持,給監管者提供基礎來制定更詳細的定義。 虛擬貨幣業務難以獲得銀行賬戶的原因之一是金融機構對洗錢指控的擔憂。[2019/4/21]

在此之后,紐約數字資產集團為自己和更廣泛的行業開發了上述問題的解決方案。他們開發了托管和執行服務,需要這些服務來推出一系列比特幣基金。此外,他們建立了反洗錢系統,了解您的客戶系統,并獲得了以取悅客戶合規部門的方式進行交易所需的監管許可。紐約數字資產集團的大部分資金來自銀行和RIA,但也有一些基金會和大學捐贈基金的客戶。他們注意到,自今年年初以來,投資比特幣的機構投資者數量急劇增加。

同樣,富達在2018年公開推出數字資產部門之前也運營了相關業務五年時間。這些努力現在剛剛開始產生成果。他們最近宣布了一項130億美元的分托管協議,將把另類投資托管人KingdomTrust的客戶持有的數字資產分托管給他們。

2020年初,前Coinbase的高管BrianBrooks接任貨幣監理署代理署長。此后不久,貨幣監理署宣布美國銀行可以為比特幣提供托管服務。這意味著尋求比特幣風險敞口的機構投資者很快就會有各種各樣的解決方案來滿足他們的運營需求。

投資比特幣的上市公司

在安裝階段,比特幣市場被短期投機者和散戶投資者所主導。然而,當我們進入部署階段時,一個重大的轉變正在發生。現在至少有13家公共實體投資了比特幣。

來源:CoinTelegraph

其中一些公司專注于數字資產。Square和Microstrategy等其他公司只是將比特幣視為實現現金多元化的一種方式。這些行動預示著即將發生的事情。

職業風險逆轉

早些年,職業風險是阻礙主流機構投資者投資比特幣的一個主要問題。

然而,隨著監管、執行和合規解決方案的改進,這種情況開始發生變化。

值得一提的是,大宗商品曾一度被視為一種風險資產類別。然而,隨著華爾街建立了跟蹤它們的結構化產品,它們隨即成為主流。事實上,在許多資產配置框架中,大宗商品被認為是必不可少的。JohnStreetCapital認為,隨著加密衍生品市場的迅速發展,結構性產品也不會落后太遠。

新興市場和前沿市場也走了類似的道路。在20世紀80年代之前,人們認為它們的價值太容易揮發,并且不具流動性。但隨著時間的推移,投資者意識到新興市場的高增長率以及其與發展中市場的低相關性,使其成為投資組合的重要組成部分。

隨著越來越多的主流機構投資者配置少量的比特幣的,他們不再需要獨自承擔出錯的風險。事實上,在不久的將來,與購買比特幣相比,手里沒有比特幣可能會帶來更大的職業風險。

結論

富達在最近的一份白皮書中表示:

與比特幣可能會顛覆的市場相比,比特幣只是滄海一粟。

目前,比特幣的市值約為2000億美元,但其中很大一部分被鎖定在長期資產或虧損賬戶中,因此只有一小部分可供購買。此外,比特幣挖礦的步伐正在放緩,而且隨著時間的推移會變得越來越困難。隨著機構進入市場,以及比特幣從安裝階段進入部署階段,比特幣的價格可能會出現大幅上漲。

歷時3年,期盼已久的Filecoin主網終于要來了!區塊高度148888,全球同此共振,一起見證Filecoin正式上線.

1900/1/1 0:00:00來源:證券日報 策劃:馬方業邢萌 編者按:去年的今天,習近平總書記在主持中央局第十八次集體學習時強調,要把區塊鏈作為核心技術自主創新的重要突破口。區塊鏈自此上升為國家戰略.

1900/1/1 0:00:00PermanentLoss允許以太坊/穩定幣交易對的流動性提供者通過使用期權來對沖無常損失。該工具將幫助用戶直觀地構建期權策略,例如跨式期權組合(straddle)與異價跨式期權組合(stran.

1900/1/1 0:00:002019年7月22日,GavinWood在波卡中國行杭州站上發表了一通演講,主要內容是波卡的5個里程碑、Kusama網絡以及平行線程.

1900/1/1 0:00:00本文來源:證券日報-金融1號院,作者:李冰在經歷了市場泡沫的不斷出清與技術的愈趨成熟后,區塊鏈技術正逐步洗去浮塵。回顧國內區塊鏈應用場景的落地,起自2017年或更早.

1900/1/1 0:00:00在不斷上升的機構需求的推動下,芝加哥商品交易所(CME)成為繼OKEx之后的第二大期貨交易所。根據加密數據網站Skew的數據,CME的比特幣期貨市場取代了BinanceFuture成為未平倉量排.

1900/1/1 0:00:00