BTC/HKD-3.1%

BTC/HKD-3.1% ETH/HKD-6.22%

ETH/HKD-6.22% LTC/HKD-3.29%

LTC/HKD-3.29% ADA/HKD-6.43%

ADA/HKD-6.43% SOL/HKD-2.73%

SOL/HKD-2.73% XRP/HKD-6.56%

XRP/HKD-6.56%撰文:HuobiDeFiLabs

來源:鏈聞看天下

在基于區塊鏈的分布式系統(如Ethereum)上重構一個新的金融世界時,必須認識到區塊鏈世界與鏈下世界相比,有著完全不同的動態屬性。

最值得注意的是,鏈上并非連續計時,而是通過區塊來量化時間的流逝。但因為它受到區塊大小的限制,這又導致了延遲問題和計算能力的限制。由于這些結構上的差異,分布式金融的設計者應該具有與中心化世界的設計者完全不同的思路。例如,由于區塊鏈的成本和技術基礎設施,做市商在基于鏈上訂單簿的DEX上進行做市已沒有太大優勢。

在傳統市場中,通常采用訂單簿的形式記錄買賣雙方對某一金融工具的交易。金融市場發展至今,技術的進步使訂單簿效率極高,甚至通過超高速光纖數據中心高頻交易亦成為現實。自然而然最佳的價格發現過程總是發生在鏈下世界(訂單簿)中。

另一方面,由于區塊鏈延遲和計算成本的影響,鏈上運行的訂單簿略處劣勢。Vitalik(2016)基于NickJohnson的一些想法,提出了一種簡單的鏈上做市商方法,現在稱之為自動做市商(AMMs)。這些想法發展出了今天的基于AMMs的去中心化交易所(DEXs)格局,同時這類AMMs主導了目前DeFi生態系統。

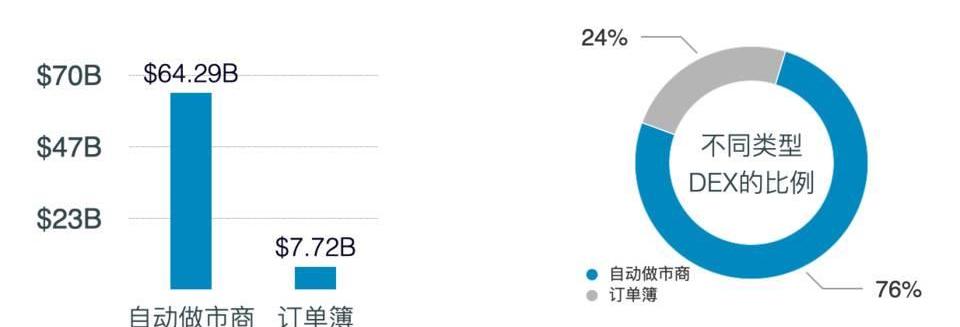

不同類型DEX的交易量和市場份額,來源:DeBank、HuobiDeFiLabs

根據DeFi數據服務商DeBank的數據,在其追蹤的30個DEXs中,只有8個是基于訂單結構建立的。同時相比之下,超過75%的交易量來自基于AMM的前3個DEXs,即UniswapV2、Curve、1inch。

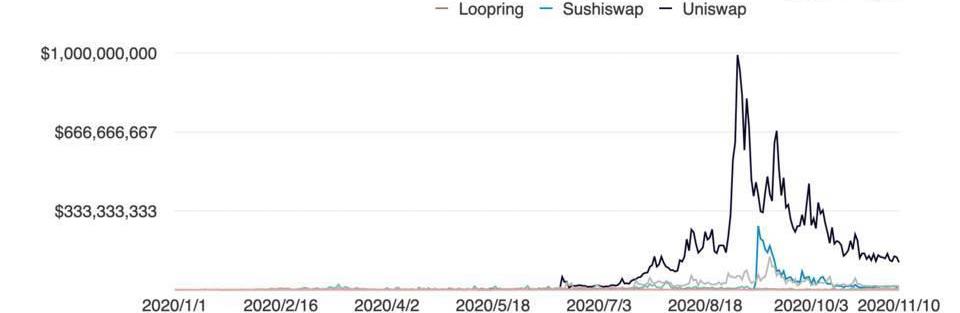

DEXs歷史交易量,來源:DeBank,HuobiDeFiLabs

年中DeFi的突然崛起給DEXs帶來了巨大的發展機遇,而基于AMM的DEXs由于其對流動性提供者來說進入?檻較低、可用性較好、以及與訂單簿類型DEXs相比流動性更好而最受歡迎。

2020年6月基于AMM的DEXs整體交易量的上升,標志著AMMs類型的DEXs成為DeFi生態系統中的基本需求。然而,基于AMM的DEXs世界中仍然存在各種問題。例如,在AMM類型DEXs上提供流動性時,與訂單簿做市結構相比,其資金利用率相對較低。此外AMM類型DEXs的最為令人詬病的是無常損失問題——由于目標交易對的波動,流動性提供者所經歷的暫時性資金損失。

雖然AMM結構面臨的問題目前沒有一個萬能的解決方案,但DEXs生態系統的設計仍存在很多改進空間。

自動做市商(AMM)現有問題

現有的AMM類型去中心化交易所(AMM),例如Uniswap(恒定乘積做市商),Balancer(恒定平均值做市商)和Curve(混合常數函數做市商)均采用恒定函數做市商(CFMM)模型。CFMM(constantfunctionmarketmakers)是由交易函數和流動性來決定的。「恒定函數」是指每次交易中,如果改變資產流動性,則需確保資產流動性的乘積結果保持不變(即等于一個常數)。

數據:9572枚BTC從Huobi轉入未知錢包:金色財經報道,Whale Alert數據顯示,9572枚ETH(約180,431,477美元)從Huobi轉移至未知錢包。[2022/9/22 7:13:08]

盡管這些DEXs具有某些相似的理論層面特性,也取得了較大的成功,但當前的AMMs設計仍存在一些問題。目前的問題包括但不限于潛在的無常損失、較大的滑點和較低的資本利用率。

通過為AMMs流動性池注入資產,流動性提供者的整體回報通常包含兩個部分,另有一個可選的激勵性部分。分別是:無常損失、交易手續費和激勵收益。

在任何類型金融市場中的做市都會伴隨一定的?險。這些?險往往會通過訂單簿中成交價和要價之間的差異反映,我們通常稱之為價差。而在AMM類型的DEX中,這些?險反映為潛在的無常損失,可能會導致流動性做市商的整體收益顯著降低。

目前市場上有各種各樣的解決方案減少或消除無常損失。比如期權的推出,或者采用動態加權調整代幣價格的BancorV2。但是,沒有一種解決方案真正解決了這一問題。此外,不少行業參與者正在朝著一條注定無望的路越走越遠。要想真正解決無常的損失問題,必須先系統地了解和量化鏈上的金融參數。

無常損失(難以對沖)

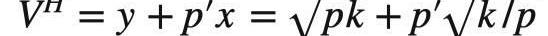

無常損失是指流動性提供者們單純持有資產時所得收益與將其注入到AMM池中時所得收益之間的差異。這種差異之所以存在是因為交易對價格的波動性。假設有一個由x資產和y資產組成的流動性池子,如果價格由P變為P’,則資金池的市值變為

而該投資組合的價值變為

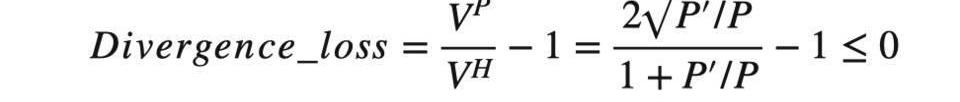

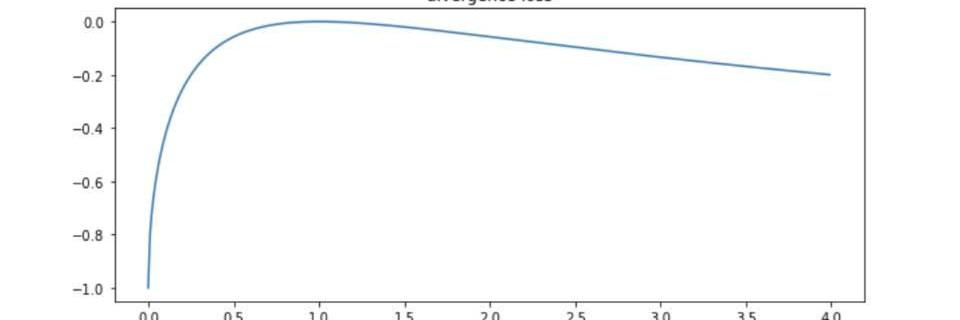

我們得出無常損失相關函數(Divergence_loss)如下:

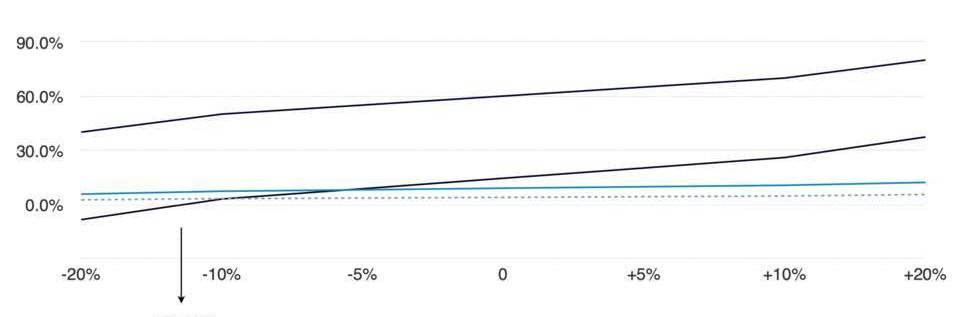

無常損失函數圖來源:HuobiDeFiLabs

從上圖可以看到,無論價格變化的方向如何,都將導致無常損失。但如果價格能回到初始值,則該虧損是暫時的。

滑點

從交易者的?度來看,滑點是指交易的最終價格與實際市場價格之間的差額。

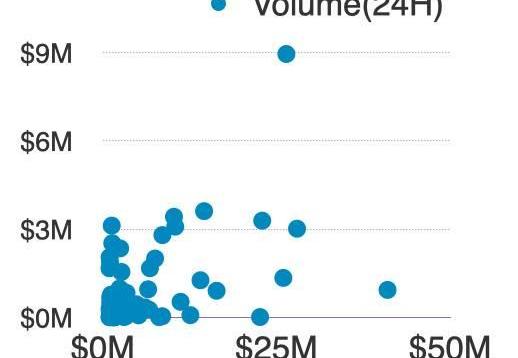

資金池的流動性越大,滑點越低。做市機制的設計使得較大的流動資金池更容易從規模經濟中受益。

流動性資金池越大,滑點越低,也越容易吸引更大的交易量。

CSPR(Casper)上線Huobi上漲221373%:據官方消息,Huobi Global“創新區”已于2021年5月11日20:00上線CSPR(Casper),截至20:15,CSPR 最高漲至66.4419 USDT,最高漲幅221373%(2213倍),現報價10.5901 USDT,漲幅35200%。新資產上線行情波動較大,請注意風險控制。

同時,Huobi Global將于5月11日開啟充值CSPR,瓜分20,000 USDT獎勵池新幣活動。2021年5月11日 18:00至5月19日 18:00期間(GMT+8),從外部地址向平臺成功充值CSPR的用戶,將按照凈充值數量瓜分總計20,000 USDT代幣獎勵。[2021/5/11 21:49:38]

流動性與日交易量關系圖(橫軸:流動性,縱軸日交易量),來源:UniswapV2,HuobiDeFiLabs

資金利用率

根據DeFiPulse的數據,在DEX協議中鎖倉的加密資產價值已超過44.2億美元,大約占DeFi市場TVL的1/3。考慮到大量資金鎖倉在DEX,眼下最緊迫的問題之一似乎是:這些資產是否被很好地使用,是為生態貢獻了更多的價值還是僅僅被閑置著?

資金利用率是金融市場的重要組成,低資金利用率意味著投資組合結構欠佳,閑置資產沒有被很好地用來獲取收益。流動性與交易量之間的關系可用資本利用率表示。

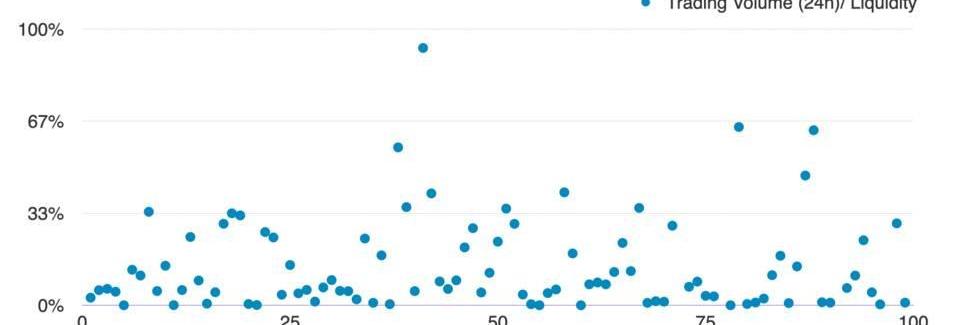

CapitalUtilizationRatio=TradingVolume(24h)/TotaValueLocked

本文通過提取并研究2020年10月28日UniswapV2排名前100的交易對的流動性和交易數據,以反映DeFi生態系統中資金利用率的現狀。

分析結果表明,Uniswap流動性資金池資本效率較低,平均下來僅有23%的資產用于交易。排名前100的交易對中只有5個交易對資金利用率大于100%,包括OCEAN/ETH,ETH/HEX2T,NAMI/ETH,ETH/CRV和KORE/ETH。這100的交易對中有88%的交易資金利用率低于40%,而56%的交易對資金利用率低于10%。

UniswapV2前100交易對的資金利用率,來源:UniswapV2,HuobiDeFiLabs,截至2020年10月28日的數據(不包括5對資本效率>1的交易對)

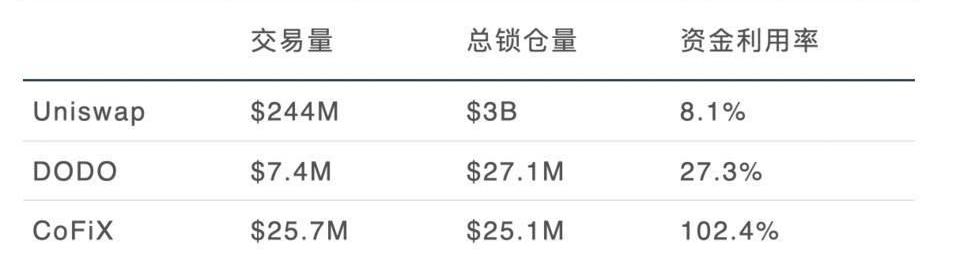

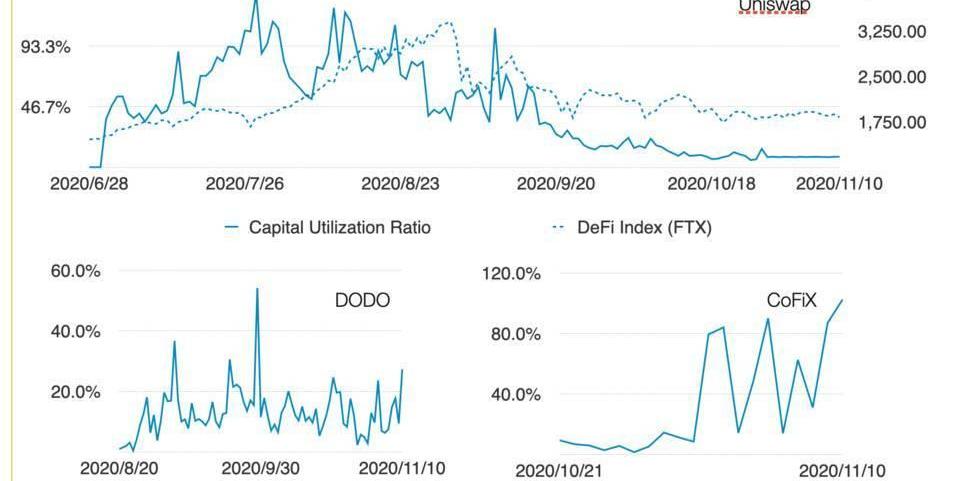

使用不同AMM機制的去中心化交易所有截然不同的資金利用率,因此可能存在大量資金在協議中鎖定,但資金利用率并不高的情況。以下是本文所述三個協議的資金利用率分析。

Huobi于4月21日16:30 開放CAN交易:據官方消息,Huobi Global“全球觀察區”定于2021年4月21日上線CAN(Channels),其中Huobi 將于4月21日14:50 開放CAN的充幣業務;16:30 開放CAN幣幣交易;4月22日14:50 (GMT+8) 開放CAN的提幣業務。[2021/4/21 20:43:16]

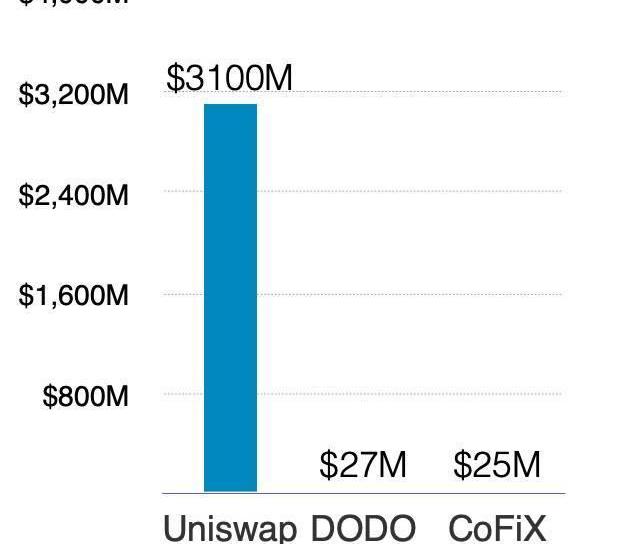

不同去中心化交易所的資金利用率(Nov.10,2020)

結果顯示,CoFiX當前擁有遠超其它兩個協議的資金利用率。我們同時計算了這三個協議的歷史資金利用率;可以看出,Uniswap的資金利用率隨入秋以來DeFi的降溫而持續走低,DODO則保持于20%左右,CoFiX的資金利用率在其上線后不斷上升。

不同去中心化交易所歷史資金利用率來源:Uniswap,DODO,CoFiX

?尾資產

AMM為做市商提供了一種極為簡便的途徑來為早期項目導流,不再需要顧慮繁瑣的上線交易所流程和相對高昂的成本。中心化交易所的做市商需要一套復雜的做市算法,將大量資產分布在不同的交易所來提供流動性。與傳統的訂單簿結構不同,市場參與者與流動性池子中的某個資產池交易,而不是與特定的對手進行交易,并且不需要定制的做市算法。自動做市降低了DEX引流的?檻,因此,?尾資產蜂擁而入,它們可以輕松地引導早期流動性進行價格發現。

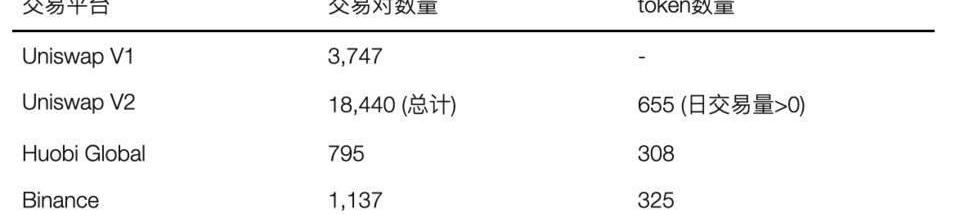

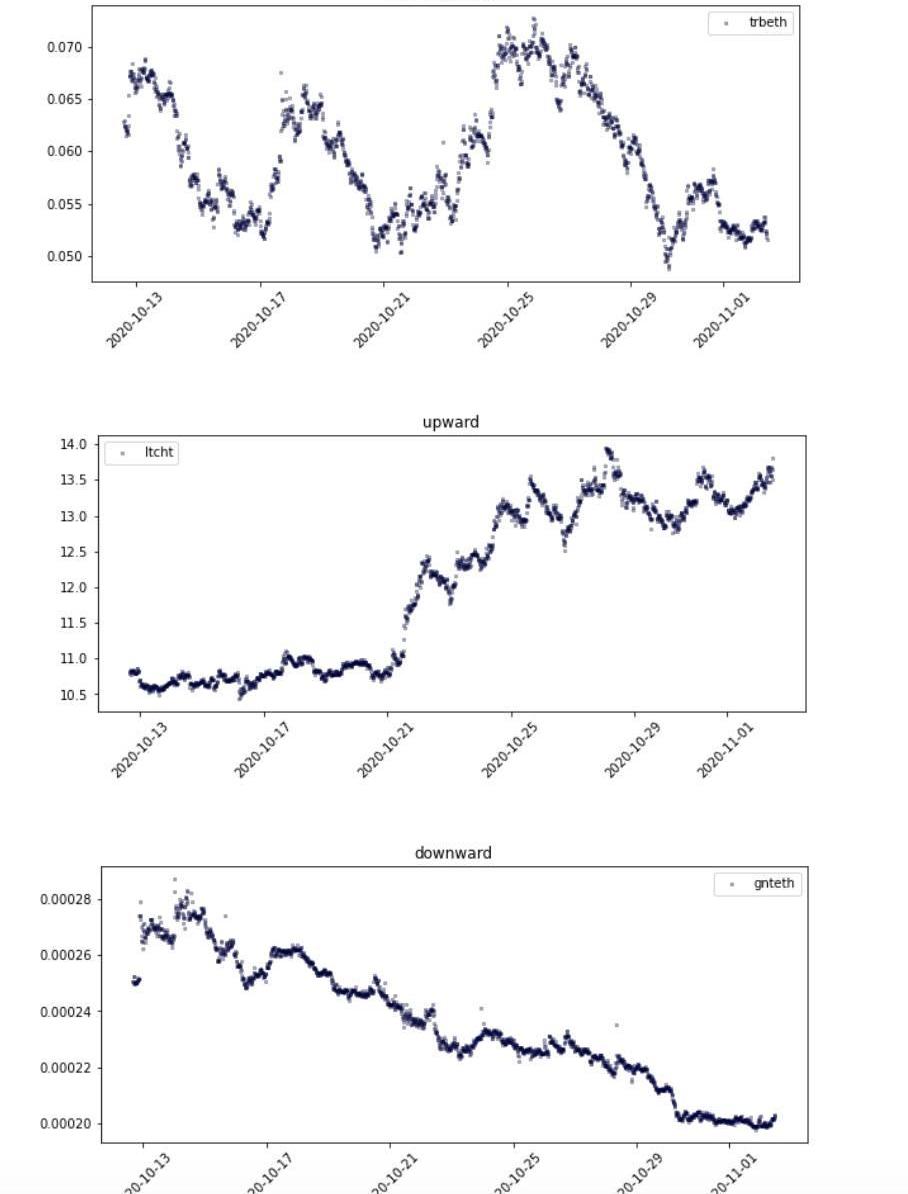

截至2020年10月26日,UniswapV2和V1上各有18440和3747個交易對。HuobiGlobalExchange約有800個交易對,而Binance約有1100個交易對。

交易對數量(2020年10月26日),來源:DuneAnalytics,火幣,幣安

UniswapV2,HuobiandBinance的交易對和token對比情況,來源:DuneAnalytics,HuobiGlobalDataasofOctober26,2020

不同資產在不同平臺的重疊率低,表明各家交易所可以滿足用戶的差異化需求。2020年10月26日,UniswapV2有656個交易對(ETH本位的交易對)的日交易量大于0。其中有51個交易對(ETH本位的交易對)已上線火幣。幣種方面,UniswapV2和HuobiGlobal都上線了74種資產。

截至2020年10月26日,從三大平臺的交易對數量差異較大以及交易對重復率較低可以看出,與中心化的交易所相比,像Uniswap這樣的去中心化交易所能滿足更多個人用戶的差異化需求。

Huobi Global開通HUSD錨定代幣在IOST網絡充值提現服務:據官方公告,Huobi Global已開放HUSD的IOST網絡錨定代幣(IRC21-HUSD)的充幣和提幣業務。[2021/1/22 16:46:29]

AMM類型的去中心化交易所正在拓展整個交易生態以容納多種交易對,包括低流動性和低交易量的加密資產。

交易價格的平穩性

穩定趨勢的時間序列

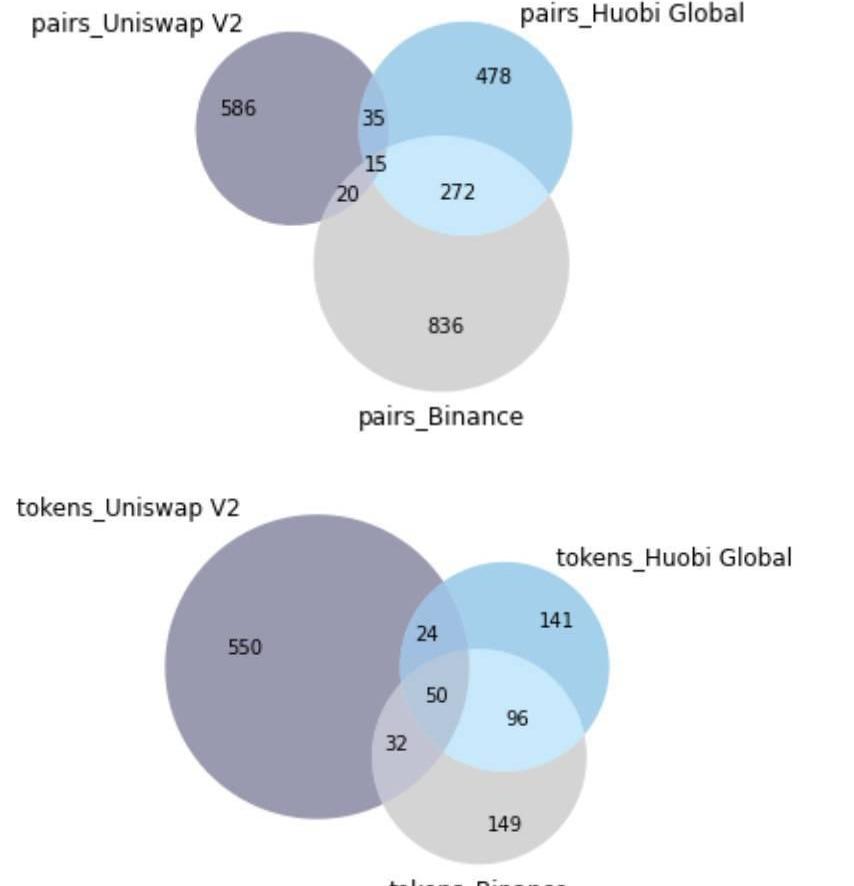

前文所述無常損失函數顯示了價格變動如何影響流動性提供者持有的資產價值。同時表明對流動性提供者有利的條件是其參與的流動性池資產x與y交換率維持在一個穩定的水平(如USDT/USDC)或來回振蕩。

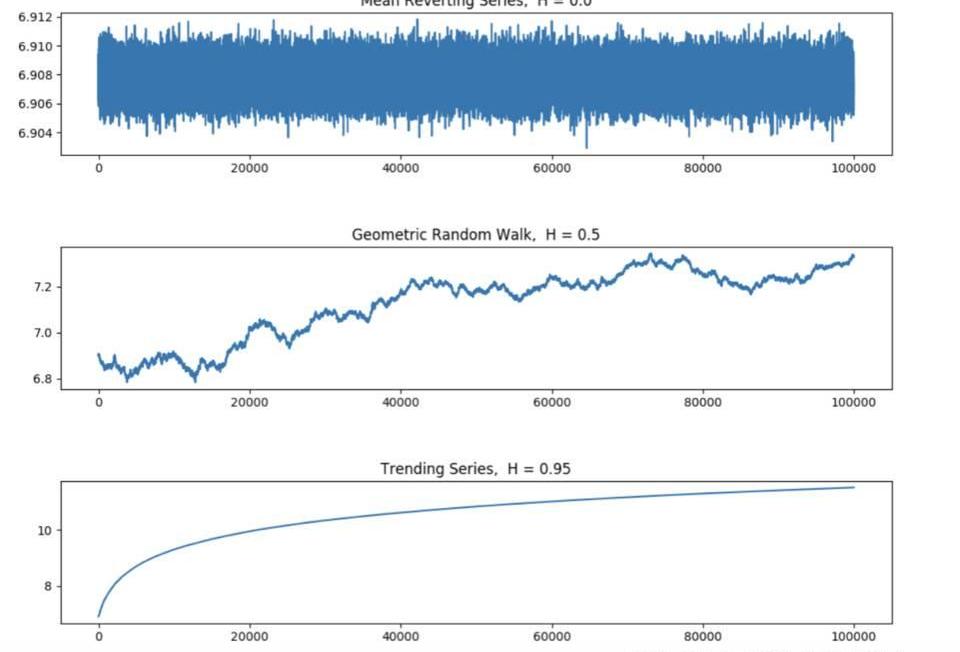

然而本文研究結果發現多數交易對時間序列存在?記憶性,即擁有穩定的上升或下降趨勢,該特征對流動性提供者極為不利的。如下為三種典型的時間序列,具有均值回歸特性的交易對對流動性提供者有利,而具有上升和下降趨勢的時間序列則存在明顯無常損失,因為其價格難以回到原位。

三種不同的時間序列,來源:HuobiGlobalexchange

赫斯特指數的估算

交易對價格時間序列(一組按照時間發生先后順序進行排列的數據點序列)可以分為不同的類別,如均值回歸過程1、幾何隨機漫步2、趨勢系列3(趨勢穩定系列)。目前HuobiGlobalExchange的大部分交易對都是趨勢穩定序列。

本文通過對交易對價格數據進行統計分析,探索交易對時間序列的走勢特征。檢驗方法采用H.E.Hurst(1951)提出的赫斯特指數4估計。

Hurst指數能夠衡量一個時間序列的?期記憶5,可測量一個時間序列的波動范圍如何隨時間跨度變化。

三種不同的時間序列對應的H取值來源:EduardoGallego2020(github.com/3dvg)

在傳統金融領域,均值回歸假設隨著時間的移動,股票的價格朝著它的均值移動。

隨機游走也稱隨機漫步,是一種數學統計模型。隨機行走等是指基于過去的表現,無法預測將來的發展步驟和方向。

一個價格序列如果持續不斷地收盤,要么上升,要么下降(在規定的時期內平均),表明具有趨勢性。

Hurst,H.E.(1951).Long-termstoragecapacityofreservoirs.TransactionsoftheAmericanSocietyofCivilEngineers,116,770-799.

?記憶性即時間序列當前(或過去)的取值以遠超隨機擾動所能達到的程度影響該時間序列在未來的取值。

赫斯特指數的取值分布在0和1之間,根據H的大小,一個時間序列可以分為三類。

5000萬枚USDT從Bitfinex交易所轉入Huobi交易所,價值4963.2萬美元:據Whale Alert數據顯示,北京時間08月25日15:43,5000萬枚USDT從Bitfinex交易所轉入Huobi交易所,按當前價格計算,價值約4963.2萬美元,交易哈希為:0xe754b631db8d74440eea4f3a03821265929ec8db538ecd5cf4fc5a0dda6697a4。[2020/8/25]

a)0<H<0.5代表反持續性序列,具有「均值回復」的特征,即序列的值會隨著時間的推移回復到其平均值。H越接近于0,「均值回復」的特征越明顯。

b)H=0.5代表隨機序列,該序列沒有相關性。

c)1>H>0.5表示改時間序列具有?記憶性,這意味著下一個值的方向與當前值相同的可能性較高。Hurst指數越大,趨勢越強。具有上升或下降趨勢特性的時間序列,其Hurst指數會在0.5和1之間。

數據分析

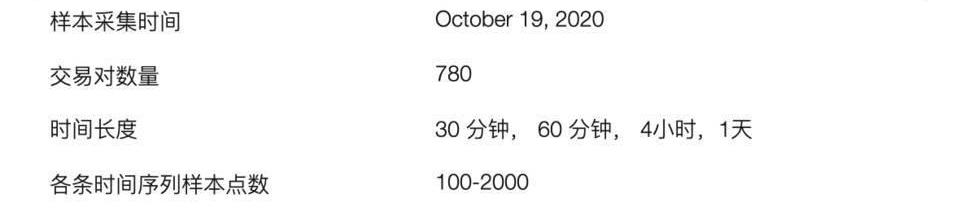

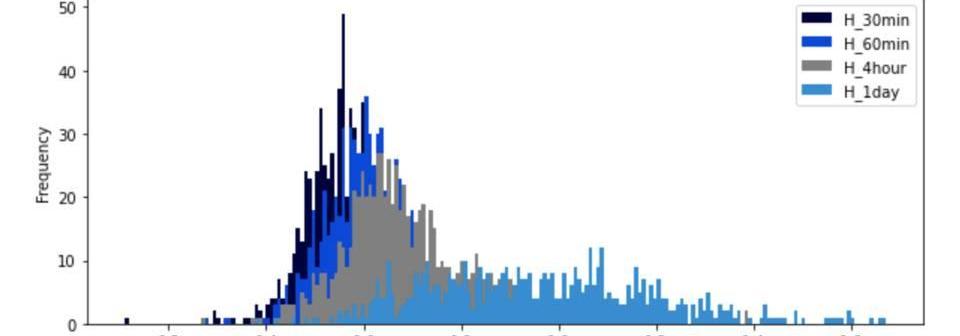

交易對的歷史價格數據取自HuobiGlobalExchange,含每個交易對的4個不同的時間跨度:30分鐘、60分鐘、4小時和1天。

本文通過以下公式計算,產生Hurst指數結果。

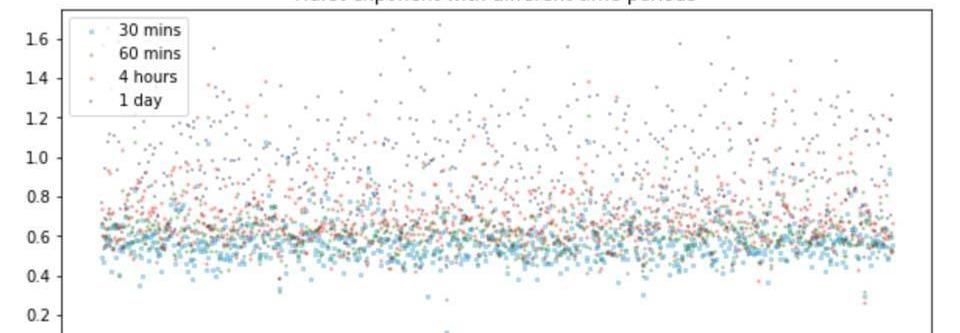

其中R為觀測點的變化范圍,S為標準差,c為常數,n為樣本數量,H為Hurst指數。將歷史價格數據導入后最終可得2864個Hurst指數結果,結果分布如下圖所示。

不同時間跨度的Hurst指數結果分布,來源:HuobiDeFiLabs、uobiGlobalExchange

上圖Hurst指數結果分布圖展示了HuobiGlobalExchange交易對的幾個特質:

~9.7%的交易對Hurst指數結果大于1。由于正常情況下用R/S方法計算的H值不應該大于1,所以本文用另一種計算Hurst指數的方法DFA計算這些交易對時間序列的H值,得到相同結果。對于大于1的結果可有以下兩個解釋:由于交易對上線日期比較近,導致其數據樣本量較小,同時存在較大的噪聲;其次這些交易對時間學列具有非平穩性。

~80.8%具有趨勢性(0.5<H<=1)。這些交易對時間序列具有上升或下降的趨勢。由于大多數交易對(x/y)具有上升或下降趨勢,即x和y資產的交換匯率并非?久均值回復的,因而不適合被當作流動性池組成資產。

沒有隨機漫步序列。

~9.4%具有均值回復特性。該種時間序列通常迅速改變走勢方向,?期回復至均值。具有均值回復特性的交易對是AMM流動性提供者最希望提供的。但目前來看僅有不到10%的交易對適合作為流動性池組成恣產。

赫斯特指數值大于1的情況多發生在周期為1天的數據樣本上。

不同時間跨度數據樣本的赫斯特指數統計結果,來源:HuobiDeFiLabs;HuobiGlobalExchange

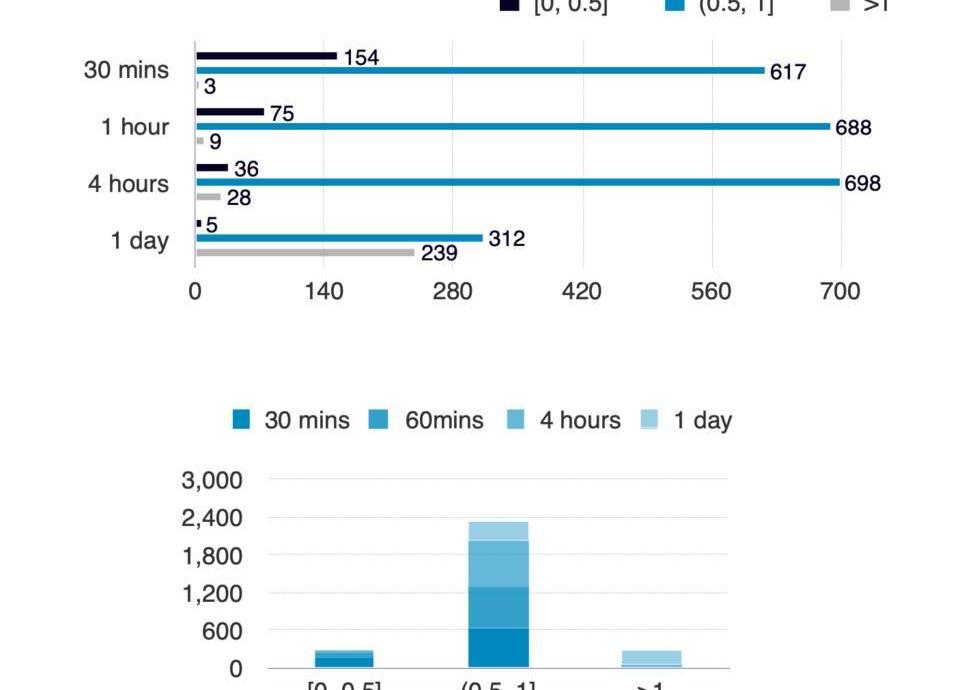

本文將四個不同時間跨度的H值結果繪制成不同的頻率分布直方圖,圖中x軸表示H的曲直范圍,y軸為落在改范圍的H值數量。結果顯示時間跨度越?,頻率分布的形狀越寬。

除時間跨度為一天的時間序列外,跨度為30分鐘,60分鐘和4小時的時間序列其H值結果都集中于0.5到0.6之間,表明多數時間序列具有趨勢性。從流動性提供者的?度來看,由于「均值回復」的強度隨著H值趨近于0而增加,交易所上的不同時間跨度的交易對(x/y)顯然并不具有均值回復特性。

不同時間跨度赫斯特指數值的頻率分布來源:HuobiDeFiLabs、HuobiGlobalExchange

總而言之,來自HuobiGlobalExchange的80%的交易對具有趨勢性特質,這表八成交易對x/y的比值即交易價格會發生明顯偏離,為這些交易對流動性池提供流動性的提供者面臨潛在的巨大無常損失。

流動性提供者收益分析

收益對于流動性提供者而言是至關重要的,分析這一過程有助于流動性提供者對于何時為哪個協議提供流動性作出決策。

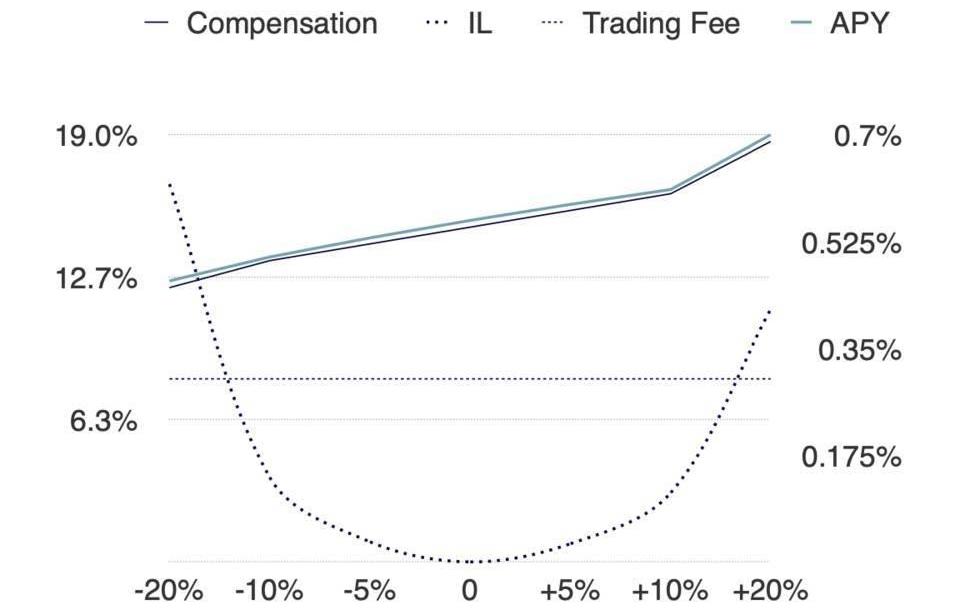

Uniswap是具有領先優勢的無預言機喂價AMM,DODO和CoFiX則分別采用了Chainlink和NEST作為外部預言機喂價來源。因此,這三個協議將在本章中被討論。我們對這三個協議的ETH/USD(T/S)資金池或單邊資金池進行收益(包括補償、無常損失和手續費)分析,并輔以壓力測試。

Uniswap流動性提供者收益分析(ETH/USDT資金池,Nov.10,2020),來源:UniswapV2、HuobiDeFiLabs

對于那些在2020年11月10日向UniswapETH/USDT資金池注入流動性的人而言,若UNI價格波動在20%以內,其可期待的年化投資回報率為12.5%-19.0%(不考慮ETH本身的增值或貶值)。由于流動性提供者無法預測ETH的價格走勢,因此他們亦無法鎖定固定的收益率。

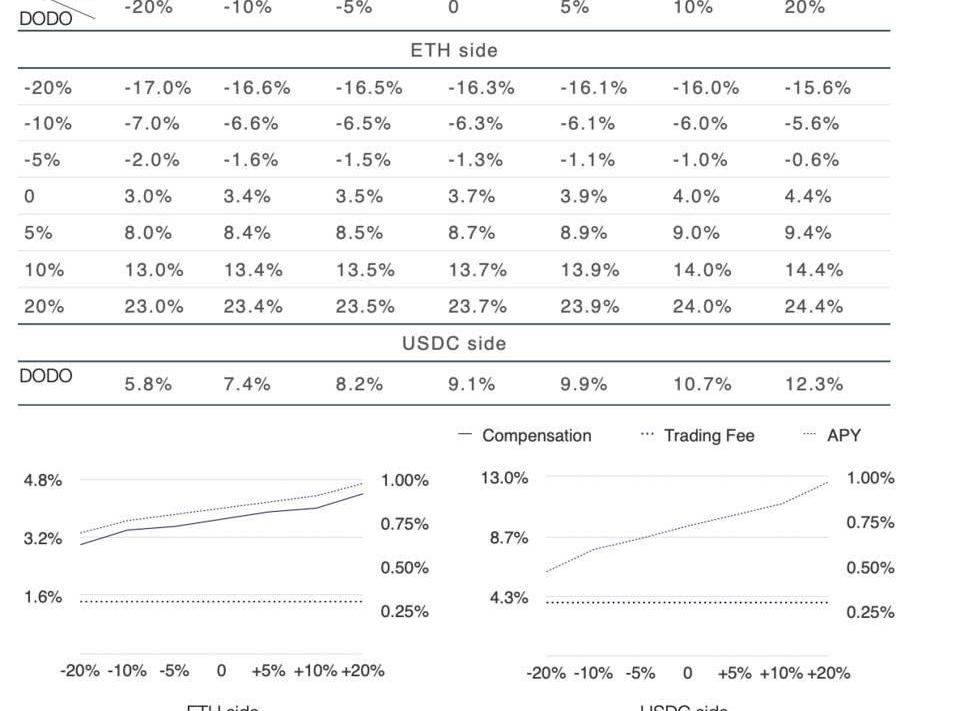

DODO流動性提供者收益分析(ETH/USDC資金池單邊注入,Nov.10,2020),來源:DODO,HuobiDeFiLabs

DODO的ETH/USDC資金池允許進行單邊流動性注入。上表顯示出在DODOETH/USDC資金池進行兩種資產的流動性注入會獲得截然不同的收益。取決于DODO通證的價格,USDC流動性提供者可以獲得5.8%-12.3%的年化收益;同時,ETH的流動性提供者可獲得3.0%-4.4%的年化收益,若ETH貶值20%,其實際年化收益率將為-17.0%。

DODO嘗試通過引入Chainlink預言機來減少無常損失,但其收益是不均衡的(或無法計算的),同時也也可能面臨預言機問題。關于預言機問題,請參?我們前期的報告《價格預言機-一種不可或缺的基礎設施》。

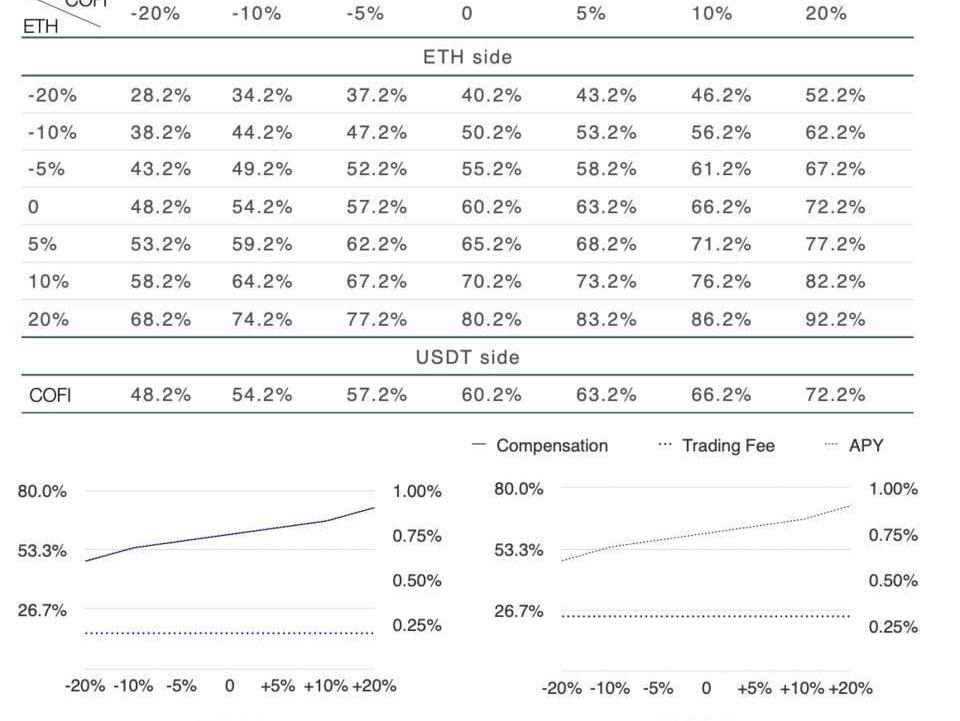

CoFiX流動性提供者收益分析(ETH/USDT資金池單邊注入,Oct.21,2020)來源:CoFiX,HuobiDeFiLabs

CoFiX也允許對資金池進行單邊流動性注入,其資金池資產必須在NEST預言機中有一定密度的報價。由于COFI通證自身在二級市場流動性不佳,因此其確切的投資回報率無法計算。我們預估其上線時(2020年10月21日),ETH/USDT資金池年化收益率約為60.2%。

不同于其它兩個協議,如上文所述,CoFiX的做市?險可以在中心化交易所進行對沖(CoFiX團隊提供了對沖腳本),因此,CoFiX可以吸引大體量資金(如機構等)進入DeFi世界進行做市。

不同去中心化交易所流動性提供者年化收益對比(Nov.10,2020)來源:CoFiX,DODO,Uniswap,HuobiDeFiLabs

不同去中心化交易所總鎖倉量來源:DuneAnalytics,HuobiGlobal,Binance日期:Nov.10,2020

Uniswap是最早采用AMM機制的去中心化交易所之一,其資金池總鎖倉量已經達到DODO和CoFiX的100倍以上。然而,隨著CoFiX的上線,由于無常損失的存在,Uniswap已經不再是提供流動性的最佳選擇。

上圖顯示,DODO和CoFiX均可為流動性提供者取得正收益(請注意,在CoFiX做市需要進行對沖設置),但在UNI價格下跌12.45%或更多時,Uniswap的流動性提供者將無法獲得正收益。

另一方面,DODO和COFI通證至今尚未在任何大型中心化交易所上線,這意味著其流動性相對較差,因此難以對流動性挖礦獲得通證獎勵進行快速變現。

展望,可計算金融--DeFi2.0

DeFi,顧名思義,是將區塊鏈技術的分布式特性與傳統金融相結合,打造下一代金融服務體驗。DeFi在區塊鏈技術的基礎上,以公平、公開、分布式的方式實現金融的?主化。

雖然過去兩年有一些顯著的創新,如AMMs和預言機,但DeFi領域中關于?險的研究發展極其有限。但構成金融的基礎,最重要的內容之一就是?險管理。黑色星期四是對DeFi金融體系的一次壓力測試,它給行業參與者及時敲響了警鐘——在DeFi領域呈現出許多不同的系統性?險,這些?險有可能使整個行業崩盤,但至今仍無法準確計算當前DeFi領域的?險。

隨著我們不斷搭建DeFi樂高,并將傳統金融的各種組件引入到新的生態系統中,DeFi的可組合性會成倍地擴大?險。當市場崩潰時,這些未量化的?險有可能使DeFi生態系統崩潰。

我們希望看到下一代DeFi能夠給生態系統帶來可計算的成分,讓各方面的金融參數可以量化,提升市場效率。可計算的金融參數只會給生態系統帶來凈的正效益,同時促進我們在DeFi領域對?險的思考和理解。

因此,DeFi的下一次迭代應是向可計算金融(CoFi)過渡,其中每一個金融參數都可被量化,以幫助市場參與者形成明智的決策。可計算?險在接下來會成為DeFi的游戲規則改變者。

可計算金融(或CoFi)作為下一次的迭代,為DeFi2.0奠定了基礎。

最近比特幣迎來了近兩年罕見的牛市,引發了新一輪加密資產投資熱。與此同時,加密界的基礎設施——區塊鏈技術也在高速發展:11月6日,Parity工程師Bastian在推特上發布了波卡平行鏈的最新進展.

1900/1/1 0:00:00原文作者:NathanielWilliams原文鏈接:https://www.coindesk.com/digital-voting-privacy-blockchain在我寫這篇文章的時候.

1900/1/1 0:00:00LTC 長期分析 下圖展示的是LTC的艾略特波動。和BTC一樣,LTC最近也從對稱三角形中正向突破。看漲趨勢信心滿滿,同時符合長期艾略特波動趨勢.

1900/1/1 0:00:00GrayscaleInvestments董事總經理MichaelSonnenshein今天在一條推文中說,Grayscale團隊僅在比特幣方面就獲得了超過1.15億美元的投入.

1900/1/1 0:00:00今天,比特幣站上16000美元,以太坊也維持在460美元的高位,但最吸引人們眼球的,還是近期DeFi板塊的強勢反彈.

1900/1/1 0:00:0011月以來,灰度信托等海外投資機構持續釋放加持比特幣的消息,比特幣也距離突破2017年12月的高點越來越近,市場上關于這輪牛市的定義則是機構牛,相較于過去兩次牛市來講更加穩定.

1900/1/1 0:00:00