BTC/HKD-3.56%

BTC/HKD-3.56% ETH/HKD-4.39%

ETH/HKD-4.39% LTC/HKD-1.59%

LTC/HKD-1.59% ADA/HKD-5.98%

ADA/HKD-5.98% SOL/HKD-9.21%

SOL/HKD-9.21% XRP/HKD-5.93%

XRP/HKD-5.93%大家好,我是加密氣氛組成員佩佩,其實往年這個時候,是應該出一些預測類的內容,我看圈內的主流媒體也都轉載了很多大V的預測,不過在氣氛組待久了,也越來越覺得預測沒有太多的用處,一切還是需要市場一步步走出來,可能去抓當前市場變化的核心增長邏輯會是更重要的。

就像上一期我們一起探查的那些“逃頂指標”,我看還收到蠻多反饋,需要注意的是,這些指標只能反應當前一個市場狀態,是相對低估還是高估,但它也是跟隨市場波動走出來的,所以不能說看指標頂部顯示在5萬附近,那里就一定會是未來的“頂部”區域,注意那些并不是預測類指標。

所以這里咱就把預測改成一個探討:2021年該買和配置哪些加密資產。

我想關于這個問題每個人應該要有自己的答案,也沒有絕對的標準答案,今天這里就當作簡單的一個聊天以及對當下alt市場的一個整理。

比特以太

比特幣在2020年算是成功出圈,圈外還有那些去年進來的機構大佬,一提到加密貨幣,首先想到的就是btc,以太坊則擁有最大的加密社區,其實海外老酒菜踏空比特的也不在少數,而他們更多的是聚集在以太及以太生態里。

目前btc的市值占比是69.1%,eth是12.8%,應該說btc和eth是幣圈毋庸置疑的標的,而從目前情況來看,加密世界更多的還是滿足交易及投機需求,并沒有什么真正流行大眾的應用出現,即便是以太坊有擴展性問題,其先發優勢也是可以持續相當長的時間,所以從配置的角度來說,只要你是長期在這混的,多多少少都應該配置一部分倉位,這點沒什么可說的。

根據個人的情況,可以適當調整些倉位比例,像如果我們平常的內容都看不懂搞不太清楚的,可以把能投入的部分八九成倉位放在btceth,如果比較懂行有比較多的精力來研究各種alt,或者有自己特別看好的標的或策略,倉位配置上激進一點,也是可以的。

不過也還注意:

(1) 比特以太離去年的最低點也都翻了十倍,目前市場的瘋狂程度,感覺是有大量想賺快錢的資金進入,短期能走到哪里,還真不好說,btc據17年的高點已經翻倍,eth呢再狠漲的話,大量的散戶會連基本的轉賬都轉不起,所以如果你是新進入,或是有追漲,還是做好心理準備,作為老酒菜,我是覺得會有更好的入場時機,當然了,瘋牛難測,老酒菜的話可能更適用于保命,而不是賺快錢。

Coinbase:FTX的崩潰可能會導致加密寒冬延長到2023年底:金色財經報道,Coinbase (COIN)周二在一份研究報告中表示,加密貨幣交易所FTX的崩潰破壞了加密貨幣市場正在出現的積極局面,此前5月和6月的重大去杠桿化導致數字資產領域幾乎沒有大型邊際賣家。該報告稱,市場極有可能看到FTX解體帶來的“二級效應”,因為出現了哪些對手方與該交易所或其姐妹公司Alameda Research進行了貸款或互動,以及這些確切的債務是什么。

Coinbase表示,糟糕的流動性可能至少會持續到今年年底,并指出穩定幣在加密貨幣總市值中的占比已升至18%的高位。該報告補充說,FTX的消亡無疑損害了投資者對該行業的信心,補救將需要一些時間,可能會將加密貨幣的寒冬再延長幾個月,可能一直延續到2023年底。(coindesk)[2022/11/16 13:12:14]

(2)?海內外現在的金融市場,都有一些強者恒強,兩級分化的現象,比如國內鼓市白酒、新能源板塊一直強勢,而很多小市值股表現平平,這也源于背后的資金抱團。

現在加密世界看起來似乎也有點這種趨勢,表現強于比特以太,且具有一定流動性的,不是光看著漲幅,一砸就沒了的,好像還真不多,這也是在未來需要保持強勢資產配置的一個理由。

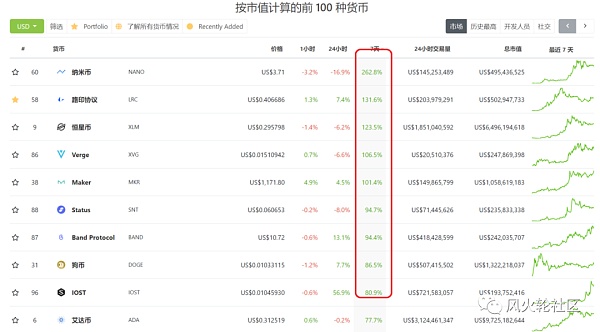

不過對加密貨幣來說,相比于傳統的金融市場是更復雜的,這里是個全球化市場,對有些標的,不知道哪個犄角旮旯里有一幫人看到個什么無厘頭利好,它就可能起來一波的,還有翻翻coingecko上的7日漲幅排行:

可以說現階段還真不是只有大餅和以太在漲。。所以,下面我們來整理下這兩年市場相對熱點的一些板塊的alt,來看看哪些也是可以來選擇的:

1. 以太坊生態幣

2020年下半年開始的一波山寨爆發主要集中在以太生態幣,也就是erc20代幣里,這里我們也做一個細分:

P2E游戲Axie Infinity自2021年2月以來首次周收入低于100萬美元:金色財經報道,基于區塊鏈的游戲Axie Infinity上周僅帶來了988,400美元的收入——自2021年2月以來,該游戲的第一周收入不到100萬美元。自2021年11月以來,Axie Infinity經歷了穩步下降。

此前報道,由于Axie游戲內代幣的發行和銷毀機制不平衡,SkyMavis無法繼續快速增長。(theblockcrypto)[2022/6/7 4:06:47]

(1) defi幣

defi應該是大部分自媒體都講爛了的,這里要關注的呢,一個是有較大量級抵押杠桿的,也就是在compound/aave這樣的借貸平臺中,可以作為抵押籌碼借出穩定幣的標的,因為這樣的標的,相當于有大頭抵押在網絡里,拋盤少,同時借到的U還可以加杠桿。

這里主要有幾個:

link/aave/snx/yfi

另一個是uniswap作為以太上最大最活躍的dex,他家的平臺幣uni也是受到市場足夠關注的,這里還有一個sushi,也還有社區人氣,不過基本面相比離uniswap還有些距離。

另外就是defi挖礦產出幣,兩個大的comp和crv,小的就不提了,這種呢長期有一定的拋壓在,表現會不如前兩者,個人也一直覺得,defi的核心并不在于挖礦。

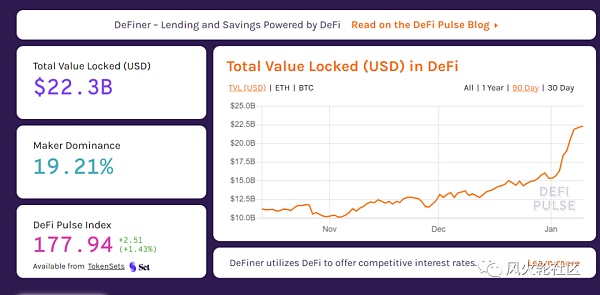

關于defi幣的未來走向,可參考的一個基本面就是defipulse里的數據:

目前defi里的鎖倉資金是一直突飛猛進,已經超過了220億美金,要知道在去年6月份,這個數值才破10億,半年增長了20倍,如果今年還能有個指數級增長的話,defi這些頭部項目的市值還是會有一個增長狀態。

不過需要注意的問題,一是上面這個數值看著增長了很多,其實更多來自比特以太的市值增長,近期btc、eth的鎖倉量反而是有所下降的。

THORChain發布2022年第一季度財報,財政收入超2億美元:4月1日消息,THORChain發布2022年第一季度財報,2022年第一季度THORChain財政收入為2.17億美元,且所有負債已全部償還或擔保。目前協議擁有1.73億枚RUNE(約21億美元)的儲備,計劃于2022年7月全部投入使用,其中1.13億枚RUNE已部署至網絡,剩余的6000萬枚RUNE將用于向協議準備金等供款。(Medium)[2022/4/1 14:31:28]

二是之前我們也提到過,杠桿能帶來繁榮,但同時可能也是崩潰的導火索,抵押代幣最怕的是突然價格崩個幾十個點帶來的集中清算,這波比特是幾乎沒像樣回調的一路向上,好像最大一次也就17%,暫時我們還是很安全的,而市值的增長也意味著能借出的(lapan)錢是更多的。

另一個好的方面,我之前觀察了一些大額賬戶,越是那種幾千萬美金大戶,抵押杠桿用的也越保守,所以暫時說清算崩潰還是小概率事件。

(2)工具類代幣

這里代表的一個是link,預言機做鏈外數據和智能合約間的橋梁,另一個是去年年底出來的api3,也是做鏈上api第三方服務。

還有一個前段時間有點火的The graph(grt),為鏈上應用提供數據索引服務。

看上去后面這種為以太生態服務的工具型代幣,也會是一種趨勢,特別是相比于17年技術概念為王的那個時代,現在的潮流貌似會更喜歡務實的東西。

不過暫時來看,這類代幣更多的也還是投機,像link我個人是認為它更多的增長是來自抵押而不是預言機本身,像grt這種更多還是看短期項目動態炒作,是不是可以長期配置,我這里是打個問號的。

(3) 指數基金型代幣

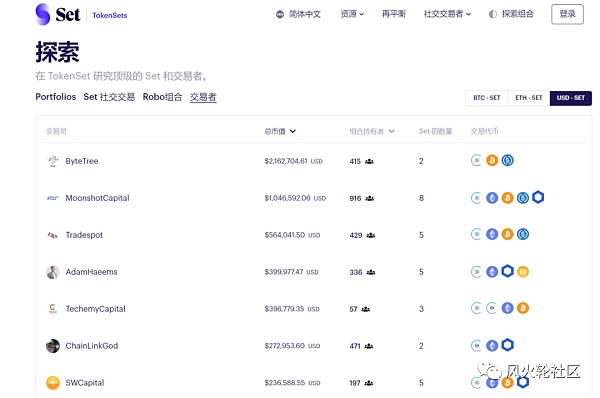

這一類我覺得可能會是未來一個趨勢,因為市場越來越成熟,是應該有更多金融產品出來,我們不僅有灰度這樣的信托,在鏈上也是可以有些類似傳統市場的基金產品,出一些盈利策略之類。

目前能看到的以太生態中的,一種是tokenset,它里面會有一些持倉策略可以跟投:

聲音 | 摩根溪創始人:比特幣到2021年或漲至10萬美元:Morgan Creek Capital創始人Mark Yusko近期接受采訪時表示,從現在到2021年,我們可能會看到10萬美元的比特幣。隨著時間的推移,比特幣將完全變成數字黃金,其價格將飆升。到2025年,我們可能會看到25萬美元的比特幣,到2030年,我們可能會看到40萬或50萬美元的比特幣。Yusko稱,盡管他一開始對比特幣持懷疑態度,因為這是一個太過新生的技術創新,但他現在相信比特幣及其市場潛力。這是讓他對比特幣的價格做出如此極端樂觀預測的原因。他還提到,比特幣可能會幫助人們實現財富均衡。(U.Today)[2019/12/13]

同時他家也出了一個defi指數DPI,買入DPI代幣,就相當于持有一籃子defi代幣。

另一種是之前在小幣種中介紹的DuckDaoDime,一個去中心的VC天使投資社區,通過社區力量來投資孵化一些加密小項目再共同尋求盈利,代幣呢就可以理解成這個社區的進入門檻費。

當然上面這兩種目前都還相當小眾,這里提一下,也是想說希望未來能看到更多這種“抱團盈利”項目出現。

(4) 二層網絡概念幣

二層網絡擴容會是這一年的一個剛需,這塊可以看下之前的這篇內容:

eth破千刀gas暴增,二層網絡概念會成為2021最靚的仔?

同樣的這些概念幣感覺也是炒作成分居多,投機角度會是2021年可以關注的一個點,不過最終還是要看到底誰真正能被廣泛應用,我感覺可能能在uniswap這樣的流量入口自家來應用會更有優勢,而不是新出一個名不見經傳的小dex。

2. 公鏈跨鏈

公鏈這塊已經不在目前市場最熱的那一塊,更多的用戶和資源還是傾斜在以太坊上。

不過隨著加密貨幣監管趨勢的加強,大型的新智能合約平臺在接下來的一兩年恐怕是比較難出現,目前能提的上公鏈的,還有一些人氣的,大的差不多也就波卡柚子ada波場這些,小一點的像阿童木(跨鏈)Solana還有今年國內還蠻多大V提到的near之類。

聲音 | 以太坊基金會研究員:以太坊分片或將于2020年實施:據CCN報道,以太坊基金會研究員Justin Drake表示,分片(Sharding)是一個備受期待的以太坊擴展解決方案,可能會在2020年實施。本周五在接受TechCrunch采訪時,Drakee描述了兩個當前優先事項:Casper和SHarding(分片)。為解決以太坊目前面臨的可擴展性不足、交易費用高和資源利用率低等主要問題,Drake預計Casper將在2019年實施,分片的兩個階段將于2020年和2021年分別實施。[2018/7/7]

怎么說呢,雖說曾經的“以太坊殺手”成為了笑話,現在的潮流會是做“以太坊小助手”,但對公鏈來說,總還是會有其市場空間。

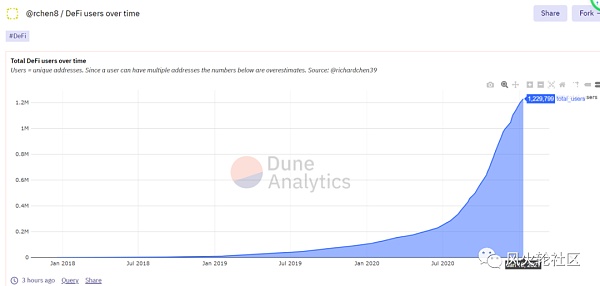

一方面畢竟世界這么大,就像蘋果公司市值再高,也沒見到所有人都在使用iphone吧,更何況對于智能合約我們還處于相當早期,根據duneanalytics統計數據,以太上使用過defi平臺的獨立地址累計是122萬:

考慮到授權安全問題,一般defi選手都會創建多個獨立地址,這個數值應該是遠高于真實defi用戶數。鑒于目前defi是生態中最大的應用,可以說絕大部分幣民還沒真正進入鏈上應用,對以太及各類defi平臺來說還有很大的發展空間,同樣對其他鏈和生態也如此,這個市場并不是飽和,而是還有大片大片的空白。

另一方面,只要以太還受gas費和擴容問題困擾,成本更低、速度更快等特性就總會受到一部分投資(機)者的青睞,形成社區及一定的市場份額。

對于公鏈項目來說,需要注意:

一是目前還都是投機為主,增長邏輯主要是看進展利好+是否有一些短期創造買入需求的機制,比如抵押投票賺取利息,抵押挖礦,競拍之類,另外目前也還有一個趨勢是跨鏈,如果有能鏈接到以太生態的落地,其中也會有機會。

目前還沒有一條公鏈能達到以太生態的繁榮程度,很多鏈基本上就像偶爾才能看見一兩輛車的高速公路一樣,所以對公鏈的選擇來說,可以多關注下基本面,即其鏈上活動數據,到底都是在做些什么,如果只是各種日常交易轉賬,數據量也不大,只能說明該標的更多還是投機,沒法持續長期增長。

二是需要理解智能合約的發展是比大多數人想象慢的,即便是以太坊,我們的基礎設施并沒有比三年前加密貓那會好多少,2.0落地還至少還需要個一年半載,更別說其他,感覺公鏈起不來,讓人失望,也正常,因為基礎設施真的還有很多問題,以前我們認為它會很快,但站在2021年初來說,要做到既有好的商業模式,又足夠易用,成本夠低,恐怕至少還要往后看兩三年。

當然這里也不用太悲觀,看比特幣近一年的突飛猛進,某一部分因素來說也是源于對大資金入場的基礎設施構建成熟,像CME期貨,灰度以及更多類似的信托基金,很多東西沒打通,但一打通,可能馬上就是另一番景象,所以,我覺得對于智能合約,不管是以太還是其他鏈,還是可以給未來多一些想象空間的。

這部分最后稍說下dot,算是現在國內關注比較高的,市值排名也是在前十,2021還是有很多故事可以講,像平行鏈落地、插槽拍賣。

波卡我看到的呢,它目前最大的一個特點就是有很多投資基金在里面,特別是國內的,相比其他公鏈類項目,這算是一個優勢,熱錢多可以推動很多生態,包括最近幣安的扶持,生態里也在運營很多小型挖礦項目,所以2021到不能完全把它當成“下一個柚子”來看,應該還是有很多機會,特別是如果有持倉的,也同樣可以關注下ksm和生態里的新項目,可能這里會有一些短期超額收益,就像defi龍頭在某些周期中表現是比以太要好。

不過那些熱錢,特別是國內一些小型投資基金(可能還有些國產僵尸鏈將曾經融的錢包裝出來的),也不是吃素的哈,懂的哈。至于再長期就要看鏈上各種功能落地是個什么樣的景象了,這個問題咱就暫時先放放,等后面能看到基本面的東西再說也不遲。

3. 平臺幣

19年那可是平臺幣的天下,當時的市場一個感覺就是,什么都可以不配置,就是不能不買平臺幣,當然到了2020年風向一轉,也就沒人再提起。

我們比較熟悉的三大BNB/HT/OKB,看了下線,其實把時間拉長,都還是有收益的,bnb和okb好一點,ht偏弱,只是在目前這個比特以太從底部都翻十倍的氛圍下,不那么起眼而已。

從價格層面來說,到不用太排斥,說不定哪天風水輪流轉,特別是從歷史情況來看,當整體市場震蕩向下時,平臺幣反而相對穩定,所以如果想配置一點倉位,也沒啥毛病,相對來說,我會更看好bnb后面的表現(個人看法,僅供參考),okb總感覺操縱性太強,最近利好刺激之后,在這一波山寨小爆發中基本上是萎靡不振。

另外價格表現上,FTX的FTT也是偏強勢。

不過需注意平臺幣的問題在于:

(1) 合規方面這種交易所代幣是稍微有點說不太清,可能他們會說拿到什么什么牌照,但不意味著代幣就是合適的,相對來說,平臺幣大多還是偏中心化。

(2) 偏向國內的這些所,看起來現在都在做各種復制鏈,上面也有些挖礦收益活動,也會吸引到一些玩家,不過這幾年看來,交易所是沒什么創新的,只能說跟著市場模式走,做鏈呢更多也只能起到留存用戶的作用,而且基本也是國內在玩,感覺很難有太大的發展,另外現在也是dex去中心的趨勢,交易所方面海外的Coinbase搶流量也是搶的很厲害,交易所到是自己能通過defi來賺錢,也不會死掉,但這些收益恐怕不能指望被平臺幣捕獲。

4. 算法穩定幣

這個本應放在以太生態幣那一欄,不過現在看到也有其他生態在開類似的rebase項目。

概念不是太清楚的可以看下之前的一篇內容:

從炒價格到炒市值,一文了解網紅概念——算法穩定幣

今天這里暫時不重點說細節了,應該說rebase類的算法穩定幣,也就是根據特定機制來調節幣價使其盡可能趨近于1美元,是2020年圈內的一個新物種(當然這里面很多19年就出現了哈,只是成為網紅還是去年defi趨勢起來之后)。

對于這類項目,他們最好的情況是能真正和像Usdt/dai/usdc這些穩定幣齊眉,不能說完全一樣,至少占有一小部分市場份額。

不過至少我暫時看到的,一是比較有爭議性,它們到底能不能作為穩定幣來看待,特別是那種背后完全無抵押的,另一是偏盤圈化,投機性比較重,沒有融到主流的defi圈里,能看到短期收益炸裂的,有些也只是有以太坊生態里的大戶在玩罷了,換了一種形式的收割游戲,另外有些是匿名在做的,恐怕也是停留在小眾投機圈中。

這塊在今年可能還有些新幣出來,會有些投機機會在,但配置來說,我還不是看得太清楚。

5. 空投/挖礦代幣

鑒于目前的大環境,可能未來更多的新幣會以空投,抵押挖礦的形式來分發,包括以太上也形成了一種思路模式,各種未發幣的產品,投機者們都會去體驗下,萬一哪天天上掉下來個Iphone。

這類就隨緣吧,也不用太羨慕那些去年靠uni等發家的,很多背后都不知道被割過多少gas費。

對項目本身來說,空投還有挖礦分發,雖說是一種低成本且高效的營銷方式,但如果自身沒太多實力,產品數據也就將將巴巴的,大量的投機者領取0成本的幣,還有不斷挖礦產出,短期熱鬧,但長期對生態發展來說會是很大的一個消耗。

結語

1. 差不多就這些吧,說是2021配置哪些幣,但主要還是把目前能看到的一些活躍的類別整理下,總的來說長期配置還是以主流為主,當然如果現在主要倉位不在比特以太之類上的,也沒關系,兩個方法,一是定投,這樣可以無視短期的波動,另一個就是耐心等待市場血流成河的時候,在一天能跌1萬刀的市場,還是可以有這個方向的想象力。

2. 肯定也還有疏漏,今年才剛開篇,咱們慢慢補充,另外上面我沒提到老幣,比如ltc/bch,還有現在貌似灰度的幣也很火,這些主要還是炒作,看市場好壞吃飯了,他們很多沒有太多的進展,也沒有以太上那種增長邏輯,靠著資歷老,上大平臺,籌碼少,配置與否就看你覺得接下來整體市場是怎么走了。

3. 當我們談論該買什么幣,當我們研究每個幣到底是什么的時候,也需要理解一點,幣圈接下來相當長的時間,還是以投機性為主,那很多時候也是運氣與緣分,因坐牢意外致富的也大有人在,所以呢,不需要非要去爭個高下,不需要對短期的價格錙銖必較,也不必把任何人的話就當作真理。

保持好奇心,同時也隨性一點,2021,祝你好運~

Tags:DEFDEFIEFI以太坊Metaegg DeFiYearn DeFi ForkDefi Factory幸運以太坊幣值多少錢

本期《CBC100》邀請到全國優秀創新創業導師、亞洲區塊鏈產業研究院副院長、河北金融學院教授、工信部區塊鏈產業人才專家趙永新教授為大家分享“區塊鏈與金融創新”.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00分析過去30天比特幣和山寨幣價格之間的相互依存關系。在2021年1月的第一周內,比特幣價格同比增長414%,突破38000美元。飆升的部分原因是由機構投資者和廣大散戶的興趣增加引發的.

1900/1/1 0:00:00頭條 ▌Yearn.finance社區發起回購和重建Yearn的提案據官方消息,Yearn.finance社區發起“回購和重建Yearn”的提案.

1900/1/1 0:00:00摘要: Messari?今天發布的一份報告稱,中國仍然是全球加密貨幣活動的領導者。中國控制著比特幣?65%的哈希率。一些亞洲國家,如越南,在加密行業仍然有嚴格的監管.

1900/1/1 0:00:00去年夏天的DeFi狂熱在進入9月份之后熱度散去,不過在最近一段時間,DeFi正在重新成為熱點。行業領先者之間的合并、不斷增長的鎖定總價值以及尋求快速回報的交易者的入場是這一輪DeFi熱潮背后的主.

1900/1/1 0:00:00