BTC/HKD-4.41%

BTC/HKD-4.41% ETH/HKD-5.49%

ETH/HKD-5.49% LTC/HKD-3.61%

LTC/HKD-3.61% ADA/HKD-7.23%

ADA/HKD-7.23% SOL/HKD-11.37%

SOL/HKD-11.37% XRP/HKD-6.37%

XRP/HKD-6.37%原標題:《算法穩定幣的現狀與未來:小樣本窺探算法穩定幣的模型及挑戰痛點》

摘要:本文從ESD、DSD和Basis Cash切入,小樣本窺探算法穩定幣及其解決的挑戰。自去年12月份以來,DeFi領域出現了一股新風向:算法穩定幣。與其相關的多個項目也取得了顯著增長,讓我們不得不開始注意到這個趨勢。

在深入探討它們的本質和含義之前,首先來關注下可尋址市場(addressable markets)。以太坊上的穩定幣數量巨大:約為200億USDT,35億USDC和10億DAI(撰寫時數據)。目前的大部分交易都需要由某種形式的可信任穩定幣(例如USDC或USDT)來服務,這也意味著,發行公司有權凍結資產和操縱余額。

DeFi印鈔機

Maker協議發行的DAI穩定幣探索了另一種方法,該方法使“憑空印鈔”的可能性大大減少-但是可擴展性卻降低了。此外,當大多數用于鑄造DAI的抵押品不是(USDC、wBTC、TUSD等)時,目前很難認為DAI可以達到“完全無信任”(Trustless)。

Coinbase首席法務官:穩定幣法案的通過為美國投資者提供了重要保護:金色財經報道,Coinbase首席法務官paulgrewal.eth在社交媒體表示,《穩定幣支付清晰度法案》的投票通過為美國投資者提供重要保護。事實證明,只要以美國人民為中心,民主黨和共和黨都能做好事。[2023/7/28 16:04:07]

穩定幣領域經過多年的發展,似乎正在取得令人興奮的突破:新一代的穩定幣能夠提供可擴展性和可靠的無信任。該主題既不簡單也不容易理解,特別是對于新手而言。我會循序漸進的來解釋。

我們已經確定,對穩定幣的需求很大,而且目前市面上流行的穩定幣沒有一個實現了完全的“無信任”。這到底是什么意思?

簡而言之,“無信任”意味著整個系統不需要任何信任中心即可平穩運行。人們經常提到的“抗審查”,這是無信任延伸出來的另一個屬性。因此,從實際情況出發,這里有一些問題可以幫助您評估無信任的程度:權限越寬松,項目的無信任程度就越低:

1. 代幣余額可以被沒收或凍結嗎?

日本央行與60家公司就數字日元試點計劃展開討論:7月24日消息,日本央行(BOJ)開始與60家公司進行一系列討論,作為旨在開發數字日元的試點計劃的一部分。根據央行的一份聲明,討論將涵蓋一系列主題,包括使用央行數字貨幣(CBDC)進行零售結算的業務和技術方面。參與者包括知名實體,例如領先的電子巨頭索尼、著名便利店運營商羅森、汽車巨頭豐田的金融部門和東日本鐵路公司。值得注意的是,日本央行尚未就日本是否繼續發行數字日元做出最終決定。[2023/7/24 15:54:50]

2. 協議的代碼或參數可以更新嗎?在什么條件下可以更新?誰來更新?

3. 協議是否依賴于第三方服務,例如可能被操縱的喂價(Oracle)?

4. 誰/通過什么可以鑄造新代幣?是用戶發起(某個人采取行動)還是協議發起(協議基于給定參數做出決定)?

最后一個問題特別重要,因為它突出了算法穩定幣的核心組成部分:它們的“中央銀行”是一個智能合約:沒有人控制它,它只根據系統參數做出反應。我們將在下面深入探討。

EOSIO區塊鏈協議已正式更名為Antelope:金色財經報道,在與Block.one發生沖突后,EOSIO區塊鏈協議已正式更名為Antelope。社區驅動的協議Antelope通過由EOS網絡基金會領導的四個基于EOSIO協議的區塊鏈聯盟對EOSIO 2.0代碼庫進行了分叉和重新命名。

該聯盟成立于1月,由EOS、Telos、WAX和UX Network組成。每條鏈將共享Antelope的底層區塊鏈代碼庫,同時共同加速核心協議的開發。[2022/8/17 12:31:57]

因此,在這篇文章中,我們將研究以下幾個協議的主要模型: Basic Cash、Empty Set Dollar(ESD)和Dynamic Set Dollar(DSD)。

本文將不對每個協議細節進行深入探討,而是根據這些項目共有的通用參數和設計方法來繪制一個草圖框架,以展現這些穩定幣背后的核心原理。

第一個有趣的方面是系統的“中央銀行”,又名誰/在什么情況下可以鑄造新代幣?USDC和USDT的機制非常像中央銀行:一個實體負責該項目并鑄造新代幣。

kadhim:Celsius在未來3個月內平均燒掉4600萬美元:金色財經報道,英國金融時報記者kadhim在社交媒體上稱,破產的加密貨幣貸款機構Celsius的財務狀況的新細節。

1 / 公司在未來3個月內平均燒掉4600萬美元,即現金流嚴重為負。

2 / 客戶給了Celsius 100,000 BTC。它現在只有15,000 BTC和23,000 WBTC。

對此,律師wassie評論稱,Celsius預測在未來3個月內將有3300萬的重組相關費用(可能支付給法律和財務顧問)。在破產保護中,專業顧問總是贏家。[2022/8/16 12:27:18]

而Maker只是一個智能合約,使用戶可以從某些抵押品中獲取DAI,因此它的方法有所不同。基本上,Maker / DAI使您可以成為自己的中央銀行。因此,Maker的中央銀行是一個智能合約,但它需要人工輸入以創建DAI。

算法穩定幣前進了一步,因為它在鑄造過程中刪除了人工輸入。在這些系統中,沒有人能夠鑄造代幣-只有操作它的智能合約可以。它非常優雅且極簡,但需要精心設計一組激勵措施,以確保穩定幣最終能夠對沖其錨定貨幣。簡而言之,算法穩定幣的中央銀行是一個自主的智能合約。

數據:Binance上比特幣永續合約未平倉量達11個月以來低點:6月15日消息,據Glassnode數據顯示,Binance上比特幣永續合約未平倉量達11個月以來低點。[2022/6/15 4:28:45]

使用算法穩定幣,尤其是在早期,經常會出現錨定脫鉤的情況。為了讓穩定幣重新錨定固定匯率,協議通常使用不同的激勵措施。

當穩定幣的交易價格超過1美元時,該協議會鑄造新代幣,并將其分發給提供流動性或鎖定其代幣的用戶,以降低價格。

當穩定幣的交易價格低于1美元時,「優惠券(或債券)系統」(coupons or bond) 就會啟動:用戶可以銷毀自己的穩定幣以獲得「優惠券+溢價」。但是,只有當價格回到1美元以上時,才能兌換優惠券。

如您所見,這些機制很簡單。如果您想參與合約,就需要掌握一些復雜的知識。通過了解并遵循這些機制來幫助協議達到「穩定」,這個過程當然也能獲得收益。因此,這些措施形成了一種穩定機制,從而使穩定幣價格達到穩定。

DSD穩定幣博弈

算法穩定幣的擴張/收縮按“時期”進行。 Basis Cash的時期按24小時計算,ESD、DSD分別為8小時和2小時。

由于算法穩定幣的供應是有彈性的,因此其機制很快通過了實戰測試。在初始發布時,穩定幣的循環供應量通常很低,而誘人的激勵措施產生了大量需求。

例如,Basis Cash初始發行了5萬枚BAC代幣,分發給了第一批質押者。 大約一個月后,流動代幣達到了4000萬枚:之所以有這么多BAC代幣,是因為自發行以來,大部分時間里交易價格都超過了1美元。

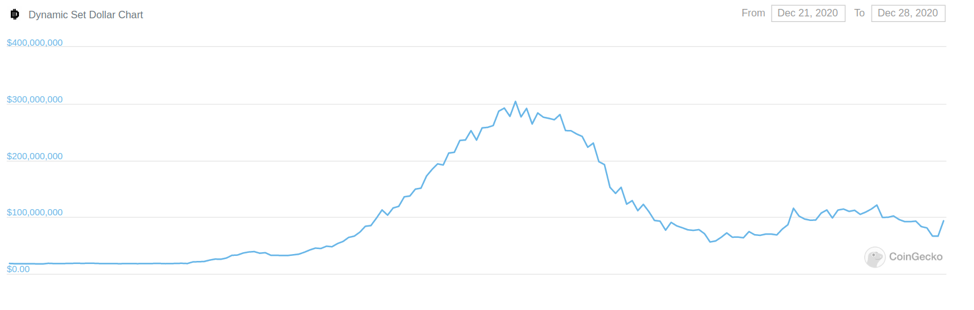

ESD和DSD已經分別經歷了幾個擴張和收縮周期,該協議按預期運行:

DSD市值清楚的顯示了擴張/收縮階段

算法穩定幣的另一個關鍵原理是可組合性。我們通常認為組合性是指“我如何將成品/服務嵌入其他項目中?” 而算法穩定幣不僅僅止步于此,它們使用Uniswap等其他協議作為系統的核心部分,Basis Cash、ESD和DSD都有三個主要成分:

1. 用于擴張階段(DAO或董事會)的內部鎖定/抵押機制

2. 收縮階段的銷毀和兌換機制

3. Uniswap/ USDC或Uniswap / DAI

它們的結構證明了對DeFi及可組合性的理解。通過將Uniswap/ USDC或Uniswap / DAI作為協議的核心,它可以在許多范圍內提供幫助-因為Uniswap是DeFi用戶最熟悉的主要工具。

盡管Uniswap是主要的資金池,但其他DEX的流動性也越來越受到關注。隨著Omakase的推出,Sushi添加了兩個新的激勵算法穩定幣池:ESD / ETH和DSD / USDC。

可組合性是算法穩定幣的關鍵,相關項目已在生態系統中慢慢實現更多集成。在接下來的幾個月內,我們將看到進一步的發展,比如把算法穩定幣作為借貸平臺中的抵押代幣。

Oracle在算法穩定幣系統中是一個基本參數:它們是穩定幣價格的真實來源。確保Oracle是有彈性的并且不能被博弈至關重要。

為此,一些老項目(尤其是Maker)傾向于繁復的設計。在早期,Maker的輸入參數幾乎是ETH的原始價格。但是,為了讓系統盡量免于“閃電清算”,Maker建立了自己的Oracle,并使用清算價格的若干延遲和平均值來增加系統的慣性。

算法穩定幣趨向于極簡,并利用了DeFi的可組合性。有了Uniswap交易對,他們已經擁有了足夠的喂價和充足的流動性,很難被操縱。因此,將Uniswap價格用作基礎價格,并以TWAP(時間加權平均價格)計算,以避免在重新設置價格基準之前被操縱。

這些系統雖然極簡,但卻高效而優雅:隨著這些穩定幣項目的發展,它們在Uniswap上的流動性也隨之增加,從而使Oracle更具彈性,價格也更難操縱。

DeFi在這個領域的發展方向令人興奮。無論您是否打算參與,記錄下來是非常有價值的,因為它們很好地展示了該領域的主要趨勢。

注:本文章不構成投資建議。

圖片來源:網絡

作者:TokenBrice

翻譯:Mary Liu

搶先交易機器人如何截胡資金?如何避免被搶先交易的厄運?以太坊黑暗森林中的怪物可不是茶余飯后的玩笑。這些搶先交易的機器人能分析智能合約指令和它們之前從未在智能合約中用過的函數,以提取潛在收益.

1900/1/1 0:00:00比特幣近半年來漲勢迅猛,屢創歷史新高,至1月8日突破4萬美元大關。在比特幣的上漲過程中,加密市場的推特大V們也頻頻發表對比特幣的看多觀點,其中不乏各種花式唱多言論,對比特幣的價值極盡贊美之詞,運.

1900/1/1 0:00:00OKEx BTC/USDT永續合約: 在昨天的晚評中,我們提示短期要重點關注28000-30500支撐區間,在幣價首次進入該區間時容易引發短期抄底資金入場,從實際走勢來看.

1900/1/1 0:00:00對于波卡而言,2020年發生的兩件大事無疑為主網啟動、平行鏈測試網資產跨鏈轉賬成功。對比DeFi在以太坊上的爆發,波卡的DeFi生態仍處于價值洼地.

1900/1/1 0:00:00兩周前,幾乎沒有投資者預計比特幣(BTC)的價格會上漲到超過2萬美元。實際上,大多數人預測到2022年年中或2023年年末,比特幣的價格最多達到3萬美元.

1900/1/1 0:00:00眾所周知,在去年DeFi熱潮起來之后,以太坊網絡的平均Gas價格(Gwei)就開始明顯飆升,Gwei破100近乎成為常態,個別情況亦不乏400以上的極端情況,單筆交易成本甚至高達十刀以上.

1900/1/1 0:00:00