BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD+0.62%

ADA/HKD+0.62% SOL/HKD+0.67%

SOL/HKD+0.67% XRP/HKD+0.55%

XRP/HKD+0.55%2020年,你與DeFi有哪些精彩故事?

從2019年DeFi概念初接觸,到2020年上半年翻閱《HowtoDeFi》小冊子進一步了解,再到6月Compound流動性挖礦突然來襲時與RobertLeshner連線,飛速發展的DeFi不斷鞭策我學習,解鎖新技能。8月的時候,我在朋友圈里說“參與區塊鏈這個領域,有點像玩冒險島,有個進度條驅趕著你,屏幕往前動的時候你必須跟著往前走,不然就gameover了”。

這個感受在年末的時候來得更深刻。公眾號“DeFi之道”的讀者應該注意到,最近DeFi新項目、新玩法層出不窮,特別是年末高階復雜衍生品、分級基金與債券概念項目的出現,這些對大眾參與者而言是極大的認知挑戰,不等我們一一理解消化,算法穩定幣又引發了一輪狂歡……DeFi就這樣飛速發展,在加密科學家的引領下走進了2021。

猶記得10月份主流DeFi代幣經歷了一輪下跌,身邊很多人問,DeFi涼涼了嗎?我想,每天漫天的DeFi項目進度信息都看不過來,行業在密鑼緊鼓地發展,怎么會涼涼呢?有從業者稱“DeFi,幾乎是區塊鏈落地的唯一方向”。2020DeFi確實精彩無限,讓我們一同回顧2020DeFi的崛起之路,順便pick一些小編視角的有趣故事!

2020年的DeFi發展之路,我把它分為3個階段:

研究:加密采用率大幅放緩,但仍高于2021年之前的水平:金色財經報道,根據區塊鏈分析公司Chainalysis的一項新研究,自今年熊市開始以來,加密貨幣的采用率大幅放緩,但仍高于2021年之前的水平。根據Chainalysis的全球指數得分,與2021年第二和第四季度的高點相比,2022年前兩個季度的加密貨幣采用速度有所放緩。但是,采用率仍然高于牛市前至2021年第一季度(包括第一季度)的水平。

Chainalysis的2022年加密貨幣地理報告還發現,在加密采用率最高的20個國家中,有18個是中低收入國家,這些國家使用加密貨幣進行匯款和保護儲蓄免受高通脹的影響。相比之下,去中心化金融 (DeFi) 的采用在北美和西歐最為普遍,分別占所有加密交易量的37%和31%。[2022/10/21 16:33:23]

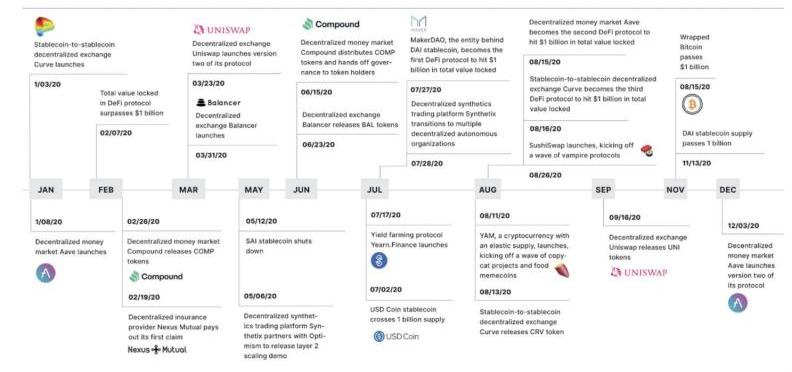

1-5月爆發前的蟄伏

6-9月DeFi流動性挖礦盛宴

10-12月主流回歸,韜光養晦

爆發前的蟄伏

從TVL的增長曲線看,2020DeFi精彩故事從6月才開始書寫。上半年的關鍵詞是蟄伏,而且是在疫情、經濟危機陰影之下的蟄伏,關于DeFi,我們關注到的也許就是312暴跌給Maker穩定幣DAI造成的沖擊。然而,在我們的注意力之外,DeFi盛夏宴會的新明星悄然在上半年開啟了上線、迭代工作,包括去中心化穩定幣交易所Curve、貨幣市場AAVE與Compound、DEX龍頭Uniswap的V2版本。大眾以為的突然爆發,其實背后是DeFi協議開發者、社區力量的積蓄。

印尼貿易部副部長:印尼政府將在2022年底前推出加密交易所:金色財經報道,印尼貿易部副部長Jerry Sambuaga表示,印尼政府將在2022年底前推出加密交易所,旨在保護消費者,因為人們對數字貨幣的興趣不斷增加。

據悉,該機構最初的目標是在2021年啟動該交易所,但隨后將其推遲到2022年第一季度,然后由于流程的復雜性而將該計劃擱置。(Deal Street Asia)[2022/9/1 13:02:35]

上半年,大家與DeFi有哪些交互呢?彼時,百無聊賴的我泡在各大錢包應用的論壇上,在好奇心的驅使下反復看著各種看不懂的科普貼,“合成資產”、“跨鏈BTC”、“自動化做市商”“無損彩票”……并且上手體驗Uniswap、tokenlon、Pooltogether等產品,沒想到因此得到了好奇心的獎賞——DeFi代幣的空投,而更為重要的收獲是,當時看不懂的種種概念,在上手體驗產品過程中得以理解。

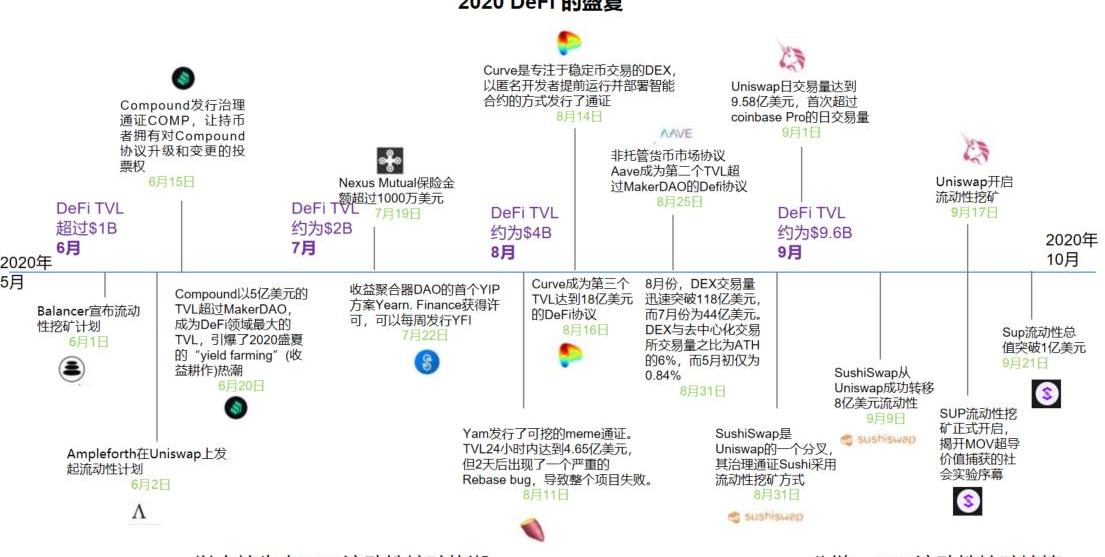

DeFi流動性挖礦盛宴

6月中旬,借貸協議Compound發行治理通證COMP,讓持幣者擁有對Compound協議升級和變更的投票權,此舉使Compound在短短數日內以5億美元的TVL超過一直穩居榜首的MakerDAO,登上TVL第一的王座,DeFi流動性挖礦盛宴序幕由此揭開。此時正值DeFiTVL突破10億關口,如今,TVL已經突破150億美元的規模,短短半年時間實現了15倍的增長。

彭博策略師:特幣到2025 年將達到 100,000 美元:金色財經報道,彭博策略師 Mike McGlone稱,比特幣到2025 年將達到 100,000 美元。[2022/6/6 4:04:14]

Compound悄然打開了DeFi的潘多拉黑盒。流動性挖礦的模式,模仿者眾,“對不起,我們失敗了”,YAM的36小時崩盤事件啟發了8月跑出來的成百上千以蔬菜水果命名的DeFi挖礦項目。這些Food-MEME項目的生命周期都很短,但其中存活下來的佼佼者Sushi卻能與過去行業第一的DEX抗衡。

Sushi以一種“寄生”于Uniswap的方式迅速完成從0到1的建設,“吸血”般完成流動性的獲取,其TVL曾一度占據Uniswap的70%,但這種吸血事實上并沒有侵蝕Uniswap的流動性。有人認為,Sushi復制代碼只是投機取巧,另一方面則有人認為這是一種特別的模式創新,短短數日可以完成Uniswap2年的建設工作。似乎,市場愿意為一切創新買單,不一定是代碼、技術層面的硬核創新,在流動性爭奪的操作手法上的一個微小創新也算,在底層資產有限的情況下,流動性就是稀缺資源,這樣tricky的吸血鬼攻擊就像是杠桿撬動稀缺資源,Sushi的成功啟動可以看作是巧用杠桿的獎賞。

在各大DeFi線上線下的活動中,大家總喜歡提這樣的一個問題:DeFi協議之間是否有護城河?現在你有自己的答案了嗎,社區?生態?品牌?與LP利益綁定的token設計模型?在這樣一個初期的階段,談護城河言之尚早,誰能針對DeFi特性有所發揮,誰就能贏得一定的生存空間謀求生存發展。

以太坊網絡當前已銷毀超202萬枚ETH:3月28日消息,據Tokenview鏈上數據顯示,當前,自EIP-1559以來,以太坊總產出3,360,537.57枚ETH,總銷毀2,020,035.01枚ETH;平均每分鐘銷毀5.97枚ETH,總銷毀率60.11%。[2022/3/28 14:22:08]

“流動性挖礦”留給參與者最深刻的印象,大概就是數十倍乃至上百上千倍年化收益的財富效應,無疑,“流動性挖礦”是2020DeFi最亮眼的關鍵詞。對于DeFi項目而言,流動性挖礦的意義在于完成項目冷啟動;通過治理代幣的分發把治理權交還給社區。

去中心化交易所、穩定幣、借貸以及預言機領域的眾多應用,是無論是產品打磨、用戶規模都是DeFi領域的排頭兵,他們早在過去的兩三年時間里默默耕耘完成了冷啟動,因此對他們而言,流動性挖礦的意義更多是在社區治理層面踐行區塊鏈去中心化的理念。其中,率先把公平啟動、去中心化精神發揮得最為極致的是資金管理項目Yearn,其治理代幣YFI也因此創造二級市場價格神話,把2020年DeFi盛宴推向了高潮。

從DEX、借貸的繁榮,到主打“機槍池”概念的資金管理,我們可以發現DeFi與3年前的ICO有著明顯的差異。DEX、借貸項目,有著真實的用戶、完備的商業閉環,其商業邏輯可以簡單類比成交易所及商業銀行,因為區塊鏈公開透明的特質,這些應用“業務數據”我們都可以清楚地在鏈上進行查詢。DEX、借貸類項目推出流動性挖礦后,自然催生了尋找收益最大化的資金管理工具,YFI的敘事打動投資者的,不僅僅是公平啟動精神,真實的創收也許更為重要。盡管DeFi領域泡沫很大,但客觀上鏈的交易數據告訴我們,泡沫之下存在真實的價值。

Counterpoint:預計2025年全球XR(VR/AR)頭顯出貨量突破1億臺:1月18日消息,根據Counterpoint Global XR(VR/AR)最新的預測,擴展現實(XR)頭顯的出貨量預計將從2021年的1100萬臺增長到?2025年的?1.05億臺,增長約10倍。虛擬現實(VR)頭顯在2020年和2021年的迅速增長,主要得益于OculusQuest2在消費領域以及DPVR和Pico在企業領域的良好表現。(鞭牛士)[2022/1/18 8:56:52]

好了,說了那么多大話題,落實到個人,你挖礦賺到了嗎?我只能在科學家農閑游玩時感嘆一句“挖了個寂寞”,以實踐躬身體驗了一把無常損失。

主流回歸,DeFi韜光養晦

時間來到10月,流動性挖礦熱潮逐漸褪去,TVL仍在增加,但增速明顯下降。在DeFi的余溫中,加密社區似乎對流動性挖礦的熱鬧戀戀不舍,大家尋思著一些新事物是否能與DeFi結合再掀風云,比如NFT+DeFi,DAO+DeFi等,以太坊以外的公鏈、中心化交易所挖礦活動也在為挖礦運動作延續……然而盛況不再,主流加密貨幣開始了它們的表演,DeFi在夏天的驚鴻一躍之后,潛入水中醞釀下一輪精彩。歲末,DeFi領域的2朵小水花當數AC效應與算法穩定幣Hype。

海外DeFi垂直媒體DeFiPrime評選出年度DeFi人物,并為Yearn創始人AndreCronje冠以“壓倒性的贏家”的名銜。中文世界也因為AC系列并購合作引發的代幣價格效應,戲稱AC為“幣圈李佳琦”。

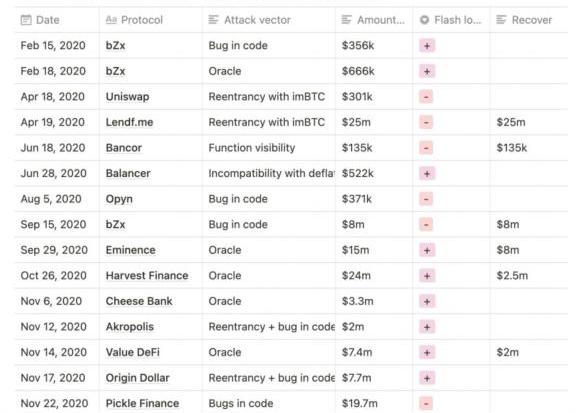

然而,在大眾猜測著繼Hegic、Pickle、Cover、Cream、Akropolish和Sushi之后會是誰的時候,“Cover變over”的事故發生了,這是繼NexusMutual之后的第二起DeFi保險協議安全事故。此前,沒有跑路或者沒有非遭遇YAM漏洞的重大黑客攻擊事件共15起,這些都是一些相對知名的項目,其他的匿名團隊發起的抄襲、分叉項目數量更是多不勝數,安全一直是參與者提心吊膽的問題,DeFi的進擊之路,也是打補丁的升級之路。

DeFi重大黑客攻擊事件

此時,DeFi觀察者有了閑暇的空隙去復盤、思考,重新審視一些概念。

比如最常見的TVL,往日,我就像一臺麻木的機器播報著不斷新高的TVL值。然而,假設鎖定在DeFi中的資產數量不變,但是底層資產如BTC、ETH價格不斷攀升,顯示的TVL值就是不斷增加的,可是這樣的TVL能反映DeFi世界真實的活躍情況嗎?此外,我們都知道給DEX、借貸平臺提供流動性,平臺會生成LPtoken以及借貸憑證代幣,這些代幣又可以作為抵押品再次流入DeFi平臺中,這樣的TVL就是“虛胖”的。其實這些問題,數據統計平臺早就想到了,并且出具了調整方案,比如DappRadar的aTVL和Debank的trueTVL。

閃電貸。DeFi并不是簡單地把傳統金融搬到區塊鏈上做一遍。最典型的例子是閃電貸,閃電貸是一個傳統金融完全不存在的區塊鏈原生產物,它可以實現無需抵押品的借貸,只需要在同一個區塊中完成借款、還款操作即可。關于閃電貸,我們通常會把它跟黑客攻擊聯系在一起,但其實閃電貸本是為了服務于三種合理需求:套利、更換抵押品、自我清算。而且并不是只有會寫代碼的黑客才能玩轉閃電貸,非coder只要懂策略,也可以利用Furucombo、Instadapp等工具直接發起閃電貸。

白話區塊鏈的行業觀察者為DeFi做了“代際分類”:

第一代:MKR,KNC,ZRX-DAI誕生,DEX走入視野,最古典DeFi!

第二代:LEND,SNX,REN-閃電貸,衍生品,跨鏈出現了!

第三代:COMP,CRV,AMPL-流動性挖礦掀開大幕!AMPL登場!

第四代:YAM,YFI,CVP——流動性挖礦玩法升級!收益與治理聚合器出現!

第五代:Hegic,LIEN,BarnBridge-高階復雜衍生品出現!分級基金與債券概念登場!

第六代:KP3R,COVER,AXIE-開發者眾包,區塊鏈原生保險,游戲+DeFi+NFT……

第七代:更好的算法型穩定幣與數據流期權交易

……

2021開端的元旦假期,我在補第五和第七代的課。你是否有新的發現,續上第八代預測?就在昨天,我們看到古典派第一代DEXBancor宣布正在探索通往Polkadot跨鏈橋的開發。在一個Substrate黑客松上,開發者表示DeFi在Polkadot上可組合性的放大值得期待,只是目前基礎設施尚不健全放大效應難以體現。DeFi是否能在以太坊以外的生態中生長出新物種?

作為一個刻板的小學究,我希望可以對眼前的事物作很好的梳理,找到一些用來進行串聯理解的線索,建立框架,《HowtoDeFi》按照金融細分領域的分類方式并不足夠。DeFi就是這么一個有意思的事物,不斷地蹦出新概念、新玩法,以摧枯拉朽之勢一次次沖垮我們試圖建立的框架。我暫時放下了這個執念,一是新生物蓬勃發展沒到“結案陳詞”的時機,二,“不要在輸入不足的時候強行輸出”,通過與DeFi的接觸,我發現自己區塊鏈基礎知識的不扎實,有很多需要查漏補缺的地方,比如遇到網絡擁堵gas費高昂,就會牽扯出layer2方案集合、EIP1559;關注底層資產規模,就會去對比各種真假美猴王xBTC……

盡管有很多的磕磕碰碰,總體而言2020收獲還可以,但并不直接因為DeFi,我給自己的解釋是,DeFi,動心忍性,增益holder所不能。記得在一個播客節目里聽到過一個觀點,畫出好畫的途徑是首先成為更好的自己,然后隨性而為,就是一幅好畫。把DeFi當成是“畫”,不斷去實踐、思考、輸出,這件事情看起來挺不錯的。

全球最大的加密貨幣資產管理公司灰度周二宣布,已將其GrayscaleDigitalLargeCapFund(GDLC)基金投資組合中的XRP全部出售.

1900/1/1 0:00:00加密市場全面升溫,在以太坊價格持續攀升的同時,隨之而來的是以太坊的網絡效用幾乎觸及天花板。最新的Gas利用率數據顯示,優化網絡費用結構已經迫在眉睫,一起探討下當前的行業解決方案.

1900/1/1 0:00:00本文作者是韓國區塊鏈投資機構Hashed管理合伙人兼CEOSimonSeojoonKim,Hashed是韓國本土最大的專注加密貨幣投資的基金.

1900/1/1 0:00:002021年伊始,黃金和股市在起跑,比特幣在起飛。1月4日,2021年的第一個交易日,三大股指高開,滬指最終站上3500點,為2018年1月以來首次,創業板指收漲近3.8%,實現開門紅.

1900/1/1 0:00:00據灰度官方消息,自美國東部時間2021年1月15日下午5點起,將暫時停止XRP的交易,并將XRP從灰度數字大市值基金中移除.

1900/1/1 0:00:00人們都注意到了,比特幣挖礦的能源消耗是非常巨大的,而且這一消耗的增長規模很快,甚至很快就會超過一些小國的消耗總量。很多人都認為這種不斷增加的碳足跡將是對氣候變化的一大威脅。但這不一定就是威脅.

1900/1/1 0:00:00