BTC/HKD+0.52%

BTC/HKD+0.52% ETH/HKD+1.2%

ETH/HKD+1.2% LTC/HKD+3.62%

LTC/HKD+3.62% ADA/HKD+3.07%

ADA/HKD+3.07% SOL/HKD+2.69%

SOL/HKD+2.69% XRP/HKD+1.21%

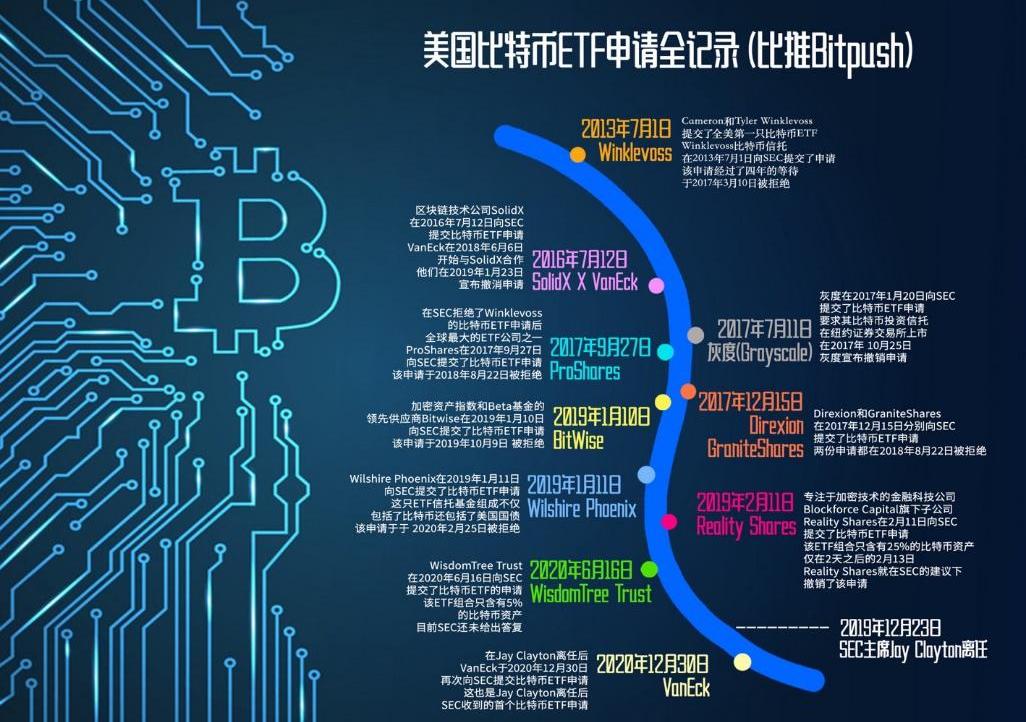

XRP/HKD+1.21%2020年12月28日,我發表了一篇文章,預測美國加密數字金融市場在2021年的10個發展趨勢。其中一個就是比特幣的ETF申請會被再次提出。而且通過的幾率會增大。僅僅兩天之后,在12月30日,VanEck就再次提出了比特幣ETF的申請。VanEck這么早提出比特幣ETF申請的一個主要原因是現任的SEC主席Jay?Clayton剛剛離任。當新任的SEC主席上任之后,比特幣ETF的申請就非常有可能被通過。

鑒于目前市場對于比特幣的熱情,基于比特幣的ETF一定會受到市場的歡迎。比特幣ETF的發行方就會獲得非常好的商業收入。實際上在過去的幾年中,市場中一直有非常強烈的成立比特幣ETF的需求。一直有發行方申請成立比特幣ETF。但這樣的申請一直被SEC拒絕。SEC最近給出的主要理由是ETF的發行方無法保證比特幣的價格不被市場操縱,以及比特幣目前沒有合適的托管機制。

谷燕西:美國貨幣監理署的政策影響的不只是美元數字貨幣:針對“最近美國貨幣監理署(OCC)發表了一份政策說明信”,谷燕西發文指出:在這份政策說明信中,OCC明確表明美國的聯邦銀行和儲蓄機構可以參與成為INVN的節點,并使用穩定幣作為支付手段。 OCC的這個政策不僅僅會決定美元數字貨幣的發展,同時也會對金融行業的發展帶來本質上的改變。這些改變會具體發生在以下幾個方面:

第一、美元CBDC在未來的幾年中不會推出;

第二、會有更多的美元穩定幣在市場中出現;

第三、會促進美元在更廣范圍內的使用;

第四、會推動加密數字金融設施的建設和推廣;

第五、會促進美元以外的數字穩定幣的產生和流通;

第六、給美國銀行業帶來更大的挑戰和機會。[2021/1/8 16:42:56]

谷燕西:Diem推出將大幅增加穩定幣市場流動量,促進基于穩定幣金融業務開展:12月8日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章稱,互聯網技術和區塊鏈技術的應用發展正在使得未來的銀行服務能夠以更廣泛的方式,由不同類型的提供者提供。他表示,目前市場中的數字穩定幣如PAX,USDC和即將推出的Diem美元穩定幣都是在不同的區塊鏈支持的基礎上運行流通的。這些數字美元穩定幣都是按照同美元1:1的方式來產生。其所依據的美元儲備托管在有托管機制機構當中。鏈上依據這些數字穩定幣提供各種金融服務的實體,也就不再局限于銀行。非銀行機構,個人用戶,甚至是互聯網上的硬件都可以提供某一種銀行服務。谷燕西在文中還指出,預期的Diem數字美元穩定幣在2021年中的推出會大幅增加數字穩定幣在市場中的流動量。基于這些數字穩定幣的金融業務因此也會更多地開展起來。更為重要的是,這些新產生的數字穩定幣都是在合規的前提下運作的,因此基于這些穩定幣的各種應用就可以沒有合規方面的顧慮。[2020/12/8 14:32:29]

據媒體報道,拜登政府會提名加里·根斯勒為新一任的SEC主席。如果根斯勒的任命被通過,那么他需要馬上解決的問題之一就是比特幣ETF的申請。對于根斯勒來說,這會是一個非常有挑戰性的問題。

谷燕西:美國貨幣監理署正在加速推進美國銀行業的加密數字化:11月5日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章稱,美國貨幣監理署正在加速推進美國銀行業的加密數字化。他表示,2020年開始,美國銀行業在提供加密數字貨幣相關的金融服務方面,開始出現全面的加速發展的情形。而且這個加速發展是美國銀行業從上而下推動的結果。具體地說,就是美國貨幣監理署新任領導人Brian Brooks推動的結果。 Brian Brooks從理念上就認為,現在的金融行業正在經歷本質上的改變,這樣的改變如同互聯網對世界的改變一樣。[2020/11/5 11:41:10]

零售和機構用戶已經開始購買比特幣

比特幣作為一個交易產品現在正在受到美國市場的歡迎。美國的機構投資者和零售交易用戶都已經開始購買比特幣。只不過是由于監管限制和交易便利程度的不一樣,不同的用戶類型采用不同的方式來購買比特幣。對于零售用戶來說,他們可以在現有的美國市場中的加密數字貨幣交易所進行交易。這些交易所如Coinbase和Kraken。他們也可以通過第三方的工具來進行購買,譬如Square和PayPal。對于機構用戶來說,由于他們可用于購買比特幣的資金體量以及在合規方面的限制,所以他們購買的途徑更加有限。這就是為什么灰度的比特幣信托有高度的溢價和MicroStrategy的股票有大幅的溢價。

聲音 | 谷燕西:Libra未來非常可能的調整就是基于單一法幣首先推出:1月4日消息,CBX研究院院長谷燕西今日在社群中針對Libra發表了三個觀點:1.Libra一開始就將項目目標變得過大,這是他遇到目前巨大阻力的主要原因;2.Libra從一開始概念醞釀,就一直在不停地調整。現在依然在調整的過程中。未來非常可能的調整就是基于單一法幣首先推出,但同時會在技術底層方面支持發行基于其它法幣的數字穩定幣;3.作為一個技術底層,Libra區塊鏈的推出不會有什么障礙。[2020/1/4]

對于美國零售用戶來說,現有的購買比特幣的途徑依然不便捷。而ETF是美國股票市場中非常有利于普通投資者購買的產品。因此,如果基于比特幣的ETF上市流通,那么就會有更多的普通的投資者參與比特幣的買賣。

在SEC拒絕比特幣ETF申請的原因當中,比特幣的托管機制已經有了很大的改進。除了已有的像Fidelity和現有的一些專門的加密數字資產托管公司之外,OCC監管下的聯邦銀行也可以開始提供比特幣的托管服務。因此對于比特幣ETF的托管來說,市場中提供的解決方案應該能夠滿足監管的要求。現在最主要的問題是比特幣市場交易價格不被操縱的問題。這個應該是根斯勒面對的最大的挑戰。

美國市場中已經有基于比特幣的交易產品

美國交易市場中現在已經有基于比特幣的金融產品的交易。它們所基于的比特幣的市場價格是不一樣的。CME的比特幣期貨所依據的價格是一個綜合指數。這個指數是基于五家加密數字貨幣交易所的比特幣交易價格。這些交易所是Bitstamp,?Coinbase,?Gemini,?itBit和Kraken。灰度比特幣信托基金的價格是基于四家加密數字貨幣交易所的交易價格。這四家交易所分別是Kraken,Coinbase,LMAXDigital和Bitstamp。但是比特幣的交易價格是全球各地的加密數字交易場所的價格互相影響的。所以不管是CME的比特幣期貨所依據的交易所還是灰度比特幣信托基金所依據的交易所,這些交易所中的比特幣的現貨交易量不能完全決定比特幣的市場價格。所以即使是對于美國市場中現有的基于比特幣的交易產品,其底層的價格基礎也并不是那么穩定的。

對于根斯勒來說,他在比特幣ETF申請方面的選擇就包括:先批準比特幣ETF的成立,然后落實監管機制以徹底保證比特幣的現貨交易價格不被市場操作;首先采取監管措施來保證比特幣現貨交易不被市場操作,然后再批準比特幣ETF。現在看來,根斯勒采用第一種方式的可能性更大。這是因為在美國證券市場中已經有了像比特幣期貨,比特幣期權和灰度信托基金這樣的產品在交易流通。其次,美國的大眾投資者已經在像Coinbase和Kraken這樣的交易所,或者是通過Square和PayPal來直接購買比特幣現貨。所以在美國市場,不管有沒有比特幣ETF,大眾投資者已經在現有的市場條件下買賣比特幣。SEC能做的事情就是在批準比特幣ETF成立之后,盡快落實監管措施以防止比特幣的現貨價格被操縱。如果我們從另外一個角度來看,防止交易產品的市場價格被操縱是一個持續性的工作,而不是達到一定階段之后就一勞永逸。所以即使目前比特幣的市場不完善,但依然可以推出基于比特幣的ETF。同時在市場運行的過程當中,不斷地規范市場并打擊市場中的價格操縱行為。

鑒于比特幣全球交易的特點,為了對比特幣實施有效的監管,美國金融監管機構就需要同其它的金融監管機構合作,來制定相應的監管政策。相信這點也已經是全球主要金融監管機構的共識。譬如最近歐洲央行行長拉加德再次提出在對比特幣的監管方面,全球主要金融機構合作的重要性。實際上全球金融監管此方面的合作,不會只限于對比特幣的監管。由于區塊鏈以及在其之上運行的穩定幣和加密數字資產的特點,未來的加密數字金融一定是在全球范圍內開展。所以相應的監管也一定需要全球金融監管機構的合作完成。所以對加里·根斯勒來說,在監管方面的國際化合作,也會是他任期的之類的一個主要的特點。

去中心化金融(DeFi)信徒們今天醒來時,可以看到期待已久的Coingecko市值排名前100代幣的場景:流行的DeFi平臺Synthetix和Aave的原生代幣已經進入市值前20名.

1900/1/1 0:00:00在加密貨幣市場發生嚴重崩盤之際,英國金融市場行為監管局發出了一項關于加密貨幣投資的警告。在1月11日的一份聲明中,FCA表示,加密貨幣投資和借貸的風險較高,并強調投資者應該做好投資加密貨幣時損失.

1900/1/1 0:00:00?23天時間從2萬美元漲至4萬美元的比特幣,迎來了一波大回撤。1月11日,BTC從39674美元的開盤價一度跌至32500美元,短時暴跌18%.

1900/1/1 0:00:00周四美聯儲主席鮑威爾在普林斯頓本德海姆金融中心舉辦的在線直播問答活動中表示,美聯儲正在研究穩定幣風險,現在不急于發行央行數字貨幣.

1900/1/1 0:00:00羅斯柴爾德的話一如既往的響亮。在過去24小時內,市場有價值29億美元的資產遭到了清算。興奮感戛然而止,賭徒已經出局,現在誰還敢買?像往常一樣,很多人會說他們看到了這一點,其他人甚至會說他們知道暴.

1900/1/1 0:00:00在2021年的第一周,比特幣從28,920美元飆升至41,948美元,凈增長超過13,000美元。ETH也呈現上漲趨勢,最高上漲至1,348美元,在7天內上漲超過60%.

1900/1/1 0:00:00