BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD+1.92%

SOL/HKD+1.92% XRP/HKD-0.24%

XRP/HKD-0.24%?Compound總法律顧問JakeChervinsky認為,流行的借貸協議更像是利率協議,不是真正的借貸協議。他認為DeFi中沒有真正的借貸協議。而以太坊正出現在公司債券市場,MapleFinance聯合創始人SidPowell和JoeFlanagan認為,去中心化信貸是DeFi缺失的一塊貨幣樂高,將吞噬傳統公司債券市場。

信貸支持著世界運轉

幾個世紀以來,信貸市場一直是經濟增長的關鍵驅動力。早在公元前1780年,美索不達米亞的農民就利用自己的農場作為抵押,來借貸資金,管理現金流,直到下一次豐收(這些就是最原始的yieldfarmer)。

今天,信貸是維持健康財務狀況不可缺少的一部分。為了實現長期目標,做長期投資,我們需要信貸。想象一下像建造工廠這種大型規劃,需要大量的時間、勞力和資本來建成,甚至需要更長的時間實現盈利。

金色晚報 | 4月10日晚間重要動態一覽:12:00-21:00關鍵詞:央行數字貨幣、工信部、BSV、比特幣減半

1. 央行辦公廳主任:央行數字貨幣正在有序推進。

2. 發改委、中央網信辦:加快數字化轉型共性技術,支持區塊鏈等技術集成創新。

3. 工信部發布網絡數據安全征求意見稿區塊鏈為重點領域。

4. 谷歌趨勢顯示今年“比特幣減半”的谷歌搜索量大增。

5. 日本區塊鏈開發商Chainbow推出基于BSV的私有信息協議。

6. 陳正昌:超過一半的墨西哥人使用加密貨幣在線購物。

7. CSW律師以“人身攻擊”為由抨擊法庭命令。

8. NEM基金會主席宣布帶薪休假六個月 引發社區不滿。[2020/4/10]

商業信貸對小型企業尤其重要,因為它們通常不能在公開市場上發行債券或出售股票。

在耐克聯合創始人PhilKnight關于耐克的回憶錄《鞋狗》中,PhilKnight強調了信貸對早期耐克的重要性。他們如果想要滿足需求,需要資金來支持供應商不斷增長的訂單。正如Knight所強調的那樣:“我每天大部分時間都在思考流動性問題,談論流動性,希望能夠擁有更多流動性。”

金色晚報 | 1月13日晚間重要動態一覽:12:00-21:00關鍵詞:央行、前海、Upbit、美國財政部、澳本聰

1. 央行上海總部:積極推動國家外匯局跨境金融區塊鏈服務平臺應用試點。

2. 北京將在不動產交易等領域推進區塊鏈技術應用。

3. 前海區塊鏈稅務管理服務云平臺正式上線試運行。

4. 3.5萬枚Upbit被盜ETH進入新一輪洗錢過程。

5. 中國銀行前行長李禮輝:須警惕美國有條件批準Libra。

6. 騰訊研究院報告:2020年區塊鏈將有六大發展趨勢。

7. 美國財政部使用區塊鏈技術 測試追蹤聯邦撥款。

8. 美國地區法官裁定澳本聰不會在Kleiman遺產一案中被沒收比特幣。[2020/1/13]

企業家若不能輕易獲得和借入資金,創新就會受到阻礙。

不幸的是,在DeFi中還不能輕松獲得借貸。

DeFi缺失的一塊貨幣樂高

金色獨家 浮點資本CEO鄭虎:二級市場的機會大于一級市場:金色財經獨家專訪,本次金色財經對浮點資本CEO鄭虎進行了采訪,針對區塊鏈行業項目,鄭虎指出:“實際上一些好的項目,在二級市場的價格并不高,二級市場已經出現了很多很好的標的,而且很有可能會誕生出公鏈領域的黑馬。反觀一級市場,實際上還存在很多坑。很多項目進入二級市場前,在登陸交易所的過程中,經過長時間的滾動與關注,一些比較差的項目已經被洗掉了。就這個角度而言,二級市場的機會是遠遠大于一級市場的。此外,不論選擇哪個市場進行投資,最終都要選擇有具體價值方向的項目,比如身份認證、數據存儲等具體層面。”[2018/6/13]

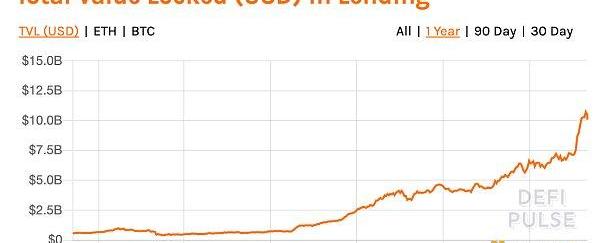

過去幾年,借貸一直是DeFi快速增長的領域之一。目前,其市值接近DeFi?250億美元市場的一半。Aave和Compound等主流借貸協議允許用戶存入加密貨幣資產,賺取利息,或者借入平臺上的其他資產。

但許多人都知道,如今DeFi借貸協議都存在一個問題,那就是要求所有貸款都要超額抵押,這意味著用戶存入資產的價值要比實際借出的價值更高。在這種模式下,Compound和Aave能夠保證償付能力,因為協議會自動清算價值低于最低比率的用戶資產。

金色財經現場報道,MACLANE:隱私是人權的一部分:在2018年世界數字資產峰會(WDAS)暨FBG年會上,來自WILKISON公司的MACLANE表示,隱私是人權的一部分,敏感的用戶數據如銀行賬戶信息等,可以建立一個去中心化的平臺進行存儲。在數據訪問方面,更需要增加一些與隱私相關的加密算法的研發。[2018/5/2]

這些協議雖然代表著DeFi的重大進展,但它們并不是高效的信貸市場。

正如Compound的JakeChervinsky所說,顯而易見,這些協議的設計目的是為了避免依賴未來的承諾。這種模式雖然可以讓協議保持償付能力,高效提供杠桿資金,但也阻礙了加入信任、聲譽等信貸市場的基本特征。

這個模式的低效顯而易見,比如要存150美元,才能借100美元,使用場景相當有限(這就是為什么超額抵押貸款在傳統金融中相對少見的原因)。

然而,這就是今天DeFi借貸的現狀,因為在匿名的虛擬世界中,建立信任仍然是一個挑戰。在傳統金融中,記錄信用分數和借款人評估都需要真實身份,這在匿名的DeFi世界中很難實現。

金色財經現場報道,火幣研究院院長袁煜明:并不是所有通證必須落在區塊鏈上:金色財經現場報道,火幣研究院院長袁煜明在GoldenBlock 共識·鏈上未來論壇上在通證經濟是否必須落在區塊鏈的問題上表示,并不是所有通證必須落在區塊鏈上,但社會已經對任何商業化公司的公信力喪失信心,只有區塊鏈可以提供通證運行的系統基石。[2018/4/10]

DeFi信貸市場怎樣增長至數十億

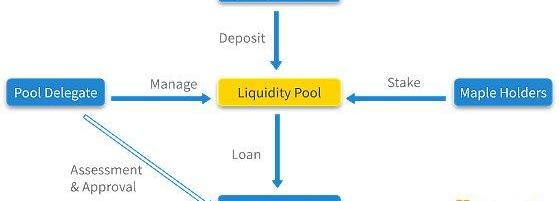

去中心化信貸市場工作機制?來源:Maple?Finance

下文將談及加密貨幣行業需要用到借貸的兩個方面。

加密貨幣礦工需要信貸來支付礦機成本以及電費等運營費用。交易基金和做市商需要信貸來追加投資組合杠桿和提供流動性。

僅這兩方面就代表了加密貨幣領域內價值數十億美元的行業,這些行業的運行都依靠以太坊的去中心化借貸。有了去中心化信貸,它們可以更有效地經營、擴大業務,以更快速度增長。

對于這些行業的參與者而言,他們擁有穩健的資產負債表、低杠桿率、經驗豐富的經理人、良好聲譽,現金流為正。簡而言之,他們是極具吸引力的借款人。

然而,他們的借款需求并沒有得到滿足。正如上文所述,今天的DeFi借貸協議對借款者來說并不高效,而且對于那些真正尋求信貸(而不是杠桿)的大公司來說,也不是可行的選擇。

因此,礦工和交易員紛紛選擇中心化機構進行借貸。在第三季度,Genesis的借貸業務呈爆發式增長,增長幅度超過50億美元。BlockFi的借貸業務也在瘋狂增長。

很明顯,加密貨幣行業中信貸需求是存在的。中心化的借貸機構也證明了這個市場的市值達到數十億美元,而這只是初期。

去中心化借貸市場何時能發展到這種程度?

去中心化信貸會吞噬中心化信貸的原因

與中心化信貸相比,鏈上借貸的優勢更大。

去中心化的信貸市場極大地擴大了放貸人的數量,創造了更具競爭性的市場。在開放架構下,任何人在任何地方都可以成為放貸人,只要愿意承擔風險。任何人都可以成為Uniswap的流動性提供者,同樣,在該市場中,最終任何人都可以匯集資金,通過向經過認證的企業提供貸款,賺取利率。

鏈上信貸市場資金利用率更高,因為借款者可以直接通過資本市場獲得貸款,而不必經過機構審查。換句話說,通過公開協議,他們直接利用資金池,不用通過與中介機構打交道來獲取資金,降低借款人的利率。最后,借方可以通過向多個貸方詢問,增加詢價競爭,發現最優價格。

信貸市場歷來是不透明的,并由機構主導,雖然如此,去中心化信貸市場能讓更多人參與,讓借貸雙方完全透明。

在以太坊上的鏈上信貸市場中,貸款均可審計,也有流動性儲備,這讓流動性提供者相信,他們的資金不會消失,而中心化放貸人則存在這個問題。此外,去中心化協議可以經過編程,給借貸激勵機制調整留有空間,創造更有效的信貸市場。

例如,Maple要求執行信用評估的實體持有MPL代幣,以支付違約金,通過調整雙方激勵,保護放貸人。

信貸需求不斷飆升,潛在放貸人的規模十分龐大,去中心化信貸市場很可能會輕易超過目前DeFi價值250億美元的鎖倉。

助力DeFi浪潮

Maple決定建立一個鏈上信貸市場,因為DeFi正在發生變革,信貸將會增長。

盡管DeFi出現了爆發式增長,但如果沒有正常運轉的信貸市場,它將無法發揮充分潛力。整個加密貨幣生態系統借貸市場的效率提高后,每存入一美元就能借出更多的資金,這個新功能將推動整個生態系統的發展。

有了去中心化信貸后,遵守信貸規定的人會獲得獎勵,在DeFi領域中建立聲譽,最終將降低借貸成本。最后,那些難以通過超額抵押獲得貸款的企業將會在這種信貸模式中受益,實現發展,無需將全部資本再投資到企業中。

不斷發展的DeFi

有了為借款人提供專業服務的高效信貸市場后,將有利于為流動性提供者創造一個更可持續的收益來源。

在DeFi世界里,有“墮落者”在各個流動性挖礦協議中來回切換,追求短暫出現的收益,雖然如此,對持有長遠眼光的放貸人來說,要從資產上獲得相對高的收益率仍頗具挑戰性。他們如果選擇向基金、做市商和礦工等優質加密貨幣原生機構放貸,與流動性挖礦帶來的收益相比,這將會是更可持續的收入來源。

DeFi產品越來越針對那些有耐心的投資者。DeFi指數基金能夠為DeFi代幣提供被動敞口,同樣,大部分投資者會選擇一鍵式投資,對于這類投資者,去中心化公司債券池的確是一大進步。

2020年,DeFi領域逐漸成熟,提供了快速生財的渠道,越來越多的機構將開始使用加密貨幣原生產品。因此,不難想象,在短期內,去中心化的借貸市場會以何種方式服務原生加密貨幣公司。但去中心化借貸市場的潛在影響和應用遠遠不止于此。

BTC已經成了各大公司的資產儲備,像去中心化借貸市場等DeFi底層產品終將會進入傳統金融領域,這只是時間問題,因為DeFi市值的增長會以十億為單位。

原文:DeFiwilleatcorporatedebt

幣圈明莊灰度投資又亮牌了。據美國特拉華州公司備案網站上顯示,灰度已經組建了新的信托公司,除了最早被曝光的灰度Chainlink(LINK)信托外,還有5個幣種,分別是XTZ、MANA、FIL、L.

1900/1/1 0:00:00作者:AndrewHayward&StephenGraves 編譯:萌眼財經 編者按:在文章撰寫編譯前,拜登還未正式宣誓就職。目前拜登已正式宣誓就職,成為美國新一任總統.

1900/1/1 0:00:00錯過了UNI空投還有哪些DeFi項目值得嘗試? 加密谷Live 剛剛 468 去年,Uniswap、Curve和1inch等備受矚目的DeFi項目發布了治理Token,并以追溯性空投的形式.

1900/1/1 0:00:00隨著去中心化金融領域繼續與蓬勃發展的加密貨幣生態同步發展,以太坊并不是唯一一個價值顯著增長的區塊鏈平臺。在新的一年里,DeFi領域繼續表現良好,從流入各個平臺的巨大價值就可以明顯看出這一點.

1900/1/1 0:00:00作者/?LongHashCharlieCuster 來源/LongHash 隨著比特幣從一種小眾的亞文化發展為一種全球性的金融現象,主流媒體渠道都在研究什么是加密貨幣,他們究竟該如何報道它.

1900/1/1 0:00:00晚間必讀5篇|拜登上任:系列“加密貨幣”利好已安排 金色薦讀 剛剛 31 1.金色觀察|拜登上任:系列“加密貨幣”利好已安排1月21日,美國當選總統拜登宣誓就職美國第46任總統.

1900/1/1 0:00:00