BTC/HKD+1.3%

BTC/HKD+1.3% ETH/HKD+1.37%

ETH/HKD+1.37% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+1.9%

ADA/HKD+1.9% SOL/HKD+5.03%

SOL/HKD+5.03% XRP/HKD+1.45%

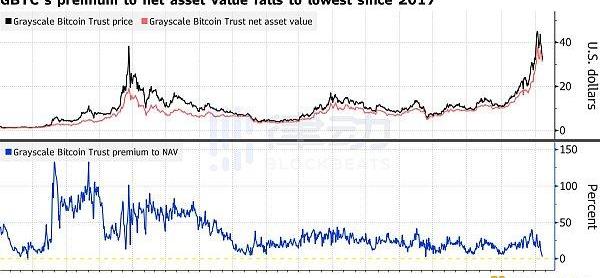

XRP/HKD+1.45%1月22日,灰度比特幣信托產品GBTC二級市場相較一級市場溢價創下了自2016年來新低2.77%,換言之,GBTC價格相較BTC的溢價只剩2.77%。而GBTC此前溢價最高曾一度高達132%,就在去年下半年,平均溢價也約近17%。

本輪比特幣牛市是公認由機構主導的牛市,其中GBTC又是機構的重要入口。當然,購買GBTC的機構并非都一致看好比特幣,因為灰度信托設計的機制,部分機構入場只為套利。

律動BlockBeats本文將解釋GBTC的溢價為什么只剩2.77%、機構如何進行簡單套利以及溢價走低后可能產生的影響。

灰度信托運轉模式

和許多投資者理解的不同,灰度本身并不直接購買比特幣也不持有比特幣。灰度設立的比特幣信托支持用戶通過BTC或現金的方式兌換信托份額GBTC,每份GBTC對應著相應的BTC,BTC托管于CoinbaseCustody。

外媒:不丹政府至少三年來一直在秘密運營比特幣挖礦業務:金色財經報道,據外媒報道,位于東喜馬拉雅山的內陸國家不丹王國多年來一直使用其可再生能源來運營比特幣挖礦業務。一名政府代表表示,該國“幾年前作為比特幣價格約為5000美元的早期進入者之一”開始開采比特幣。

知情人士進一步透露,不丹政府已經與納斯達克上市的礦業公司BitDeer合作。該公司的一名投資者對合作有了更多的了解:“我們預計不丹550兆瓦的電力供應將產生100兆瓦的電力,采礦數據中心的建設預計將于2023年第二季度開始,2024年第三季度完成。”(cryptopotato)[2023/5/2 14:38:08]

這意味著,灰度目前持有的BTC是歸其背后大大小小持有GBTC的機構或個人所有,而非灰度所有。

數據:一巨鯨將約1萬枚ETH兌換成1960萬枚USDC并存入Compound:金色財經報道,據Lookonchain監測,一巨鯨地址從Wintermute Trading收到了10633枚ETH ,并以1851美元的價格將10,633枚ETH兌換成1960萬枚USDC,然后存入Compound。目前該巨鯨地址持有2.32億美元的加密資產。[2023/4/7 13:50:16]

2014年,灰度比特幣信托因贖回方式遭到SEC審查,隨后被判罰5萬美元并于2016年關閉GBTC贖回BTC的方式。

目前,想要獲得GBTC的方式有三種:

第一種是直接在OTC市場購入GBTC,通過該方式獲得的GBTC無鎖倉時間,可隨意買賣;

安全公司:DegenClub_DMC項目損失約1.9萬美元:2月6日消息,據區塊鏈安全審計公司Beosin旗下Beosin?EagleEye安全風險監控、預警與阻斷平臺監測顯示,2023年2月6日, DegenClub_DMC項目遭受黑客攻擊,Beosin安全團隊分析發現,攻擊原因為項目方的DMC代幣合約中存在外部可調用的mintFromStaking函數,它允許任意人都可以通過該函數增加指定地址的余額,攻擊者通過mintFromStaking函數增加指定地址的余額,再通過交易對中把DMC代幣兌換成WBNB實現獲利。

累計造成損失約1.9萬美元,Beosin Trace追蹤發現目前獲利資金已被攻擊者轉移至Tornado.cash中。[2023/2/6 11:49:51]

第二種為使用手中的BTC向灰度進行申購,該方式獲得的GBTC需要鎖倉半年,半年后可通過OTC市場賣出;

以太坊基金會Fellowship計劃第二批已開放申請:據官方消息,以太坊基金會宣布開放Fellowship計劃第二批申請,申請截止日期為2022年7月17日。以太坊基金會Fellowship計劃是一個小型論壇,供領導者在6個月的時間里推動他們自己的項目,這些項目使用以太坊作為公共產品,旨在幫助數十億人協調和發展。[2022/6/21 4:42:44]

第三種為使用現金向灰度進行申購,該方式獲得的GBTC也需要鎖倉半年,半年后可通過OTC市場賣出。

灰度每日新增的持倉代幣主要都來自于第二種和第三種申購方式。

GBTC成機構套利標的

根據灰度2020年第四季度報告數據顯示,2020年第四季度流入灰度的資金中,機構占比為93%,約30億美元。

大量機構的入場并不意味著其看好比特幣,也有可能是有利可圖,因為灰度比特幣信托的GBTC一級市場和二級市場之間存在著套利空間。

作為上線了目前全球最大流動性最好的美股市場的GBTC,其享受到了一定的流動性溢價。同時,除了流動性溢價之外,因為灰度比特幣信托是合規金融機構能夠投資比特幣的少數渠道之一,這也為GBTC在二級市場產生溢價打下了基礎。

一二級市場存在價差,投資者便有利益驅動進行套利以抹平價差。

套利者借入比特幣實物的同時開等量價值空單,然后提取比特幣現貨至灰度處進行GBTC申購。待6個月之后,將GBTC賣出獲得現金,并使用現金買入一開始借入的比特幣,歸還比特幣的同時進行平空單。在這一整套操作中,套利者賺取了比特幣期貨和現貨的價差以及GBTC一級市場和二級市場的價差。

為什么GBTC溢價只剩2.77%了?

2020年1月22日,GBTC二級市場溢價降低2016年以來最低2.77%。

GBTC二級市場溢價,圖源:Bloomberg

為什么GBTC溢價只剩2.77%了?造成這一原因主要有兩個因素,其中之一為近期比特幣一級市場的下跌,恐慌情緒加劇,本次下跌導致價值13.4億美元加密資產爆倉清算。

比特幣近期行情走勢

另一個更為重要導致GBTC溢價降低的因素,巨額灰度信托的GBTC到期解鎖。灰度官方1月15日公告,發行37,036,200股GBTC,合計約3.5萬枚比特幣,價值超12億美元,本次解鎖GBTC數量占總量5.47%。

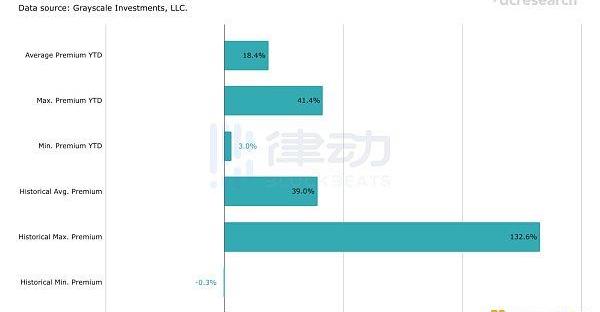

根據dcresearch數據,GBTC從創立至今,最低溢價為-0.3%,出現于2015年。

GBTC溢價歷史數據,圖源:dcresearch

然而,2015年比特幣總市值也不過十幾億,與如今的六千億市值無法相比較。并且,在眾多投資者中形成共識的是,本輪行情是由機構引導的機構牛。這表明,機構是市場參與的重要組成部分。

參與GBTC的機構中,又有著極度關心溢價的套利機構。

一旦長期負溢價或負溢價過高,那么對于套利機構的運營將會是毀滅性的打擊。正如上文所描述的,套利機構賺取主要利潤來源于GBTC一二級市場之間的溢價。一旦溢價消失,那么后續入場的套利機構將會減少。如果負溢價,使用高杠桿套利的機構可能將面臨被清倉的風險,從而導致比特幣一級市場價格持續走弱,形成死亡螺旋。

當然,一旦形成負溢價,灰度投資可以在監管允許的情況下放開比特幣現貨贖回,這就避免了高杠桿套利機構被清算的可能。

注:此前一份關于增發3333YFI以資助yearn.finance生態開發的提案,引起了一些討論與爭議,對此.

1900/1/1 0:00:00解鎖區塊鏈的七大應用場景:支付物流鏈知識產權 鏈想家 剛剛 29 原標題:區塊鏈的七大應用場景區塊鏈逐漸被大眾所熟知,但絕大部分人對它是模糊的,有些人甚至將數字貨幣與區塊鏈畫上了等號.

1900/1/1 0:00:00注:原文作者是BitcoinCore項目現任首席維護者WladimirvanderLaan,對于近期Bitcoincore.org刪除比特幣白皮書引起的風波,他表示自己倍感壓力.

1900/1/1 0:00:002020年是DeFi元年。在這一年里,DeFi的市場規模急速擴大。根據ArcaneResearch的統計,年初時,DeFi的總鎖倉量大約為6.7億美元,此后半年,DeFi一直不溫不火,總鎖倉量穩.

1900/1/1 0:00:00以太坊使用Rollup技術的安全風險在哪里? 白計劃 剛剛 29 以太坊已經確認了以Rollup為中心的2.0路線圖,這讓Rollup成為了炙手可熱的技術.

1900/1/1 0:00:00市場被炒了一遍該回來了 數字貨幣趨勢狂人 剛剛 14 狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠.

1900/1/1 0:00:00