BTC/HKD-9.19%

BTC/HKD-9.19% ETH/HKD-17.84%

ETH/HKD-17.84% LTC/HKD-17.99%

LTC/HKD-17.99% ADA/HKD-16.71%

ADA/HKD-16.71% SOL/HKD-15.41%

SOL/HKD-15.41% XRP/HKD-19.01%

XRP/HKD-19.01%“生態資產入口,價值幾何?

波卡是目前市值排行第五的明星項目,雖然因為平行鏈還未上線,生態還未運轉起來,但位列前五的市值已經說明了市場對波卡及其生態的認可以及期待。

市場對波卡生態的期待是毫無疑問的,DeFi的火爆讓以太坊的gas費已經高到了令人發指的地步,普通用戶基本是沒法使用了。而波卡生態在ETH2.0上線之前,是有可能承接到這部分溢出生態的,這可能會讓波卡生態迎來快速發展期。

目前行業內最受關注的領域是DeFi,波卡生態同樣如此,市場上無數的目光都在關注著波卡DeFi生態的發展。研習社也一直在關注這波卡DeFi生態的發展,創作了數篇波卡DeFi生態相關文章,今天來聊一個對波卡DeFi生態至關重要的問題,即如何為波卡DeFi生態引入鏈外資產。

為什么要引入外部資產

DeFi最重要的指標是鎖倉量,我們觀察DeFi生態的發展情況,也主要是通過鎖倉量來進行判斷。擁有資產是一切DeFi產品運行基礎,而往往資產體量越大,也代表著生態發展越繁榮。

波卡生態目前最主要的資產是DOT,從現在的價格看DOT市值在200億美金左右,加上KSM、ACA等其他DeFi項目,?加在一起市值也并沒有太高。而且大量的DOT、KSM還要參與Staking來保證網絡安全,可流通資產規模遠遠小于其市值。

新的歐盟數據法案不會將智能合約定為非法:金色財經報道,歐盟委員會的一位發言人表示,新的歐盟數據法案不會將智能合約定為非法,這消除了加密行業對扼殺區塊鏈創新的擔憂。該委員會于2022 年提出了該法案,此前業界擔心,目前正在審議的歐盟法案《數據法案》強加了不可行的要求,即智能合約應能承受操縱、安全重置和控制訪問,發言人補充稱,盡管新規定將涵蓋軟件,例如自動執行合同(在數據共享的背景下),但對智能合約軟件的供應商來說應該不會有問題。[2023/6/21 21:50:39]

從目前來看,波卡生態內原生資產是比較少的,這將極大限制波卡DeFi生態的發展。正因為原生資產規模有限,所以引入鏈外資產對波卡DeFi生態的發展來說,是非常重要的。

引入外部資產有哪些渠道?

從目前看往波卡生態內引入外部資產主要有三個渠道,分別是:

BTC、ETH、USDT等主要資產的引入;

Staking資產的引入;

外部資產上鏈。

下面依次介紹。

BTC、ETH、USDT等資產的引入

歐洲央行:明確定義的目標有助于銀行更有效地應對數字化轉型:金色財經報道,歐洲央行(European Central Bank)表示,一些銀行在數字化方面取得了良好進展,但整合數字化轉型的所有要素可能很困難。歐洲央行的檢查證實,明確定義的目標有助于銀行更有效地應對數字化轉型。[2023/5/21 15:17:10]

BTC是加密世界的基石,體量最為龐大,任何一個DeFi生態想要取得好的發展,都離不開對BTC的引入,BTC資產的引入將極大提升其DeFi生態的想象空間。

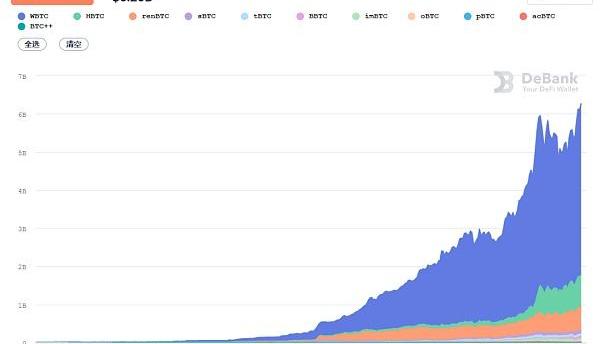

目前以太坊生態內已經引入了超16萬枚比特幣,市值超60億美金,而目前以太坊DeFi生態總鎖倉量為490億美金,BTC占比超12%。

相比以太坊生態,BTC的引入對于原生資產體量較小的波卡生態來說更為重要。

Binance將上線CFX 1-20倍U本位永續合約:據官方公告,Binance將于2月20日22:30上線CFX 1-20倍U本位永續合約。[2023/2/20 12:16:59]

ETH是市值接近2000億美金的第二大加密資產,對于波卡DeFi生態來說,引入ETH同樣非常重要,甚至相比于BTC資產難以妥善保管的特性,ETH的引入可能會更加順暢。事實上波卡想要引入的不僅僅是ETH本身,而是包括所有可能在波卡生態內得到應用的ERC資產。

USDT等穩定幣的引入則比較簡單,穩定幣發行方會主動發行。

事實上在波卡生態內有不少以“跨鏈”作為主要業務的項目,想要成為連通波卡和外部資產的跨鏈樞紐,如Darwinia、ChainX等,也有專門做鏈外資產引入的,如Interlay、Ren等。

Darwinia目前已經開通了以太坊雙向跨鏈橋,實現了和以太坊的跨鏈,打通了資產引入的渠道。其后Darwinia還將向CRABNetwork、TRON、BSC、EOS等鏈進行擴展,打通多資產互通的渠道。

ChainX目前主要在做的是把BTC引入到波卡生態,目前正在升級其跨鏈方案,同時也看到ChainX在通過橋的方式打通其他公鏈生態。

SBF保釋后FTX與Alameda相關加密錢包異常活躍:12月28日消息,前FTX首席執行官SBF在以2.5億美元保釋金獲釋后,FTX與Alameda Research相關加密錢包發生資金移動,且這些資金轉移的方式引起了社區的關注。Alameda錢包被發現將ERC20小額代幣交換為ETH/USDT,然后ETH和USDT通過去中心化交易所和混幣器進行匯集。

例如,一個以0x64e9開頭的錢包地址從屬于Alameda的錢包收到了600多枚ETH,其中一部分被兌換成USDT,另一部分被發送到ChangeNow。鏈上分析師ZachXBT指出,Alameda錢包最終使用FixedFloat和ChangeNow等去中心化交易所將資金換成比特幣。這些平臺經常被黑客和攻擊者用來隱藏他們的交易路線。[2022/12/28 22:12:53]

Interlay推出了PolkaBTC這一比特幣錨定幣,也是想要通過去中心化的方式把BTC引入到波卡生態,目前已經上線測試網。

Ren是一個跨鏈DeFi協議,在以太坊上已經實現了BTC、ZEC等多種資產的跨鏈,通過Ren發行的renBTC在以太坊生態具有不小的市場份額。目前Ren已經和Acala達成合作,將基于Acala網絡在波卡生態搭建應用,從而把BTC、ZEC等資產引入到波卡生態。

zkSync:Sushi將與zkSync 2.0集成:據官方消息,Sushi生態將與zkSync 2.0集成。Matter Labs首席產品官Steve Newcomb表示,Sushi的DeFi工具生態系統與EVM兼容的ZK-rollup的安全性和可擴展性相結合,將為zkSync不斷發展的生態系統帶來新的靈活性。[2022/10/27 11:48:15]

從目前看波卡生態對于BTC、ETH等主要加密資產的跨鏈引入渠道是不會缺乏的,自行搭建跨鏈橋的項目也有很多,特別是以太坊跨鏈橋可能會多到成為標配。

從以太坊的發展來看,為以太坊引入BTC的Ren、Keep等都表現不錯,波卡生態誰能跑出來,我們拭目以待。

除以上主流資產的引入外,Staking資產的流動性釋放也可能會為波卡生態引入不少資產。

Staking資產的引入

Staking是PoS公鏈保護網絡安全的重要方式,但用戶參與Staking的同時,資產將會喪失流動性。而且隨著DeFi的不斷發展,越來越多的資產進入到DeFi領域,Staking資產將會減少,這將會對網絡安全產生影響。

為了解決上述問題,就出現了一批專門釋放Staking資產流動性的項目,比如Bifrost、Stafi等。

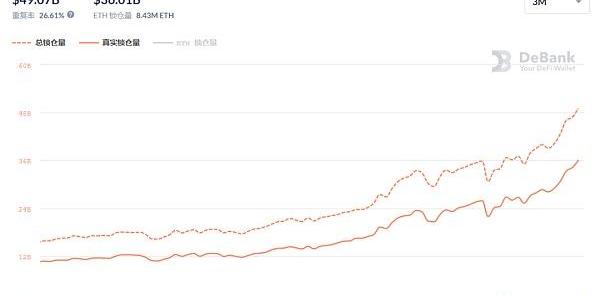

據Stakingrewards數據顯示,目前PoS資產總市值為3125億美金,Staking資產市值為625億美金,平均抵押比率為63%。

假設有30%的資產使用流動性釋放模式重新抵押,獲得了流動性,按照625億美金的總量計算,則將會產生接近200億美金的可流通資產。而隨著ETH2.0Staking的推進,將會有越來越多的ETH通過流動性釋放模式進行抵押。

很多公鏈由于沒有發展出生態,系統代幣除了Staking之外毫無用處,而通過流動性釋模式釋放出流動性之后,這些資產最大的可能性是進入到DeFi生態中來。

目前波卡生態內Bifrost、Stafi都是專門做Staking資產流動性釋放業務的,隨著這兩個項目的發展,將可能會為波卡的DeFi生態引入大量外部資產。同時在波卡本身的Staking以及插槽拍賣上,也將會通過流動性釋放業務大大減少DOT/KSM的鎖倉量,增加可流通資產量。

目前Bifrost已經上線了ETH2.0Staking的流動性釋放業務,用戶通過Bifrost進行質押,將會獲得vETH,vETH可流通、可交易。用戶在獲得Staking收益的同時,還獲得了流動性。

這里其實是形成了一個獨特的資產種類,即生息資產,使用生息資產再去參與到DeFi生態中去,未來會大行其道。在目前的以太坊生態DeFi生態中,這已經不算罕見了,目前Maker就已經支持使用Uniswap上的LPtoken作為抵押物生成DAI,也有一些其他產品支持或者預計支持生息資產在其平臺上的使用、流通。

相信隨著ETH2.0Staking的不斷推進,以及對其他公鏈的不斷支持,Staking資產流動性釋放業務可能會為波卡生態引入大量外部資產,期待這個賽道上的玩家們的表現。

鏈下資產的引入

相比加密世界的原生資產來說,鏈下資產的引入是更加廣闊的市場,目前在以太坊生態Maker和Aave都在做這方面的探索,只是目前還沒有實現落地。

無可否認的是,鏈下資產的空間更加廣大,但對于目前的波卡生態來說,還為時過早,但卻值得期待。

總結

DeFi是去中心化金融,金融體系必須有資產才能運轉,才能創造財富。目前波卡生態原生資產規模較小,對于波卡DeFi生態的起勢是不利的,所以依托波卡生態的跨鏈優勢引入外部資產,是波卡DeFi生態爆發的核心因素。

就引入外部資產來說,直接引入BTC、ETH等優質資產是最簡單的,且可操作性較強,這也是波卡官方所大力支持的。

Staking資產的釋放也有比較大的空間,但從ETH2.0目前的情況看,想要獲得成功需要比較強的資源以及較強力的運營手段,競爭頗為激勵。相比之下其他公鏈資產的流動性釋放競爭就沒那么激烈了,只是目前之一服務基本都沒上線,具體效果如何還需要經過市場的檢驗。整體來說通過Staking資產流動性釋放,來為波卡生態引入資產還是值得期待的。

鏈下資產的引入空間最為廣闊,但操作也最為復雜,以目前的情況看還比較遙遠。

從以上情況看,目前波卡生態并不缺少引入外部資產的渠道,而只是缺少讓用戶遷移資產的契機與動力。

隨著以太坊網絡的越發擁堵,用戶進入波卡生態的可能性也越來越高。但最終還是要靠優秀的產品來不斷聚集用戶以及資產,進而形成網絡效應,才是不斷擴大生態吸引力,不斷吸引用戶、資產進入的不二法門。

這需要波卡生態的共同努力,我們拭目以待。

擴展閱讀:

1、波卡插槽拍賣前夜,縱覽波卡DeFi協議目前進展

2、插槽拍賣蓄勢待發,一覽波卡插槽拍賣全貌!

3、縱覽波卡9大熱門DeFi,誰更有潛力?誰可能是坑?

頭條 ▌蘇州將于今日再次發放3000萬數字人民幣紅包2月4日消息,繼去年12月蘇州成功發放2000萬元數字人民幣消費紅包后,蘇州將于2月5日開啟“數字人民幣·蘇州年貨節京東專場”活動.

1900/1/1 0:00:00頭條 ▌比特幣總市值首次突破9000億美元創歷史新高金色財經報道,比特幣市值逼近萬億美元,今日比特幣總市值首次突破9000億美元創歷史新高.

1900/1/1 0:00:00北京時間2月14日凌晨消息,據彭博社報道稱,摩根士丹利旗下投資部門CounterpointGlobal正在探討是否押注比特幣.

1900/1/1 0:00:00一、事件概覽 北京時間2021年2月5日,輿情監測到,DeFi知名項目YearnFinance發生閃電貸攻擊事件。簡言之,本次攻擊事件的具體手法為攻擊者利用閃電貸借取巨額資金,而后進行循環套利.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:663.87億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.過去24小時去中心化交易所的交易量:32.4億美元 交易量排名前十的DEX數.

1900/1/1 0:00:001月16日,SWIFT與中國人民銀行直屬的清算總中心、跨境銀行間支付清算有限責任公司、央行數字貨幣研究所以及中國支付清算協會,共同在北京成立了金融網關信息服務有限公司.

1900/1/1 0:00:00