BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+0.61%

ETH/HKD+0.61% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+0.84%

SOL/HKD+0.84% XRP/HKD+1.06%

XRP/HKD+1.06%DeFi世界中有一種代幣,它們看起來眼熟,但似乎又有哪里不一樣,比如像cDAI、aUSDC、yCURVE、yUSD、xSUSHI、stETH、UNI-LP,這些都是在原有代幣符號前添加了一個字母,通常代表的是某種權益。

cDAI代表的是DAI存入compound中的存款+收益憑證

aUSDC代表的是USDC存入AAVE的存款+收益憑證

yCURVE代表的是Curve的Y池抵押憑證

yUSD代表的是yCURVE存入Yearn的資金池的收益憑證

xSUSHI代表的是sushi存入治理池的權益憑證

stETH代表的是ETH在lido的ETH2.0抵押池中的抵押憑證

新加坡MAS注入1.5億新元重振新加坡金融科技創新:金色財經報道,新加坡金融管理局(MAS)宣布承諾在未來三年內通過金融部門技術和創新計劃(FSTI3.0)注入高達1.5億新元的資金,以推動金融業的發展。

新加坡金融管理局 (MAS) 在 Web3和金融創新方面投資約1500億韓元,每個項目最多提供20億韓元。[2023/8/8 21:31:13]

UNI-LP代表的是兩種代幣存入Uniswap的Pool中的流動性憑證

權益代幣會隨著區塊鏈每個區塊的增加而累積權益,比如像yUSD的收益憑證,假設我們從該收益池建立時就投入1DAI,此時1DAI=1yUSD,假設年化15%,經過一年的收益累積,再我們贖回yUSD時,匯率將變成1yUSD=1.15DAI。

IMF總裁與印度財政部長向多邊融資機構提議采用全球協調的方法來監管加密資產:金色財經報道,國際貨幣基金組織 (IMF) 總裁 Kristalina Georgieva、印度財政部長 Nirmala Sitharaman 向多邊融資機構提議采用全球協調的方法來監管加密資產。 財政部長和國際貨幣基金組織負責人討論了國際貨幣基金組織和其他重要國際組織在制定一套普遍適用的加密法規方面的作用。[2023/2/10 11:57:51]

權益類代幣有很多用處,下面我們可以簡單分析些應用場景。

用于挖礦

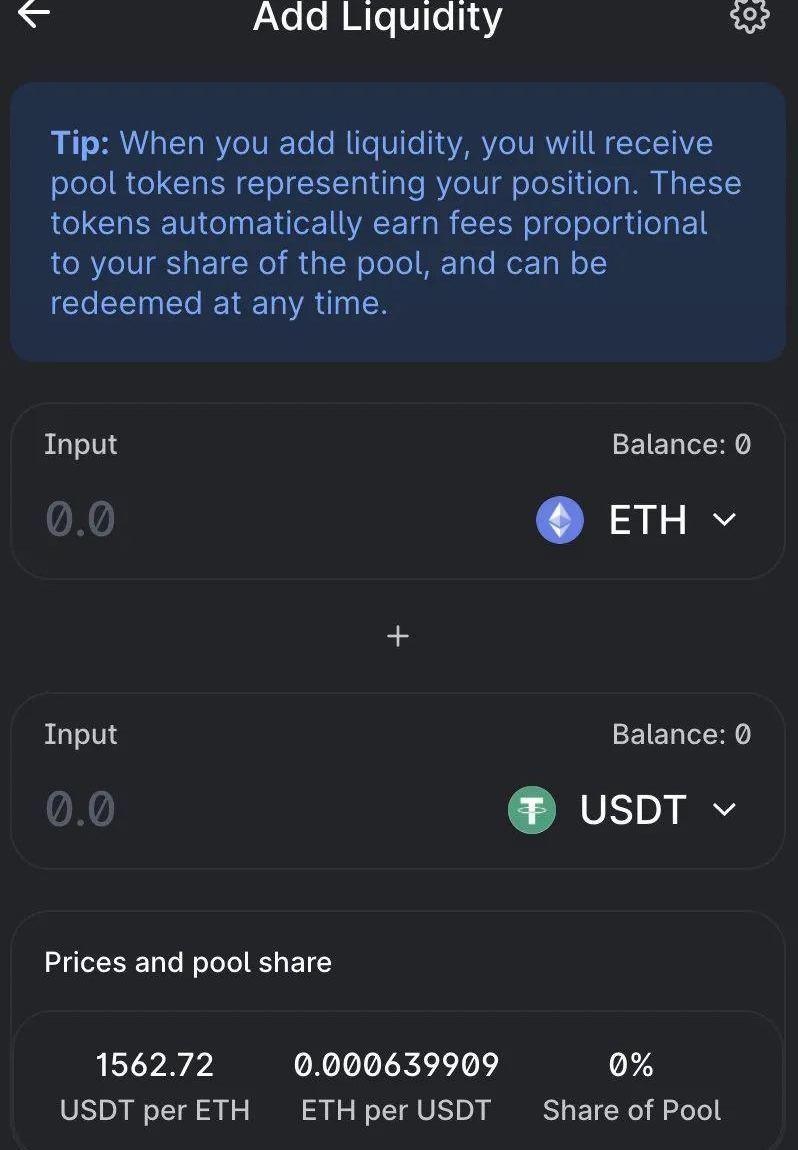

我們將等價值的ETH和USDT添加至Uniswap的流動池,會得到一個LP代幣,這個代幣代表了我們在該池中的交易費收益權益。

如果單純的只是把資產添加至該資金池,交易費年化收益平均在30%左右。由此很多用戶得出在該池添加流動性會產生很大的無償損失。

馬斯克:暫不考慮為推特尋找代理CEO,將繼續親自負責運營:11月17日消息,推特CEO Elon Musk在社交媒體上針對“馬斯克正計劃找人接替其位置擔任代理CEO”一事發布回應表示:我會繼續運營推特,直到它(在市場中)處于領先地位,這需要一些時間。[2022/11/17 13:16:00]

其實,這個LP代幣的用途很多,最常見的就是用于挖礦,這也是DeFi可組合性的一個關鍵體現。

像2020年夏天最熱的兩個礦YAM和SUSHI,都支持使用ETH-USDT的這個LP代幣挖礦,將LP抵押進YAM和SUSHI的分發池,就可以得到幾百甚至上千的年化回報。

數據:以太坊在1100至1200美元區間存在9億美元來自DeFi協議的清算壓力:6月13日消息,Muse研究院理事長江金澤發推文稱:“根據parsec的數據,ETH如果繼續下跌,來自DeFi協議的清算壓力至多有9億美元,主要集中在1100~1200美元區間,AAVE和MakerDao各有3.5億美元左右,Compund 有1.7億美元。不過這倆借貸協議應該都是首次50%清算,不會一股腦賣出。”

此外,金澤表示:“WBTC的DeFi清算威脅主要在MakerDao,注意20300附近,會有3.4億美元清算盤,AAVE和Compund在21800~22800之間會貢獻7000萬美元賣盤。”[2022/6/13 4:23:23]

同樣是這個LP,后面還可以挖PICKLE、FARM、UNI、BAO、SUSHI、1INCH等等。大半年算下來,收益絕不比單獨持有低。如果這半年幣價沒漲或者跌了,那挖礦的收益就顯得更高!

可以說ETH-USDT就是個金鏟子!類似的還有ETH-DAI、ETH-USDC、ETH-WBTC等!

現在BSC和HECO上的很多礦池,基本是各玩各的,用本幣和單幣挖礦居多。基本都沒有按照這個套路玩,主要還是由于生態不夠完善,互相可組合的空間有限。

用于抵押品

像cDAI、aUSDC、yUSD等權益代幣代表了用戶的存款收益權益,可以簡單說它們就是穩定的生息代幣。每一cDAI背后,至少有1個存在compound里的DAI作為抵押品。因此,我們可以將cDAI等資產用于二次抵押,借出更多的資金。

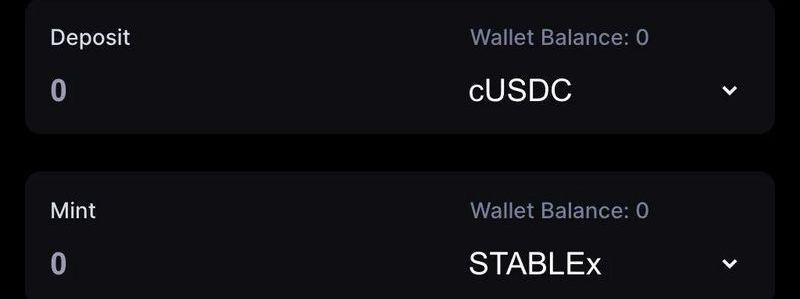

比如像ARCx,就支持使用yUSD、xSUSHI、cUSDC、ibETH、imUSD用作抵押,鑄造穩定幣STABLEx。用戶持有以上代幣,就代表了在相關項目中的收益權益,如果再通過ARCx進行抵押鑄造,又可以釋放更多的流動性,這也是DeFi積木的美麗所在,可以促進資產的再融資。

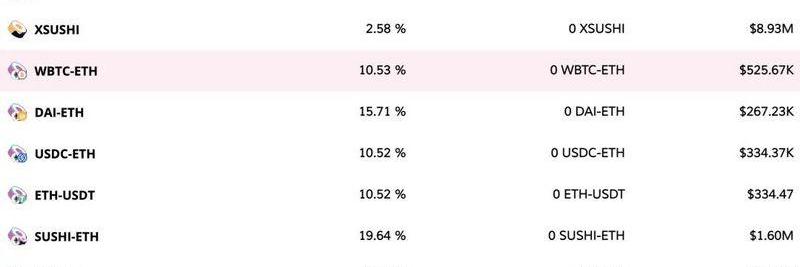

像Cream,支持yCRV、yUSD、yETH、ETH-USDT、xSUSHI、WBTC-ETH等等權益代幣的質押,我們看到LP代幣也可以用于借貸質押。通過將以上收益型代幣進行存款質押,一方面可以產生存款收益,另外我們還可以借出需要的代幣用于交易。

在Cream中,我們看到不僅可以將LP代幣進行質押,同時也可以借出LP代幣去挖礦。比如我們可以抵押任意支持的資產,然后借出ETH-USDT這個LP代幣去挖1inch,挖礦收益遠高于借貸利息,這就是一個標準的套利操作。

寫在最后

DeFi的權益代幣是構建DeFi樂高積木非常關鍵的紐帶,一方面它們非常穩定,另外它們也易于集成,這讓不同協議間可以很方便的互相引用資產,通過互惠互利的激勵,促進用戶在多個應用間構建一個更優化的收益策略,從而促進整個DeFi生態的繁榮。

這種模式有它好的一面,同時也有相對高風險的一面。由于這種互相堆疊,其中一個環節出現問題,其他協議也會受到影響。就像前段時間Alpha協議被攻擊,反而導致了Cream的大量損失,被動挨到。

也有一些情況,用戶不清楚錢包里的權益代幣的用途,直接把代幣賣掉,導致了一些資產的損失。imtoken錢包就經常會有很多看不懂的代幣添加提醒,大多是參與某一個礦后收到權益代幣,有時用戶可能不小心會把這些代幣處理掉。

因此,在這里也多提醒老鐵們,這種權益代幣盡量不要直接交易,雖然這些代幣支持直接轉賬,比如轉給自己的另一個賬戶持有,但盡量少做此類操作,避免不必要的損失。

也盡量不在DEX去出售此類代幣,而是選擇在原生應用里去通過解除質押的方式贖回,這樣可以避免交易的高滑點。

Tags:USDETHDAIDEFIUSDT價格ethnology和ethnographydai幣靠譜嗎DeFi Degen Land

金色財經區塊鏈3月3日訊?2021年剛開篇,加密貨幣行業就迎來了一個好消息:美國貨幣監理署代理署長布萊恩·布魯克斯發布了一封解釋信函.

1900/1/1 0:00:00作者:ColinWu 2月25日內蒙古發改委官網宣布,按照能耗雙控工作安排,自治區發展改革委會同自治區工業和信息化廳、能源局起草了《關于確保完成“十四五”能耗雙控目標任務若干保障措施》.

1900/1/1 0:00:002月26日,魚池(F2pool)發布了一篇文章,題為《站在歷史正確的一邊:EIP-1559》。文章提到,魚池將正式支持EIP-1559提案.

1900/1/1 0:00:00加密貨幣資深投資者AndrewKong日前在推特上分享他對于項目代幣發行的一些看法。他認為,項目方在開始代幣發行時只放出少量代幣,可能可以帶來短期的市場熱潮,但是這卻會對項目的長期發展帶來負面影.

1900/1/1 0:00:00酒兒:歡迎做客酒局幣赴,春節剛過不久,在這里我要和Ergo核心開發員AlexanderChepurnoy再次給大家賀個晚年,請AlexanderChepurnoy給觀眾們打個招呼.

1900/1/1 0:00:002月24日,印度央行行長沙克蒂坎塔·達斯表示,擔心加密貨幣可能會影響印度的金融穩定。這種觀點可能會影響即將出臺的監管政策——《加密貨幣和官方數字貨幣監管法案》,讓投資者面臨著要不要清算的問題.

1900/1/1 0:00:00