BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD-1.67%

ETH/HKD-1.67% LTC/HKD-1.42%

LTC/HKD-1.42% ADA/HKD+0.47%

ADA/HKD+0.47% SOL/HKD-0.75%

SOL/HKD-0.75% XRP/HKD-1.78%

XRP/HKD-1.78%在這一系列文章中,我們將說明陀螺儀協議的穩定幣設計與其它穩定幣項目的對比。

這篇文章是關于元穩定幣的對比部分,而接下來的第2部分以及第3部分則是關于算法穩定幣、托管型穩定幣以及杠桿穩定幣的對比。

所謂元穩定幣,是指由一籃子其它穩定幣組成的穩定幣。

這種設計的想法,在于一籃子穩定幣可以分散個體穩定幣的風險,在某種程度上這是正確的,但它又會面臨一種新類型的風險,我們稱之為可組合性風險,或者說一個系統中的問題可以影響到其他的系統。

Higer:2020年最耀眼的不是比特幣 而是DeFi:金色財經年度巨獻洞見財富密碼2021投資策略會持續進行中,區塊鏈研習社Higer《如何布局DeFi下一爆發點》的精華看點如下:

目前,排名前20的加密資產里已經呈現了一種正在發生著的趨勢,就是DeFi代幣越來越多,未來這個趨勢還會加速。

在2020年DeFi鎖倉金額實現了30倍的增長,各細分領域不斷演化且表現優異,Aave漲幅5000%、YFI漲幅2350%、Melon漲幅960%,漲幅500%以上的還有:LINK、REN、LRC、BNT等。

在2021年Uniswap、AAVE、YFI等頭部項目可能繼續加大產品創新并受到追捧,與此同時,一些創新項目在短期內還會吸引廣泛關注,比如比特幣錨定幣以及算法穩定幣。

但是DeFi世界變化太快,而投資的核心是觀察項目的增長數據,項目之間的競爭非常激烈,沒有一個賽道能穩坐寶座,Cover對NXM的挑戰就是一個例子。[2020/12/30 16:06:01]

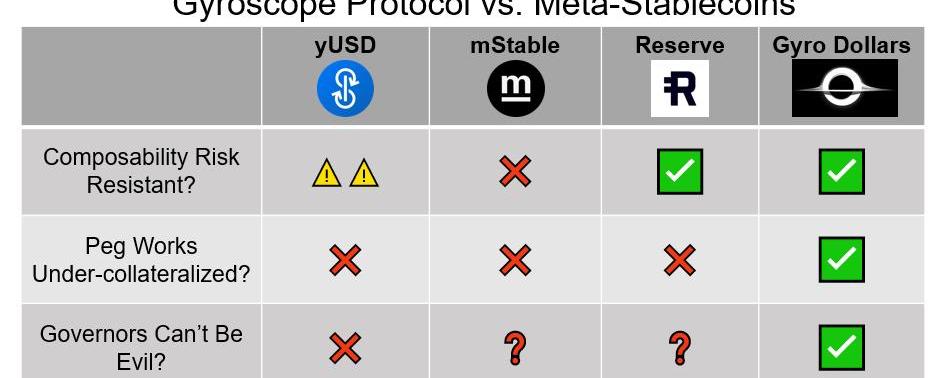

?=好的,?=存在疑問,?=不足,????=危險

以太坊上DeFi協議總鎖倉量突破190億美元:據歐科云鏈OKLink數據顯示,截至今日9時30分,以太坊上DeFi協議總鎖倉量約合190.5億美元。其中鎖倉量排名前三的協議分別是Maker 27.6億美元(+7.62%),WBTC 24.8億美元(+10.43%)以及Compound 18.1億美元(+5.23%)。隨著市場上行,近24小時多個主流DeFi協議的鎖倉量均出現上升。[2020/12/17 15:29:00]

元穩定幣面臨的可組合性風險

一類元穩定幣的籃子形式,是采用自動做市商中的流動性提供者頭寸。由于這些資金池是在去中心化交易所上建立的市場,籃子權重是以代幣形式隨交易需求而發生變化。因此,除了潛在的穩定幣風險之外,元穩定幣還承擔著AMM固有的LP風險。

報告:加密開發者每月新增15% DeFi每月活躍開發者增長67%:據官方消息,加密貨幣風險投資公司Electric Capital發布2020年開發者報告,報告顯示:1.2020年每月加密貨幣開發人員新增幅度為15%,這是自2017年以來開發者首次獲得增長,過去兩年加入的新開發者占目前活躍開發人員中的80%以上。2.高質量的生態系統正在增長,而其他生態系統正在萎縮,即使有大量新的開發者加入,但由于市值排名200名之外的項目的開發者大量流失,導致每月活躍開發者總量不變,此外,與2018年12月相比,市值排名200名之外的項目開發者數量下降了30%。3.開發者最為活躍的項目為比特幣、以太坊和某些一層區塊鏈和去中心化金融,其中,比特幣生態系統的開發人員比三年前增加了70%以上,每月有300多個新開發者加入以太坊生態系統,自2020年1月以來,去中心化金融每月活躍開發人員增長67%。[2020/12/11 14:53:56]

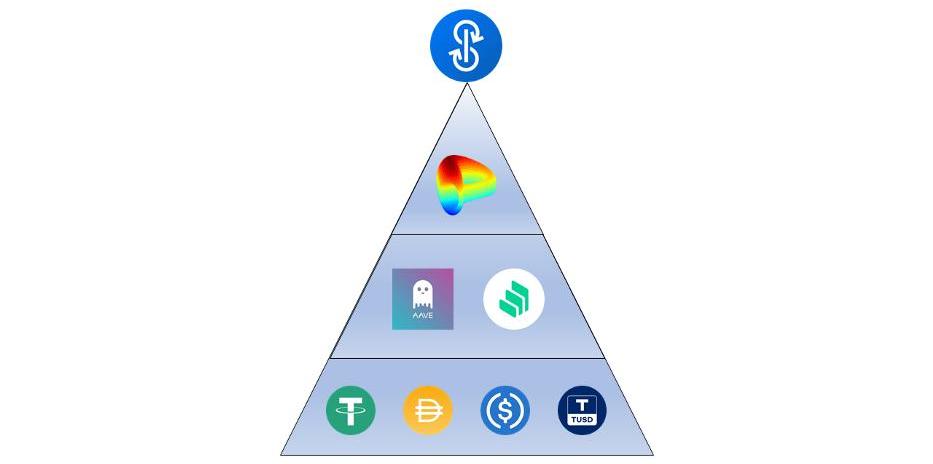

例如,yUSD是Yearn根據yCRVCurveAMM池子中的頭寸發行的穩定幣,它由USDT、Dai、USDC以及TUSD組成。假設其中一個穩定幣在這個籃子中出現了問題,則yCRV池子將演變為僅持有失敗的穩定幣,因此yUSD的價值也會變為零。此外,yCRV池子將資產存儲到Aave和Compound中,因此,如果這兩個系統中的任何一個出現問題,都會導致yUSD的價值出現問題。

幣贏將于7月18日17:00在DEFI專區上線wNXM:據官方消息,幣贏CoinW將于2020年7月18日 17:00在DeFi專區上線wNXM/USDT交易對,同時開啟買入0手續費和累計充值50枚及以上wNXM贈2枚wNXM雙重活動。

據悉,Nexusn Mutual 利用以太坊技術,使人們無需保險公司即可共同承擔風險。Nexus Mutual 采用的是風險共擔模式,背后有一個風險共擔池。[2020/7/18]

yUSD可組合性風險,任何一層中的組件失效,都會導致元穩定幣被波及

因為選擇了這種方式,yUSD穩定幣面臨著巨大的可組合性風險,這會放大任何單個組件中的問題。公平地說,Curve池子是通過承擔這種風險在賺取收益,但對于普通用戶而言,這種風險可能是沒有被意識到的,類似的情況也適用于mStable,但它的風險控制要稍微好一些,Aave、Compound或三個穩定幣中的任何一個出現問題,都會導致mStable失效。此外,單獨一個穩定幣的故障,會導致mStable穩定幣的價值跌去33%。

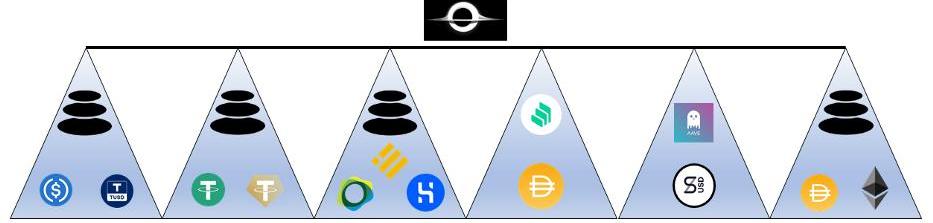

陀螺儀將可組合性風險分層,單個金庫的故障不會導致級聯效應

陀螺儀通過分層可組合性風險來解決這一問題,同時保持資本效率,其原理是將儲備金分成較低級別的金庫,并小心控制風險,通過這種方式,各個金庫之間幾乎沒有重疊的風險。因此,單個金庫的故障對其余金庫不會產生影響,如果有金庫出現了問題,陀螺儀系統將通過錨定協調機制來維持穩定幣在1美元。在一個金庫出現失敗后,陀螺儀儲備也可以通過剩余金庫的收益率恢復過來。

一個元穩定幣的籃子也可以有代幣形式的靜態權重,這與交易所交易基金更為相似,Reserve協議穩定幣就是這樣工作的。然而,與陀螺儀不同的是,如果Reserve協議籃子組件出現故障,這種機制就無法維持住錨定匯率。

治理可提取價值

所有去中心化穩定幣都會面臨的一個共同問題是治理是否健全,這引發了一個新的術語:治理可提取價值。在今天的DeFi系統中,管理者通常可以通過損害協議而獲得更好的回報,例如,通過引入有問題的抵押品類型以尋求短期利潤,甚至公然采取惡意行動竊取用戶資金。與法律制度所支持的傳統公司治理相比,DeFi的風險更大,因為很多DeFi項目的治理者實際上是匿名的。

今天,一個常見的GEV緩解措施是在治理措施生效之前添加一個時間延遲,這樣做的目的,是讓用戶有時間在惡意更改之前從協議中提取資金。但在保護方面,這通常是不夠的,原因有二:首先,很多DeFi系統沒有退出流動性的機制,因為Dai只能通過創建它的金庫來贖回。第二,時間延遲往往很短,并且用戶也沒有經常跟蹤智能合約細節的習慣,這導致用戶資金仍然無法得到有效保障。

在當前的元穩定幣系統中,yUSD是沒有GEV保護措施的,yearn由多個管理者共同管理,這些管理者能夠任意改變金庫的策略,使得惡意竊取抵押品成為可能。此外,yearn的治理是沒有時間延遲的,mStable稍微好一些,它的延遲時間為一周,而Reserve系統則尚未進入全面治理階段。也就是說,這些系統中存在的GEV問題仍然是值得擔憂的。

而陀螺儀的治理則采用了一種制衡機制,比如,GyroDollar持有者有權在時間延遲期間對提案進行否決。如果有足夠多的用戶爭先恐后地抗議惡意治理行為,他們就能夠阻止這種治理提案。

而關于陀螺儀與算法穩定幣、托管類型穩定幣以及杠桿穩定幣的對比,你可以繼續關注接下來的第二部分和第三部分內容。

時隔1年半,萊特幣MimbleWimble隱私協議終于有了實質性進展。3月17日,萊特幣基金會發推稱,MimbleWimble隱私協議代碼已完成.

1900/1/1 0:00:00據印度媒體LiveMint3月16日報道,法幣到加密貨幣支付網關Transak表示,它已經完成種子輪融資,籌集4.8千萬盧比.

1900/1/1 0:00:00DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00投資,還是投機? 從今年開始,頻頻有硅谷科技大佬、美國金融巨頭出面為比特幣站臺。特斯拉宣布購買價值15億美元的比特幣資產;美國歷史最悠久的銀行BNYMello開始支持比特幣資產存儲和交易;萬事達.

1900/1/1 0:00:00本文來源:新浪財經 規模達5.9萬億美元的美國ETF行業的發行人正在競相爭取獲準發行美國第一只比特幣基金,但擺在他們面前的一個巨大障礙是:監管機構的立場卻不明朗.

1900/1/1 0:00:00美國的加密貨幣用戶即將迎來納稅季節,即使他們計劃將資產保持數字化,非同質化代幣(NFT)的買家也可能無法免于納稅.

1900/1/1 0:00:00