BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+1.69%

SOL/HKD+1.69% XRP/HKD-0.16%

XRP/HKD-0.16%隨著DeFi于2020年年中的爆發和2020年10月開啟的數字資產牛市,各類DEX的成交量出現了“井噴式”的增長。

截至2021年3月7日,市面已有去中心化交易所總鎖倉量已達194.8億美元,其中超70%的鎖倉量集中于近3個月內,展現出DEX市場良好的發展潛力。隨著現貨DEX的不斷成熟,衍生品交易也隨之興起——一如傳統市場的發展軌跡。目前,衍生品近三個月以來的總鎖倉量已經達到3.1億美元,開始走出原生發展階段。

近1年衍生品與DEX市場鎖倉量,來源:tokeninsight.com

然而,目前的DeFi衍生品市場依舊魚龍混雜。一方面,大量的項目遠未達到成熟標準,界面不是過于簡陋,就是過于復雜,用戶體驗不佳;另一方面,諸多衍生品交易協議之間內核重復,相互復用,導致有價值的項目數量較少。此外,衍生品DEX協議開發難度較大,大量項目半途而廢,或僅是剛剛開始,仍處于開發階段;同時,很多項目由于盲目擴張,導致缺乏流動性而停滯不前。

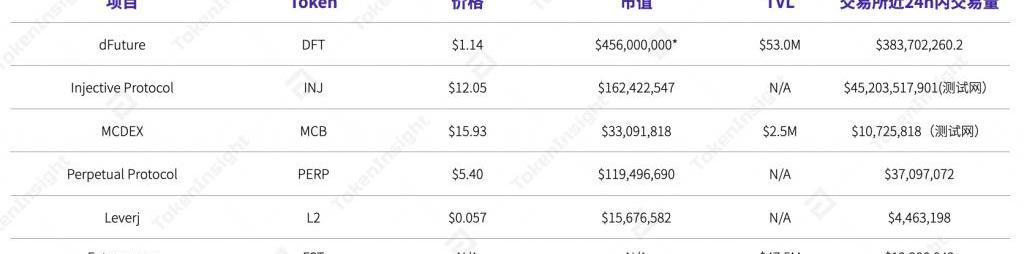

數字資產市場中歷史較長、較為成熟的衍生品,非期貨合約莫屬。目前,DeFi市場中活躍的期貨合約交易多以永續合約為主,較成熟的DeFi期貨合約交易所包括Futureswap、MCDEX、InjectiveProtocol、PerpetualProtocol、Leverj、dFuture共六家,其市值及整體鎖倉量如下表所示。

分析:以太坊日交易數量接近歷史最高水平:Decrypt今日發文稱,Etherscan數據顯示,以太坊每日的交易數量正接近創下歷史新高,已增至2018年以來的最高水平。該交易記錄是在ICO鼎盛時期于2018年初創下的,之后在接下來的兩年里下降到不到峰值一半的水平,直到2020年初又開始穩步增長。然而,不斷上漲的gas費使得與DApp進行交互并以合理的成本通過區塊鏈傳輸價值變得前所未有困難。而以太坊2.0和承諾的交易吞吐量增加還不會很快實現。鑒于人們對DeFi協議的興趣日益濃厚,并且出現了其他用例,如果在今年年底之前還不發布以太坊2.0升級,以太坊可能會面臨嚴重的可用性問題。[2020/7/18]

目前較成熟DeFi期貨合約交易所基本情況,截至2021年3月8日12:00,來源:defiIpulse,dFuture,tokeninsight.com

*注1:交易所近24h交易量為當日在該交易所發生的合約成交額,而非通證成交額;部分交易所主網尚未上線,測試網數據僅供參考;部分交易所TVL數據暫未披露。

*注2:部分交易所項目通證由于尚未進入流通,其通證僅用于流動性挖礦,故其定價采用流動性挖礦定價,市值采用完全稀釋估值,而非流通中市值。

從已上線主網的項目看,dFuture表現遠好于其他期貨合約DEX。以交易量橫截面數據為評價標準,截至2021年3月8日,dFuture在BSC與Heco主網的日交易量總和達到3.84億美元,遠高于其他已上線項目日交易量總和;而根據鏈聞披露,3月6日dFuture的日成交量突破6億美元,鎖倉量則突破6000萬美元,在DeFi衍生品賽道中與鏈上期權交易協議Hegic總鎖倉量相當,并列三甲。

分析:比特幣期貨市場目前處于溢價狀態:金色財經報道,Arcane Research最近的報告表示,由于正處于期貨溢價狀態,比特幣期貨市場表現出重大的結構性差異。由于溢價率較高,現貨市場的交易量落后,這一現象可以用一季度的市場活動來解釋。根據TokenInsight的2020年第一季度報告,由于3月中旬的市場崩潰,期貨和現貨交易量大多處于相似水平。雖然期貨市場未能吸引投資者,但現貨市場參與者能夠利用期貨交易量進行頭寸管理。盡管如此,加密貨幣期貨的總交易量仍在穩步上升。研究還發現,火幣、幣安和OKEx第一季度的期貨交易量高于現貨交易量。火幣期貨的成交量比率約為現貨的3.56倍、幣安約為1.34倍、OKEx約為2.91倍。此外,幾個比特幣期貨交易所的OI也有所上升。期貨溢價的現狀只會增加期貨交易量,然而從今年年初開始,期貨市場就已經發生了根本性的變化。[2020/5/10]

交易機制:基于外部報價與恒定和公式的自動做市商

目前,在期貨DEX市場中存在著三類交易機制。一種采用訂單簿模式,使用清算引擎進行交易清算,以Leverj與Derivadex為代表。與之相對的另一種則是基于AMM和清算者的交易模式,以Futureswap、dFutures、MCDEX與PerpetualProtocol為代表。第三種則是介于兩者之間,擁有前兩者的一部分特點,以InjectiveProtocol為代表。

與傳統做市商模式相比,AMM模式盡管一定程度上解決了中心化帶來的不透明問題和訂單簿帶來的流動性不足風險,但也帶來了無常損失等問題,同時滑點仍然難以避免,交易者與流動性提供者的利益可能會遭到損失。如果交易挖礦與流動性挖礦的收益無法彌補資產價格變動導致的無常損失,用戶為流動性池注入流動性的積極性便會受損,此時DEX的競爭力很可能遜于大型中心化交易所,直接影響到DEX的經營與存續。

分析 | Coindesk分析:BTC短期高于4400美元才能看多:據Coindesk消息,比特幣最近跌至14個月低點,有可能創下有史以來最大年度價格跌幅。只有當價格漲到6107美元以上時,情況才會有所改變;從4小時圖表中可以看出,對稱三角形的價格傾向于跌至3474美元(11月25日低點)。低于該水準將進一步增強空頭勢力,并向3000美元的心理支撐位打開下行通道;短期看多反轉將被證實僅高于4400美元(11月29日高點)。[2018/12/5]

針對AMM的缺陷,目前市面上的改進方案有兩種:

一種是PerpetualProtocol采用的vAMM模式,在使用AMM常數乘積公式的同時,將用于交易永續合約的資產存儲在“保險柜”中,池中不存儲實際資產,vAMM僅用于價格發現。在這種情形下,PerpetualProtocol可以保護流動性提供者免受無常損失的影響,但算法滑點問題仍然沒有得到解決。

而另一種則是dFuture的QCAMM。QCAMM不采用算法決定交易價格,而是綜合外部預言機與去中心化交易所的報價,向交易系統中輸入價格。此時,交易系統內部資產價格與外部市場資產價格聯通,理論上不存在偏離與套利空間。同時,由于QCAMM依舊保留了AMM模式中由系統自動報價的規則,用戶只能選擇吃單,從而消除了算法滑點與交易深度不足滑點的可能性,以及避免了狹義上因外部價格波動、資金池失衡而產生的無常損失,唯一存在的滑點風險是網絡延遲與市場波動造成的成交價大于點差的不可控滑點風險。目前盡管可以通過優化外部報價體系、引入動態點差平倉機制等多種方案,一定程度上降低該風險,但目前尚未出現可完全消除不可控滑點風險的方案。

分析 | coindesk分析:BTC價格突破7400美元 才能看漲:據coindesk分析,BTC 在過去未能保持漲勢,空頭力量仍高于多頭。目前,BTC的交易價格高于6671美元,然而,只有每周收盤價仍高于該水平,才能維持將持續反彈觀點。

如果加密貨幣在接下來的一兩天達到7000美元以上,則投資者無需等待每周收盤時確認突破。只有BTC價格能夠突破9月高點7400美元后,將確認看漲逆轉。[2018/10/16]

此外,在QCAMM中,流動性提供者可選擇僅存入USDT穩定幣提供流動性,而無需按照市價同時提供交易對兩側的幣種,流動性份額根據存入的每個流動性提供者貢獻的流動性占總流動性池的比例確定。由于正向/反向合約僅以單幣種計價,故單幣池只需要承擔單幣的風險敞口,考慮到USDT穩定幣的低波動性,無常損失可以忽略不計。

然而,QCAMM的模式依然存在風險:由于流動性提供者只存入單一幣種,流動性份額按照單一幣種份額計算,一旦交易對另一側的供給不足,同時由于外部喂價,此時流動性池便會出現“斷流”問題。

針對該問題,dFuture設計了“基于恒定和公式的動態手續費/動態持倉費”機制,也就是多空雙方的手續費/持倉費為恒定值

手續費較高的方向為裸頭寸方向。在裸頭寸不影響流動性時,多空雙方均有手續費;

而在裸頭寸影響流動性時,裸頭寸方向開單需要繳納更高的手續費,而裸頭寸反方向開單則可以獲得手續費返還。

2018年Q1平均硬頂排名前20項目分析:隱私和安全類居首:據Node Capital統計的2018年第一季度項目平均硬頂額排名顯示,排名前5行業分別為隱私和安全、挖礦、金融服務、科學和研究、商業服務。[2018/5/16]

由于交易價格由外部市場決定,此時套利者可采用鎖倉策略來獲得無風險套利:在中心化交易所與裸頭寸方向同向持倉,而同時在dFuture反向持倉,形成鎖倉。在鎖倉時,持倉盈利為0,但由于dFuture返還交易手續費,此時套利者可以獲得的無風險利潤即為dFuture與中心化交易所的手續費之差。

由于無風險利潤的存在,激勵裸頭寸反向持倉增加,從而維持了流動性池兩側的平衡,顯著降低了“斷流”風險。

AMM、vAMM、QCAMM三種機制優劣對比,來源:tokeninsight.com

交易體驗

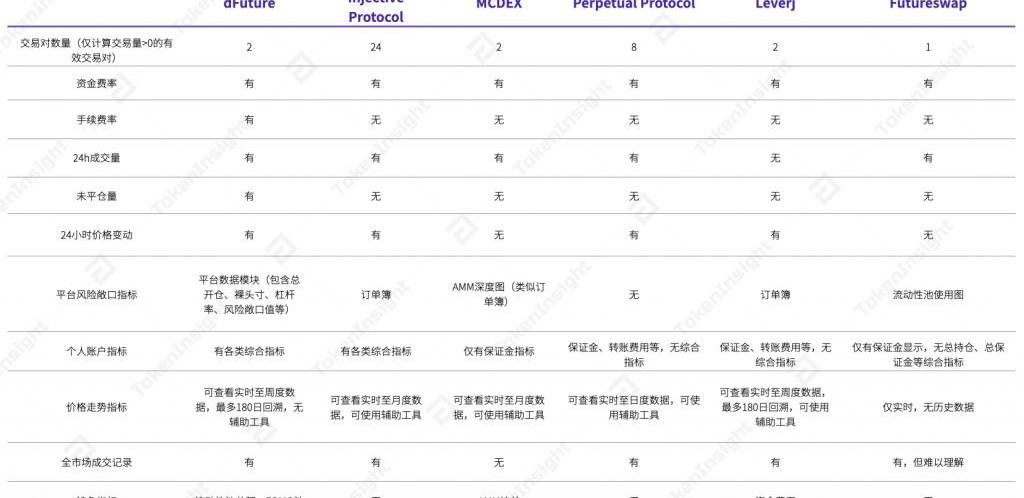

除機制成熟度之外,用戶體驗也是評價DEX交易所水平的重要一環。Tokeninsight以信息獲取的全面性、及時性作為評價標準,通過11個指標,對目前市面中較為成熟的期貨合約DEX交易體驗進行綜合評估,如下表所示。

目前較成熟期貨合約DEX用戶體驗指標總結,來源:tokeninsight.com

綜合來看,dFuture的交易界面相對簡單、直觀,在交易界面可以獲取到的信息在六家交易所中數量為最多,但其短板在于價格走勢相關指標過于簡單,在六家交易所中,除較早期的Futureswap外,僅有dFuture無任何輔助分析工具,對于習慣使用技術分析的用戶而言,無法使用相關輔助工具進行判斷,可能會影響到用戶體驗。

通證、交易與流動性挖礦

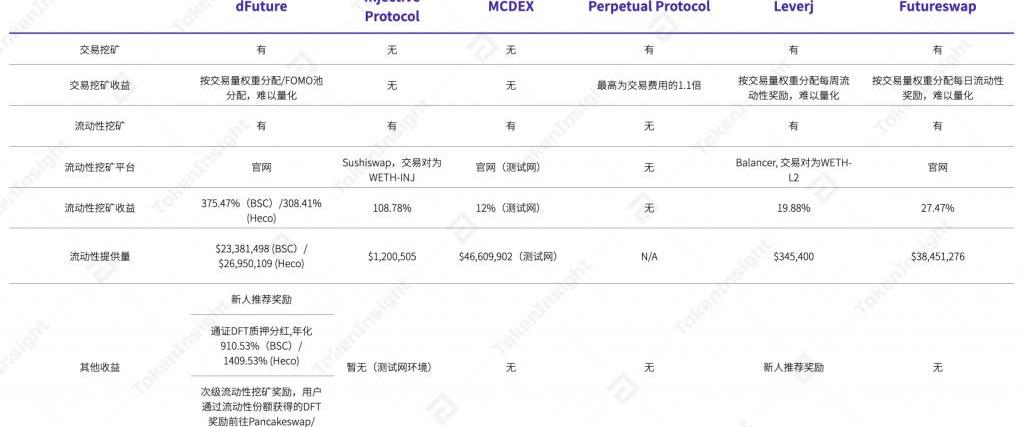

對于DEX而言,流動性挖礦與交易挖礦是吸引用戶和流動性提供者的主要手段,也是其通證生態構建的核心,原因在于挖礦產生的收益是通證價值的主要來源之一。目前較成熟期貨合約DEX項目的挖礦情況與收益如下表所示:

目前較成熟期貨合約DEX挖礦收益與流動性對比,來源:tokeninsight.com

將該表信息與24小時交易量相結合,可以發現,目前的高流動性挖礦收益顯著刺激了dFutures用戶的交易積極性和流動性提供積極性。同時,由于只需USDT單幣種即可參與挖礦,同時挖出的DFT可以用于去其他平臺進行次級挖礦,獲得超額收益,從而進一步保障了交易所所需的流動性,可以承載更高的交易量與用戶規模,使交易生態整體處于良性運轉模式下,進一步穩定和提升了DEX通證的價值。

注:dFuture次級流動性挖礦方案

基礎思路:

·DFT總量四億,Heco和BSC上各發行2億DFT;

·Heco和BSC的每個區塊挖礦獎勵為7.6DFT,3秒一個區塊,每天28800個區塊;

·其中,dFuture平臺一級流動性挖礦獲得3個DFT,dFuture合約交易挖礦獲得3個DFT,第三方平臺次級流動性挖礦獲得1.5個DFT,FOMO池獲得0.1個DFT。

解決方案:

·一級流動性挖礦在dFuture官網的流動性池中進行。用戶通過存入USDT,獲取DFT作為挖礦獎勵,一級流動性挖礦可獲得的DFT總量占DFT總通證發行量30%;

·將獲得的DFT在Pancakeswap,為DFT/BNB交易對注入流動性(BSC)/在MDEX為DFT/USDT注入流動性(Heco),進行次級流動性挖礦。次級流動性挖礦的收益可以通過官網LPToken抵押界面,通過抵押的方式獲得DFT和手續費的分紅;

·或者:從dFuture官網的流動性池獲取DFT獎勵后,直接質押DFT,獲取40%的交易手續費分紅。

良性交易生態為DEX通證賦予了多重用途與價值。以往的期貨合約DEX由于用戶規模與流動性有限,其通證除用于治理和流動性挖礦外,難以被用于其他場合。但?dFuture的通證還可被用于交易獎勵、質押、次級流動性挖礦、鎖倉加速等多個場合,在總量4億的dFuture通證DFT中,其20%的通證由私募投資方與團隊持有,通證的主體部分則被完全投入于流動性挖礦與交易挖礦獎勵、次級流動性挖礦獎勵和社區獎勵,而用戶也可通過質押DFT獲得交易手續費分紅,以及更多的DFT收益。通證用途的多樣化,有利于打造完善的通證生態,亦可對交易生態起到正向反饋,良好的通證與交易生態,將共同推動DEX的發展與成熟。

小結

由于衍生品的專業性和對流動性的高要求,搭建衍生品交易所的難度一直相較于現貨市場為高,同時期貨交易DEX還要面臨來自中心化交易所的強力競爭,綜合導致衍生品交易在DeFi市場中發展相對較慢,規模較小,因而打算在DeFi市場中搭建期貨DEX的團隊在技術和社區運營兩方面面臨著更高的挑戰與要求。隨著數種AMM改良方案的問世,技術問題得到了一定程度上的改善。但想要實現成規模的期貨DEX用戶社群,仍需要項目有保證充足流動性的解決方案和完整的通證生態。

本報告基于本公司認為可靠的已公開信息撰寫,但本公司不對該等信息的準確性及完整性作出保證。在任何情形下,本報告所載的觀點、結論和建議僅供參考,并不構成投資建議,并非可作為買賣、認購通證或其它金融工具的邀請或保證。

Tags:DEXFUTUUTUFUTURFrax Price Index Sharefuture幣挖礦Digitex FuturesFuture Star Coin

越來越多的跡象顯示傳統金融公司在擁抱加密貨幣以及加密技術。加密貨幣交易所Coinbase上市,加拿大金融當局批準比特幣ETF,美國全球托管銀行梅隆銀行決定處理比特幣和以太坊等數字虛擬資產,數字資.

1900/1/1 0:00:00在2019年4月時,我寫過一篇文章分析通證經濟模型的十個基本要素。經過一年的發展,市場中的通證應用又出現了新的形式.

1900/1/1 0:00:00DNADEX已有超過1個月的公測時間。我們的參與賬戶超過800個,交易超過200萬筆。我們很高興地宣布DNADEX即將于3月15日正式上線!DNA去中心化交易所(DEX)是一個在DNA區塊鏈上運.

1900/1/1 0:00:00作者:Ergo開發者團隊發布日期:2019年3月20日 版本1.1 摘要 本文介紹了Ergo平臺的總體理念,并高度概括了平臺的主要特征.

1900/1/1 0:00:00來源:新浪財經 3月15日午后,比特幣跌破58000美元,較日高回落逾3000美元,現報57500美元/枚。據早間路透消息,一位政府高級官員透露,印度政府將提出一項禁止加密貨幣的法案.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00