BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+0.22%

ADA/HKD+0.22% SOL/HKD+1.32%

SOL/HKD+1.32% XRP/HKD+0.25%

XRP/HKD+0.25%DeFi是流動性革命。

在傳統世界中,你購買并持有資產,希望升值。也許你在一個計息銀行賬戶里有一些美元存款,但在大多數情況下,你持有的資產并沒有“發揮用處”。

在DeFi中,情況完全不同。持有資產只是第一步。任何投資者都可以成為流動性提供者,通過把這些資產存入智能合約,讓它們“發揮用處”,賺取額外回報。流動性提供者可以從以下兩方面獲得回報:

1.?借出資產

2.?像做市商一樣推動交易

所以,你如果有SNX或MKR,可以存進Compound,通過借貸賺取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推動交易,獲得交易費用,若資產升值,還能產生收益。

金色算力云運營副總裁Maggie:目前Filecoin的參與?式,主要是挖礦和購買交易所期貨兩類:據官方消息,8月19日,金色算力云受邀參加新浪潮之巔,數字金融礦業大會。金色算力云運營副總裁Maggie以《Filecoin 挖礦新姿態》為主題進行分享。Maggie表示,“目前主網還沒有上線,?Filecoin的參與?式,主要是挖礦和購買交易所期貨兩類。挖礦,包括購買礦機及云算?。?金色算力云主要是云算?方向。??算力云是?色財經推出的算?銷售平臺。?戶在我們平臺,主要通過購買云算?的?式,參與在Filecoin挖礦中去。主要的特點包括,1. 我們同頂尖的礦機?商進?深度合作,經過調研,市?上的礦機?商有300余家,我們認真甄選了優秀的礦機?商進?合作,為?戶的算?把關。?

2.礦機購買具有準?門檻,基本礦機價格都在萬元以上,?戶在金?算?云平臺上,可以從0.1T開始購買,最低150元可以參與Filecoin 測試?獎勵及頭礦紅利。?

3.??算?云提供了三?保障,從主?上線時間、回本周期、本?保障三塊,給予?戶以安全感。”[2020/8/19]

Yield?Farming的熱潮掩蓋了一個的事實,那就是任何人在DeFi中都能成為流動性提供者。這一點受到很多人的低估。

金色晨訊 | 12月25日隔夜重要動態一覽:21:00-7:00關鍵詞:聚投訴、非法集資、廣電運通、巴拉圭、比特幣捐贈

1.北京商報:聚投訴平臺近期新增了不少對區塊鏈App的投訴。

2.《北京市朝陽區檢察白皮書》:虛擬幣等非法集資騙局屢禁不止。

3.成都鼓勵發展基于區塊鏈等新技術的供應鏈新模式。

4.湖南日報:爭取在區塊鏈等領域培育形成一批新的增長點。

5.度小滿區塊鏈負責人:未來區塊鏈更大的市場是在數字化。

6.黃躍珍:廣電運通已開展DCEP在ATM機上自由兌換研發項目。

7.中日韓三國工商界發表聯合聲明:將把握數字化、網絡化、區塊鏈、智能化發展機遇。

8.巴拉圭調查國內加密行業,明年將推出加密法規。

9.美國癌癥協會接受比特幣捐贈。

10.比特幣夜間窄幅震蕩,最高價為7308.40美元,最低跌至7160美元。[2019/12/25]

流動性提供者的角度

金色財經現場報道 ?EOS聯盟吳郎:區塊鏈無法同時擁有高效、安全性、多中心化等優勢:今日,在澳門舉行的Huobi x 三點鐘Supernode party上,EOS聯盟吳郎表示:目前, 我們將EOS定位為區塊鏈3.0,以太坊網絡十分擁堵,沒有可擴展性,EOS是一個更為實用的區塊鏈。區塊鏈無法同時擁有高效、安全性、多中心化等優勢,如果一味的追求高性能、安全,又會影響多中心化的問題。通過DPOS機制,可以在三者中間找到平衡點,EOS是多中心化的區塊鏈項目,要想基于區塊鏈實現真正的商業化應用,就必須滿足高性能的百萬級計算要求,否則就不能在區塊鏈上產生一個微信或者支付寶,區塊鏈技術也將永遠是一項技術,而不能衍生應用。[2018/4/24]

第一代DeFi協議是基于最終產品構建的。Maker的目的是生產Dai,而Uniswap的首要目標是促進交易。DeFi產品實際上是雙邊市場,“流動性提供者”的市場可能比交易市場更大。

金色財經訊:俄羅斯將正式監管加密貨幣挖礦與供應情況。[2017/10/19]

如今有了聚合器,而且交易員也能夠非常方便地操作前端,這進一步將交易需求與流動性供應分開。Uniswap會為交易員和有限合伙人提供同等服務,因為Uniswap.org吸引的是散戶提供的直接流動性,但對于大多數AMMs,如Balancer、Bancor、Curve和Sushi,它們真正的用戶是流動性提供商,且大部分交易來自1inch,Matcha等其他聚合器。

如何讓流動性提供者滿意?

流動性提供者看重的是以下兩個方面:

1.?標的資產的投資回報

2.?杠桿

第一個方面就是AMM發展的原始動力,就是如何用更少的錢做更多的事。2020年,在Uniswap中,任意兩種資產的流動性池比率都是50/50,而Balancer允許調整權重和交易費,Curve則實現了專門針對穩定資產的更高效交易算法,并利用了借貸協議。這些都使各種資產的交易量和交易費增加。

對流動性提供者來說,一系列與上述相似的改進正在進行。Balancerv2版本允許未使用的庫存同時被借出,這一點非常像Curve,而Uniswapv3的目標則非常宏大。

利用資產杠桿

一種更受歡迎的投資方式是購買所有你認為會升值的代幣或資產,并將它們作為抵押,獲得貸款。你可以將這筆貸款套現成美元,再買入那些會升值的代幣或資產,形成杠桿。假設這些資產升值,你就能償還貸款。或者,你也可以借入不看好的資產,將其出售,將收益進行再投資,然后再以更低的價格回購資產,以償還貸款。

在傳統市場,這是一種有效的資本投資方式。在傳統金融市場,主券商會管理自己的庫存,并以此作為基礎,提供產品和服務。但在DeFi領域,沒有人會通過Compound、Aave和Maker對巨額ETH&WBTC資產負債表進行杠桿操作。

相反,在DeFi中,AMM通過整合貸款抵押品,解綁大宗經紀商。

Aave和Maker領跑DeFi

抵押品擔保貸款是加密貨幣持續增長的秘密。加密貨幣資產是極好的抵押品,它們能全天候交易,不受地域限制,這就是為什么BlockFi價值30億美元的原因。AMMLP代幣可能成為非常合適的抵押品,解鎖額外代幣供應。大多數貸款的抵押品都是ETH或BTC,所以,?UniswapLP代幣如果支持WBTC-ETH交易對,那就能成為更好的抵押品!

當然,這個產品的實現會有一定復雜性,特別是如果抵押品的價值下降,要運用預言機進行定價和清算,并且借貸LP代幣的需求小于標的資產,但通過LP代幣獲得貸款是杠桿的一種好方式。

在這個方面,Maker和Aave采取的態度最積極。上周,Aave宣布推出AaveAMM市場,這是Uniswap和BalancerLP代幣的獨立借貸協議。它支持14個Uniswap交易對和2個Balancer交易對。用戶還沒有蜂擁而入,但LP代幣作抵押的未償貸款有510萬美元。

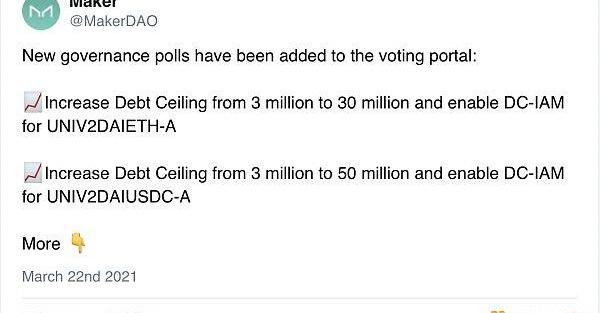

與此同時,MakerDAO正在試圖提高其債務上限:

上月,LP代幣能夠作為抵押,獲得Dai貸款,在初期需求超過供應之后,Maker又開始提高債務上限。6個LP代幣交易對達到了300萬美元的上限,Maker的治理協調員剛剛開始進行鏈上投票,將每對代幣的債務上限提高到3000萬美元。

這樣會提高資本效率,推動DeFi中的流動性,尤其是當聚合器開始全面整合貸款抵押品。

本文內容來自于DoseofDeFi

Tags:區塊鏈EFIDEFDEFI區塊鏈技術通俗講解無中介DEFILANCER價格DeFinityDefi Tiger

NFTs最近以一種我們行業歷史上從未出現過的方式爆發在主流意識中。谷歌趨勢數據顯示,最近對NFTs的興趣超過了對加密貨幣的興趣.

1900/1/1 0:00:00專門從事數字資產投資研究的分析師Messari預言隨著以太坊ETH2.0升級的啟動,比特幣在數字貨幣中的地位可能更早被以太坊所取代.

1900/1/1 0:00:00內容概述: 傳統品牌已經開始認真考慮?NFT,并將其看作是一種與受眾互動和產品推銷的有效方式耐克、Panini、還有沃達豐是最早發現NFT潛力的品牌商.

1900/1/1 0:00:00作者:國盛區塊鏈研究院 摘要 香港證監會持牌交易所和經紀商OSLDigitalSecurities正式上線首筆交易,加密貨幣市場與傳統資本市場加速融合.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00原文:https://wiki.polkadot.network/docs/en/learn-randomness翻譯:PolkaWorld加入PolkaWorld社區.

1900/1/1 0:00:00