BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+1.14%

ETH/HKD+1.14% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+3.51%

SOL/HKD+3.51% XRP/HKD+0.35%

XRP/HKD+0.35%UniswapV3上周發布了,當然只是發布,離上線還有近兩個月的時間,市場反響平平。Uni?Token不但沒漲,甚至還跌了一波,以示對其“不夠顛覆性創新”的抗議。

畢竟大家之前想的都是,真正的L2、Rollup、便宜到爆的Gas費等等,似乎在V3里面都沒有提及。只是說了V3上線之后,可能會部署至二層解決方案?Optimism網絡,都算不上V3的核心內容。

V3的核心內容,主要聚集在這么幾個點:粒度控制的聚合流動性,多級費率、范圍訂單、歷史預言機和軟件許可保護,過去幾天對于這些點分析或是解讀的文章應該鋪天蓋地了,在這兒便不在累贅,完全不知道的朋友建議自行查閱。

本文想要寫的是,專業DeFi級玩家和普通玩家眼里的V3有什么區別?其實在資深?DeFi?圈,大家對于V3的發布和設計是贊不絕口,絕非普通市場對于V3的反應。

在這些人眼里,Uniswap一出手,便感覺這才是把AMM發揚光大,對AMM有著最深刻理解的團隊設計出來的作品,才是“正規軍”的感覺。

而目前市面上一眾ForkDex和各路對于AMM算法以及無償損失的改進方案,在Uniswap的V3面前,可能只能算是“小打小鬧”的游擊隊。

一切服務于資本效率

FTX:以太坊合并期間ETH和AAVE、UNI等ERC-20 Token存款和取款將至少暫停30分鐘:金色財經報道,由于以太坊網絡本月將進行兩次重要更新,FTX 用戶至少有 30 分鐘無法向平臺提取或存入任何 ETH 或 ERC-20 Token。據 FTX 稱,以太坊 Bellatrix 更新計劃于 9 月 6 日進行,而合并預計將在 9 月 15 日進行,期間該平臺將暫停客戶對某些 Token 的存款和取款,比如AAVE 或 UNI 等以太坊區塊鏈原生代幣。 FTX 還宣布,如果礦工決定分叉以太坊以在合并后保持以太坊工作量證明鏈運行,該交易所將根據分叉快照時的 ETH 余額向用戶提供分叉的 ETH Token,他們也將考慮是否在以后上架分叉 ETH Token。(cryptobriefing)[2022/9/6 13:11:11]

如果你對《DeFi托拉斯帝國?AC主導“并購”的多個項目均大幅上漲》這篇文章有印象的話,你可能會記得里面寫到過:

DeFi大神AC在Twitter上公開表示“自己沉迷于資本效率的改進方案”,這也是為什么他收購了許多DeFi項目,試圖打造一個托拉斯帝國,來提升資本效率。

Uniswap V3 24小時以太坊銷毀量達557ETH:據歐科云鏈鏈上大師數據顯示,當前以太坊銷毀量為124.01萬ETH,24小時Base Fee均值66 Gwei;昨日以太坊銷毀量6424.88ETH,環比上升22.17%。近24小時銷毀量前三的協議分別是Uniswap V3 557 ETH、OpenSea 528 ETH以及Uniswap V2 317 ETH。[2021/12/22 7:55:31]

不夸張地說,2021年DeFi的增量市場,一多半會來自于那些能夠有效提升資本效率的項目,因為這已經在傳統金融市場演繹過,這也是資本,或者說是金融的本質所帶來的必然結果。

于是V3給我們看到了一個比當前市面上所有解決方案都優雅的多的東西——粒度控制的AMM聚合流動性。理論上最高可以把資本效率提升4000倍。

這像是很多玩家喜歡的網格交易,如果你能夠判斷準一個交易對最為頻繁的價格區間,比如BTC/USDT,設置好上下限,可以做出非常好看的年化。

比如去年BTC在1萬左右橫盤幾個月那會,你的網格如果設置的是9000-11000,那么你的收益肯定會比那些開天地單網格的玩家多很多倍。

UniswapV3也是一樣,現在通過允許LP將資金放入制定價格區間的曲線內,在LP對價格判斷相對準確的前提下,可以以比原來少得多的資金,賺到和之前同樣的手續費。

當前Uniswap鎖定資產總價值達21億美元,24小時上漲51.74%:金色財經報道,據DeBank數據顯示,當前以太坊DeFi協議中鎖定資產總價值為112.52億美元,其中鎖倉量排名前五的為:Uniswap鎖定資產總價值21億美元、Maker鎖定資產總價值為16億美元、Aave鎖定資產總價值13億美元、Curve鎖定資產總價值13億美元、YFI鎖定資產總價值12億美元。其中Uniswap24小時鎖倉量上漲51.74%居首位。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/9/20]

而同時,對于原本那些非常厭惡無償損失的LP,現在他們可以通過這種價格區間控制,完全掌控自己可以接受的無償損失的比例。這種對于資本效率的提升,不夸張地說,“碾壓”當前市面上所有Swap的解決方案。

當然,所造成的一個后果便是,LPToken因為開始分價格區間,不再是之前那種通用型LP,搖身一變成了類似NFT的模式。

對誰造成了沖擊?

Coinbase加密研究員發起為Uniswap新增SNX/ETH流動性挖礦池的提案討論:Coinbase機構加密研究員MaxBronstein在Uniswap社區發起一項新增SNX/ETH流動性挖礦池的提案討論,該提案討論稱,作為DeFi生態系統中的重要抵押資產,SNX目前在以太坊上生成價值近1.5億美元的合成資產。如果SNX擁有更高的流動性,那么可使利益相關者更輕松地管理自己的債務,并使整個系統保持足夠的抵押品,這兩者反過來又使DeFi上最大的合成資產流動性池更加有效。[2020/9/20]

AAVE、Curve、Sushi和一切基于AMM的仿盤。

第一個你可能想不到,圈內大家第一個想到收到沖擊的,反而不是各類Swap,而是AAVE。作為DeFi界兩大巨頭之一,借代類扛把子的AAVE,也一直致力于探索對資本效率的提升。

前段時間,AAVE發布了基于LP的抵押,其本質就是提升資本的利用率。現在Uniswap這個最大的LPToken直接變成了類NFT,那些LP做借代的應用直接路被堵上了大半。

更重要的是,因為有了這種粒度控制LP的機制,原先LP拿100萬能賺1萬的手續費,現在在判斷準確的情況下用10萬做市資金就能賺1萬的手續費,剩下90萬去干別的。

近七日Uniswap處理了92.24萬筆交易,日均交易筆數超過13萬筆:據歐科云鏈OKLink數據顯示,截至今日15時30分,近24h去中心化交易所(DEX)交易量為11.1億美元。交易量排名前三的分別為UniswapV2 4.72億美元,Sushiswap 2.56億美元以及Curve 1.57億美元。

值得注意的是,在具體的交易筆數上,近24h Uniswap共計產生約12.79萬筆交易,遠高于排名的第二Sushiswap的1.2萬筆以及Curve的1550筆。[2020/9/11]

這種資本效率的提升已經遠遠大過LP抵押借代的方式,于是顯得后一種方案變得有些“雞肋”。

1、Curve

除了粒度控制LP區間之外,Uniswap還有分級費率,目前有0.05%、0.30%和1.00%三個檔。

比如高風險的新山寨幣/ETH對設置1%,中風險的ETH/DAI對上設置0.3%,低風險的USDC/DAI?對上設置0.05%。

對于穩定幣互換,UniswapV3因為有了粒度控制,可以用很小的資金量(比如USDC/DAI,相信絕大多數LP的區間都會設置在0.99-1.01)實現和Curve類似的滑點。

同時因為分級費率的原因,手續費比Curve便宜,再加上Curve原本那種調用合約的方式Gas費用就比Uniswap要貴不少。

所以可以遇見的是,如果Curve沒有做出相應的調整,等到V3上線,穩定幣互換這個市場,要被Uniswap啃下一大塊肉來!

2、Sushi等一些列Uniswap仿盤

除了技術層面的各種創新之外,UniswapV3還有個軟件許可保護,即在兩年內,商業或生產級應用是不可以直接使用UniswapV3代碼的。簡單來說,兩年之內,你不能以商業目的去Fork。

這是一把明牌的護城河策略,雖然看上去有些“不那么區塊鏈”,引起了一定的爭議,但人家就是這么設置了,你也不能說人家“錯”。于是留給Sushi等其他團隊一個難題,等V3上線后,只有三個選擇:

1、厚著臉皮無視協議硬抄。像是Sushi這些大的DEX交易平臺估計干不出這事兒,畢竟人家那個軟件許可是受法律保護的。

明牌大所抄的話,一是要吃官司,二是用戶印象上會造成很不好的印象,原先沒有約束時你拿就拿了,現在告訴你不許拿你還拿,就是“偷”。

一些匿名團隊的小DEX也許會Fork,反正團隊匿名不怕官司,一開始沒啥流量也是光腳的不怕穿鞋的。但是Fork之后,在UniswapV3和Sushi的夾擊下,恐怕不會有多少中小DEX生存的空間了。

2、不抄,什么也不干。現在Uniswap已經是統治地位了,想要占據一席之地的其他DEX,面對新技術V3的Uniswap來襲,若是什么也不干,后果……

3.抄創意,但是不抄代碼。這可能是唯一一條出路,甚至說在V3的基礎之上做出更多的創新,這也是整個行業希望看到的。

然而這注定是最難的一條路,因為這條路意味著,你需要有比Uniswap團隊更好的創意,對AMM更深的理解,以及更強大的工程能力,這些都太難了……

想想當初那些號稱“6個月超越?Binance”,或者喊出類似口號的CEX創始人,我對此不甚樂觀。

UniswapV3會毀掉一些東西又會造就一些新東西

UniswapV3可以預見性的會毀掉一些東西。

比如當前大火特火的流動性挖礦,到時候因為LPToken的徹底改頭換面,要么玩不轉,要么只能使用V2或者Sushi的LP,V3的LP可組合型收到破壞。

比如剛才提到的專做穩定幣互換的項目,像是Curve。甚至通過在0.999和1.001價格之間為DAI/USDC提供流動性,V3的頭寸可以完全取代Makerdao的錨定穩定模塊。

UniswapV3可以預見性的會造就一些新東西。

比如基于新的LPToken的DeFi組合方式或是玩法。比如V3里面強化的預言機功能,允許通過一次鏈上調用計算過去約9天內任何的TWAP價格,Uniswap不需要預言機,而且本身便是更好的預言機。

比如,因為價格區間判斷對于LP的收益影響極大,原先那種簡單粗暴地把資金扔進去交易對吃手續費,或者挖礦的日子可能一去不復返。

市面上可能由此轉向越來越多專業級的UniswapV3LP,或是基于LP各項數據統計,調整之類的新項目。

Optimism主網延期塞翁失馬?

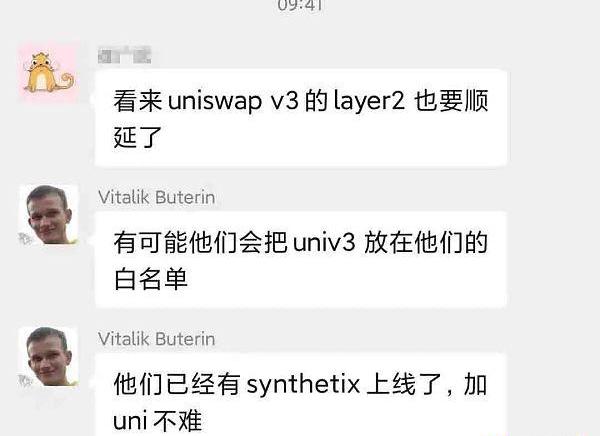

近期有個和V3關系比較密切的消息:原本計劃3月上主網的明星L2項目,主打Rollup的Optimism推遲到7月份了。

要知道,OP的生態可是有Uniswap、SNX和Compound這幾家頂級DeFi站臺,所以大家紛紛對其予以厚望,而SNX已經在OP的測試網上跑了一段時間了,除了偶爾出過的小Bug,整體反響不錯。

一開始大家都覺得可能對V3是個利空,畢竟V3是5月上線,也說了順利上線之后會開始部署OP的Layer2,現在OP直接推遲到7月份,Uniswap的L2在那之前是沒戲了。

然而塞翁失馬,焉知禍福。萬一到時候,事情是這么個節奏發展呢?

V神也沒說一定如此,只是說技術上完全可行。

如果真的是這樣,Uniswap作為白名單項目5月率先登錄OP,屆時除了原本作為龍頭Dex最大的交易深度,再加上V3自身一大堆的技術創新,現在還有一個L2超低的Gas費用和超快的交易速度,而別的DEX在OP正式發布主網之前,依舊得跑在ETHL1上,忍受那幾十美金又貴又慢的交易體驗……

Uniswap就真的碾壓一切Dex了。當然,一切都是極其不負責任的推想或是猜測。

不得不說,Uniswap與Binance,在?DEX?與CEX界,真的是一模一樣的感覺:?“一直被模仿,從未被超越”。

一件來自被稱為Beeple的數字藝術家邁克·溫克爾曼的純數字藝術作品《每一天:前5000天》以6900萬美元前不久成為藝術界熱點話題,這到底是炒作.

1900/1/1 0:00:00來源:中金網 比特幣交易員似乎正在加大對新一輪反彈的押注,他們在加密貨幣衍生品市場上更加激進,主動承擔了更多的杠桿和風險.

1900/1/1 0:00:00在日常生活中,我們買一件產品或者使用一個服務,通常首先關注的就是這個產品或服務的質量。越貴、和我們切身利益關系越大的產品或服務,我們就越關注它的質量.

1900/1/1 0:00:003月29日至31日,Hot?Chainers首屆大學生區塊鏈應用設計大賽系列直播活動在線上舉行,連續三場直播活動.

1900/1/1 0:00:00上周,數字資產市場迎來短暫回調,比特幣、以太坊等主流資產和DeFi板塊行情普遍下行。消極的市場情緒下,Filecoin逆市而上,從24號的79.22美元最高上漲至159美元,7天暴漲超100%,

1900/1/1 0:00:00據一位安全分析師稱,今天早些時候,超過十億Facebook用戶的敏感個人信息被泄露在一個人氣旺盛的黑客論壇,對數百萬加密貨幣交易員和持有者來說,這是一個潛在的風險.

1900/1/1 0:00:00