BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD+0.37%

ADA/HKD+0.37% SOL/HKD+1.63%

SOL/HKD+1.63% XRP/HKD+0.61%

XRP/HKD+0.61%

2021年第一季度加密市場迎來爆發式增長,DeFi、NFT等熱門賽道迎來諸多個重磅融資事件,新加坡政府投資基金、DSTGlobal、TigerGlobal等越來越多主流投資機構開始布局加密市場,IDO異軍突起成為許多加密項目的融資選擇。

在前述背景下,鏈捕手對今年第一季度的加密市場投融資事件進行了整理與分析,總結其中趨勢與信息點,成文如下:

作者|Alyson、Echo原標題:《2021年Q1加密市場投融資報告:融資數量劇增,多項數據創歷史新高》

編輯?|?龔荃宇

隨著加密市場牛市的持續進行,投資機構的活躍度也在迅速提升,進一步助推了加密市場的亢奮情緒。據鏈捕手不完全統計,今年第一季度全球加密市場共發生起255起投融資事件,是去年同期的3倍以上。

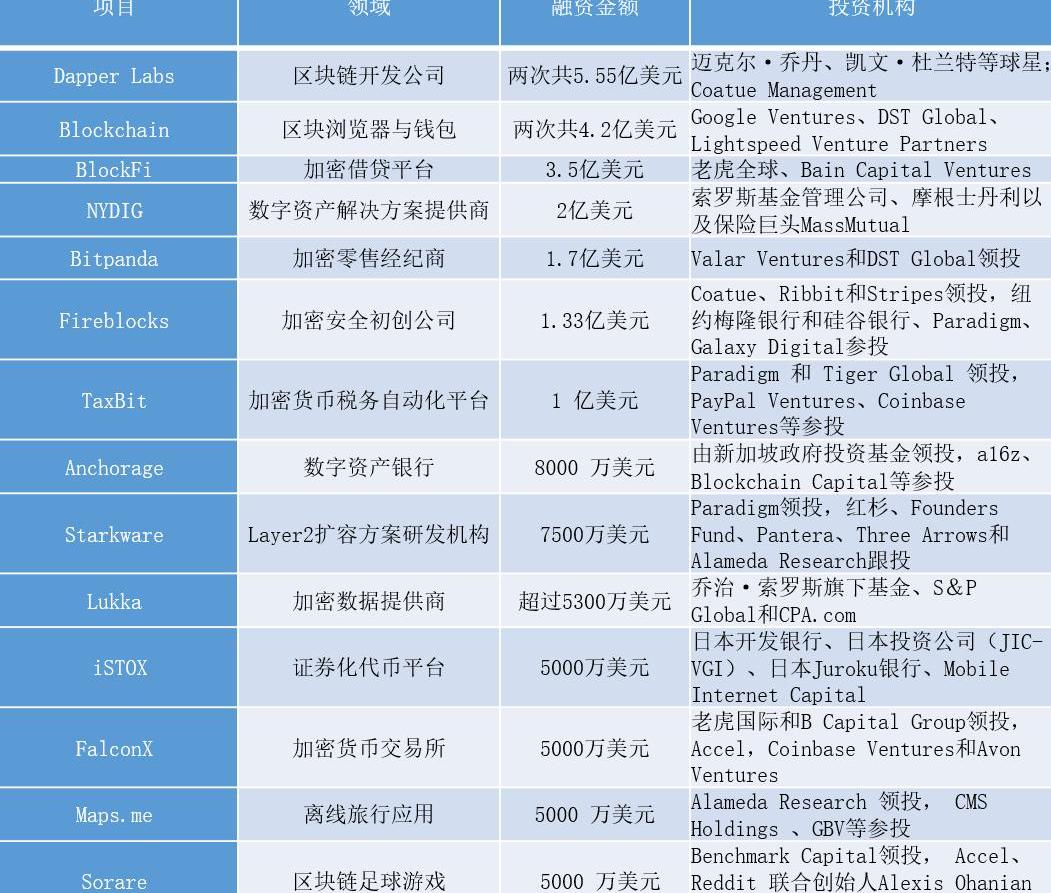

在投資金額方面,今年第一季度投融資事件涉及金額超過38億美元,其中融資金額最高的項目分別是DapperLabs、Blockchain.com、BlockFi、NYDIG、BitPanda,融資金額分別達到5.55億美元、4.2億美元、3.5億美元、2億美元與1.7億美元,估值均突破10億美元。

螞蟻鏈成為2020歐洲杯官方全球合作伙伴:歐足聯今日宣布,螞蟻鏈成為2020歐洲杯官方全球合作伙伴。雙方將共同探索應用區塊鏈等技術,加速足球產業數字化轉型。此外,歐足聯將頒發歐洲杯史上首個區塊鏈獎杯,獲獎球員本屆賽事的成績與榮譽將被上傳至螞蟻鏈永久保存。(科創板日報)[2021/6/10 23:27:43]

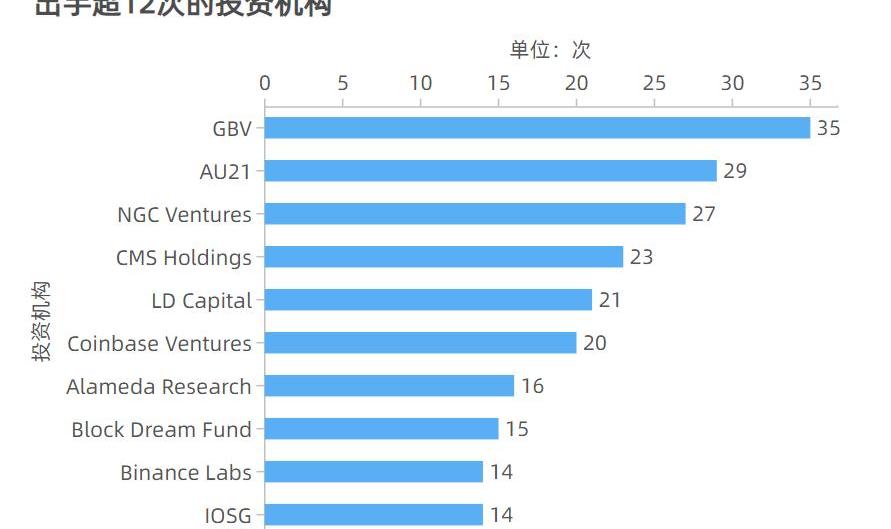

在投資機構方面,今年第一季度投資數量排名前三的投資機構分別是GBV、AU21Capital、NGCVentures,分別出手35、29、27次。

作為機構型融資的補充,IDO融資方式今年也受到越來越多項目方的青睞,主流IDO平臺上超過70個項目在今年第一季度進行募資,其中Radicle、MaskNetwork等多個項目通過IDO募資超過2000萬美元。

以下是鏈捕手對今年第一季度投融資情況的具體梳理與解讀。

01

總體概括

據鏈捕手不完全統計,今年第一季度全球加密市場共發生起255起投融資事件,涉及金額超過38億美元,參與融資的機構數量則超過370個,均為單季度數據的歷史新高。相比之下,據PANews的統計數據,2020年加密市場總共發生融資事件434起,涉及金額為35.66億美元。

共為2020 | Block.one首席執行官:未來20年,亞太地區還會在更多方面引領西方:金色財經現場報道,2020年6月21日,由金色財經主辦的共為2020·區塊鏈創新應用論壇在深圳拉開帷幕。Block.one首席執行官Brendan Blumer、金色財經CEO安鑫鑫就《Block.one、EOSIO和區塊鏈未來》進行現場連線。Block.one首席執行官Brendan Blumer指出亞太地區的很多事情才在西方剛剛開始進行,包括政策和人的維度。

現在西方很多國家也開始為很多技術和商業模式開辟道路、移除障礙,組織和企業集中發展新技術,還有大規模的人的行為的轉變。我覺得接下來20年,亞太地區不僅會有區塊鏈集中式的發展,也會有更多的可以引領西方的東西,因為亞太地區的人對于變化和變革有很大欲望。[2020/6/21]

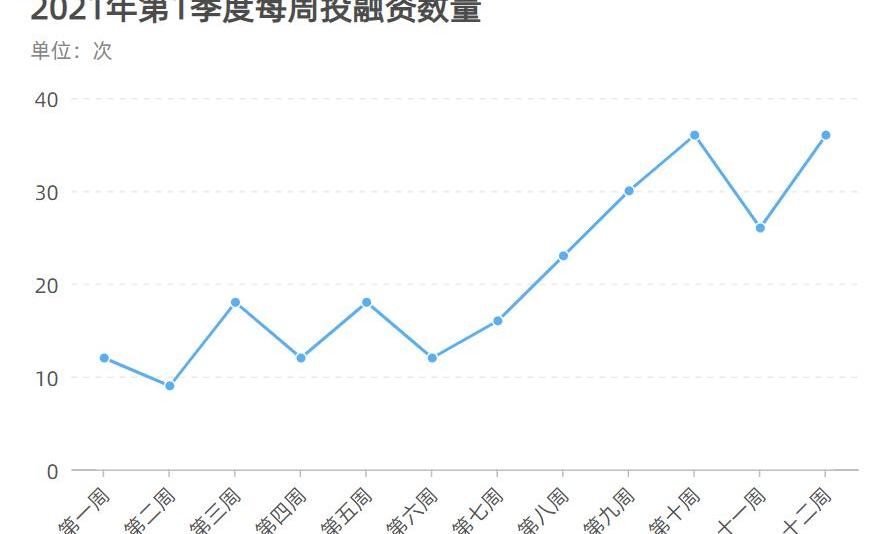

將時間劃分為周來看,自年初以來幾乎每周的融資事件數量都在大幅上升,從最初的每周10起左右到3月底已經每周30起左右,反映出投資機構對加密市場越來越濃厚的興趣。

2020年北京市地方標準制修訂項目計劃涉及區塊鏈相關項目:北京市市場監管局近期公布了“2020年北京市地方標準制修訂項目計劃”。列入2020年計劃的共有229個項目,其中制定項目131項,修訂項目98項目。記者注意到,不少熱詞都出現在了項目計劃中,比如“接訴即辦”“海綿城市”“垃圾分類”“軌道交通”“機動車停車”“養老服務驛站”以及“區塊鏈”“污染物限值”“綠色包裝”“自動駕駛”等。(北京日報)[2020/3/5]

從融資賽道來看,今年第一季度的熱門融資賽道依次是DeFi、NFT、波卡生態、加密基礎設施、交易平臺等,其中DeFi概念的融資事件占據總融資數量的一半以上。

從融資類型來看,代幣融資占據所有融資事件中多數比例,股權融資則占少數。

02

投資機構格局

隨著融資數量的大增,投資機構的格局也在發生變化。根據鏈捕手統計,今年第一季度投資數量排名前三的投資機構分別是GBV、AU21Capital、NGCVentures,分別分別出手35、29、27次。其它出手超12次以上的投資機構還有CMSHoldings、LDCapital、CoinbaseVentures、AlamedaResearch、IOSGVentures、BinanceLabs、Blockdreamfund等。

聲音 | TokenInsight合伙人Wayne:2020年將會是數字資產期權爆發的元年:在TokenInsight舉辦的《對話首席》活動中,就金色財經主持的圓桌環節中提出的“2020年衍生品市場會有怎樣的趨勢?”問題,

?TokenInsight合伙人Wayne表示,如果說2019年是數字資產期貨爆發元年,那么我們認為2020年將會是數字資產期權爆發的元年。相比傳統金融市場,數字資產市場的金融產品目前來說仍然相對單一,前幾年只有現貨市場,整體市場體量不足。

?完整的金融交易市場需要衍生品的存在,這些金融產品所帶來的不僅僅是傳統行業投資者的參與,更標志著數字資產市場正在一步步走向成熟。尤其在熊市當中,現貨交易低迷,市場更加需要衍生品的介入。因此我們認為2020不僅數字資產交易所會全面進入衍生品市場,傳統金融機構也會逐步推出與數字資產衍生品相關的各類金融產品來吸引傳統投資者進入這個新興市場。

?2019全年加密資產期貨市場交易量占整體的1/5,我們預測2020年全市場衍生品交易量將達到現貨交易量的兩倍以上。[2020/1/3]

動態 | 極豆資本發起《2020深圳區塊鏈產業機構研究白皮書》:10月8日,極豆資本旗下JD Labs聯合亞太區塊鏈品牌合作組織、亞洲區塊鏈研究院發起《2020深圳區塊鏈產業機構研究白皮書》,并由極豆資本合伙人劉奕斌擔任該研究組負責人,預計2020年1月初完成撰寫整理工作并發布。白皮書主要以市場化研究、去中心化技術趨勢、數字資產國際化與創新以及機構發展愿景等多個方向組成。[2019/10/8]

其中,GBV、AU21Capital、CMSHoldings雖然都成立已久,但都是近半年才迅速發展起來的投資機構,且都非常熱衷于投資處于早期階段的DeFi概念項目,單筆投資金額也較低。

據了解,GBV為GenesisBlock旗下投資機構,該公司成立于2017年,主要在香港經營加密貨幣場外交易業務,曾獲得AlamedaResearch投資并在去年12月收購OMGNetwork,此后大量開始投資一級市場項目。

AU21Capital由知名KOL寶二爺與前火幣全球副總裁KenziWan創立,近期在波卡生態方面布局頗多。

CMSHoldings則由Circle場外交易交易平臺CircleTrade前負責人DanielMatuszewski于2019年創立,總部位于香港,與SBF系關系頗為密切。

同時,大量加密貨幣交易所也加快了在投資方面的布局,近半數的投資事件背后都有交易所的身影,其中投資數量較多的交易所包括Coinbase、幣安、OKEx、gate.io、ZB等。

值得注意的是,許多頭部加密項目融資中還出現了多家傳統金融巨頭的身影,例如新加坡政府投資基金、DSTGlobal、TigerGlobal、索羅斯基金、摩根士丹利等,a16z、谷歌風投亦有多次出手。

03

多家獨角獸企業涌現

今年第一季度,加密市場的大額融資事件數量也明顯提升,許多投資機構開始重倉頭部加密項目,以完善生態布局。據鏈捕手不完全統計,僅超過2000萬美元以上的融資就37筆,單筆金額超5000萬美元的融資共16筆,單筆金額超過億元的融資為9筆,其中Blockchain.com、DapperLabs都連續完成兩次過億美元級融資。

融資金額超過5000萬美元的14家加密公司

這些大額投資反映出越來越多加密企業的商業模式與發展前景已經受到主流投資機構的認可,同時加密行業各個賽道的格局已經初步形成,在投資機構的支持下降邁向更加廣闊的市場空間。

更具體來看,融資金額最高5個項目分別是DapperLabs、Blockchain.com、BlockFi、NYDIG、BitPanda,融資金額分別達到5.55億美元、4.2億美元、3.5億美元、2億美元與1.7億美元,估值均突破10億美元,此外Chainalysis估值也突破了10億美元,均成為加密市場的獨角獸企業,鏈捕手下面簡單介紹下這幾家公司。

DapperLabs成立于2018年2月,是一家區塊鏈游戲開放商,旨在通過游戲的力量將去中心化的優勢帶給10億消費者。該公司也是NBATOPSHOT、Cryptokitties等知名游戲的開發商,在今年年初正式推出Flow公鏈,目前估值為26億美元。

Blockchain.com成立于2011年,主要業務包括區塊瀏覽器、加密貨幣錢包、交易所等,同時為機構提供資產托管、借貸等一系列解決方案,其風投部門BlockchainVentures曾投資Securitize、Aave、Near等數十個項目。在最新一輪融資中,Blockchain.com估值達到52億美元。

Chainalysis成立于2014年,是一家追蹤加密貨幣的鏈上數據分析公司,主要業務是為加密貨幣交易所、國際執法機構、以及其他客戶提供比特幣交易分析軟件,幫助他們遵守合規要求、評估風險并且識別非法活動。根據公開數據,Chainalysis目前擁有50多個客戶,估值超過20億美元。

BlockFi成立于2017年,專注于為加密市場提供借貸服務,同時也為散戶和機構提供加密資產交易執行服務。據報道,目前BlockFi平臺管理著超過150億美元的資產,自2019年底以來BlockFi的用戶數量已從1萬人增長至22.5萬人。目前該公司的月收入超過5000萬美元,估值達到30億美元。

Bitpanda成立于2014年,是一家總部位于奧地利的加密貨幣經紀商,也是在奧地利金融市場管理局和在法國金融市場商會經過注冊的數字資產服務提供商,還持有PSD2許可證。據了解,Bitpanda目前總用戶超過200萬,支持50多種數字資產,估值達到12億美元。

04

IDO興起

今年加密融資市場的特殊現象在于,IDO融資成為越來越多項目的選擇,即直接在Balancer、Polkastarter、DAOMaker等平臺面向公眾募資。由于大部分參與IDO的代幣都能獲得倍數級回報,目前加密市場投資者參與IDO的熱情都非常高。

據鏈捕手不完全統計,今年第一季度至少70個項目在不同的平臺進行IDO,其中又以Balancer參與金額最高、參與門檻最低,目前各平臺總計融資金額超過1.7億美元。

IDO實際上相當于項目方公募的DeFi版解決方案,使得項目方直接面向社區群體融資,特別是使項目早期支持者獲得更多財務回報,同時IDO平臺可以對項目進行審核、幫助投資者篩選優質項目,因而其已經成為加密市場的重要基礎設施。

在今年第一季度啟動IDO的項目中,主要以Illuvium、Radicle、MaskNetwork等項目融資金額最高,均達到2000萬美元以上。

總體而言,今年第一季度加密市場投融資事件創造了歷史新高,也由此誕生了許多具有創新性的新興加密企業,為加密市場注入更多信心與資源,但其中市場泡沫與風險可能也在無形中被放大,許多初創加密企業動輒獲得數千萬美元級別的估值,成為整個市場揮之不去的隱憂。

Tags:LOCKBLOCKBLOCBLOANY Blocknetblockchain錢包iosblockchaintechnologyblockchain錢包進不去

作者:RaulJordan 譯者:核子可樂 來源:區塊鏈前哨 如果不及早解決,MEV這項頑疾必將給未來的eth2帶來嚴重影響.

1900/1/1 0:00:00美國最大的加密交易所Coinbase在2013年只需購買并持有比特幣就能賺更多的錢。社交媒體上流傳的數據顯示,盡管Coinbase在第一季度獲得了8億美元的利潤,但如果該公司使用其種子輪募得資金.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00本文作者PeterJohnson是JumpCapital的投資負責人,自2013年以第一位員工的身份加入JumpCapital以來,他已投資超50多公司,其中包括許多領先的加密貨幣公司.

1900/1/1 0:00:00聲明:用鏈上指標進行市場分析是一個相對新興的領域,指標仍在發展和完善中。重要的是要注意,過去的成功并不能保證未來的成功;雖然這些指標在歷史上具有參考價值,但不一定意味著永遠如此.

1900/1/1 0:00:001.為什么加密貨幣反洗錢合規對金融機構如此重要? 簡而言之:這是法律。 法律要求銀行和金融機構遵守法律和監管指導,以打擊洗錢、恐怖主義和逃稅,并應對這些非法金融活動的風險進行管理.

1900/1/1 0:00:00