BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+1.9%

LTC/HKD+1.9% ADA/HKD+0.77%

ADA/HKD+0.77% SOL/HKD+0.59%

SOL/HKD+0.59% XRP/HKD+0.69%

XRP/HKD+0.69%2021年,數字貨幣行業發展迅速,穩定幣的供應量也經歷爆炸式增長。在以太坊網絡上發行的穩定幣總量已經接近600億美元。其中中心化法幣穩定幣占據了市場的半壁江山,比如USDT和USDC。而去中心化的穩定幣MakerDAO作為最早推出的產品,當前的TVL已經達到88億美元,產生了價值40億美元的DAI。

在MakerDAO之后,數字貨幣行業的開發團隊一直試圖尋找更加具有資本效率和算法優勢的穩定幣模型,去中心化穩定幣中也出現了其他替代品,如基于算法的彈性穩定幣和部分抵押穩定幣。究其原因,一是由于DAI對于美元是軟錨定而非硬錨定,其流動性沒有達到中心化法幣穩定幣的程度;二是由于DAI的PSM模塊支持法幣穩定幣USDC作為抵押來鑄造DAI,并不是完全抗審查的。然而,到目前為止,所有的算法穩定幣的幣值的波動性都很大,變成了用戶用以投機的產品,離DeFi領域原生穩定資產的目標相去甚遠,從根本上說,它們當前所的機制并不能抵御數字貨幣行情的快速上漲下跌,反而比DAI等超額抵押穩定幣和以法幣為抵押的穩定幣更容易波動,更具有投機性。

因此,人們又像找尋的目光回到了超額抵押機制,試圖通過不同的參數和設置的修改,來實現更好的超額抵押穩定幣。本文中描述的從MakerDAO,到Liquity再到Babel的發展之路,正是試圖對這一賽道做個簡單的說明。

穩定幣是加密資產的圣杯

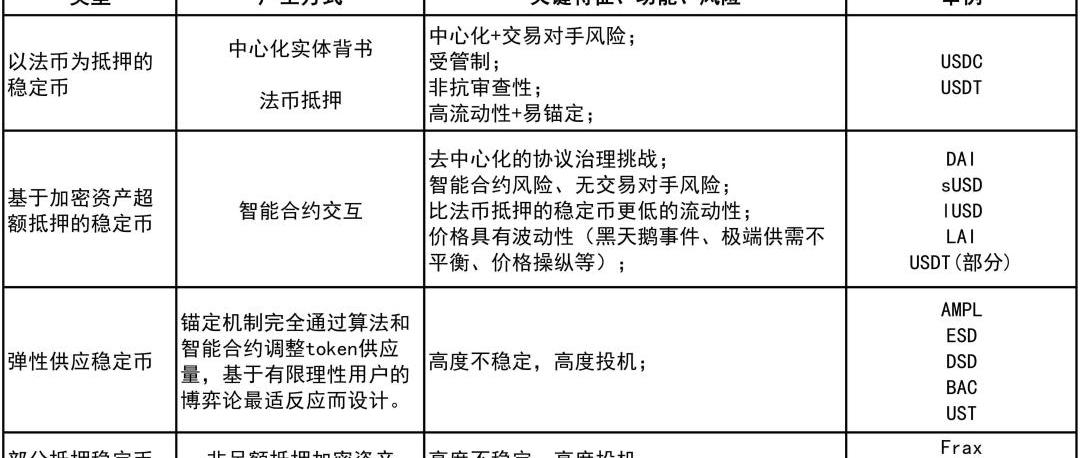

穩定幣是加密數字貨幣領域的圣杯,因為穩定幣同時承擔了加密數字貨幣領域價格尺度、交換手段和價值儲存三種功能。穩定幣可以分為四種主要類型,即由法幣為抵押的穩定幣、以加密貨幣超額抵押的穩定幣、彈性供應穩定幣以及部分抵押穩定幣。

1、由法幣為抵押的穩定幣

最近一段時間,穩定幣供應量經歷爆炸式增長,中心化法幣穩定幣占據了市場的半壁江山。最典型的例子便是Tether公司發行的USDT,中文名稱為泰達幣。每一個發行流通的Tether都與美元一比一掛鉤,相對應的美元總量存儲在香港Tether有限公司,在以美元為計量單位時,抵押品的價值不存在任何波動風險。

Bitrace:1023.8枚WBTC從Multichain轉出并兌為穩定幣,案件或進入資金處置流程:8月5日消息,區塊鏈數據分析公司幣追Bitrace監測,被標注為Multichain Suspicious Address4的地址已經向0x3c74開頭地址轉移1023.8枚WBTC(約2969萬美元),該地址將這筆資產兌換為穩定幣并轉移。

Bitrace認為這筆資產已經轉移給若干個承兌服務商,大量資金變現后回流交易所,流出資金與網傳FTX賄賂資金產生關聯,并推斷Multichain資金已經遭到罰沒,且案件進入資金處置流程,后續可能會有更多資金進一步流出并變現。[2023/8/5 16:20:16]

這種穩定幣的局限性在于中心化、不透明、無存儲資金或者贖回通證的擔保和抵押品成本。例如,市場對USDT透明度和缺乏監管的質疑聲從未停止:美元儲備是否足額?是否發行空氣貨幣造成泡沫等等。面對質疑,Tether公司始終聲稱自己擁有足額的準備金,但至今也沒有公開自己的準備金賬戶審計數據。

2、以加密貨幣作為抵押的穩定幣

這是MakerDAO開創的一個創造穩定幣的模式,以ETH作為抵押,合成錨定美元的穩定幣DAI。在這個模式中,支持合成穩定幣的抵押品ETH本身就是一個去中心化的加密資產。超額抵押模型中,合成穩定幣的抵押品通常是一種或者多種價格不穩定但流動性足夠好的加密資產,如ETH和WBTC。使用該模式的大多數項目都要求穩定貨幣有超額的抵押品,以防止抵押品的價格劇烈波動。MakerDAO的局限在于清算模型低效,對黑天鵝事件幾乎沒有抵抗力。

當前,MakerDao已經從單一抵押ETH,發展到可以支持多種抵押品如ETH、wBTC、USDC等。MakerDao的另一個問題在于超高的抵押率降低了用戶資金的使用率。

近期,值得注意的一個動向是,Tether公司事實上從美元抵押的穩定幣逐漸變成比特幣抵押的穩定幣,Tether公司的一個半公開業務是,收取客戶抵押的比特幣,并向客戶發行USDT貸款。貸款的平均抵押率在130%左右。也就是說,雖然并未使用DeFi和智能合約的方式,但USDT很大意義上是和MakerDAO一樣的超額抵押型穩定幣,其抵押率大約高于130%。

派盾:Nexo相關地址從MakerDAO中取出12,897枚WBTC:12月15日消息,據派盾監測,加密貨幣借貸機構Nexo相關地址從MakerDAO中取出12,897枚WBTC(約合2.27億美元)。

此前報道,12月6日,Nexo地址分兩次從MakerDAO取出1萬枚WBTC,隨后解除封裝。[2022/12/15 21:47:07]

3、彈性供應穩定幣

彈性供應穩定幣通常使用不同的算法來錨定美元,如主動調節機制和被動調節機制。

主動機制的方式同樣是控制代幣供應量達到供需平衡,讓代幣穩定在基準價格附近。與rebase方式不同的是,主動機制引入了更多的用戶行為,通過發行多種代幣,激勵用戶參與到代幣的銷毀和增發中。供應量變化只與發行的其他代幣持有者有關,不再影響全體持有者,因此對于不參與供應量調節的用戶來說,其資產總價值只受到單價的影響。主動調節的方式在使用上易于理解,減少錢包中數量的波動對實際應用的影響。

被動調節機制又稱為rebase,通過系統不斷地增發和銷毀來調節代幣價格到目標水平內,例如Ampleforth項目。其目標價格為基準價格上下5%,如果代幣價格超出目標價格,說明目前需求大于供給,需要增發代幣讓供給與需求平衡實現價格穩定。代幣價格低于目標價格時,系統會銷毀代幣讓供需平衡,增發或銷毀的過程就是rebase。rebase每24小時進行一次,直接通過地址實現,體現在持幣地址中數量的增加和減少。

目前還沒有能夠實現穩定的算法穩定幣機制出現,兩種流行的穩定機制都存在穩定方面的問題。

4、部分抵押的穩定幣

FEI的失敗成為一個鮮明案例,非錨定穩定幣現在看起來像一個遙遠的實驗。

抵押穩定幣的發展之路

MakerDAO機制可改善的空間

MakerDAO的設計思路是清晰的,在依靠高流動性資產超額抵押的情況下,合成出錨定于美元的穩定幣。但是在今天的使用中,人們發現了如下的問題:

數據:1.25億枚MATIC從MATIC基金會關聯地址轉至新地址:12月13日消息,鏈上數據顯示,1.25億枚MATIC(約1.13億美元)于今日08:31從“Oxa0”開頭地址轉至新地址。據推特用戶@Bit余燼分析,這筆資金最初是來源于MATIC基金會在2020年3月14日轉出,當時是2億枚;

隨后在2021年2月-9月這幾個月時間里,轉移了5次,每次轉移都會把資金拆分成兩筆:大的那筆繼續轉移到下一個地址,小的那筆(1000-3000萬)轉移到幣安;經過這幾次轉移,2億MATIC目前還剩1.25億,轉移到了0xf1B這個地址,不過本次轉移并沒有拆分資金進幣安。[2022/12/13 21:41:00]

資本效率低,每個Vault都需要最低150%的抵押率。

平臺幣持倉集中導致的治理不活躍

清算效率模塊和其他DeFi無集成導致清算效率低下

DAI的幣值只有軟錨定,沒有硬錨定

由于MakerDAO項目推出的時候,其他DeFi還沒有開始發展,導致現在DeFi一些普遍的最優設計并未在MakerDAO當中得到體現,并且,導致DAI存在一些固有的缺點,這些缺點在DeFi變得越來越重要的今天,DAI作為DeFi唯一原生的穩定幣,存在不被信任的風險。在Synthetix和Compoud項目當中,都有社區成員的提案要求將DAI從Curve的Pool當中移除的提議:

https://research.synthetix.io/t/should-dai-be-removed-from-the-curve-pool/27/15

DAI的風險不在于小額的使用和普通的場景,恰恰相反,DAI的問題是在非常大額使用和極端的清算場景中出現的問題。比如在2020年312場景中,DAI對于清算的糟糕設計使得DAI的價格高達1.2美元,而客戶抵押的ETH基本上以10%的價格被清算。

派盾:Nexo相關地址從MakerDAO取出5000枚WBTC并轉入Wintermute地址:12月2日消息,據派盾監測數據顯示,0x8fd5 開頭的 Nexo 地址從 MakerDAO 取出 5000 枚 WBTC(約 8500 萬美元),并轉入了 0xaad5 開頭的 WintermuteTrading 地址。

Nexo 銷售主管 KirilNikolov 對此回應稱,此舉旨在搶在投機交易前將 WBTC 解除封裝。[2022/12/2 21:18:31]

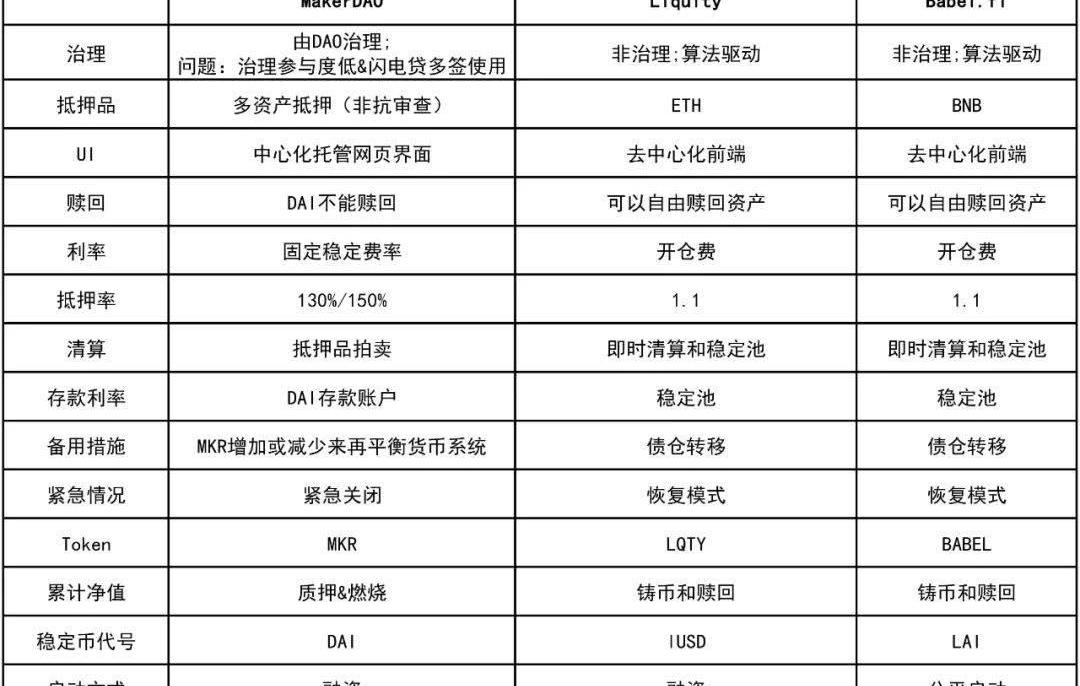

Liquity和Babel對于MakerDAO的改進

Liquity是以太坊網絡上的一個去中心化的貸款協議,采用和MakerDAO一樣的超額抵押模型,抵押ETH,得到LUSD貸款。不同于DAI,LUSD沒有穩定費,取而代之的是收取0.5%的開倉費。Liquity中,單個用戶的最低抵押率是110%。在這種情況下,要求LUSD的清算池始終保持清算能力以及其他客戶的更加高額的抵押。

Liquity強調的能力是:

以加密資產為抵押的穩定幣

抵押率門檻低——110%

算法貨幣政策

非治理,減少人為失誤風險

價格下限:LUSD隨時按當前價值兌換ETH

去中心化前端

無息債務

Babel.fi是一個幣安智能鏈上的去中心化的借貸協議,用BNB作為抵押獲得無息貸款。貸款以錨定美元的穩定幣LAI支付,最低抵押率為110%。Babel.fi是Ethereum上Liquity項目的復制,合約代碼無變動,合約無Owner。

Liquity是一個足以超越MakerDao的創新型穩定幣項目,具有更低的抵押率容忍度和更高的清算效率,資本效率更高,幣值更穩定。并且,由于合約的不可更改和非治理性,Liquity不易受到人為差錯和惡意治理攻擊的影響。

Whale Alert顯示600枚比特幣從MtGox冷錢包轉出系誤報,實為f2pool錢包地址:12月24日消息,Whale Alert數據檢測顯示,600枚比特幣從MtGox冷錢包轉出至未知錢包。經地址追蹤,發現此地址系誤報,并非MtGox冷錢包,實為f2pool wallet地址。[2020/12/24 16:21:13]

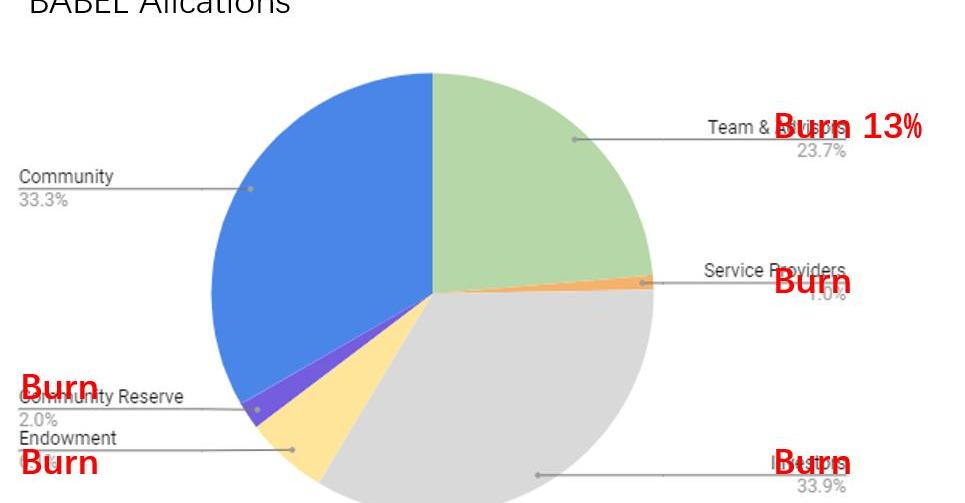

Babel.fi完全保留了Liquity的這些特性,沒有更改合約代碼,僅僅銷毀了Liquity中過多的給予團隊和投資人的Token。Babel.fi以FairLaunch的方式啟動,并給予項目的使用者更多的激勵,以滿足整個BSC生態對于鏈上原生穩定幣資產的需要。

Babel.fi的特點是:

以加密資產BNB為抵押的穩定幣

抵押率門檻低——110%

算法貨幣政策

非治理,減少人為失誤風險

價格下限:LAI隨時按當前價值兌換BNB

去中心化前端

無息債務

公平啟動

下表展示了Maker與Liquity及Babel.fi機制對比

Liquity和Babel的清算體系

Liquity和Babel優于Maker的其中一個原因是其擁有較低的抵押率。因此比Maker能夠釋放更多的流動性。微觀上來說,用戶可以獲得更高的杠桿和更小的清算風險。但是,如何實現這種較低的抵押率呢?

首先,Maker之所以要求ETH提供130/150%的抵押是因為其清算機制,由于Maker采用拍賣的方式清算抵押品,而毫無疑問每次拍賣過程都相當漫長,那就留出了更多的時間讓價格波動吞噬抵押品價值。從這個意義上講,額外的抵押品是對沖價格波動風險的緩沖手段。而Liquity和Babel提供幾乎即時的清算功能,因此它不需要承擔與Maker一樣高的風險,即,它有能力降低抵押率。創新的清算機制融合了三層防御功能:

1、穩定性池-?Liquity和Babel避免了MakerDAO和其他借用協議所特有的冗長清算程序。該系統支持帶有穩定池的自動清算,穩定池旨在吸收和消除違約的債務,一旦抵押品低于110%,一次即可清算所有債務。當前,在Liquity系統中,有超過80%的LQTY都存放于穩定池以獲取LQTY獎勵。

2、再分配機制-?在特殊情況下,如果穩定池沒有足夠的流動性,則清算的第二階段開啟,即再分配機制。再分配機制可以將剩下的債務從抵押不足的倉位重新分配到高抵押倉位。這種情況下,相比低抵押倉位,高抵押倉位會從被清算的資產中承擔更多的債務并獲得更多抵押品。為了為系統提供這一額外的安全層,這些較高的抵押品倉位將作為清算者獲得獎勵,從而從根本上得到清算后的基礎抵押品。

3、恢復模式-?系統存在一個關鍵抵押率=150%,當系統的總抵押率不足150%時,則會觸發RecoveryMode,此時,系統會依據抵押率由低到高,不管你的抵押率是否大于110%,只要低于150%就有可能被清算,直到系統總抵押率為150%為止。針對Vault來說,不會有額外的損失,也就是說如果你的抵押率為140%被觸發清算,你的Vault會被關閉,110%抵押品被清算,30%的抵押品則依舊Claimable,因此該Vault的凈損失已然為10%,但對系統來說減少了很多有風險的Vault從而提升了系統總抵押率。

Liquity和Babel的硬錨定機制

DAI沒有贖回機制,因此它并非硬錨定于美元,但它依靠治理實施穩健的貨幣政策,將DAI的價值推向1美元。另一方面,LAI和LUSD錨定美元是被隱含設計在協議中的。

LAI和LUSD代幣根據價格、CDP:USD比率以及贖回費用,可以隨時被返回到協議中兌換BNB或ETH

該贖回非常重要,因為當LAI和LUSD價格低于美元價格時,套利者將買入LAI和LUSD,將其兌換成BNB或ETH,再賣出BNB或ETH獲得美元,并鎖定套利利潤來獲利

另外,該過程可改善系統的運行狀況,因為每當發生贖回時,當前LAI和LUSD的供應都會因低抵押借款人而減少,即系統使用贖回的LAI和LUSD償付最高風險資產

另一方面,最小質押率為110%,使自然價格上限為1.10美元

當LAI和LUSD:USD比率超過1.10,借款人可以通過借入最大金額抵押品,并以超過1.10美元的價格出售LUSD獲利

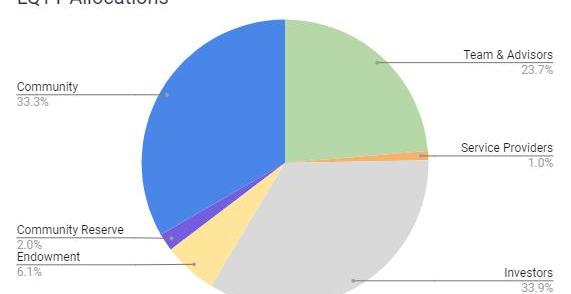

Liquity和Babel的經濟體系

Liquity的Token是LQTY,其分配如下

通過鑄造LUSD并且鎖倉到穩定池的方式,可以獲得LQTY,通過對LUSD和ETH的流動性池提供流動性是獲得LQTY的第二種方式。鎖倉LQTY,可以獲得后續用戶的開倉費。

BABEL的獲取方式和LQTY類似,通過通過鑄造LAI并且鎖倉到穩定池的方式,可以獲得BABEL,通過對BABEL和BNB的流動性池提供流動性是獲得BABEL的第二種方式。鎖倉BABEL,可以獲得后續用戶的開倉費。

BABEL和LQTY的總量都是1億枚,但是BABEL銷毀了發行總量中對應投資人和研發團的所有BABEL。因此,BABEL比起LQTY更加稀缺。

總結

去中心化程度、硬錨定USD、算法驅動以及非治理協議、免息債務、高資本效率是DeFi領域中獨特的結合體,Liquity和Babel必將成為2021年最受期待的項目。我們相信Babel對于喜歡冒險和規避風險的用戶而言,都具有很好的產品市場契合度。喜歡冒險的借款人可以利用較低的抵押率來發揮更高的杠桿作用,而高抵押品的借款人將通過再分配機制獲得回報。此外,Babel對于整個BSC上的DeFi生態系統很重要,因為資本效率使得DeFi協議中更大的BNB流動性得以解鎖和使用。

END

ForkLiquity的BSC生態BABELtoken空投計劃

參與Babel測試網的用戶將獲得總量5萬BABEL空投獎勵,空投規則如下:

截止至2021.4.2819:00前,任何用戶在BabelBSC測試網成功創建Vault的用戶,在賬戶持有BNB的情況下,每個賬戶可獲得最高10BABEL的空投獎勵。

空投總量:50000BABEL?

BABELBSC主網上線時間:2021.4.2821:00(UTC+8)

官網:https://www.babel.fi/#/

Babel&Liquity代碼對比:

https://babelfi.gitbook.io/babel-fi/security-audits

電報:https://t.me/babelfi

推特:https://twitter.com/babel_fi

文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00BTC 我們從之前比特幣12500砸至9850,回撤21.85%,19500砸至16218,跌幅16.86%,42000跌至28800,跌幅31.75%,58350跌至43000.

1900/1/1 0:00:00美東時間4月22日,包括《紐約時報》和彭博在內的多家媒體報道稱,拜登政府計劃下周公布一項名為“美國家庭計劃”的草案.

1900/1/1 0:00:00對于以太坊來說,4月的日子可能相當漫長。隨著全球第二大加密貨幣達到了最新的ATH,該資產在一個月的時間內增長了40%以上.

1900/1/1 0:00:00之前藍狐筆記介紹過MEV和ARCH《MEV賽道》、《ArcherDAO》,除了正常的套利交易之外,還有搶跑MEV,這是惡性的MEV。搶跑給交易者帶來損失.

1900/1/1 0:00:00來源:財聯社 作者:卞純 過去幾周,以太坊的表現比全球第一大加密貨幣比特幣還要亮眼。摩根大通(J.P.Morgan)在周二的一份報告中對此作出了解釋,并指出,長期來看,這一趨勢有望持續下去.

1900/1/1 0:00:00