BTC/HKD+3.14%

BTC/HKD+3.14% ETH/HKD+5.77%

ETH/HKD+5.77% LTC/HKD+2.26%

LTC/HKD+2.26% ADA/HKD+8.15%

ADA/HKD+8.15% SOL/HKD+4.74%

SOL/HKD+4.74% XRP/HKD+5.75%

XRP/HKD+5.75%引言

我們都知道機會是d與風險并的存,DeFi的世界也不例外。在DeFi世界中,相比于掙錢,人們可能更容易蒙受財產損失。雖然這些風險不能完全避免,但通過謹慎的風險管理和判斷,你至少可以減少被“吊打”的次數。

那么在DeFi世界中,人們最常見的虧損方式是什么?有哪些不同類型的黑客攻擊和漏洞利用?最重要的是,你應該怎樣才能把自己受到黑客攻擊的負面影響降到最低?你將在本文中找到這些問題的答案。

在我們開始之前你還需要了解的是,這篇文章是Finematics和rekt.news合作完成的。

rekt.news是一個匿名平臺,一些熱心的玩家和DeFi偵探會向該社區展示他們的發現。他們分析了所有主要的黑客攻擊和漏洞利用,并對加密貨幣和DeFi的所有項目合約提供了創造性的評論,這樣做的主要目的是為了教育和娛樂讀者。他們的網站rekt.news包含了自己出品的文章,以及一個人工智能生成的新聞聚合器,該聚合器提供了最近所有最重要的事件,特別是加密貨幣和DeFi領域的新聞。

現在回到本文的主題,我是如何在DeFi中翻車的?

Polygon鏈上DeFi協議總鎖倉量為51.3億美元:金色財經報道,據DefiLlama數據顯示,目前Polygon鏈上DeFi協議總鎖倉量為51.3億美元,24小時增加2.06%。鎖倉資產排名前五分別為AAVE(23.1億美元)、Quickswap(7.56億美元)、Curve(3.51億美元)、SushiSwap(3.27億美元)、Balancer(2.07億美元)。[2022/1/10 8:37:08]

我們沒有足夠充足的時間在本篇文章中涵蓋每一種類型的攻擊,當然,這其中有許多黑客攻擊的類型仍然未被人們發現,但是有一些黑客技術經常會發生,我們現在就來看幾個例子。

RugPull

“rugpull”已經成為整個DeFi的一個常用術語,它現在多被用來指許多類型的黑客和漏洞利用,但它實際上指的是突然從流動性池子中移走大部分流動性的一種特定技術。

流動性的突然損失可能會造成代幣的死亡螺旋,因為代幣持有者會試圖盡快出售手中的代幣,從而避免造成更多的損失。

rugpull通常是惡意團隊進行攻擊的最后一步,也是一種常見的“退出騙局”形式,即當他們試圖帶著資金逃跑時,協議會刪除它們之前所有的社交媒體痕跡。

由于這種類型的攻擊在技術上實施起來非常簡單,它通常是低投入項目快速獲取現金的首選技術,然而這并不意味著按照這種方式所獲取的利潤很低,因為目前已經有幾起主要的惡意攻擊導致用戶損失了數百萬美元。

NFT游戲My DeFi Pet與MakerDAO達成合作:10月16日消息,NFT游戲My DeFi Pet與MakerDAO達成合作,其即將推出的NFT市場將支持穩定幣DAI。玩家將能夠通過完成游戲中的任務來獲得DAI作為獎勵。具有特殊要求的PVE和PVP戰斗模式即將推出,將使玩家有機會獲得DPET和DAI。此外,由于其穩定的價值,DAI是市場上受歡迎的加密貨幣,并且可以在全球范圍內輕松轉移。因此,MakerDao的集成將為My DeFi Pet在BEP20和KRC20游戲服務器中的生態系統帶來穩定性。[2021/10/16 20:34:35]

其中一個例子就是MeerkatFinance,該項目在運營了一天之后,就獲得了1300萬BUSD和7.3萬BNB的收益,當時的總收益約為3100萬美元。

如果在一個項目中使用了一個大的流動資金池子,那么該項目團隊就不應該具有檢索這些資產的能力。如果他們這樣做了,那么你就相當于把自己的信任完全交給了項目團隊。

MeerkatFinance一開始并沒有這個能力,然而在攻擊前不久,MeerkatFinance的部署者“升級”了他們自己的2個Vaults,并且給他們自己進入Vault留了后門。

Arca首席投資官:不能將投資DeFi代幣和使用DeFi協議混為一談:針對摩根溪聯合創始人Anthony Pompliano“機構投資者不會將資金分配到DeFi領域”這一觀點,加密貨幣對沖基金Arca的首席投資官Jeff Dorman表示,Pompliano混淆了投資DeFi和使用DeFi。決定作為客戶使用去中心化協議與決定投資代幣非常不同,代幣是協議成功的動力、治理和基礎。把這兩者混為一談是在很大程度上是一種誤導和不準確的。此外,Dorman表示,即使是DeFi用戶,也有如保險協議這樣保護資產的方法,隨著DeFi的發展,確保和防范風險的方法也在不斷發展。(AMBcrypto )[2021/2/13 19:38:37]

我們怎么才能避免被rugpull呢?

我們可以檢查項目的流動性是如何鎖定的,是否有時間鎖,是否有多重簽名?

對這個項目做些調查,弄清楚誰在支持它,這個項目的是做什么。

團隊是否被大家所熟知?如果是的話,你能發現他們的一些相關信息么?現在在網上證明身份變得越來越困難,詐騙者正轉向不同尋常的方法來建立他人的信任,比如DeTradeFund,一些人懷疑該公司使用深度造假技術制作了一段假冒CEO的視頻。rekt.news報道了這個故事。。

分析師:Aave等資產和比特幣具有不相關性 是DeFi的積極信號:加密貨幣分析師Joseph Young發推稱,不到2萬美元的比特幣交易對山寨幣來說并不是很好。打破新高,山寨幣遭殃,經歷下跌,山寨幣也會遭殃。像Aave、YFI和SushiSwap這樣的DeFi藍籌股具有相當強的彈性和不相關性,我喜歡將他們視為成熟的資產類別和DeFi的積極信號。[2020/12/16 15:20:48]

另一方面,如果你找不到任何關于項目方相關人員的信息,也請記住匿名團隊并不一定是一件壞事,因為比特幣的創始人至今仍是匿名的。

經濟利用/閃電貸

曾經有一段時間,似乎每周都有新的DeFi黑客事件出現,而閃電貸這個詞從未遠離過人們的視線。

閃速貸與“黑客攻擊”的聯系讓社區中的許多人相信,閃速貸是完全是負面的。

然而,值得注意的是,閃電貸交易已經適用于擁有大賬戶的鯨魚用戶,閃電貸本身并不是一種惡意工具,它們只是在很短的時間內提供大量資金。這些資金可以被用來利用代碼的漏洞,或者操縱定價并從套利的過程中獲利。

閃電貸是一種無抵押、無擔保的貸款,它必須在區塊鏈交易結束前償還;如果沒有償還,智能合約就會逆轉交易,那么貸款就像從未發生過一樣。

Kava DeFi Hub總鎖倉量突破5000萬美元 創歷史新高:據官方公告,當前Kava CDP和HARD Protocol中累計鎖倉價值5000萬美元的資產,正在賺取超高收益的KAVA和HARD獎勵。其中HARD Protocol上USDX的存幣量突破1500萬。

Kava是一個跨鏈DeFi平臺,提供主流數字貨幣的抵押借貸。HARD Protocol是基于Kava區塊鏈發布的跨鏈加密貨幣市場,支持BTC、XRP、BNB、BUSD、KAVA和USDX等資產借貸和挖礦賺取收益。[2020/11/18 21:09:51]

由于貸款的智能合約必須在其出借的同一交易中完成,因此借款人必須使用其他智能合約從而幫助他在交易結束前與貸款資金進行即時交易。

如果你想了解更多關于閃貸的信息,請點擊這里查看這篇文章。

大多數閃電貸攻擊都涉及使用大量資金操縱代幣價格。

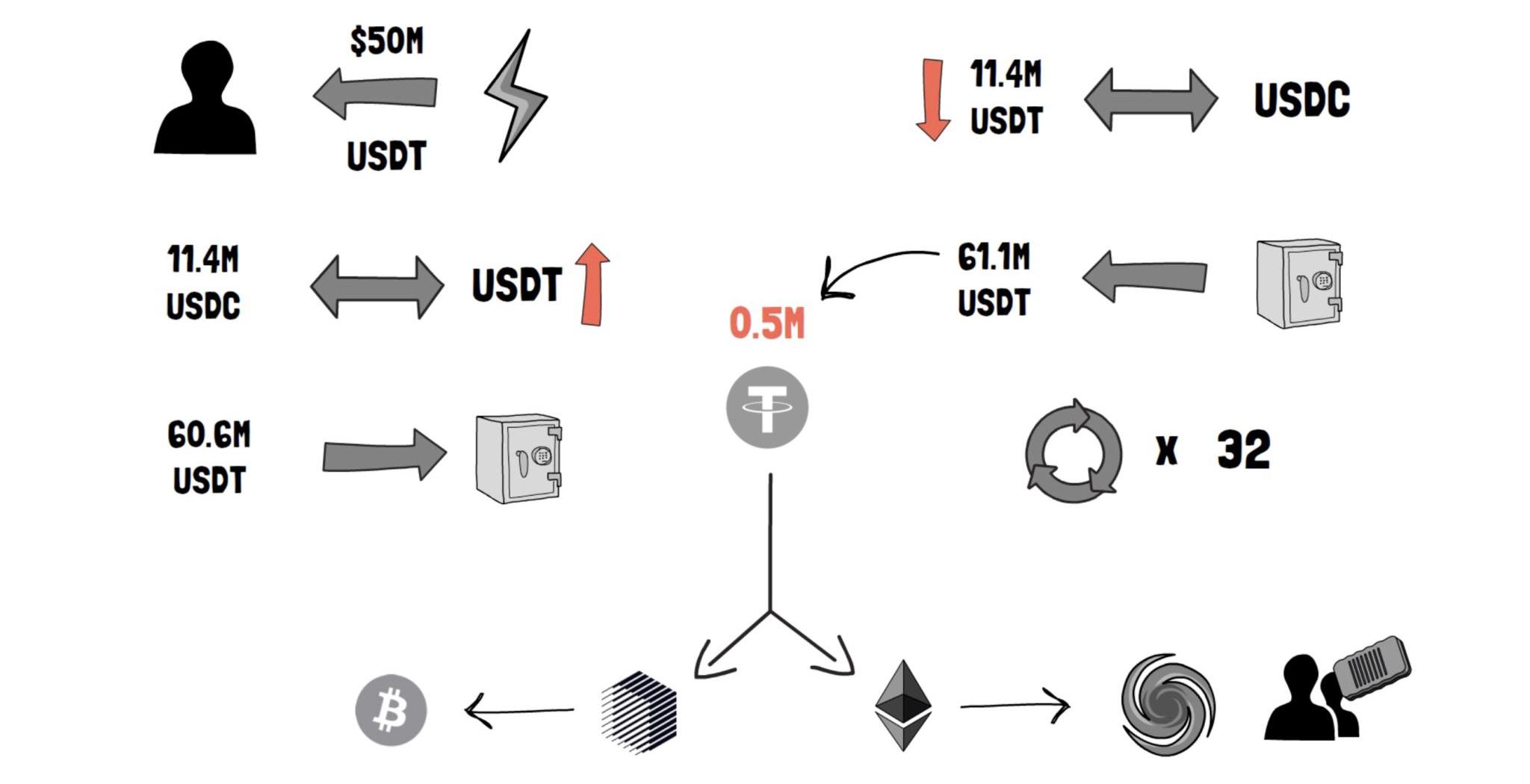

大規模閃電貸攻擊的一個例子是HarvestFinance,該項目在2020年10月被攻擊后損失了3380萬美元。

在攻擊的兩個小時內,fUSDT下跌了13.7%,$FARM下跌了67%,因為黑客取出一筆5000萬美元的USDT閃電貸,然后使用CurveFinance的Y池來進行資金互換,穩定幣的價格出現了快速上漲。

這一連串的操作在7分鐘的時間段內發生。

接受USDT5000萬美元的閃電貸

將1140萬USDC互換成USDT->導致USDT價格上漲

將6060萬USDT存入Vault

兌換1140萬USDT到USDC->USDT價格下降

從Vault提取6110萬USDT>從而獲得50萬USDT利潤

重復上述過程32次。

通過TornadoCash將穩定幣轉換為renBTC并換成BTC和ETH。

在步驟4中,由于USDT價格的變化,攻擊者能夠提現出更多的USDT。由于USDT的價格在提現期間較低,他們的持有份額從Vault中提取更多的USDT。

大約4次循環的gaslimit為1000萬,雖然每次循環的利潤不到1%,但每次循環的利潤很快就增加到了50萬美元。

閃點貸經常被用來操縱價格,這也使得套利成為可能。為了避免對閃電貸價格操縱的攻擊再次發生,協議應該考慮使用可靠的去中心化預言機。

閃速貸還可以用于其他攻擊手段,如重入攻擊、搶先交易或套利。

套利

套利指的是利用不同市場之間的價格差異來產生利潤。這些類型的機會在不成熟的市場是非常常見的,如DeFi和加密貨幣。隨著流動性的增加和市場效率的提高,套利機會往往會減少。

如果一個池子被操縱來為套利提供空間,那么這也可能被認為是一種利用,因為流動性提供者最終可能會失去他們的資金,就像SaddleFinance一樣。

盡管項目方聲稱“已經解決了滑點的問題”,但是在今年1月的運行過程中,至少有3個主要的套利行為在6分鐘內從早期的流動性提供者手中拿走了7.9枚比特幣。

4.01BTC139961美元,2021年1月19日04:06:54PM+UTC

0.79BTC27573美元,2021年1月19日04:08:46PM+UTC

3.11BTC108548美元,2021年1月19日04:12:37PM+UTC

盡管這只是套利行為,但用戶還是蒙受了資金損失,因為SaddleFinance無法保護他們免受套利者的傷害,而這些套利者只是在代碼的限制內進行買賣。

這就引出了一個常見的問題,即在DeFi中損失資金:

這到底是一次黑客攻擊,還是利用了項目方的漏洞?

DeFi仍然是一個全新的概念,整個行業就像是一場實驗,我們在建立新的金融體系時其實也是在測試新的想法。這意味著漏洞經常出現在真實的代碼中,當這些漏洞可以被用來提現資金而不需要強制操縱任何東西時,我們或許最好稱之為“漏洞利用”。

然而,它也可以適用于所有的黑客,因為他們只能使用已編寫的代碼進行操作。不管我們稱他們為黑客還是漏洞利用,最終的結果都是一樣的。如果存在漏洞,那么最終會有人利用它們,而我們是幾乎無法阻止這種情況發生的。

當然了,即使安全審計過得項目也不能保證安全。

審計

rekt.news還對最多的黑客攻擊和漏洞利用進行了排名,它不僅顯示了協議被竊取的金額,還顯示了在黑客入侵前是誰對協議進行了審計。

如果我們看到rekt的排行榜,就會發現大多數被黑的協議實際上在攻擊之前已經完成了安全審計。這證明了審計并不是協議安全的保證,審計公司也可能會出現失誤。

Rekt的排行榜顯示了出事項目的審計方以及被利用的特定代碼片段。

根據排行榜顯示的信息,目前最臭名昭著的安全公司是:Peckshield有3個失敗的審計,Certik有2個,Quantstamp也有2個。

rekt.news最近報道過許多審計過的協議,文章的結果表明,經過審計的協議和未經審計的協議之間的差別很小。

用戶經常犯這樣的錯誤,認為一個安全審計可以永遠保證整個協議的安全,然而,所有的DeFi協議都存在著變數,即使一個協議被非常徹底地進行了審計,但是一個小的更新也會使審計變得無用。

總結

你怎么看DeFi世界發生的黑客事件?你曾經被黑過么?

還有,別忘了去看看rekt.news更多類似的內容。

如果你喜歡閱讀這篇文章,你也可以在Youtube?和推特上查看Finematics?。

Tags:EFIDEFDEFIUSDDeFi Yield ProtocolDeFi.chDeFiatolbank怎么充值usdt

文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00以下是關于灰度比特幣信托在未來幾個月內將如何影響價格的最新分析.....現在是時候仔細檢查所有內容是否在適當的位置,以便您可以毫不猶豫地本能地抓住它.

1900/1/1 0:00:00以太坊DeFi平臺上的三個最大的借貸協議的貸款存款在2021年第一季度創下歷史新高。根據數據分析公司Messari的一份報告,Aave,Compound和MakerDAO總共從用戶那里獲得了25.

1900/1/1 0:00:002020年到2021年,加密貨幣行業的爆點在于DeFi,而DeFi的價值主要沉淀在了DEX。最新的數據顯示,以太坊上的DeFi獨立用戶數剛剛超過200萬個,而DEX市場平均1天的交易額已經維持在.

1900/1/1 0:00:00EIP-2929提升部分操作碼的Gas開銷是為了提高對DoS攻擊的抵御能力,同時,適度提高GasLimit變得更安全.

1900/1/1 0:00:00注:原文作者是Bankless聯合創始人RyanSeanAdams和DavidHoffman。最近有些人問我打算什么時候出售ETH。我半笑著回答說:“永遠不會”.

1900/1/1 0:00:00