BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD+0.42%

XRP/HKD+0.42%撰文:DaveWhite與SamBankman-Fried,前者為加密資產投資基金Paradigm研究合伙人,后者為做市商AlamedaResearch和加密衍生品交易所FTX聯合創始人編譯:PerryWang

加密資產投資基金Paradigm研究合伙人DaveWhite與傳奇交易員、做市商AlamedaResearch及加密衍生品交易所FTX聯合創始人SamBankman-Fried(SBF)聯合發表了一篇論文,介紹了一種新型金融衍生品,即永恒期權。按照該論文的說法,「永恒期權為交易者提供了長期期權敞口,操作簡單、無風險,也不需付出滾動頭寸的費用」。

DaveWhite和SamBankman-Fried還為永恒期權推導出簡單的無套利定價模型,可以適用于所有基于fundingfee的永續衍生品,包括永續合約。

期權基本知識

期權類型

文章伊始我們先向大家簡單介紹一下最簡單類型的期權:歐式期權。共有兩種歐式期權:看漲期權calloption和看跌期權putoption。

看漲期權使期權持有人有權在約定日期的特定時間以約定價格買進特定資產。

看跌期權使期權持有人有權在到期時間以約定價格賣出特定資產。

舉個例子

例如,5月15日3000美元ETH看跌期權,意味著期權持有人在5月15日的特定時間有權以3000美元的價格賣出1個ETH。

如果5月15日看跌期權到期時ETH的市場交易價格為2900美元,該期權持有人有權以2900美元從市場購買1個ETH,然后通過這一看跌期權以3000美元價格立刻賣出,鎖定100美元利潤。這筆錢稱為收益。

相反,如果5月15日看跌期權到期時ETH的市場交易價格為3100美元,該交易者在現貨市場賣出ETH的價格高過執行這份看跌期權合約。在這種情況下,執行這份期權合約將不會帶來收益,我們稱這份期權的收益為0。

收益計算

盡管歐式期權只有在到期日的特定時間可以被執行,或稱行權,我們可以隨時計算其收益。期權收益是衡量該期權如果立即執行會價值多少錢的度量。

SBF律師:有人曾駕車撞進SBF家外的路障,凸顯SBF面臨的安全風險:1月20日消息,在周四向曼哈頓聯邦法院提交的一份文件中,前FTX首席執行官Sam Bankman-Fried(SBF)的律師Mark Cohen和Christian Everdell表示,一輛汽車撞向了他位于加州的家外的金屬路障。他們表示,最近發生的這起事件突顯了SBF面臨的安全風險,以及那些確保他重返法庭的風險。

根據律師描述,三名男子從車里出來,對守在SBF的家中的一名保安說,“你不能把我們趕出去。”這些身份不明的男子隨后回到車上,開車離開。但律師沒有具體說明事件發生的時間,僅稱是最近發生的。

目前SBF正被軟禁在加州家中。律師們提出這一事件是為了回應路透社等主要媒體的一項努力。此前1月13日消息,彭博社、路透社等八家媒體委托律師向法院申請披露SBF保釋擔保人身份。(路透社)[2023/1/20 11:23:13]

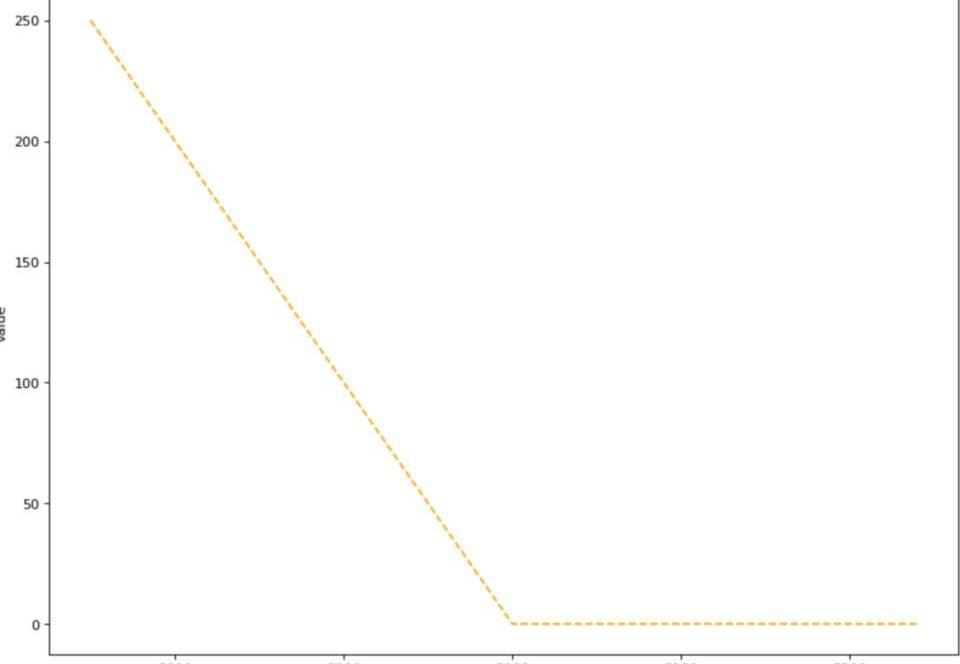

通常,看跌期權的收益是max(strike-spot,0)。當ETH交易的現貨市場價格比行權價低得越多,通過看跌期權賣出ETH賺到的錢就越多。但是,如果ETH的現貨市場價格高于到期時的行權價,那么直接在市場上賣出ETH要優于使用看跌期權,看跌期權就一文不值。

請參閱https://colab.research.google.com/drive/1nehkZjTh_Kloz_vC–e1h7W_s-yGzh9b?usp=sharing

類似,一份看漲期權的收益是max(spot–strike,0)。如果ETH的現貨交易價格為3100美元,而我們手中有到期時3000美元行權價買進ETH的看漲期權,我們可以行使該看漲期權以3000美元的價格買進ETH,然后立即以3100美元的價格在市場上出售,獲得100美元的收益。但如果屆時ETH的交易價格為2900美元,而我們手中3000美元行權價的ETH看漲期權則收益為0美元。

期權定價

在到期之前,期權合約的價格通常比其收益還高一些。

假設3000美元行權價的ETH看跌期權明天到期。如果ETH的價格當前市場價格為3000美元,則該看跌期權的當前收益為$0。但是ETH的價格可能會在明天下跌,在這種情況下看跌期權的到期價值將超過0美元。因此看跌期權現在的價值必須大于0美元,才能覆蓋這種可能性。

美國法官Ronnie Abrams因丈夫所在律所業務問題退出SBF案件:金色財經報道,美國地區法官Ronnie Abrams宣布回避SBF案件,稱其丈夫是一家律師事務所的合伙人,該律所曾在2021年為FTX提供咨詢。

律所Davis Polk & Wardwell LLP在其他訴訟或潛在訴訟中代表可能對FTX和SBF不利的各方。Ronnie Abrams表示,其丈夫沒有參與上述任何案件的代理。這些事項是機密的,法院不知道其實質內容。然而為了避免任何可能的沖突或出現沖突,因此她需要回避此案。另一名法官將被任命接手此案。[2022/12/24 22:04:35]

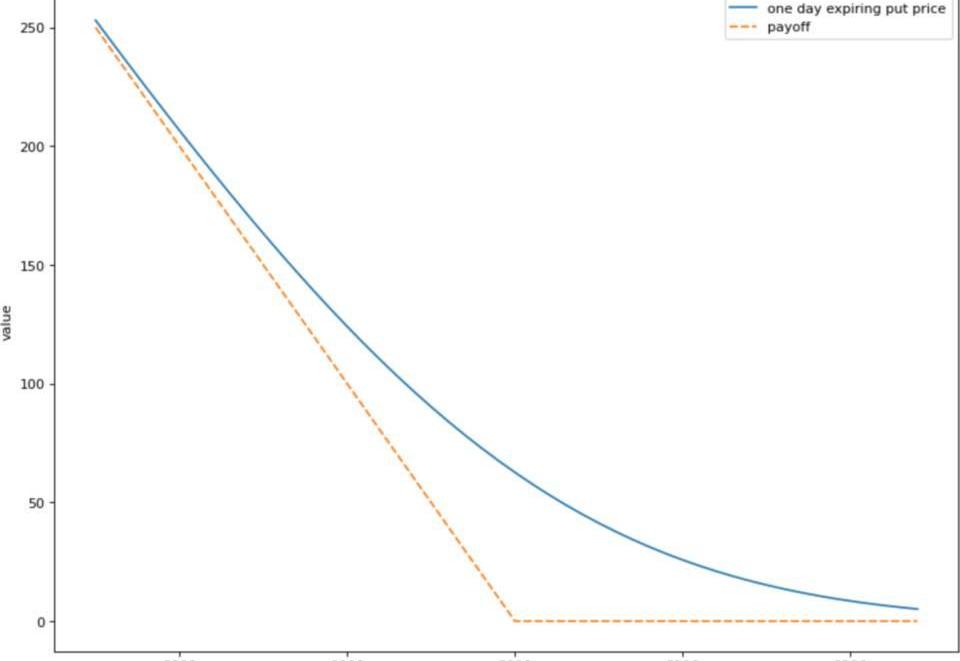

期權定價一種基本且廣泛使用的模型是Black-Scholes模型。下圖顯示了行權價3000美元的ETH看跌期權到期前一天的Black-Scholes價格,與各種現貨ETH價格的收益比較。

請參閱https://colab.research.google.com/drive/1nehkZjTh_Kloz_vC–e1h7W_s-yGzh9b?usp=sharing

滾動頭寸

定義

期權的主要用例是對沖或防范風險。例如,如果投資者持有大量的ETH投資倉位,則她可以選擇購買足夠的3000美元ETH看跌期權,以確保無論市場價格如何變化,她始終能夠以至少3000美元/ETH的價格賣出頭寸。

但是,這些看跌期權終究會到期。如果投資者想保持對沖,她將不得不滾動其期權頭寸。在上述情況下,意味著平倉看跌期權中即將到期的頭寸,并開設一個新的、行權價一樣的看跌期權頭寸,只是到期時間更靠后。

舉個例子

例如,投資者最初可能買了5月15日到期的3000美元/ETH的看跌期權。當這些期權合約臨近5月15日到期時,她可能會出售這些期權合約,并購買相同數量的6月15日ETH看跌期權,行權價仍為3000美元。只要她想保持自己的倉位,就必須每月重復一次這一過程。

問題

SBF:FTX存在管理失誤,并未參與Alameda經營:12月1日消息,FTX創始人Sam Bankman-Fried在DealBook峰會上發表演講,他表示,“我對AlamedaResearch的頭寸規模感到驚訝,我沒有故意嘗試混合資金,我認為Alameda Research實際頭寸和平臺后臺數據之間存在巨大差異,我不知道發生了什么。”

SBF還談到了其他問題,表示FTX存在“管理失誤”,但其捐款主要來自于利潤而非客戶資金,巴哈馬父母的房產不是長期財產“但不知道是怎么付款的”,同時他還表示FTX不存在“狂歡派對”,同事之間只會玩棋盤游戲。SBF承認自己在擔任FTX營銷人員的時候撒過幾次謊。[2022/12/1 21:14:15]

當投資者到市場上滾動頭寸時,她很可能會與被稱為做市商的市場參與者進行交易。

當信息不靈通的市場參與者與做市商交易時,做市商賺錢。但是,做市商在與消息靈通的市場參與者進行交易時會虧本。

因為做市商不知道交易對手中誰是消息靈通誰是消息不靈通,他們必須對每筆交易收取一定的費用,稱為價差spread。期權市場的價差往往特別高,因為在這種情況下,做市商的知情交易成本可能很高。這使得滾動頭寸的成本頗為昂貴。

滾動頭寸還涉及工作和風險。交易者可能單純只是忘了滾動,導致其頭寸失去對沖。或者她可能會誤點擊或錯誤地執行交易,這可能既昂貴又危險。即使一切順利,整個過程還是充滿壓力并且需要時間,使得投資者無法專注于更富有成效的工作中。

現有解決方案

現在市場中有一種稱為永續美式期權的產品,該期權可以隨時行權且沒有到期日。賣出永續美式期權需要做市商預先承擔大量的風險和不確定性,這使得它們既昂貴又難以定價。導致它們實際上從未交易過。正是因為該產品的存在,我們將新的替代品稱為「永恒期權」。

流動性碎片化

如果存在許多不同的期權到期日,會導致另一個問題:流動性碎片化。如果做市商必須做市的標的不僅是本周到期的期權,還包括接下來的三個月中每個星期都有到期的期權,他們將被迫分散其資本,將使其他參與者更難進行大筆交易或確定公平價格。由于參與者必須決定對哪些到期日的期權進行交易,這個碎片化的市場也使得期權交易更加混亂。

SBF:添加Cardano(ADA)已經在FTX路線圖中:金色財經報道,FTX首席執行官Sam Bankman-Fried(SBF)在社交媒體上表示,其交易平臺上添加Cardano(ADA)已經在路線圖中。SBF還透露,FTX還將Wie其國際用戶提供與Cardano(ADA)相關的永續期貨服務。根據CMC最新數據顯示,當前Cardano(ADA)約為0.361977

美元,是市值第八大加密貨幣。[2022/10/24 16:36:37]

期貨市場類比

對傳統上也有到期日的期貨合約而言,所有這些問題也都會遇到。

如果交易者希望使用傳統的到期期貨來長期持有ETH,那么她將不得不像選擇期權那樣滾動其頭寸。例如,她可能會購買5月15日到期的ETH期貨合約。然后在5月15日到期之前,她可能會賣出該合約并購買6月15日到期的ETH期貨合約,依此類推。

就像選擇期權一樣,滾動其期貨頭寸需要時間、會帶來風險,并要求她不斷向做市商支付價差。多個到期日期貨合約的存在,還導致期貨市場的流動性碎片化。

永續合約

BitMEX于2016年面向加密貨幣推出的永續合約解決了這些問題。它們在不需要滾動的情況下,為交易者提供了期貨風險敞口,持有時間任意。它們還將特定底層標的物的所有期貨流動性集中在特定交易所的單一產品中。

永續合約已經變得大受歡迎,每天交易數百億甚至數千億美元的金額。

工作機制

簡單說,永續合約的工作原理如下:每天那些做多的交易者必須向那些做空者支付一筆融資費用。

這一融資費用的計算方式為:標記價格與指數價格之間的差額。

這種融資費用機制使永續合約的定價與標的物價格走勢保持一致。粗略地說,如果永續合約價格比標的物市場價格高得多,那么多頭將不得不支付高額的融資費用,這將激勵他們賣出永續合約,從而降低其價格。

事實證明,我們可以得到比這更精確的結果。有關永續合約的工作機制,請參閱TheCartoonGuidetoPerps一文,或者參照下面列出的我們有關其準確估值的公式。

舉個例子

FTX創始人SBF:Raydium是一個很酷的AMM DEX:7月24日,FTX創始人Sam Bankman-Fried(SBF)在杭州區塊鏈大會發表了主題演講,剖析區塊鏈以及DeFi的未來發展方向。SBF重點舉例Raydium項目,他表示Raydium是一個很酷的AMM DEX,Raydium和Serum能夠訪問彼此的流動性,充分展示了區塊鏈可組合性的力量,這也是DeFi的核心原則之一。在同一區塊鏈之中將去中心化項目進行組合,能夠真正擴大DeFi的生態系統,承載更多的資金和用戶。[2021/7/29 1:22:49]

如果ETH永續合約的當前為3100美元,而ETH的當前市場價格為3000美元,則多頭必須向空頭支付「mark–index=3100美元–3000美元=每天100美元」。

如果ETH永續合約的價格為2900美元,而ETH的市場價格為3000美元,則mark–index=2900美元–3000美元=-100美元,這意味著空頭必須每天向多頭支付100美元。

永恒期權

永恒期權等同于期權市場中的永續合約。

持有3000美元/ETH永恒期權的交易者始終可以以3000美元行權價格賣出她的ETH。她將不得不支付融資費用,支撐自己的頭寸,但是由于她不必持續與做市商進行交易,因此她無需支付價差或招致操作風險,除非進入和退出自己的頭寸。

由于不再需要不同到期時間的期權合約,因此流動性的分散程度將降低,盡管在基礎版本中,針對不同的行權價格,仍將有不同的永恒期貨。

工作機制

永恒期權的工作方式與永續合約完全相同,只是有一個區別:融資費用的計算方法是標記價格與期權當前收益的差額,因此,fundingfee是而不是。

舉個例子

以行權價3000美元的ETH看跌永恒期權為例,每天支付一次資金。

如果ETH當前的交易價格為2900美元,則看跌期權的當前收益為3000美元–2900美元=100美元。如果看跌永恒期權在支付融資費用之前的即刻交易價格為150美元,多頭將向空頭支付mark–payoff=150美元–100美元=每天50美元。

如果ETH當前的交易價格為3100美元,高于永恒期權的價格,則看跌期權的收益為0美元。如果看跌永恒期權在支付融資費用前的即刻交易價格為50美元,多頭將向空頭支付mark–payoff=50美元–0美元=每天50美元。

請注意,行權價為0的ETH看漲期權,其收益就是ETH的市場價格,換句話說,payoff=index。這意味著0行權價的永恒期權等同于ETH的期貨。相應,0行權價的永恒期權每日的融資費用為「mark–payoff=mark–index」,與永續合約的融資費用相同。

定價

如果我們不知道永恒期權的價值,永恒期權就沒什么用處。幸運的是,通過以下列出的無套利論證,我們探索出了永恒期權的價值:它們等同于一個特定的、不斷滾動的期權投資組合,因此其定價將與該投資組合相同。如果這兩者價格的差異太大,套利者將介入以使其恢復一致。

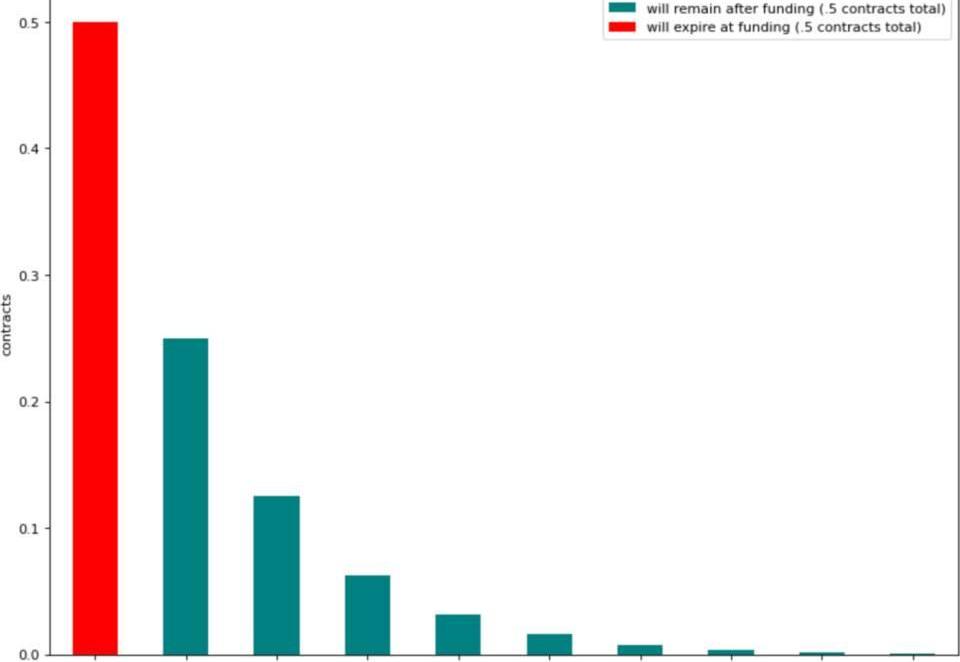

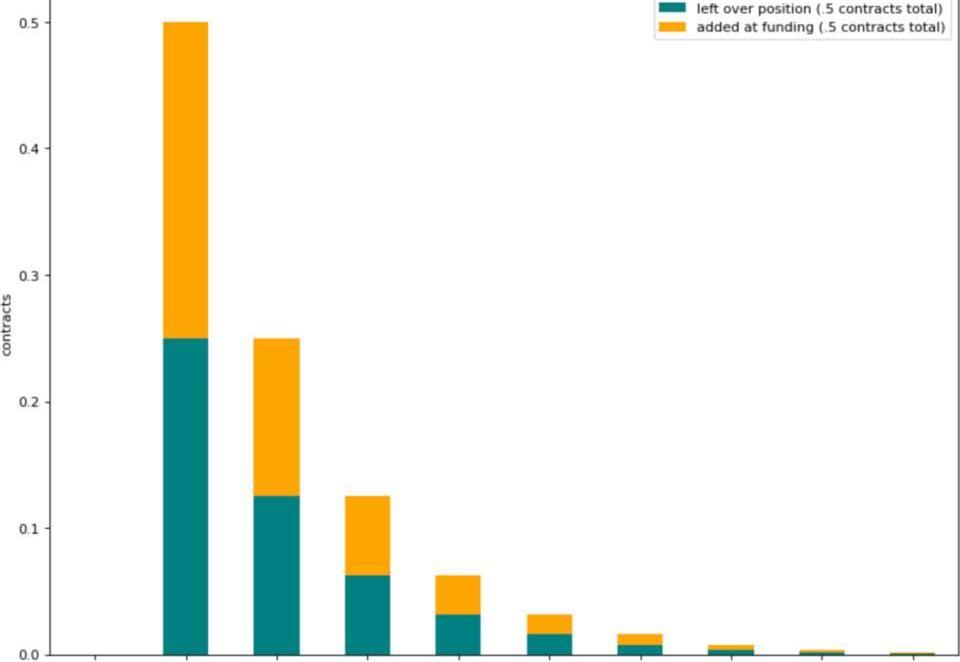

假設每天支付一次費用,則該等價投資組合中一半為今天到期的期權合約,四分之一為明天到期的期權合約,八分之一為后天到期的期權合約,依此類推。所有這些期權合約的行權價都與永恒期權的行權價相同。

我們還可以創建一個單位時間內多次支付較小費用的永恒期權,從而改變了等價投資組合的構成。有關詳細信息,請參閱報告的附錄B。

無論哪種情況,我們都可以通過對這一籃子期權合約定價,以實現對永恒期權的定價。可以簡單地通過獲取各個期權價格的加權總和來完成。期權做市商完全有能力為這些單獨的到期期權進行定價。

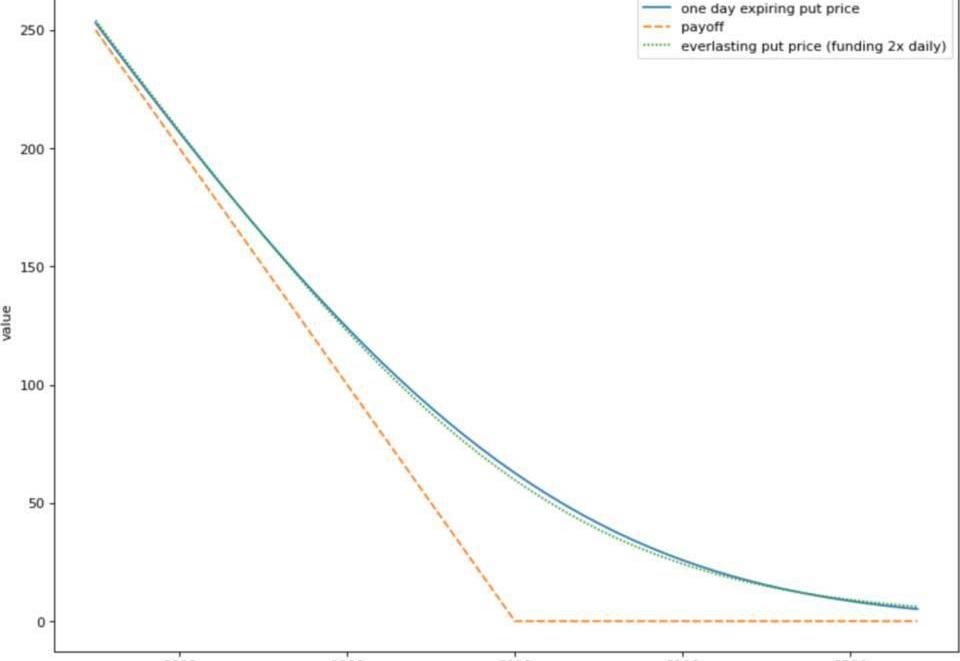

如果我們使用簡單的Black-Scholes假設,它與現實世界的軌跡不匹配,但很接近。每天支付兩次資金的永恒期權的軌跡幾乎就像行權價格相同的一天后到期常規到期期權一樣。

請參閱https://colab.research.google.com/drive/1nehkZjTh_Kloz_vC–e1h7W_s-yGzh9b?usp=sharing

等效期權組合

融資費用支付所帶來的價格影響

對永恒期權之類的基于融資費用的永續類衍生品進行合理的價格推定是難度很高的工作,因為它們的定價具有天然的不連續性。融資費用是在特定的準確時間支付的。就像股票支付股息一樣,我們預測永續類衍生品的價格在支付融資費用后自然會立即上漲。

因此,盡管自然而然會想到「融資費用付款」的同時會發生其他事情,但結果都不盡人意。在對永續衍生品在融資費用支付時間段的行為進行推理時,最好考慮一下在融資費用支付之前或之后會發生什么。

順便說一句,在一定程度上當前的永續產品交易所在融資費用支付后不會自動更新其訂單簿,就像證券交易所在股票分紅后一樣,意味著該市場面臨套利損失的風險。例如,如果多頭是要向空頭支付融資費用,則理性的交易者應在到期前一毫秒對其永續衍生品做空,拿到融資費用,然后在到期后一毫秒內買入以關閉其空頭,從而以極小的風險收取利潤。

等效投資組合的直覺

描述

如前文所述,每天支付一次融資費用的永恒期權等同于定期到期期權的投資組合:一半為下次付款時到期的期權,四分之一為下一次費用交付時到期的期權,八分之一在再下一次付款時到期的期權,依此類推。該投資組合中的期權合約總數為一。

這意味著,在支付融資費用時,占總投資組合一半的期權合約已經到期。融資費用支付則對應于滾動投資組合的成本:購買期權合約總價值一半的新期權,以填補剛到期的一半合約。但是與手動滾動頭寸的情況不同,這些新期權合約分布在多個到期日內,無需支付任何價差,也不會產生執行風險。

論證

假設,Alice做多一份永恒期權,每天午夜支付一次融資費用。

Alice必須在今晚午夜支付相當于mark–payoff的融資費用。讓我們考慮一下現金流的含義。Mark價格是在支付融資費用之前無限期購買永恒期權的成本,因此Alice支付了相當于她必須加倍其頭寸所需要的費用。另一方面,由于payoff值為負,因此她會拿到payoff,相當于她做多一份午夜到期的等效常規期權所獲得的收益。

重復一遍,如果做多期權等同于部分常規期權的投資組合,則意味著Alice在到期前立即將其在每種期權中的頭寸翻倍,然后在到期時獲得相當于一份合約價值的payoff。這意味著直到她頭寸翻倍之前,Alice正好將合約的一半資產做多午夜到期的期權。

延伸這種思路,如果我們希望Alice的永恒期權等效組合在今晚之后繼續運作,則她在常規期權中將于明日午夜到期的頭寸,恰好是今晚翻番后合約的一半。只有在加倍之前其值等于期權合約的四分之一時才會保障情況如此……依此類推。

請注意,這一論證適用于具有確定收益的任何到期類衍生品,而不僅限于歐式期權。

論據

請參閱報告的附錄B。

延伸應用

通過對到期類衍生品定價,這一框架適用于對任何基于融資費用的永續衍生品定價,而不僅僅是限于歐式看漲期權和看跌期權。其中包括永續合約。

還包括二元看跌binaryput期權,如果標的物價格高于給定的行權價格,則其收益為0;如果低于行權價格則可獲得1美元的收益,因此可以用作防范DeFi協議故障的緩沖。

浮動性行權價永恒期權

該框架還可適用于為浮動性期權定價,后者的行權價是標的物價格隨時間變化的指數加權移動平均值。這是因為到期類等價組合也可以定價,盡管定價難度極高。

擁有這樣的看跌期權將始終可以有效地讓ETH持幣者能夠以ETH的指數加權平均價格出售其所持代幣,保護其免受ETH價格突然暴跌的影響。

因為其行權價會自動跟隨ETH的價格走勢,所以單個此類產品有可能滿足大多數ETH持幣者的對沖需求。這有可能將許多ETH期權的流動性和交易額匯聚到一個市場中。

未來的工作

未來的工作主要是在應用領域。

永恒期權或其他以融資費用為基礎的全新永續衍生品是否真正擁有市場?

哪種類型最有用?

如何最好地對它們進行參數化?

交易所和交易者如何才能最好地管理其風險?對于進行保證金交易的交易者,合適的清算標準是什么?

如果您對這些問題有任何想法,或需要提出自己的問題,我們將很高興聽取您的意見。

可以通過郵件地址?dave@paradigm.xyz?聯絡Dave,或通過?Twitter給他發私信,或聯絡SBF。

鳴謝:感謝DanRobinson在多次對話中為本文給予的直接和間接貢獻;感謝Hasu給予的大量反饋,幫助本文澄清概念并梳理結構;感謝GeorgiosKonstantopoulos對圖片選擇的中肯建議。

來源鏈接:www.paradigm.xyz

Tags:ETHSBF300FTXETHLOVOLsbf幣圈央媽pid幣賣300萬DFNORM Vault (NFTX)

文︱艾森斯 “五一”假期前后,滬蘇“五五購物節”火爆刷屏,支持數字人民幣消費成為該活動的主要亮點引起廣泛關注.

1900/1/1 0:00:00根據周五一份公開的監管文件,資產管理巨頭VanEck已向美國證券交易委員會提交了申請,要求推出名為「VanEckEthereumTrust」的以太坊ETF。 這是他們的第一個以太坊ETF申請.

1900/1/1 0:00:00注:作者是LazzyVentures創始人RomanBuzko。如今,DeFi借貸的主要形式是超額抵押借貸,要想獲得100美元的DAI,你就需要拿價值150美元的ETH作為抵押品.

1900/1/1 0:00:00據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為50.74%,開空比例為49.26%.

1900/1/1 0:00:00原標題|NBA獨行俠手牽狗狗本周,狗狗幣再度發威,3天內創下90%漲幅,達到0.695美元,再創歷史新高.

1900/1/1 0:00:00來源:鏈新 作者:馮銘 在傳統金融行業,保險是最重要的基石之一。在金融市場較為發達國家,保險總資產通常會占到金融總資產的25%-35%左右。對標傳統保險,DeFi保險也是一個非常廣闊的市場.

1900/1/1 0:00:00