BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.8%

ETH/HKD+0.8% LTC/HKD+2.98%

LTC/HKD+2.98% ADA/HKD+2.57%

ADA/HKD+2.57% SOL/HKD+2.46%

SOL/HKD+2.46% XRP/HKD+0.84%

XRP/HKD+0.84%原文鏈接:Messari

2020年12月17日,CompoundLabs發布了CompoundChain白皮書。Gateway是一條基于Substrate的區塊鏈,自今年3月1日,Gateway已經在測試網上運行。從功能上講,Gateway類似于當前運行在以太坊上的Compound協議,但以下情況除外:

Gateway提供從任何區塊鏈借貸任何資產的能力

賺取的利息以美元進行支付,使用Gateway的本地單位CASH;

Gate的風險引擎更加強大。風險等級是基于您用作抵押的資產的波動性以及您借入的資產,波動性較小的資產具有更高的資本效率。

背景

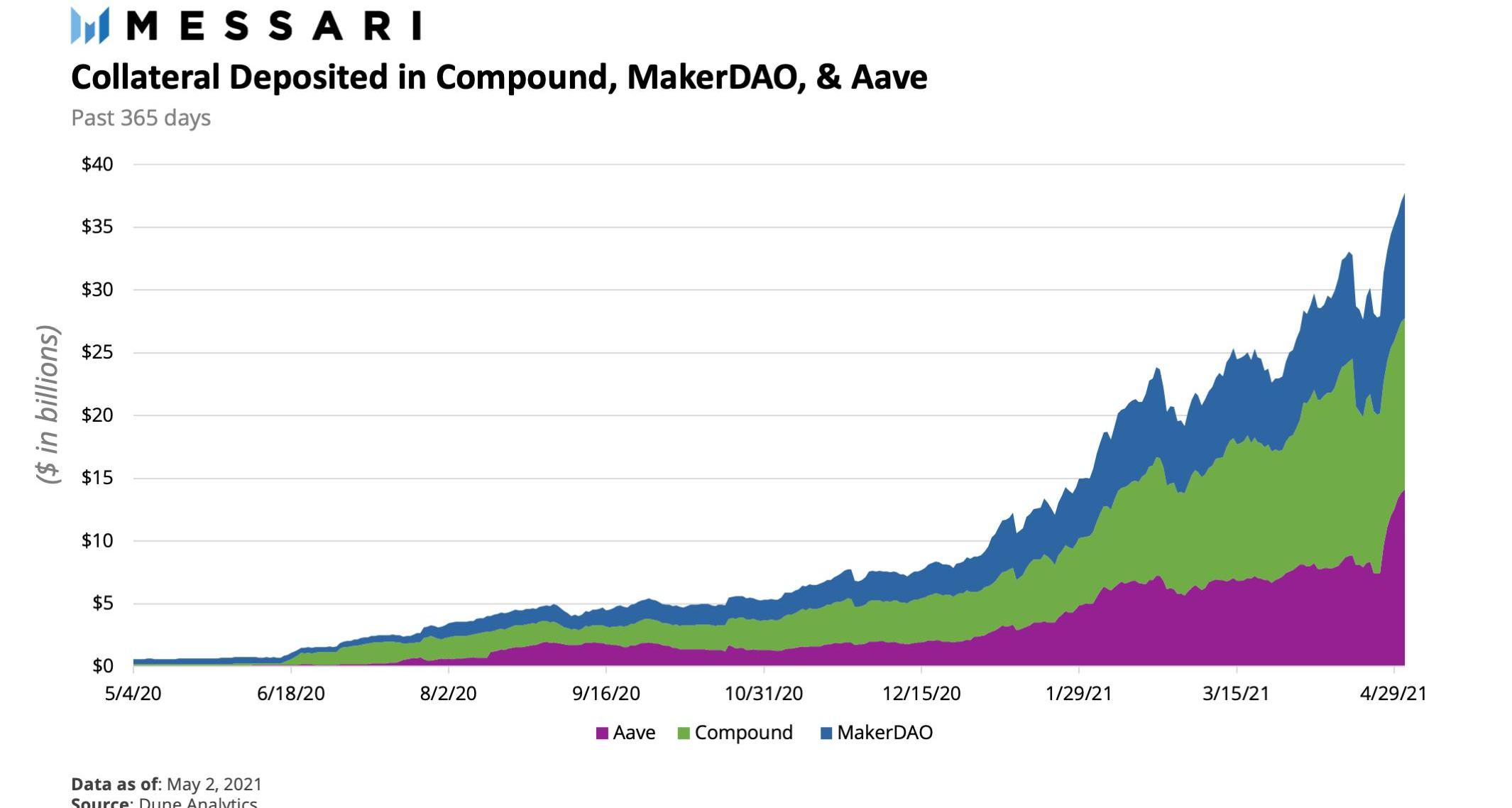

Compound是一種領先的貨幣市場協議,也是流動性挖礦的先驅之一,流動性挖礦作為一種流動性引導機制,點燃了過去1年的DeFi熱潮。Compound允許用戶從抵押品池中借入和借出資產,并使用基于供需的利率模型通過算法設置利率。每個市場的利用率將供需統一為一個變量:

觀點:以太坊2.0正在改變DeFi項目的運作方式:以太坊2.0仍處于非常早期的開發階段(即第0階段),在舊鏈完全轉移到新鏈之前,還有很長的路要走。盡管如此,由于其快速發展,對市場的影響已經顯現出來。OctoFi DeFi協議聯合創始人Dr. Octavius表示,這在DeFi領域尤其如此,“大多數人誤解了Eth2及其對整個行業的意義,尤其是DeFi。當其他區塊鏈在競爭解決以太坊上的一些擴容問題時,我認為網絡效應是相當深遠的,以太坊是超越其他鏈的。如果說有什么不同的話,那就是2.0的出現讓人們對以太坊的持久力充滿信心。”(Cointelegraph)[2020/12/26 16:35:17]

然后使用市場利用率計算借入利率。一個給定貨幣市場的一般示例如下所示:

盡管許多流行的DeFi資源傾向于將諸如Compound,Aave和MakerDAO之類的協議歸類為“借貸”協議,但將它們稱為“利率”協議更為準確。與傳統意義上的借貸相反,Compound要求貸款進行超額抵押,以確保如果借款人未能償還其貸款,則該協議具有償付能力。結果,沒有承銷,沒有信用創造,也沒有真正的法律義務。盡管這些協議不反映傳統的借貸,但已證明它們很受歡迎,并且在去中心化金融生態系統中滿足了毫無疑問的需求。

DeFi 概念板塊今日平均跌幅為14.14%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為14.14%。47個幣種中3個上漲,44個下跌,其中領漲幣種為:TRB(+5.94%)、HDAO(+4.79%)。領跌幣種為:CRV(-26.76%)、LBA(-26.27%)、AST(-25.23%)。[2020/12/24 16:21:18]

跨鏈借貸

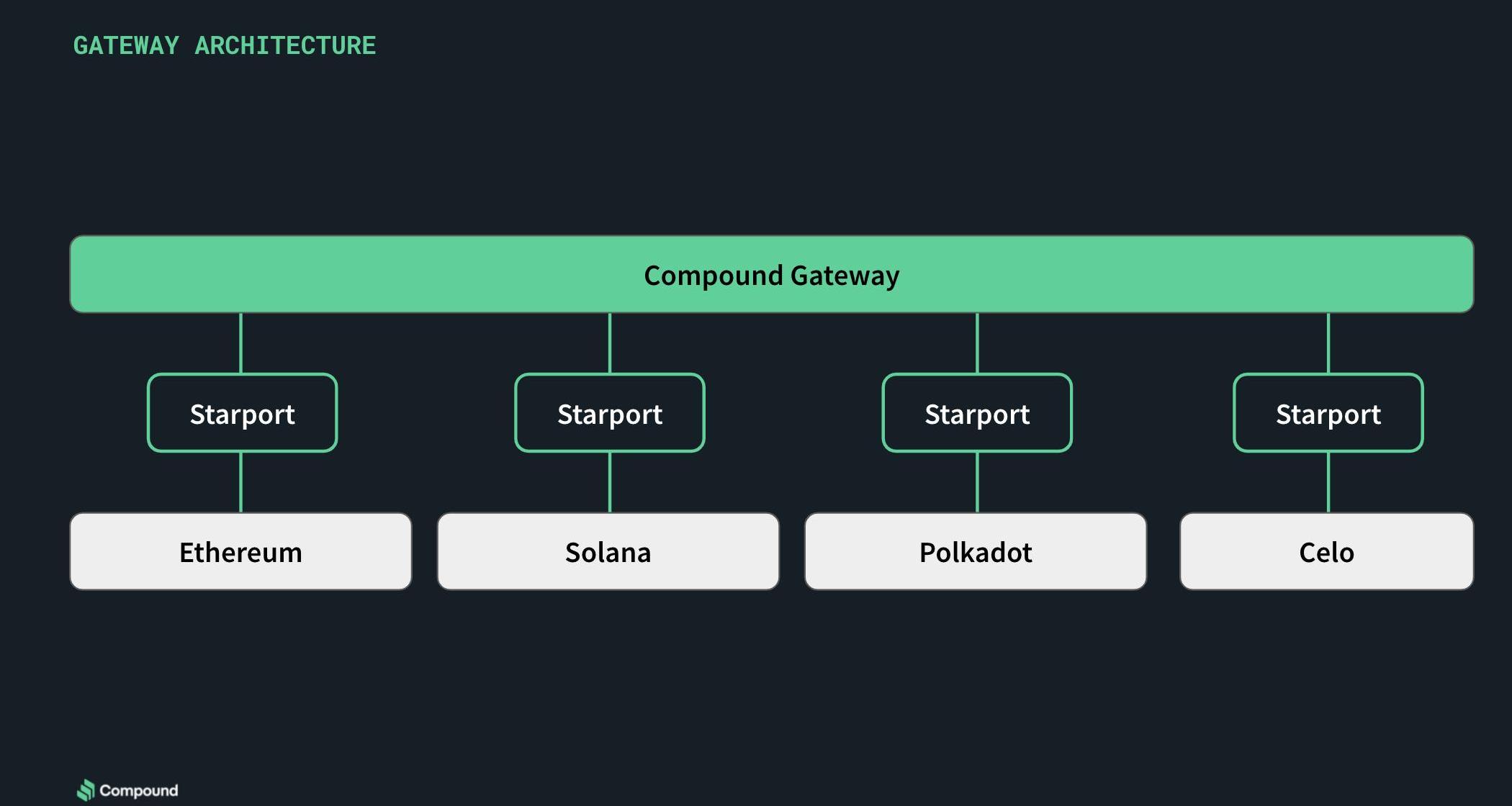

Gateway是一條獨立的區塊鏈,其整個架構都圍繞跨鏈的互操作性構建,并在許多方面提供與THORChain類似的功能。Gateway用戶可以通過其連接的“peer”鏈系統從各種獨立的區塊鏈上上傳受支持的資產。每個peer鏈都有一種稱為“starport”的合約,可以在Gateway上鎖定和解鎖資產。

資料來源:Compound

一旦上傳到Gateway,用戶就可以在不同的區塊鏈之間借貸資產。例如,他們可以使用Solana上的資產借入以太坊資產到他們的以太坊錢包,或使用波卡資產將Celo資產借入其Celo錢包等。

DeFi平臺Cheese Bank遭到閃電貸攻擊損失330萬美元:金色財經報道,基于以太坊的DeFi平臺Cheese Bank最近因黑客攻擊遭受了330萬美元的損失。據悉,黑客利用閃電貸漏洞即時借入、交換、存款并再次借入大量代幣。因此,他們可以在單個交易所(例如Uniswap、Curve)上人為地操縱特定代幣的價格。區塊鏈安全公司PeckShield周一在博客中表示,Value DeFi和Akropolis最近遭受了類似的DeFi黑客攻擊。[2020/11/17 21:00:24]

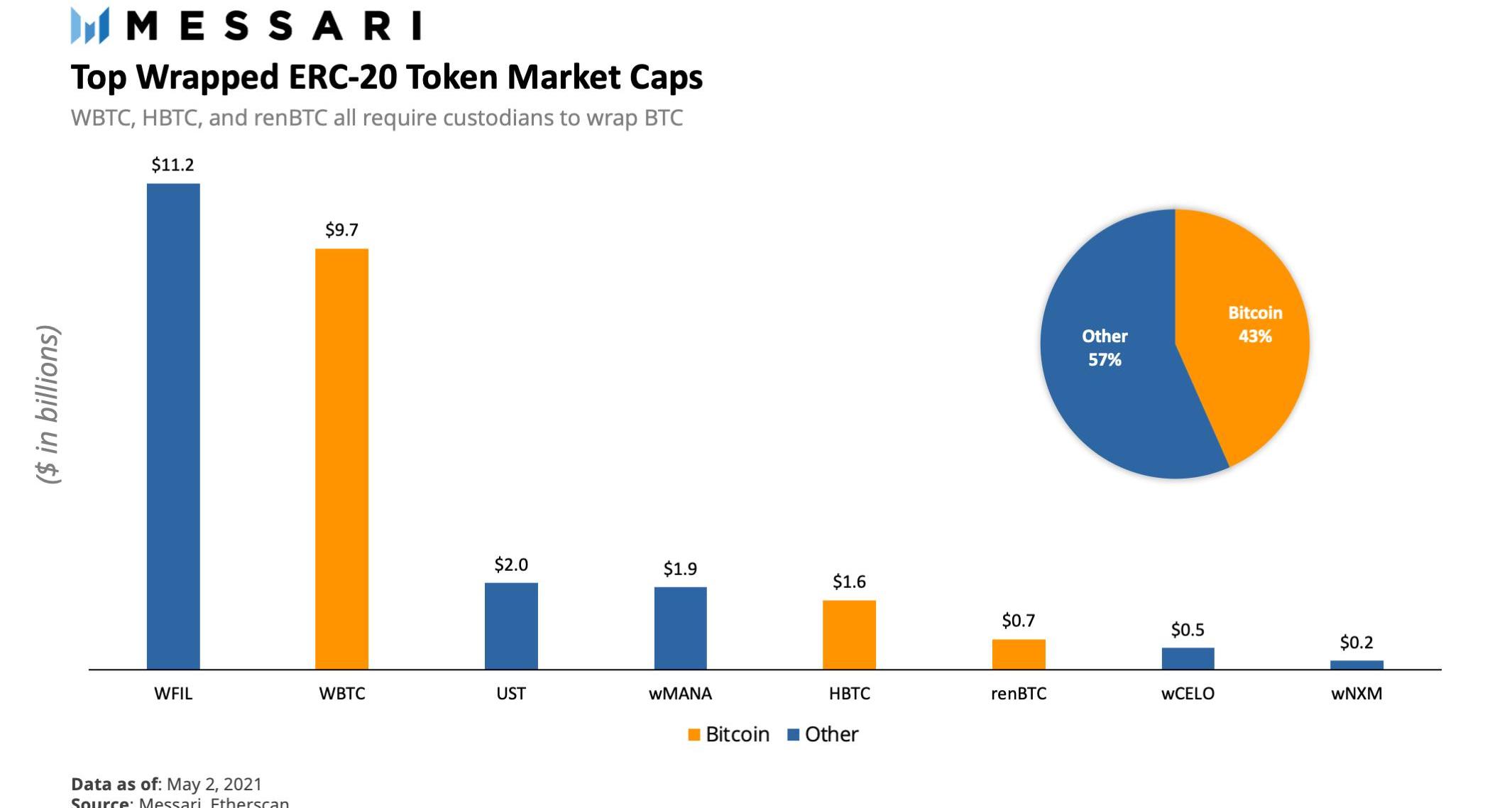

取代封裝模式

Gateway區塊鏈的主要目標是使區塊鏈直接相互交互而無需代幣封裝。盡管封裝比特幣同樣可以實現各鏈資產交互,但是由于不信任地將比特幣橋接到以太坊區塊鏈的問題,目前只有不到1%的比特幣被移植到以太坊。考慮到比特幣的市值超過1萬億美元,任何增加比特幣訪問DeFi的方法都是很重要的。

要封裝代幣,DeFi用戶需要使用BitGo或Ren等第三方中介,但這樣做會失去對私鑰的控制。Gateway為此提供了獨特的解決方案,使比特幣用戶無需依賴第三方即可與其他鏈進行交互。WBTC的增長已經證明,以太坊上已經存在對比特幣的需求,但有關比特幣可以以一種跨鏈,非托管的方式進行橋接的觀點很可能會吸引比特幣的最高主義者。

虎符聯合創始人陳小海:DeFi前景非常好,但目前的安全問題需謹慎:金色財經報道,9月24日,鏈上ChainUP三周年峰會于深圳舉辦。在《DeFi暗潮涌動,CEX如何更好的把握市場》圓桌對話環節,對于CEX是否被DEX分流的討論,虎符聯合創始人陳小海認為,中心化交易所在新風口熱點到來時,更多順勢而為,在風口上自身結合做產品創新。持續的創新能力和市場敏銳度的把控非常重要。

DEX和CEX并不是競爭關系,各有長短,相輔相成。DeFi未來市場前景非常好,基于DeFi類應用剛剛開啟,但目前二級市場炒作和安全很多風險同時存在,市場投資者需保持謹慎態度。[2020/9/24]

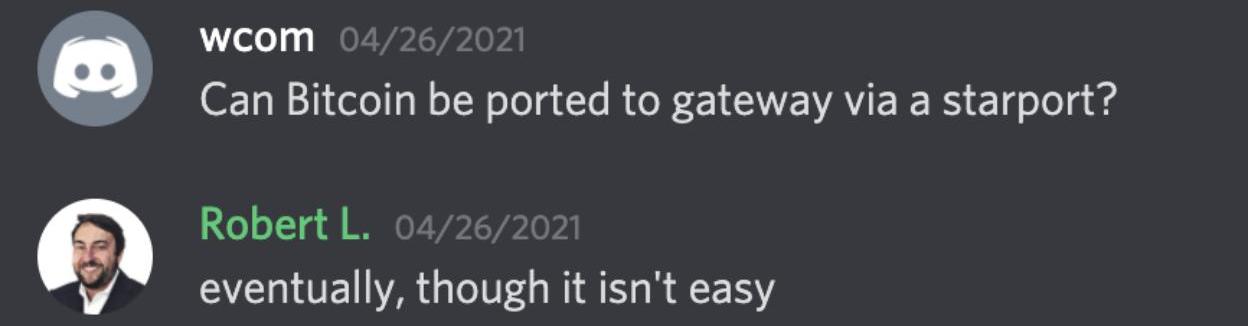

盡管距離比特幣在Gateway上可用還需要一段時間:

一種跨鏈解決方案,而不是擴展解決方案

Compound可能會過渡到Gateway,從而有助于減輕以太坊的高gas費,但是Gateway是跨鏈工具,而不是擴展工具。這與大多數其他重要的DeFi項目背道而馳,這些項目都采用L2擴展解決方案,而不是跨鏈互操作性解決方案。

受Yam事件影響,DeFi代幣出現短時暴跌:CoinGecko數據顯示,疑似受到Yam漏洞事件影響,DeFi代幣出現短時暴跌,其中跌幅明顯的熱門項目包括:

YFI現報4557.05美元,24小時跌幅19%;

AMPL現報0.764美元,24小時跌幅14.6%;

YFII現報199.35美元,24小時跌幅18.2%;

COMP現報199.61美元,24小時跌幅7.8%。[2020/8/13]

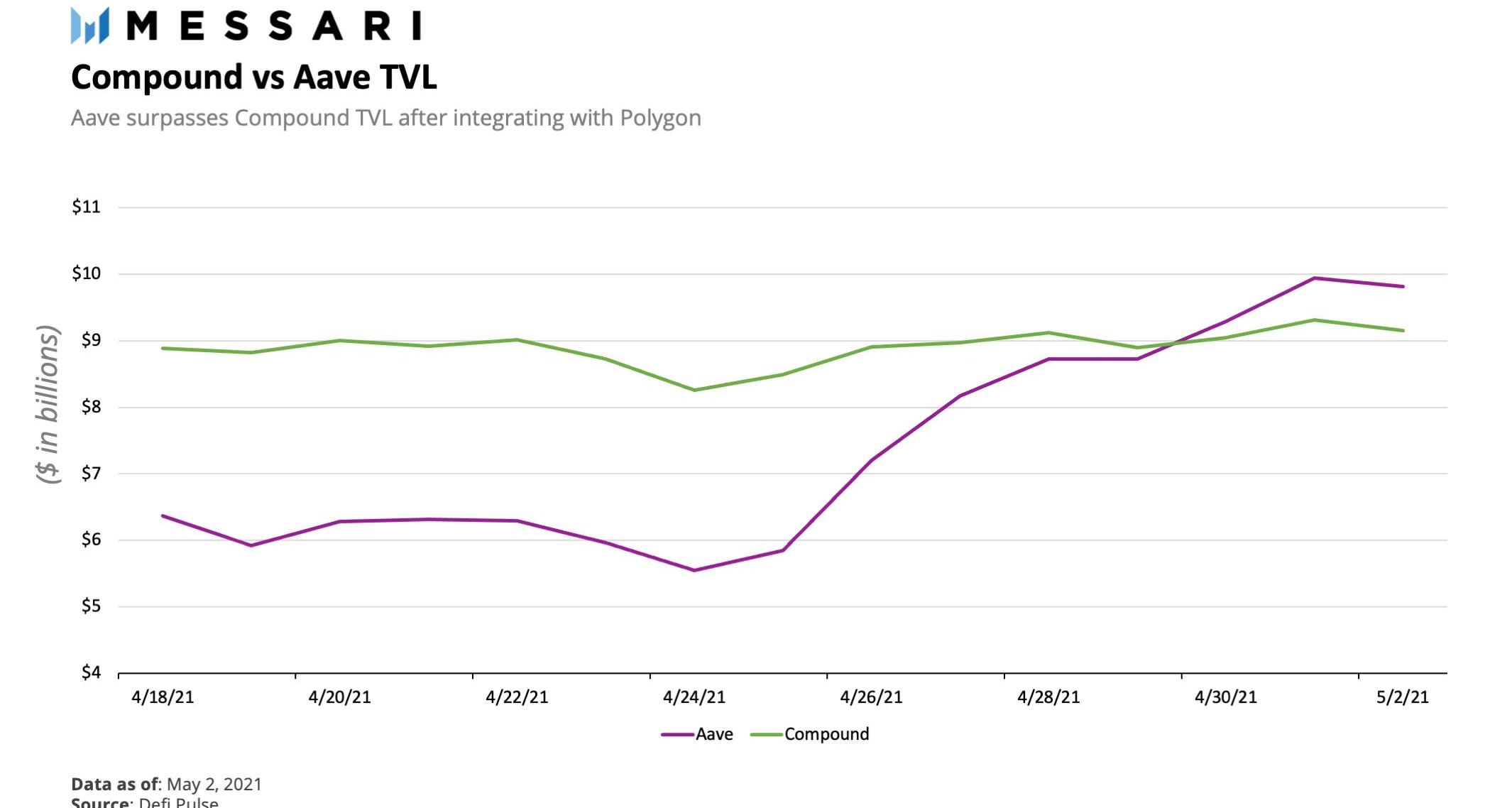

3月31日,Aave宣布將與以太坊的側鏈Polygon一起擴展。自從Polygon在4月18日這一周在Aave推出以來,Aave的TVL蓬勃發展,現已超過Compound。

盡管Compound對跨鏈的未來抱有遠大的抱負,但只有Gateway啟動后,才可以清楚地知道,與像其他主要協議一樣采用L2解決方案相比,構建全新的區塊鏈是否值得。促使Compound選擇在以太坊上的L2擴展上專注于跨鏈橋接的一件事是,目前在單個L2擴展解決方案上缺乏共識。盡管Aave可能正在使用Polygon,但在以太坊上最大的DEXUniswap已選擇在其最新的V3升級中采用Optimism擴展。如果兩個DApp選擇了兩個不同的L2縮放解決方案,則它們可能無法相互組合。

跨鏈獲取穩定幣

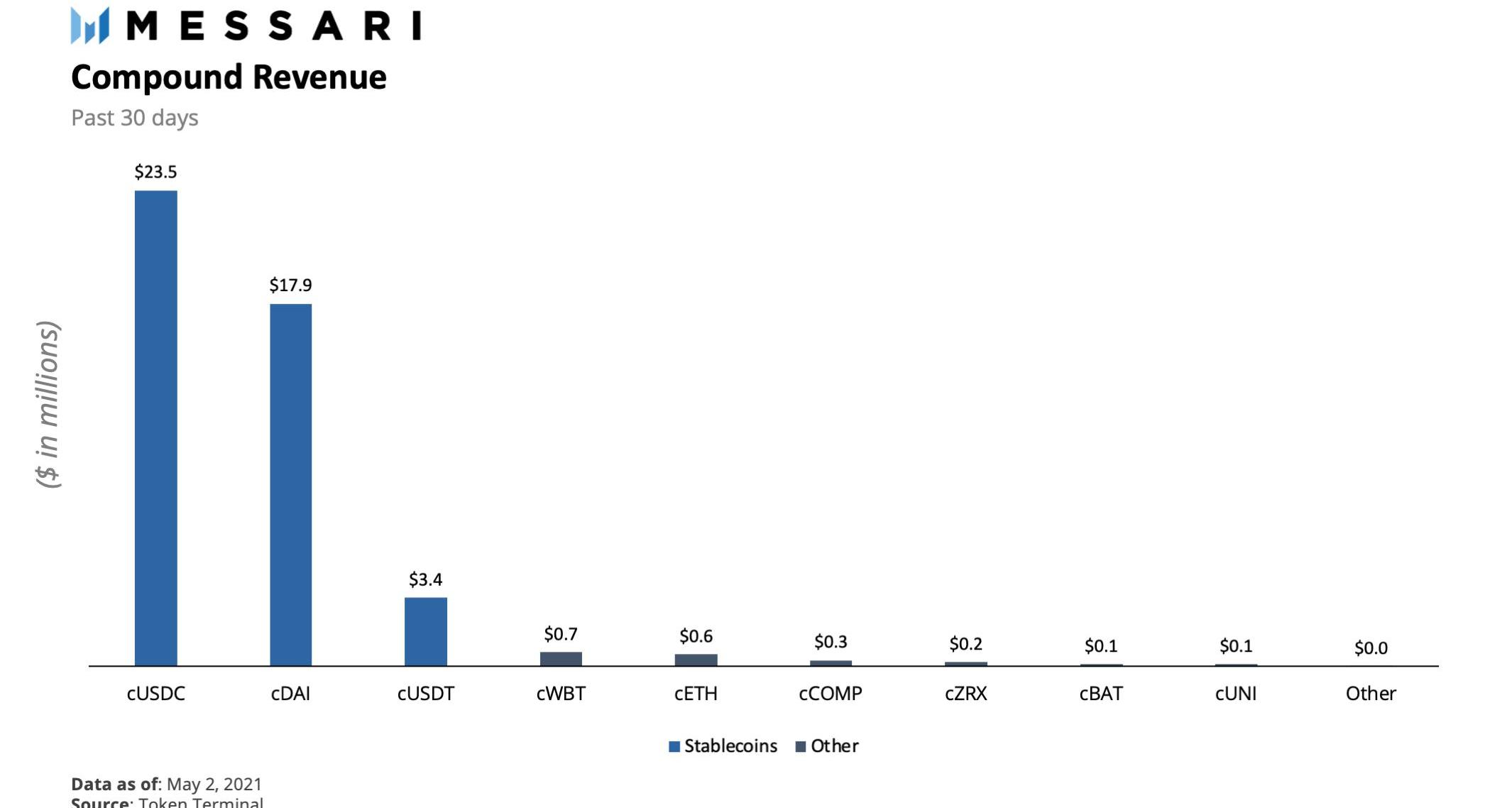

Compound的成功很大程度上源于穩定幣的需求。在4月份,Compound市場近90%的收入來自穩定幣需求,而其收入的一小部分來自該協議中可用的其他基于以太坊的資產。這主要是因為穩定幣是最流行的借貸資產。

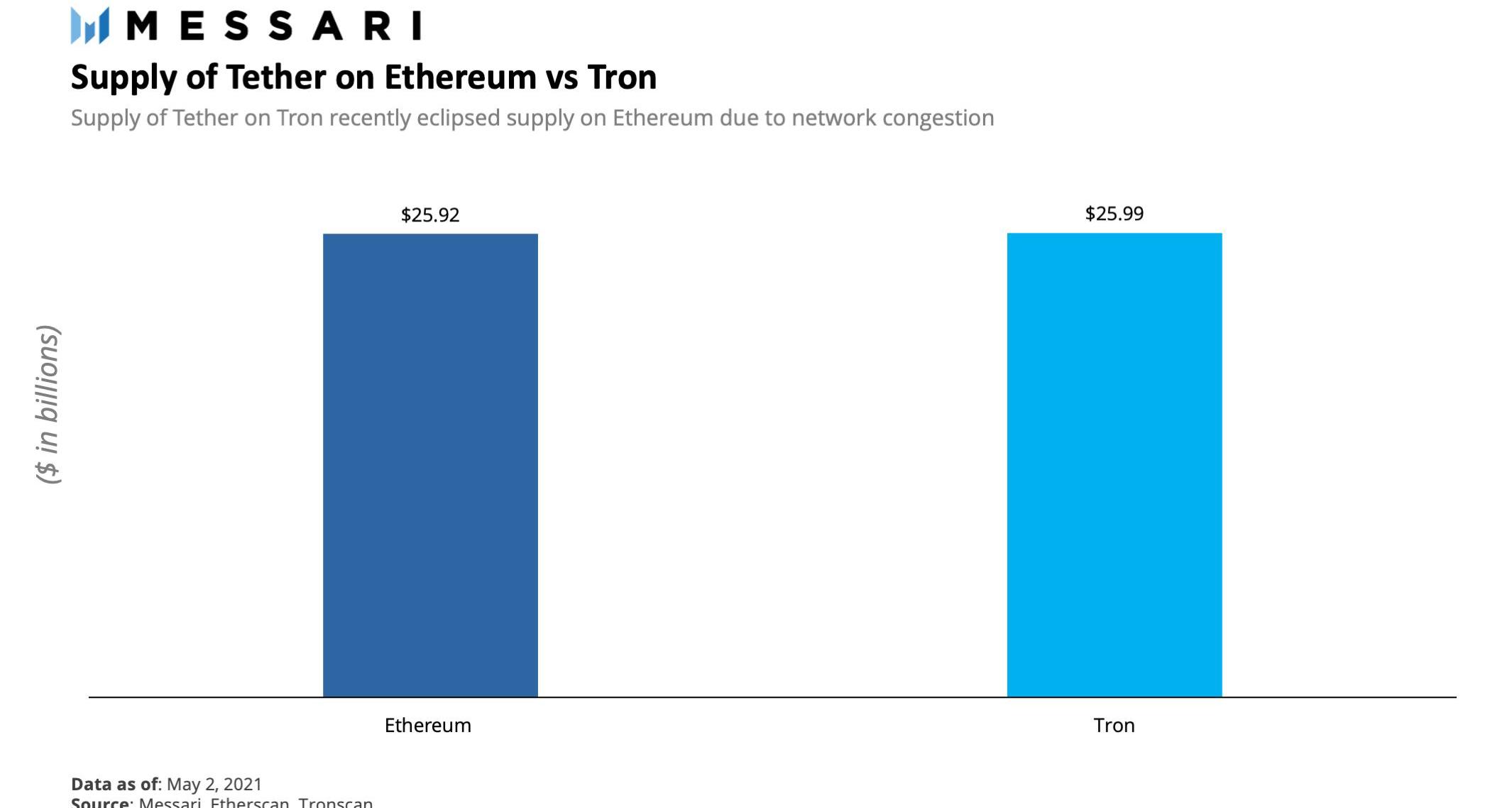

盡管大多數穩定幣此前都流通在以太坊網絡上,但由于以太坊的高昂的gas費,現在大部分Tether都流通在Tron上。諸如Polkadot和Solana之類的區塊鏈將很快在Gateway上提供,但像Tron這樣的鏈最終也將隨之而來。截至4月30日,穩定幣的總供應量目前為800億美元,并且還在增長。鑒于Tron的網絡幾乎占據了以太坊之后整個剩余的穩定幣市場,因此一個Tron的starport可以使Compound較Aave等競爭對手擁有更大的優勢。

CASH

CASH是Gateway的本地帳戶單位,用于支付交易費用。它是通過借用創建的,就像MakerDAO的Dai一樣。流通中的現金總額將始終等于現金債務額。最初的CASH設置為1美元,但可以通過管理決策來跟蹤其他指數。盡管CASH主要起到保護Gateway功能的作用,但它也有可能成為DAI和USDC的重要競爭對手。

用戶和驗證者持有的所有CASH都將獲得不斷增加的利率,該利率通過利率指數遞增。每次利率變化時都會計算該利率,這在用戶/驗證人鑄造,贖回,借入,還款或清算現金時發生。借入CASH的成本必須始終大于或等于利率,以確保CASH不會被非生產性地借入和持有。CASH債務以借款指數遞增,如下所示:

共識與治理

與以太坊不同,Gateway是一個權威證明網絡,由Compound治理批準的驗證者運行。PoA網絡中的驗證者是根據信譽和信任來選擇的。區塊共識要想正常運行,則最多有1/3個故障節點,并且當至少有1/3個節點同意一個區塊是鏈的一部分時,才發生區塊確定。驗證者會從他們所編寫的每個區塊中獲得CASH借款人支付的部分利息,以及資產轉移的交易費。驗證者費用可能會與COMP代幣持有者分享收入分成。

PoA區塊鏈對于Gateway可能非常有益,因為它可以使銀行和中心化交易所等機構成為驗證者。考慮到Gateway的主要重點之一是為采用中央銀行數字貨幣做準備,這些機構可能會被激勵成為驗證者。

PoA網絡仍然出現的一個重要問題是,它增加了中心化程度。如果COMP社區最終由于中心化程度的提高而最終決定PoA共識機制不是最適合區塊鏈的,他們可以投票決定通過治理決策將其更改為PoS等其他機制。但是在可預見的將來,Gateway將被中心化。

COMP代幣持有者將通過以太坊上的Compound治理系統來治理Gateway。該系統會將治理操作中繼到以太坊Starport,Gateway驗證者在此處接收指令。這能夠生成創世條件并更新初始驗證者集,支持的資產,供應上限,抵押因子和CASH利率。

盡管Gateway最初將是專門用于創建跨鏈利息市場的區塊鏈,但一旦投入使用,COMP社區可能會選擇在區塊鏈上集成其他DApp,例如DEX。總體而言,新的管理Gateway的權利將大大提高COMP代幣持有者的權利。

結論

Compound是最重要的利率協議之一,并且已被證明可以一次又一次地進行大動作。著眼于跨鏈互操作性,Gateway具有徹底改變跨鏈借貸的潛力。通過增加starports,CASH和將由COMP代幣持有者管理的新的PoA區塊鏈,Gateway還將在“貸款”之外將Compound引入全新的市場,例如跨鏈橋接和穩定幣發行。一旦進入主網,Gateway的愿景能夠實現就由時間來證明了。

Tags:GATEGATCOMPCOMgate幣怎么賣出Gateway Protocolcomp幣值得長線持有嗎redcommunitytoken

撰文:LindsayX.Lin,區塊鏈投資基金DragonflyCapital合伙人兼法務負責人.

1900/1/1 0:00:00Hi體驗新鮮好物,吐槽反人類設計,這里是ChainNode測評,我是本期好物體驗官少秀。2021年,沉寂已久的加密市場迎來了久違的牛市,大量新人入場的同時,怎樣安全的“拿住”自己的數字資產成為多.

1900/1/1 0:00:00如果說今年比特幣的大牛市和shib的熱潮讓大批圈外人認識并進入到這個市場,那么520前夜的「519事件」就給所有人上了一課,讓大家對這個市場認知更加全面,原來幣圈除了暴漲,還有暴跌和歸零.

1900/1/1 0:00:00來源:證券日報 記者?邢?萌 見習記者?張?博 5月21日,國務院金融穩定發展委員會在會議中指出,“打擊比特幣挖礦和交易行為,堅決防范個體風險向社會領域傳遞”.

1900/1/1 0:00:00盤了遍主流機構入手比特幣的成本,好家伙,有的比我還高。作者|秦曉峰?編輯|郝方舟出品?|?Odaily星球日報近期,加密市場迎來大回調.

1900/1/1 0:00:00區塊鏈、數字貨幣、資金盤傳銷騙局 項目深度分析都在鑒查院 這是區塊鏈鑒查院第156篇原創文章 DeFi保險協議InsurAce為Harvest用戶提供保險服務:DeFi保險協議InsurAce宣.

1900/1/1 0:00:00