BTC/HKD+2.54%

BTC/HKD+2.54% ETH/HKD+2.32%

ETH/HKD+2.32% LTC/HKD+3.29%

LTC/HKD+3.29% ADA/HKD+4.66%

ADA/HKD+4.66% SOL/HKD+3.98%

SOL/HKD+3.98% XRP/HKD+4.06%

XRP/HKD+4.06%

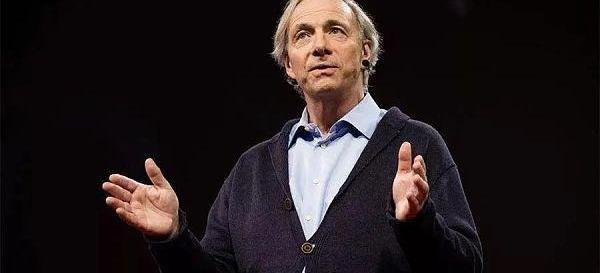

對迫在眉睫的全球債務危機的擔憂,使世界頂級對沖基金經理從懷疑比特幣到逐步接受它。

橋水創始人RayDalio說,美元即將貶值,貶值幅度會達到1971年的水平,中國正威脅著美元作為世界儲備貨幣的作用。Dalio說,在這樣的環境中,比特幣具有類似黃金的屬性,作為一種儲蓄工具看起來越來越有吸引力,他的公司在2021年開始管理著1019億美元的資產,成為世界上最大的對沖基金。

Dalio在與CoinDesk首席內容官MichaelJ.Casey的一小時談話中說,“就個人而言,在通貨膨脹的情況下,我寧愿擁有比特幣而不是債券。”

現在,他的興趣不僅僅是假設性的或學術性的。

“我有一些比特幣,”Dalio在采訪中主動說,該采訪于5月6日錄制,將在周一CoinDesk2021的Consensus期間播出。

Dalio與其他億萬富翁StanleyDruckenmiller一道,不僅表達了對美元的悲觀情緒,而且還在比特幣上建了倉。大體上,傳統金融界已經從忽視或回避到試探性地擁抱加密貨幣,一些人希望從它們的日常波動中獲利,另一些人則在冠狀病大流行期間政府膨脹的貨幣供應量中尋求一個避風港。

Paxful聯創Ray Youssef承諾用個人股份創建公共信托基金,以保障用戶利益:4月22日消息,已于4月18日卸任Paxful CEO一職的Ray Youssef發文稱,由于他和聯合創始人在公司的發展方向上陷入僵局,雙方已經同意由律所Richards, Layton & Finger的Srinivas Raju(由法院命令任命)在整個過程中擔任Paxful的托管人。作為托管人,Srini對公司及其運營和管理擁有完全的權力和控制權。在接下來的一個月里,Srini將試圖幫助穩定Paxful,同時準備向法院提出有關該業務如何進行的建議。Srini正在考慮對Paxful的未來提出所有可能的建議。

Ray Youssef表示,雖然已辭去首席執行官的職務,但自己的首要任務仍將是解決用戶資金被凍結的問題以及Paxful錢包的可靠性。在自己的努力下,88%的被凍結賬戶已被解凍。Paxful仍有略低于450美元的被凍結資金,約占所有不能提現的客戶資金的3.3%。

Youssef此前曾向另一位聯合創始人提出一項協議,要求他以1 satoshi購買Youssef在Paxful的所有股份,條件是他進行必要的合規工作以解凍剩余賬戶,但后者拒絕了這一提議。

現在Ray Youssef提出一個新的計劃來解決問題,不需要另一位聯合創始人的批準。Ray Youssef將把99.9%的Paxful個人股份(占公司45%以上的股份)放入一個公共信托基金。Ray Youssef的股份產生的資金將用于使每個Paxful用戶資金完好無損。剩余的任何資金將直接提供給Built With Bitcoin Foundation以建設學校。

此外,Ray Youssef的目標是Paxful Wallet至少保持運行兩年,這樣Paxful可以將所有被凍結的資金從平臺上拿出來,并給用戶時間來取回它們。“通過我的公共信托,我仍將保留我的董事會投票權,并將繼續讓Paxful對用戶的最佳利益負責。”[2023/4/23 14:20:52]

橋水公司的首席財務官約JohnDalby最近離開了這家著名的公司,加入了NYDIG,這是一家比特幣托管人和主要經紀公司,為保險巨頭MassMutual購買1億美元的加密貨幣提供便利。

Ray Dalio:與通貨膨脹掛鉤的加密貨幣可能有用:金色財經報道,全球最大對沖基金公司橋水基金創始人Ray Dalio在接受CNBC專訪時表示,比特幣不會是一種有效的貨幣,也不會是有效的財富儲備,更不是有效的交易媒介。加密市場波動性太高,且幾乎與任何經濟形勢無關。但對我們所處的世界來說,我們都知道傳統貨幣正處于危機之中。

此外,Ray Dalio在本次采訪中提出了一種他認為關于加密貨幣可行性的想法,即某種與通貨膨脹掛鉤的幣。Ray Dalio 表示,每個人都想要維持他們資產的購買力,如果你創造了一枚硬幣,上面寫著這是我知道我可以存入的購買力,并在一段時間內投入我的錢,然后我可以在任何地方進行交易,我認為那將是一枚好硬幣,類似于通脹指數債券。[2023/2/4 11:46:51]

在最近11月對加密貨幣表示懷疑后,Dalio今年開始表現出心態的變化。他在1月份寫道:“存在這樣一種可能性,即比特幣及其競爭者能夠填補對替代價值存儲的日益增長的需求。”

Dalio對CoinDesk說的關于擁有“一些”BTC的發言,代表了他迄今為止最接近于認可比特幣的態度。然而,在同一次談話中,他重申了他的擔憂,即政府擔心比特幣對國家貨幣系統的競爭,可能會對其所有者進行打擊。

Lunaray自主開發的智能合約安全掃描平臺V2.0新版上線:7月12日消息,區塊鏈安全團隊Lunaray自主開發的智能合約掃描平臺V2.0已完成更新并上線,本次更新功能增加代理合約檢測、支持NFT合約安全檢測、支持第三方檢測接口公開調用等。[2022/7/12 2:07:48]

“比特幣最大的風險是它的成功,”Dalio警告說。

債務周期

十多年前,在2008年金融危機之后,Dalio開始研究最近的三種全球儲備貨幣的興衰:荷蘭盾、英鎊和美元。

在Dalio看來,貨幣霸主地位在三個可能同時發生的“周期”中移動:債務和金融資產的創造;“內部凝聚力沖突周期”;以及另一個大國的崛起,挑戰現有頂級貨幣。

一種貨幣是否能經受住這樣的周期,取決于全球儲備貨幣背后的經濟實力。

擔任橋水公司聯合主席和聯合首席投資官的Dalio認為,美元目前正處于第一個周期中,“債務和信貸創造了購買力”。

然而,這些都是短期的“刺激性”和長期的“抑制性”,因為諸如政府債務最終將不得不償還,他警告說。盡管如此,這些債務還是被發行了,但它變得越來越困難。

Raydium 24小時交易量創歷史新高:官方消息,Raydium表示,其24小時交易量創歷史新高;此外,在CoinGecko上DEX交易量排名也創新高,達到第八名。[2021/8/16 22:17:53]

“所有這些金融資產都是對真正的東西、真正的商品和服務的債權,”Dalio說。“而當這堆資產變得非常大,而不持有這些資產的動機不再存在時,你就有問題了。”

Dalio指出,美國曾經發生過這樣的事情。在1944年的布雷頓森林協議之后,全球匯率與美元掛鉤,而美元則由黃金支持。然而,在20世紀60年代,由于福利項目的擴大,聯邦開支急劇上升,與此同時,美國正在提高其國防開支,以便在冷戰中與蘇聯作戰,并支付不斷上升的越南戰爭費用。

更高的債務最終導致美國的黃金儲備從20世紀50年代末的約20公噸耗盡到1970年的不足10公噸。理查德·尼克松總統感覺到這種情況已經無法維持,于是在1971年將美國從金本位制中剔除。此后,美元一直是一種“法定”貨幣。

Dalio警告說,現在的情況與1971年很相似。

“當你看著預算,你展望未來,我們知道我們將需要更多的錢,更多的債務,”他說。

聲音 | Grayscale:傳統機構正加大對加密資產的投入:最大的比特幣投資信托Grayscale Investments表示,傳統的對沖基金,養老金和捐贈基金正在增加加密貨幣的持有量。同時Grayscale表示,其加密投資去年收入為6.08億美元,超過了前六年的總額。而根據Grayscale的數據,大部分的資金流入量約71%來自對沖基金等機構,高于2018年的66%。 Grayscale董事總經理Michael Sonnenshein稱,很明顯,加密資產正在被機構采用,加密資產正被富達(Fidelity)和CME等傳統公司驗證,并向機構和整個投資界發出信號,即加密作為資產類別將繼續存在。(彭博社)[2020/2/19]

“你需要借錢?你必須印錢。你需要更多的錢?好吧,稅收需要上升,這就產生了一種動力。現在我可以繼續說說在這種動態中會發生什么。它可能是資本控制……我在1971年痛苦地了解到,它導致股票上漲。它導致……黃金、比特幣、房地產,所有的東西都在上漲,因為它確實是以美元為單位在下降。而這就是我們所處的周期的一部分。”

迫在眉睫的通貨膨脹

圍繞比特幣和其他加密貨幣的一個主要說法是,它們可以作為通貨膨脹的對沖,或者至少會從財政和貨幣刺激中受益。

隨著世界各國政府繼續試圖用更多的支出來抵御經濟危機,人們對通貨膨脹的前景做了很多解釋。在截至4月的12個月中,美國的年化通脹率為4.2%,遠高于美聯儲2%的長期目標,盡管這很大程度上是因為該通脹率是與2020年4月進行比較的,在這個月中,世界上許多經濟體停滯不前。

Dalio指出,有兩種類型的通貨膨脹:一種是由供求關系引起的,即勞動力需求高而產能低,迫使價格上漲;另一種是由貨幣貶值引起的貨幣通貨膨脹。

隨著貨幣被注入經濟,它將兩種通貨膨脹類型交織在一起。

“我們會有大量的需求,因為我們把所有的錢都放在現金里,”Dalio說。在貨幣供應量增加的同時,由于投資者搶購債券和房地產等其他資產,收益率已經降至低點。

“這將改變個人手中的資金數量,等等,”他說,“這將繼續惡化,因為現金是垃圾。我的意思是,我會這么說,因為它實際上會跌到負回報。”

Dalio說,正是這種第二種貨幣類型的通貨膨脹將最終占上風。這對房地產、股票和加密貨幣等資產來說可能是好事,但也只是一定程度。

“隨著這些價格的上升—就像債券一樣—它們的未來預期回報率會下降,”他說。“當它們接近利率時……那么就不再有購買這些東西的動機了。而你可能會有麻煩。收緊貨幣政策變得非常困難,因為整個事情就會崩潰。一切都對利率敏感。”

他補充說,中央銀行然后不得不訴諸于更多的印鈔,這最終可能導致資產的實際收益為負,盡管名義上有所增加,就像1970年代所看到的那樣。

中國作為資本競爭者

填補美元下跌真空的是中國,自大流行病開始以來,中國采取了一些財政刺激措施和相對溫和的貨幣刺激措施。

Dalio說,這個世界上人口最多的國家也因為放松了對外國投資的限制而得到了幫助。

“在2015年,只有2%的中國市場對外國人開放。現在已經超過60%,但如果你看一下相對的定價等等,這是一個完全不同的故事,因為他們沒有在做量化寬松,”他說。“他們仍然有一個有吸引力的債券市場。他們有有吸引力的資本市場,更加開放。由于他們更加開放,大的投資者—機構投資者、中央銀行等等—認為自己在那里的投資比重不足,”這意味著相對于他們能夠產生的回報,他們在中國的持股量是不夠的。

資本市場吸引投資可以轉化為中國人民幣的額外力量。

“當你購買中國的金融資產,就像購買美國的金融資產一樣,你必須購買他們的貨幣。因此,這對他們的貨幣有支持作用,對他們的資產也有支持作用,”Dalio說。他認為,當有資本流入時,中國就會獲得以其貨幣進行結算和貸款的能力。“中國一直很不愿意這樣做,因為不想破壞系統。但你看到了更多人民幣的國際化。它對借款人和貸款人有吸引力……這種動態實際上是在遵循貨幣體系和帝國模式的相同弧度。”

中性儲備貨幣?

隨著一種貨幣可能減弱,而另一種貨幣可能上升,像比特幣這樣的中性加密貨幣有可能像黃金在前幾個世紀那樣發揮作用。

雖然他建議一個多元化的投資組合可以包括按市值計算最古老和最大的加密貨幣,但Dalio認為,有一些風險是許多人可能沒有考慮的。

他說:“我認為,最大的擔憂之一是政府有能力控制幾乎所有的數字貨幣,包括比特幣,或數字貨幣,”他說。“他們知道他們在哪里,他們知道發生了什么。”

如果債券持有人賣掉他們的債券而選擇比特幣,政府可能會開始擔心。“我們在比特幣中創造的儲蓄越多,你可能越會說,‘我寧愿擁有比特幣而不是債券’。”“就個人而言,我寧愿擁有比特幣而不是債券,”Dalio說。

這種情況可能導致這些政府對比特幣持有者進行打擊。

Dalio說,一個指標是比特幣與黃金的相對價值。不包括政府儲備和裝飾用途,黃金的價值大約是5萬億美元,他估計,大約是比特幣的5倍。“現在世界上大約是80/20,所以這也是我要關注的事情。但我認為這些東西可能會相對于債券上升。”

有一種情況可以克服債務上升,那就是通過生產力。他說,雖然這比以前更難衡量,但它將取決于技術。

Dalio說:“世界將以令人難以置信的速度變化。誰贏得了技術競賽,誰就贏得了一切,在經濟上和軍事上……這就是未來五年的情況。”

作者:LawrenceLewitinn

編譯者:Maya

來源:CoinDesk

1、下載安裝包 安裝包下載鏈接:https://cdn.blockmeta.com/bytom2.0/bytomd2.0.1_test.zip 根據不同的系統.

1900/1/1 0:00:00來源:財聯社 作者:黃君芝 原標題:《調查:加密貨幣有望成為多元化新興資產之一未來普及仍面臨多個障礙》《經濟學人》智庫最近的一項調查顯示,這場大流行讓加密貨幣變得更有吸引力.

1900/1/1 0:00:00美國內布拉斯加州州長辦公室周二正式簽署《內布拉斯加州金融創新法案》,該法案允許銀行向擁有比特幣和其他數字資產的客戶提供服務.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:964.65億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:57.

1900/1/1 0:00:00今年來,隨著數字人民幣試點范圍的擴大,越來越多的國人體驗到了數字人民幣測試版本;在各大金融論壇中,數字人民幣也是不可忽視的熱點話題.

1900/1/1 0:00:00原標題:《RealVision聯合創始人:加密市場是一種新的、反脆弱性的金融系統,不會崩潰,虧損不會分攤給納稅人》WhatDoesn''tKillYouMakesYouStronger—-那些殺.

1900/1/1 0:00:00