BTC/HKD-3.51%

BTC/HKD-3.51% ETH/HKD-4.2%

ETH/HKD-4.2% LTC/HKD-2.33%

LTC/HKD-2.33% ADA/HKD-5.67%

ADA/HKD-5.67% SOL/HKD-8.78%

SOL/HKD-8.78% XRP/HKD-5.39%

XRP/HKD-5.39%以太坊可以構建許多不同類型的應用程序。今天,大多數應用程序分為以下幾類:DeFi、DEX、游戲、收藏品、市場、供應鏈、開發工具、ID、治理、基礎設施、企業以太坊、預言機、ERC標準。

(以太坊生態一覽)

本文為以太坊生態系統之DeFi解讀。

前篇我們提及,以比特幣為典型代表的區塊鏈1.0被看作是“全球賬本”,而以以太坊為代表的區塊鏈2.0則支撐起去中心化應用。以太坊是一個去中心化應用程序的全球開源平臺。在以太坊上,可以不受地域限制地通過編寫代碼管理數字資產、運行程序。

那么用智能合約實現金融會是一種什么形態?去中心化金融(簡稱“DeFi”)的出現帶給了我們真實的體驗。

去中心化金融(又稱“ DeFi”或“開放式金融”)是指構建開放式金融基礎設施的許多分散協議,當前著名的DeFi項目幾乎都在以太坊的區塊鏈上進行。這些協議很有價值,因為它們正在創建必要的通道,以使世界上任何擁有Internet連接的人都能夠自主訪問不受審查的金融服務。可以說本質上,DeFi是基于開放的去中心化平臺(諸如以太坊)開發的一系列金融類應用,整個業務流程是鏈上的交互動作。

在現有系統中,所有金融服務均由中央機構控制。無論是基本的匯款,資產購買還是放貸,你都必須經過中介機構,中介機構會為中介金融交易收取租金。但基于以太坊的金融服務將個人對等連接起來,使他們能夠更輕松,更經濟地獲得基本融資。

那么這一切應該如何實現?其實,金融服務業之所以像今天這樣龐大冗長,一個重要原因是數字領域的金融交易不安全。我們沒有辦法信任我們的在線交易對手,所以我們向執行這種信任的金融機構支付費用。

以太坊則利用了與比特幣相同的“數字信任”的原則,并將其應用于智能合約,即在滿足某些預定義條件后自動執行業務邏輯的代碼片段。

智能合同看起來很像金融合同,因為它們托管資金,并根據特定事件轉移資金。該系統具有優越性,因為一旦將編碼后的業務邏輯部署到以太坊的主網絡上,就不能由中心方操作已編碼的業務邏輯。

Hinman曾計劃打電話給V神以了解以太坊基金會的運作方式:金色財經報道,美國證券交易委員會對Ripple Labs提起的訴訟中最新公布的文件顯示,在2018年,前美國證券交易委員會主任William Hinman計劃與以太坊聯合創始人Vitalik Buterin進行對話,以了解以太坊基金會如何運作以“證實”他的立場,即ETH不是證券。

Hinman在2018年的一次著名演講中認為,以太坊網絡的原生資產不需要作為證券進行監管,此后 Ripple Labs 在針對美國證券交易委員會的指控進行辯護時經常引用這一觀點。最近浮出水面的文件得以一窺SEC在Hinman演講之前的內部討論,他在演講中暗示比特幣和以太坊不是證券。[2023/6/13 21:34:20]

因此,我們可以說,在以下的特征上,基于區塊鏈的金融服務優于中心化的金融服務:

無需許可:您只需一個互聯網連接即可訪問這些服務

抵制審查:任何中心化機構都無法撤銷交易順序并關閉服務

無需信任:用戶不必信任中央方即可確保交易有效

透明:以太坊等公共區塊鏈是完全透明且可審核的

可編程的:開發人員可以以非常低的成本創建和整合金融服務

效率:開放的金融服務是由代碼驅動的,而不是由人驅動的,因此中間商的成本要低得多(如果有的話)

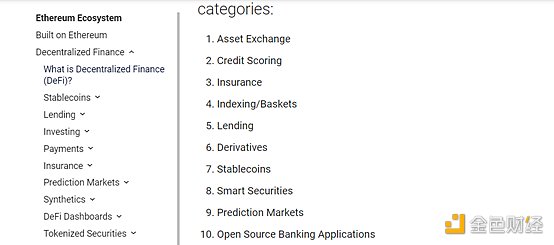

目前DeFi應用一般分為以下幾類:

穩定幣:Dai、GUSD、USDC、TUSD、USDT、Paxos

借貸:bzx、Compound、Dharma、dydx、Expo、Fulcrum、Maker、Torque、Nuo Network

投資:Bskt、Digix、Set Protocol、Settel、WBTC

支付:Burner Wallet、The Dai Card、StablePay

保險:Etherisc、Nexus Mutual

預測市場:Augur、Gnosis

以太坊Layer2上總鎖倉量為87.13億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為87.13億美元,近7日漲24.32%。其中鎖倉量最高的為擴容方案Arbitrum One,約57.68億美元,占比66.20%,其次是Optimism,鎖倉量19.51億美元,占比22.40%。[2023/3/26 13:26:45]

合成資產:Synthetix

DeFi儀表板:Zapper、Zerion

證券代幣化:Abacus、Harbor、Polymath、Securitize、Templum

(DeFi應用一般分類)

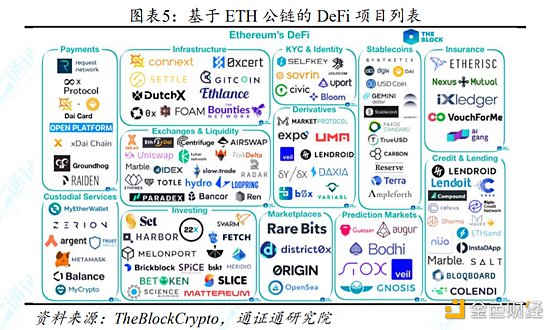

而在以太坊的DeFi應用占據了整個DeFi生態的大部分。如下圖所示:以太坊DeFi應用204個,EOS有22個,BTC有26個。

值得一提的是,此前金色財經就整個DeFi生態進行盤點。下圖為整體DeFi生態重點項目,不止于以太坊平臺。有興趣的讀者可以掃碼閱讀。

(金色財經DeFi生態一覽圖)

本文重點就以太坊生態進行解讀,重點盤點其上的DeFi應用。

一、穩定幣:Dai、GUSD、USDC、TUSD、USDT、Paxos

比特幣、以太坊等主流數字貨幣都是非穩定幣,其幣值會隨著市場波動不斷發生變化。為了與現實世界的連接方便,加密從業者希望創造一種“穩定幣”,即擁有相對穩定的價值。

Pax Treasury在以太坊網絡增發近1271萬枚BUSD:金色財經報道,Whale Alert數據顯示,北京時間11月25日00:50,Pax Treasury在以太坊網絡上增發12,708,450枚BUSD,增發哈希值為:0x6b902067b36ca7748b9d6e14d20a086f16e168f3156a3d63a0ad3e7f731f3cf9。[2020/11/25 22:01:02]

世界上第一個穩定幣是Tether在2014年發行的USDT,目前也是穩坐穩定幣市場的頭把交椅。Tether宣稱每發行一個USDT,便向銀行中存入1美元,以此錨定美元確保穩定。當然,近年來又出現了諸如Dai、GUSD、USDC、TUSD、Paxos等一系列穩定幣。

目前穩定幣有三種實現形式,分別是法幣儲備抵押模式、數字資產抵押模式、和鑄幣權模式。

法幣儲備抵押模式:用戶持有穩定幣實際上是穩定幣發信貴公司的借據,中心化的發行公司將自身的資產進行抵押以發行穩定幣,每個穩定幣都對應其存在與銀行的等值資產。典型代表就是USDT。

數字資產抵押模式:在區塊鏈智能合約上抵押數字資產,從而發行錨定法幣價格的數字貨幣。這種模式下,抵押物本身是BTC、ETH等主流數字貨幣。

鑄幣權模式:與前兩者的抵押模式不同,鑄幣權模式是算法央行的模式,中心思想是通過算法自動調節市場的代幣的供求關系,進而將代幣的價格穩定在和法幣的固定比例上。

除了耳熟能詳的USDT之外,MakerDAO上的穩定幣DAI也是典型的代表。MakerDAO上有兩種貨幣,一是穩定幣DAI,另一個是管理型貨幣Maker。DAI是由抵押加密數字資產支撐的數字貨幣,其價格和美元保持1:1穩定。Maker是以太坊上的智能合約平臺,通過抵押債倉、自動化反饋機制和適當的外部激勵手段支撐并穩定DAI的價格。

值得一提的是,在合規穩定幣方面。2018年9月10日,紐約金融服務部(NYDFS)在官網發布公告,同時授權了數字貨幣交易所Gemini Trust和區塊鏈初創企業Paxos Trust兩家公司各自發行價格穩定、嚴格、和美元1:1掛鉤的加密貨幣穩定幣。隨后Gemini Trust推出了GUSD,Paxos推出了PAX穩定幣。

數據:每日以太坊交易量已達2018年1月以來最高水平:8月8日消息,區塊鏈分析公司IntoTheBlock數據顯示,2020年以來,以太坊交易量一直保持穩定上升,當前每日以太坊交易量已達2018年1月泡沫以來的最高水平。除此之外,以太坊的總地址數量呈現凈增長,大額交易及訂單簿數據的增加也表明以太坊投資者的數量在增加。(CryptoSlate)[2020/8/8]

二、借貸:bzx、Compound、Dharma、dydx、Expo、Fulcrum、Maker、Torque、Nuo Network

正如前文所言,對比傳統的金融世界,DeFi 理念的核心是利用去中心化平臺透明可驗證的特征,實現各種傳統金融基礎設施。而借貸,無疑是金融的重要一環。

在過去兩年的發展中,已經有一些 DeFi 項目得到比較廣泛的認可。

MakerDao 是建立在以太坊智能合約基礎設施上,以鏈上數字資產抵押發行的穩定幣并衍生金融體系;Compound是一個開源的的借貸市場,Compound 以算法確定借貸利率,用戶通過抵押鏈上數字資產進行借貸活動;dYdX是一個去中心化的交易平臺,同樣是基于以太坊的開源協議,可以進行杠桿交易;Uniswap大家很熟悉,開啟了流動性挖礦的熱潮。一個以資源池支持流動性的去中心化市場,一切交易在以太坊鏈上完成;bZx是針對去中心化保證金交易的協議,該協議專注于借貸和保證金交易,與另一種流行的DeFi產品dYdX最相似,兩種保證金交易協議之間的最大區別是bZx協議有本機代幣;Dharma是做加密銀行的DeFi項目,本質上是加密錢包,用戶通過存入資金,可以獲得年化收益。跟普通銀行的業務類似,不過它處理的加密資產的銀行業務。Expo以 dYdX 協議為基礎,最初將支持與 ETH 掛鉤的 Short Ethereum,并將增加對其他短期和杠桿資產的支持。Expo 與 dYdX 保證金交易協議集成,允許用戶購買、出售、管理保證金通證,大大簡化了保證金交易體驗;

Fulcrum 建立在 bZx 基礎協議之上,最簡單、有效的貸款和保證金交易方式。目前,它是首個也是唯一完全無需信任的保證金平臺,免授權,免手續費,也無需創建賬戶。bZx 基礎協議由 ZK Labs 進行代碼審計;Torque用于以無期限貸款和固定利率借入資產,無需KYC或信用檢查,即可獲得加密支持的即時貸款;Nuo Network是一個去中心化的債務市場,用戶可以通過多種方式與基于以太坊的資產進行交互。 Nuo的貸款產品允許用戶向儲備池提供資金,并每天賺取利息;Kyber/0x/IDEX均為基于以太坊上的去中心化交易市場,各自在訂單集管理,撮合和成交的技術架構上有一定差異;Synthetix則是一個以加密貨幣為支撐的合成資產平臺,打通了用加密貨幣購買法幣、大宗商品、股票、指數等金融衍生品的通道。

分析 | 以太坊對BTC匯率保持相對穩定 近期新增活躍地址數保持強勁:據 TokenGazer 數據分析顯示,截止至 8 月16日 11 時,以太坊價格為$186.18,總市值為$20,015.42M,主流交易所交易量約為$219.17M,環比昨日縮量15.94%,以太坊對比特幣匯率保持相對穩定;基本面方面,以太坊鏈上交易量、DApp交易量、活躍地址數、算力保持穩定,近期新增活躍地址數保持強勁;以太坊 30 天開發者指數約為 2.33,與 BTC 180 天關聯度維持在較高位置,目前約為 0.798;以太坊 30 天 ROI 有一定回升;ERC20代幣總市值約為以太坊總市值的 69.93%,持續上升。[2019/8/16]

三、投資:Bskt、Digix、Set Protocol、Settel、WBTC

Bskt是創建去中心化代幣投資組合的智能合約。

Digix由實物黃金支持、發行在以太坊上的DGX代幣,其中1 DGX等于1克黃金。

Settle是基于Web的操作系統及儀表板(dashboard)的去中心化金融。

Set Protocol 是基于以太坊 ERC20 標準,以智能合約實現、全額抵押、可兌換、可組合的一攬子代幣抽象化為一個代幣集合的基礎設施服務,使用場景包括數字貨幣指數基金、交易所交易基金、以及包含多種代幣的支付服務。

WBTC為以太坊生態系統帶來更大的流動性,包括去中心化交易所(DEX)和金融應用程序。如今,大部分交易量都發生在與比特幣的集中交易上。WBTC改變了這一點,將比特幣的流動性帶入了DEX,并使使用比特幣進行代幣交易成為可能。

四、支付:Burner Wallet、The Dai Card、StablePay

Burner錢包可在您手機瀏覽器如Safari中運行,無需下載應用或密鑰。Burner 錢包在 POA Network 的 xDai 側鏈上運行,因為是 DAI,因此 dApp 可以簡單地引用美元金額。此外,區塊鎖定時間只需 5 秒,且 gas 費用非常便宜且用 DAI 支付。xDai 與 DAI / ETH 之間像地址與地址之間打款一樣簡單。Burner 錢包,由 Austin Thomas Griffith 開發。初衷是使用類似移動網絡瀏覽器這樣無處不在的平臺,實現交換像 DAI 這樣穩定幣的簡單方法。使用手機,在 5 秒內通過簡單地掃描二維碼,將 DAI 發送給另一部手機而不需要下載任何錢包。使用網絡瀏覽器即可實現。因為只考慮到易用性,私鑰存在 Cookie 中,沒有加密。所以,當你完成交易以后,花費很低的成本,銷毀掉。

Dai Card 應用,簡單的瀏覽器托管錢包,允許用戶在 Dai 即時、便宜、安全地進行交易。

與借記卡類似,用戶通過將 ETH 或 Dai 直接存入他們的 Dai Card 地址,「充值」余額。Dai Card 在支付渠道中運行在以太坊主網上,因此用戶資金始終是自我監管的,大大簡化了「現金支出」的體驗。將 Connext 系統集成到自定義應用中也很簡單,只需要基本的 Javascript 知識。StablePay 是針對 DAI 發送、接收與付款的簡便方法。

五、保險:Etherisc、Nexus Mutual

Etherisc是一個去中心化的保險協議,共同構建風險轉移解決方案,通用的基礎架構,產品模板和保險即服務即構成了一個平臺,任何人都可以創建自己的保險產品。

Nexus Mutual則允許任何人購買保險的風險分擔池,為一種去中心化的保險替代方案,提供智能合約保障。智能合約保險并非傳統的保險合同,索賠付款將通過數字通證驅動的經濟激勵實施,而不是中心化需信任的保險公司。

六、預測市場:Augur、Gnosis

預測市場促進事件衍生產品的交易。它們自1990年代以來就存在,有時也稱為信息市場,思想期貨和決策市場。參與者使用預測市場推測事件的結果。許多人認為,去中心化預測市場將使我們能夠通過降低參與成本,繞過嚴格的監管并通過使平臺在各個地區之間更易于訪問而充分利用其全部潛力。

Augur一個基于以太坊的預測市場協議,用戶可以用數字貨幣進行預測和下注,依靠群眾的智慧來預判事件的發展結果,可以有效地消除對手方風險和服務器的中心化風險,同時采用加密貨幣(如比特幣)創建出一個全球性的市場。Augur 通過允許任何人在任何時間、任何地方低成本地創建金融衍生品并在其中投機來做到這件事,這樣的事在歷史上還是第一次。如果說比特幣給了我們去中心化的貨幣,而以太坊帶來了去中心化的計算,Augur 將為一個去中心化的金融系統賦能。

Gnosis是在以太坊協議上創建預測市場應用的開放平臺。為人們對任何事件的結果預測提供了一個開放平臺,大大簡化了定制預測市場應用的創建過程。同時,Gnosis 利用區塊鏈信任機器及智能合約自動執行的特點,使玩家可以更加靈活自由的進入預測市場,給預測市場的帶來了更加巨大的想象空間。將來,Gnosis 的參與者甚至不需要是自然人。在物聯網中,傳感器收集的信息也可以被輕易的錄入區塊鏈做為信息資產來買賣。

七、合成資產:Synthetix

Synthetix是由加密資產抵押的合成法定貨幣(Synthetic fiat currencies?)。作為穩定幣項目Havven誕生,于2018年6月推出了首個與美元掛鉤的穩定幣。Havven更名為Synthetix,并將其范圍擴展到在Mainnet上推出的合成資產平臺2018年12月。截至2019年6月,Synthetix平臺支持代表法定貨幣,商品(例如黃金)和加密資產的20多種Synth。股票,指數和其他衍生品有望很快加入。它是支持通過合成反向令牌賣空某些令牌的唯一平臺之一,例如iMKR,iXTZ,iBNB,iETH,iBTC。

是一個去中心化的支付網絡,被設計用于日常的數字貨幣消費。Synthetix 網絡使用雙幣系統來降低價格波動。網絡交易的手續費被用作抵押品在區塊鏈上發行一種新的有資產背書的穩定代幣,Nomin 代幣。

八、DeFi儀表板:Zapper、Zerion

Zapper.fi 旨在一個簡單的界面中,管理、監視、部署 DeFi 資產和負債。由 DeFiSnap 與 DeFiZap 合并創建。從前的 DeFiZap,旨在提供從以太坊錢包一鍵式直接訪問多個 DeFi 協議。其是一個智能合約系統 Zaps,可在一次交易中跨多個 DeFi 協議部署 ETH 以及即將支持的 DAI。Zaps 將 ETH 注入以太坊之上的 DeFi 協議中,從而促進了用戶的廣泛采用。

Zerion,在去中心化金融應用間提供基于區塊鏈協議的接口。Zerion 創建了無需信任的銀行體系,為所有財務用例提供安全、無縫的訪問。Zerion 旨在成為通往去中心化金融世界的門戶,基于區塊鏈的 DeFi 去中心化金融協議,在 0x、Uniswap、Kyber、Compound、MakerDao 等應用上均可使用。

九、證券代幣化:Abacus、Harbor、Polymath、Securitize、Templum

Polymath旨在以代幣形式將合規證券帶入以太坊。Polymath Network是創建證券代幣化的平臺。Polymath 用區塊鏈協助用戶完成復雜的證券交易法律流程,同時提供完整的透明度和更高的安全性,以及使用智能合約審計交易的更有效方式。該系統旨在為加密證券代幣帶來非常需要的監管,以完全革命化的方式。

Harbor是“一站式”證券數字化平臺。此外,在 Templum 平臺,既可以發行證券型代幣,也可以由發幣方及投資者進行二級市場投資。與其它解決方案一樣,Templum 內置了 AML/KYC 認證服務,以保障該平臺符合監管規定。

The following article will briefly discuss about what Defi has been gone through、popular things o.

1900/1/1 0:00:00我繼承了叔叔在2010年買了100美元的比特幣,然后……動態 | 多位加密YouTube博主發布視頻受到審查影響.

1900/1/1 0:00:00發展和完善多層次資本市場,為小微企業提供普惠金融服務是資本市場的重大使命。我國資本市場已經形成以主板、中小板、創業創與科創板、新三板、區域股權市場為主體的金字塔式結構.

1900/1/1 0:00:00本周技術周刊包含以太坊、以太經典、波卡、Filecoin網絡的技術相關新聞。Vitalik Buterin:PoS信標鏈將于北京時間下周二晚上8點推出首屆區塊鏈服務網絡BSN全球技術創新發展峰會.

1900/1/1 0:00:00當前,云南正搶抓機遇、主動作為,以應用試驗換產業,積極探索“區塊鏈+”特色發展路徑。11月12日,云南省人民政府辦公廳印發《云南省進一步優化營商環境更好服務市場主體28條措施》的通知.

1900/1/1 0:00:00北京時間11月11日星期三凌晨1點,協議實驗室舉行線上會議,會議討論Filecoin plus(已驗證客戶數據機制).

1900/1/1 0:00:00