BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.96%

ETH/HKD+0.96% LTC/HKD-0.59%

LTC/HKD-0.59% ADA/HKD-0.18%

ADA/HKD-0.18% SOL/HKD+1.98%

SOL/HKD+1.98% XRP/HKD+0.54%

XRP/HKD+0.54%來源:IOSG

撰文:李畫

聚合器,比如Google、Facebook、Uber、Airbnb,是互聯網上最大的價值捕獲者。當一個產業被數字化后,該產業的利潤會大量地流向這個產業在網絡上的聚合者。

DeFi天生就是數字化的,那么金融產業的利潤或者目前僅局限于DeFi的利潤,會流向DeFi中的聚合者,把在互聯網上重復上演的故事再演一遍嗎?

探討這個問題是我寫這篇文章的原因。它包括三個部分,第一部分介紹聚合理論,其中的內容大多來自BenThompson的聚合理論系列文章;第二部分討論聚合理論在被應用于DeFi領域時的特殊性,這種特殊性很大程度來源于DeFi的載體是區塊鏈而不是互聯網。第三部分是對DeFi中的聚合器,以及看上去像聚合器的平臺的觀察和思考。

一、聚合理論

什么是聚合器,它為什么能捕獲價值?讓我們看看數字化后的住宿行業發生了什么。

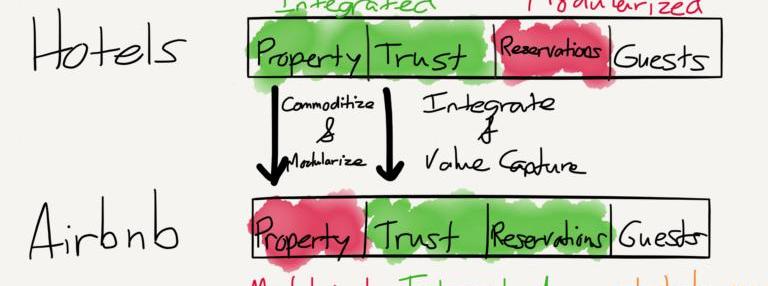

在傳統的酒店行業,如下圖所示,住宿房間和信任是集成在一起的,用戶通過預定服務與這個集成體發生關系;但數字化后,在Airbnb中,住宿房間和信任被分割開來,信任與預定服務集成在Airbnb中,用戶通過Airbnb與住宿房間發生關系。

觀點:以太坊“合并”后gas費用不會降低,但Staking收益會大幅增加:金色財經報道,據DeFi交易員Vivek Raman在社交媒體分析稱,與許多人預期的不同,以太坊“合并”后gas費用并不會降低。Vivek Raman解釋說,以太坊gas費用過高因為區塊需求增加,而不是因為“共識機制”,而“合并”的目標則是棄用以太坊工作量證明共識機制,因此用戶想要降低gas費用可以使用Layer 2來減少成本。此外,Vivek Raman預計“合并”后ETH Staking收益至少會增加50%,而目前的Staking收益約為4.2%,驗證者也能獲得交易費用收入。最新數據顯示,當前以太坊信標鏈總質押量已達到13,682,717 ETH,驗證者總量約為40.6萬。.[2022/7/14 2:11:44]

圖片:https://stratechery.com/2015/netflix-and-the-conservation-of-attractive-profits

這種改變導致價值鏈發生了變化。在Hotel模型中,集成了信任的酒店是差異化的和稀缺的,它們在價值鏈中占據主動權,利潤會流向它們;但在Airbnb模型中,住宿房間被模塊化了,模塊化帶來大量的商品化供應,此時在價值鏈中占據主動權的是集成了信任的、作為商品與用戶間中介的聚合器,利潤會流向它。

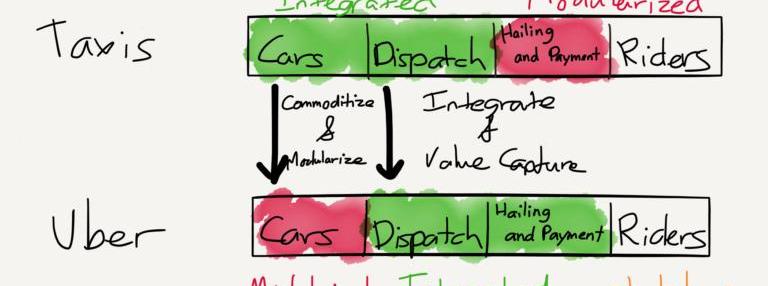

出租車行業發生的是同樣的事情。在Uber模型中,出租車被模塊化了,信任以及調度、支付等服務集成在Uber中,價值鏈發生了變化,利潤流向了集成者。

觀點:美國民主黨掌權對比特幣有利:1月8日消息,加密貨幣預測市場Hxro聯合創始人Rob Levy表示,加密貨幣行業期待華盛頓的權力交接,以及其可能為市場帶來的穩定局面。與此同時,他預測稱,總的來說,美國民主黨掌權被視為對加密技術更友好。民主黨似乎準備接受自由財政政策,并且更傾向于施行更大的經濟刺激。他稱,整個寬松貨幣政策不會消失,美聯儲會買政府債券,他們會把錢撒到大街上,這對任何資產來說都不悲觀,包括比特幣。(Decrypt)[2021/1/8 16:42:15]

圖片:https://stratechery.com/2015/netflix-and-the-conservation-of-attractive-profits

從這兩個例子不難發現,當一個產業的供應被數字化和模塊化后,商業的難題不再是最大化有限供應,而是為用戶管理巨大的分散供應,聚合者是數字化市場里不可避免會出現的且占據核心位置的角色,它們融入并重新整合產業的價值鏈,進而捕獲價值。

可究竟什么樣的產品是聚合器?并不是有集合或會和功能的產品就是,我個人喜歡的對聚合器的描述是:「任何自己創造客戶價值的產品都不是聚合器,因為最終其客戶獲取成本會限制它的增長潛能」。

觀點:疫情之下日本一批投資者或已從加密交易所撤出資金以防范潛在風險:根據日本加密貨幣交易協會(JVCEA) 此前公布的3月數據,日本注冊的活躍加密賬戶數量從2月份的2048501個減少到3月份的20448806個。這意味著3695個賬戶可能沒有交易過任何數字資產。加密交易所Bitbank的市場分析師長谷川友哉(Yuya Hasegawa)在8月3日的一份報告中說,盡管三月份加密交易員的活動有所減少,但日本交易所的法定存款數量卻有所增加。部分原因可能是日本家庭希望獲得10萬日元(約合940美元)的刺激資金。長谷川表示,其中許多存款在交易所停留的時間并不長。長谷川在報告中稱:\"當新冠肺炎疫情沖擊到更廣泛的金融市場,并產生了追加保證金的需求時,一大批投資者可能已經從加密交易所撤出了所有資金,以籌集一些現金。一些投資者這樣做,可能是為了防范緊急狀態可能導致的收入減少和失業等潛在風險。”然而,長谷川表示,活躍賬戶數量的小幅下降“并不一定意味著日本用戶對加密貨幣失去了興趣”。(Cointelegraph)[2020/8/4]

總的來說,聚合器需要符合以下三個關鍵特征。許多產品只滿足這其中的一個或兩個特征,它們便不是聚合器而是平臺。

與用戶有直接的關系

服務用戶的邊際成本為零

獲取用戶的成本隨規模遞減

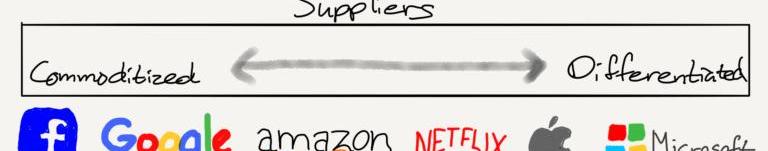

下圖所示的兩個「光譜」可以幫助我們更深入地理解聚合器。第一個光譜是供應商的差異化。越靠近光譜左側,供應商的差異越小,就越是典型的聚合器,比如在Facebook中,供應商幾乎是無差異的,「在互聯網上,沒人知道你是一條狗」;反之越靠近光譜右側,供應商的差異越大,就越是平臺而不是聚合器,比如在Microsoft中,供應商甚至是特定的、與產品集成在一起的。

觀點:目前投資者進入比特幣市場的原因已有所改變:Ambcrypto刊文稱,一些加密分析師仍然認為,從長遠來看,當今投資者對比特幣市場的信心和行為將為比特幣帶來好處。目前比特幣的儲備風險水平也表明,比特幣市場對其投資者而言具有誘人的風險/回報比率,該比率低表明市場信心更高。文章稱,比特幣最初具有較高的鏈上速度,這意味著該資產正在逐漸脫離交易所交易,并用于獲取商品和服務。然而隨著時間的流逝,隨著交易所內交易變得越來越重要,鏈下速度成為了優先事項,并且人們只會在市場下跌時通過交易BTC來獲取其他代幣,或轉換為USDT。可以推測出,進入比特幣領域的新用戶不是因為用戶本身變得逐步進化,而是因為新用戶認為持有比特幣比在服務或商品上花費比特幣更為賺錢。基于這些指標,比特幣未來是否會盈利尚待觀察,但是目前的比特幣投資者很有可能與過去的投資者沒有相同的意識形態。[2020/6/29]

圖片:https://stratechery.com/2018/the-moat-map

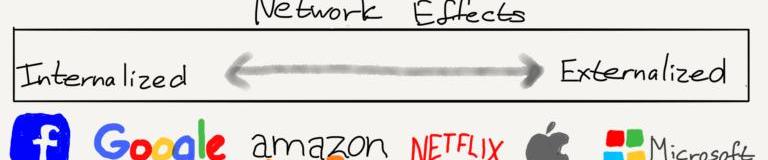

第二個光譜是網絡效應的內部化。越靠近光譜左側,網絡效應越內部化,就越是典型的聚合器,比如Facebook,其產品本身就是一個關系網絡,網絡效應直接作用在產品上,是完全內部化的;反之越靠近光譜右側,網絡效應越外部化,就越是平臺而不是聚合器,比如Microsoft,它幾乎沒有內部化的網絡效應,其用戶數量與用戶能從產品中獲得的效用無直接關系。

觀點:加密貨幣市場在各國政府經濟刺激計劃中受益最大:5月17日消息,文章分析稱,在新型冠狀病流行期間,與其他市場相比,加密貨幣市場相對表現良好。自3月下跌以來,BTC已恢復80%以上。事實上,比特幣的表現超過了美國和全球股市,跌幅約為5%,而標準普爾500指數(S&P 500)和摩根士丹利資本國際全球指數(MSCI All-Country world Index)的跌幅分別為13%和16%。經濟學家和分析師認為,比特幣和加密貨幣市場在各國政府的經濟刺激計劃中受益最大,因為與其他投資相比,比特幣具有更大的潛力、可獲得更快的回報。(Dailyhodl)[2020/5/18]

圖片:https://stratechery.com/2018/the-moat-map

把光譜與聚合器的特征對應起來,會發現:供應商的去差異化帶來大量商品化的供應,進而有助于聚合器實現「服務用戶的邊際成本為零」;網絡效應的內部化使得產品效用與用戶數量正相關,進而有助于聚合器實現「獲取用戶的成本隨規模降低」。

二、區塊鏈上的聚合器

不管聚合器在互聯網上還是在區塊鏈上,都應該滿足文章第一部分中聚合器的基本特征。但以不同網絡為載體的聚合器有何不同?目前有看到如下三點:

1.信任,信任的集成地不同。在互聯網上,信任集成在聚合器,這是聚合器能捕獲價值的一大重要原因;但在區塊鏈上,信任集成在公鏈,這一部分的價值是由公鏈捕獲。以價值鏈的視角來看,互聯網與區塊鏈的價值鏈是截然不同的。

2.數據,數據的非獨占。在互聯網上,聚合器獨家占有包括用戶數據、供應商數據、運營數據等在內的各類數據,這是它形成壟斷、進而攫取利潤的重要原因;但在區塊鏈上,數據是開放的,聚合器較難通過數據的圍墻花園壟斷得利。

3.模塊化,主動的模塊化。傳統產業的數字化和模塊化一般由聚合器主導完成,先有聚合器,再有模塊化的供應。在這種模式中,模塊的接口是由聚合器端給出的,再由供應商把匹配聚合器的商品接入;隨之而來的是,越多的供應商接入會吸引越多的用戶,越多的用戶又會吸引越多的供應商……該過程導致聚合器一旦形成規模,其他同類的聚合器很難打破其壟斷,因為兩者的產品效用會相差太多。

但DeFi本就是數字化和模塊化的,它是先有模塊化的供應,再有對聚合器的需求。在這種模式中,模塊的接口是標準化的,除了供應商主動接入聚合器,聚合器也可以主動把供應商接入自己。這意味著聚合器只要積極地接入供應,它與已占據優勢地位的聚合器在產品效用上的差距并不會是難以逾越的。

網絡效應的內部化是聚合器會走向壟斷的最主要原因,它阻礙了競爭者的進入,但在區塊鏈上,聚合器依靠網絡效應建立優勢的方式會被極大地削弱,競爭是可能的。

基于以上三點、對聚合器價值及利潤獲取的一個粗淺推導是:

1.聚合器為用戶管理分散供應,并提供給用戶良好的使用體驗;聚合器位于堆棧的最頂端,是用戶入口、流量入口。這些屬于聚合器本身的價值的,區塊鏈上的聚合器無疑也會捕獲。

2.DeFi聚合器沒有集成信任,與信任相關的那部分價值屬于公鏈,因此在這一方面,它的價值可能低于互聯網聚合器的價值;信任集成在公鏈,于是供應商也能夠被信任,用戶可以直接從供應方獲取商品而不必依賴于聚合器,這可能也會削弱聚合器的價值。

3.聚合器的特點決定了它會趨向壟斷,區塊鏈上的聚合器也不例外,DeFi聚合器也會獲得壟斷帶來的額外好處和收益;不過,互聯網上的聚合器可以依靠壟斷壓榨上、下游,侵占、攫取它們的權益,但區塊鏈上的聚合器作惡是可以被挑戰的,這使得它們或許較難通過這類行為牟利。

4.互聯網上的聚合器因為強大的內部化的網絡效應,大部分會走向強者恒強、一家獨大的局面,壟斷者或者極少數幾個壟斷者獲得該產業價值鏈在聚合器處的全部價值;DeFi聚合器是充分競爭的局面,雖然也會有頭部效應,但可能有一批頭部產品,它們共同獲得產業價值鏈在聚合器處的價值。

三、DeFi聚合器及平臺

在DeFi提到聚合器,人們常常想到YFI、1inch這類項目,但以傳統互聯網聚合器理論的邏輯來看,它們并不是聚合器,而更多的是一個「平臺」。互聯網行業與它們類似的,是諸如有機食材的訂購平臺或鮮花的訂購平臺,平臺每周會給用戶送去食材或鮮花,但具體的商品不是由用戶主動挑選的,而是由平臺在一些特定的供應商中為用戶選擇的。

具體來看,YFI幫助用戶挑選收益方案,通過這種方式它自己創造了客戶價值;從光譜上看,它的供應商的差異化是大的,網絡效應的內部化是弱的,其獲取用戶的成本并不會隨著其規模的擴大而降低,它更靠近平臺而不是聚合器。同理,1inch也不是一個DEX聚合器,它是一個幫助用戶挑選交易方案的DEX平臺。

反觀,Zerion、DeBank這類常被稱作資管平臺的項目,本質上卻更接近于聚合器。在DeFi中,資管和錢包離聚合器最近,它們面向用戶、為用戶管理資產和商品供應。這兩者最終也許會演化為相似的產品形態,資管會有錢包,錢包會做資管,其進化方向相同,都是更好地服務用戶。

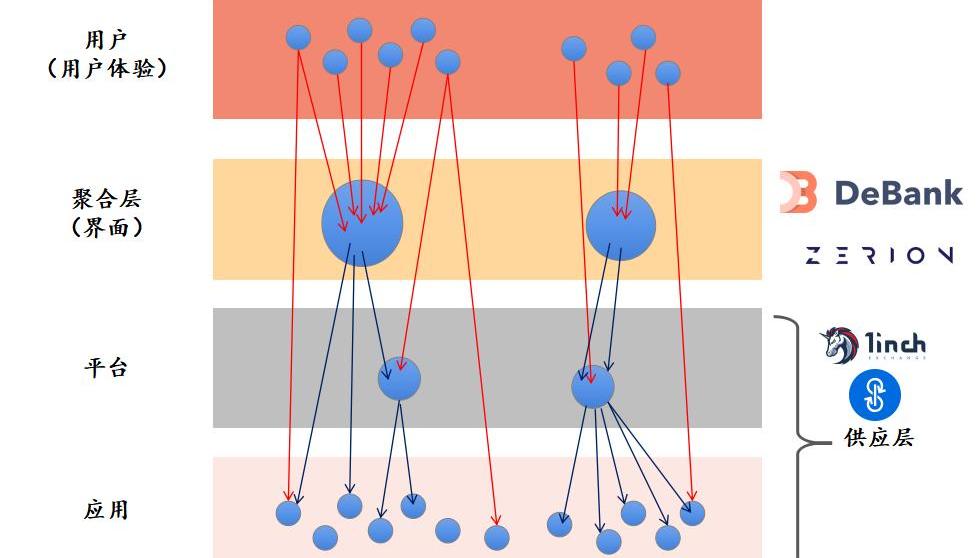

下圖是我畫的DeFi的一種分層圖,聚合器向上連接用戶,向下連接商品/服務的供應。與互聯網聚合器不同的是,DeFi聚合器除了集成應用,也集成平臺,平臺是被納入到由聚合器整合的價值鏈中。

另一個不同是,在互聯網上用戶一般只接觸聚合器,通過聚合器獲取商品;在DeFi中,用戶除了通過聚合器獲取商品,還可以直接從平臺和應用處獲取商品/服務,原因如上文所述:信任集成在區塊鏈上,鏈上事物不管位于堆棧的哪一層,都是trustless的。

雖然聚合器與平臺看上去有些相似,也常被混為一談,但它們實為截然不同的事物。前者是一個模塊化了供應商的、具有內部化網絡效應的開放系統;但后者不是。聚合器的價值大于平臺的價值,因為兩者的規模不會在一個數量級上。

不過這并不是否認平臺的價值。在DeFi中還有額外的三件事會增加平臺的價值:一是在DeFi中,許多用戶可能不知道如何選擇供應,一個能幫他們選擇商品的平臺是重要的,這不同于在互聯網上用戶自己便懂得如何選擇;二是在DeFi中,平臺位于由聚合器整合的價值鏈中,它也就能從這條擁有用戶的價值鏈中受益;三是在DeFi中,信任集成在區塊鏈上,平臺更易被用戶采納,更易拓展。

結束語

我們并不是在互聯網出現后就進入了數字時代,我們是在聚合器出現后進入的。聚合器數字化了一個又一個領域,進而數字化了我們的生活。

聚合器帶來便利,也帶來被支配卻無計可施的恐懼,聚合器的壟斷問題也許是這個時代最難解的問題之一,但區塊鏈上的事物天然地具有抵御壟斷的能力,DeFi是幸運的。聚合器在改變了生活的同時也改變了行業,因為它改變行業的「打開率」,典型如購物和短視頻,金融對于大多數人來說是件低打開率的事情,那么一個具有良好用戶體驗、提供豐富金融產品的金融聚合器會給金融的打開率帶來什么改變?DeFi是值得期待的。

參考資料:

AggregationTheory;https://stratechery.com/concept/aggregation-theory,BenThompson

DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00任何多邊系統都存在網絡效應。神奇的網絡效應讓系統內所產生的價值呈指數性增長。在現代科技的加持下,網絡效應的發酵真空期被一再縮短。網絡效應作為比特幣系統內的重要價值組成構件,在此前并未被細節討論.

1900/1/1 0:00:002021年5月,香港財經事務及庫務局就《有關香港加強打擊洗錢及恐怖分子資金籌集規管的立法建議公眾咨詢》發布咨詢總結.

1900/1/1 0:00:00暴跌后的緩和 在過去幾周里,在一連串的負面新聞之后,加密貨幣市場受到了考驗。加密貨幣的價格暴跌對穩定幣也是一個很大的考驗,穩定幣正日益成為生態系統的一個重要部分.

1900/1/1 0:00:00當我們現在回顧云計算行業的增長時,正是2006年云存儲的到來標志著從有趣的新技術向重要的、高增長的行業的過渡.

1900/1/1 0:00:00狂人說 美聯儲的貨幣政策導向一直是全球金融市場的風向標,近期美聯儲的一些政策正在指向,收緊預期正在加劇,昨天,紐約聯儲宣布將于6月7日出售二級市場企業信貸工具中的ETF.

1900/1/1 0:00:00