BTC/HKD-0.95%

BTC/HKD-0.95% ETH/HKD-2.47%

ETH/HKD-2.47% LTC/HKD-4.01%

LTC/HKD-4.01% ADA/HKD-2.57%

ADA/HKD-2.57% SOL/HKD-3.8%

SOL/HKD-3.8% XRP/HKD-2.92%

XRP/HKD-2.92%BTC、ETH上周雙雙走強,均分別創下近兩年新高,成為市場焦點。

比特幣于11月6日上午達到15985 美元/枚,直逼16000美元/枚;ETH連漲三日,漲幅超越比特幣,且最高至468美元/枚。

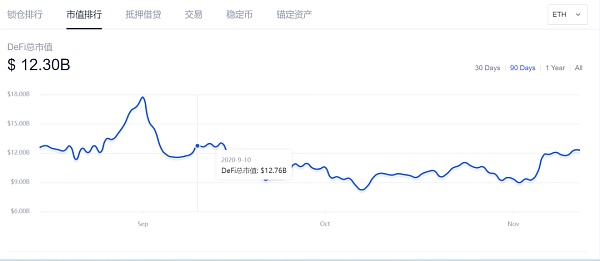

主流幣吸血,DeFi成了重災區。與BTC、ETH走強行情相反,DeFi項目上周普跌,多數DeFi代幣24小時內跌幅逾20%,其中DeFi明星項目yearn.finance的市值腰斬成了標志性事件,該項目代幣YFI于11月5日跌破8000美元/枚。

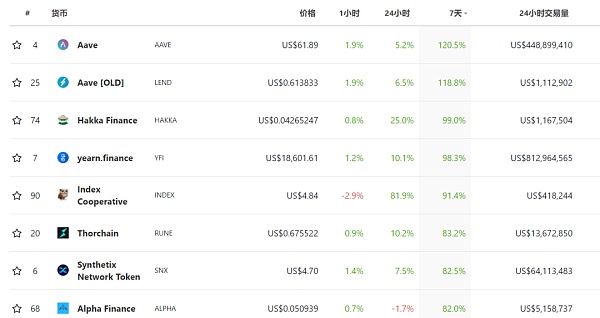

但在11月6日后,隨著BTC、ETH上沖受阻,DeFi開始回血。據Coingecko數據,有多個項目近7日出現迅速回彈,漲超50%。YFI則向上修復,回升至10月初時的價格水平。

DeFi或開啟第二春?從回升數據看,市場的風格正在發生改變。

(截圖自11月11日 coingecko數據)

BTC/ETH和DeFi一強一弱的關系,在上周獲得廣泛探討。因BTC/ETH行情走強,DeFi一度在社交網絡上被看淡。

用于帳戶抽象的加密基礎設施Pimlico已上線Scroll:5月23日消息,用于帳戶抽象的加密基礎設施Pimlico已上線基于ZK Rollup的以太坊擴容網絡Scroll,成為Scroll上ERC-4337錢包的首批基礎設施提供商,支持錢包使用ERC-20代幣贊助用戶操作。[2023/5/23 15:20:13]

仟峰資本聯合創始人、Alpha策略負責人Steven告訴巴比特,BTC和DeFi之間不存在絕對的正負相關性,“此次BTC一路從10000美元直接飆到15000美元的'確切大牛市',市場的總資金量都沒有達到2017年底比特幣處于這個價格時所對應的5000億美元。我們在目前的市值水平已經震蕩了太久,還是陷在存量資金的博弈里,所以大家會會明顯的感覺到BTC和DeFi此消彼長。嚴格意義上他們不存在這種絕對關系,整個歷史上看BTC和其他代幣都有著比較明顯的正相關性,目前這種正相關有所減弱。”

DeFi的一些頭部項目在11月6日起開始回升,YFI的反轉表現在近期尤被關注。Coingecko數據顯示,YFI于11月5日跌破8000美元/枚,創歷史新低,總市值在30天內蒸發過半,但次日即劇烈反彈,24小時內漲近100%。另一個標志性項目則是DEX領域的龍頭Uniswap,于11月5日創歷史新低至1.79美元/枚,次日亦開始反彈,24小時漲幅近50%。

Zee Prime Capital已拋售價值約100萬美元的PRIME代幣:3月2日消息,據區塊鏈分析公司Nansen在社交媒體披露數據顯示,過去24小時一些“Smart Money”在申領、購買和拋售PRIME代幣,其中頭部持有者@ulttrapara一直在累積PRIME,但Zee Prime Capital則已經拋售了價值約100萬美元的PRIME代幣。

據此前消息,Parallel代幣PRIME于3月2日凌晨上線Coinbase。[2023/3/2 12:37:54]

優證鏈通合伙人周志強在接受巴比特采訪時指出,近期回血幅度較大的項目多為主流項目,“頭部項目回調幅度最大。這些項目本身流通市值在1-8億美元間,共同特征是基本面好,擁有扎實的產品,無論是用戶使用量還是TVL等指標,在各自的細分賽道里都處于領先地位。”

Steven表示,DeFi市場的基本面沒有大家想象中的悲觀。“從技術面上看,defi的大多項目都是技術性超跌,回血甚至是報復性反彈也是很正常的市場行為。最大的原因是很多項目的基本面都沒有走壞,如去MarkerDao完全不受熊市影響,愿意去Maker上抵押資產合成Multiple Dai的人越來越多,現在TVL超越20億的水平;再如做借貸業務的Aave,借貸余額在熊市期間居高不下且收益率保持之前的水平;DEX領域的Uniswap,其交易額與中心化交易所Coinbase不相上下。現在市場更加成熟了,又一次進入了良幣驅逐劣幣的循環,大家可以看到本輪上漲的都是Uni、AAVE、SNX、REN等等優質資產,資金更加集中的匯集到了這些上一波牛市前其實就發展地很好的項目中來。”

dYdX DAO運營實體:運營資金充足,正與多家銀行商談合作:1月17日消息,dYdX DAO運營實體dYdX Operations Trust(DOT)發布首次運營內容更新,稱自去年12月18日啟動以來,DOT已將收到的22.5萬枚DYDX兌換為303075枚USDC以滿足預算要求,并已經發布了一個Gantt圖,概述在3月初交付社區草稿的時間表,此外也正在與多家銀行積極商討加入DOT。隨后DOT將通過月度報告向社區更新銀行支持、DAO草案等方面的進展。

據介紹,DOT主要負責發布dYdX DAO草案、為社區提供啟動新的子DAO(subDAO)指南,從而促進由社區管理的dYdX DAO成長;開設法定銀行賬戶以管理服務提供商的費用;創建和管理可以作為dYdX DAO標準的通信渠道等,使命是實現社區運營的dYdX DAO的發展,目前subDAO已獲6個月的運營資金。

此前金色財經報道,dYdX DAO發布短期路線,計劃于2023年Q2發布V4主網。[2023/1/17 11:16:24]

后市會不會繼續延續DeFi龍頭偏好的風格?

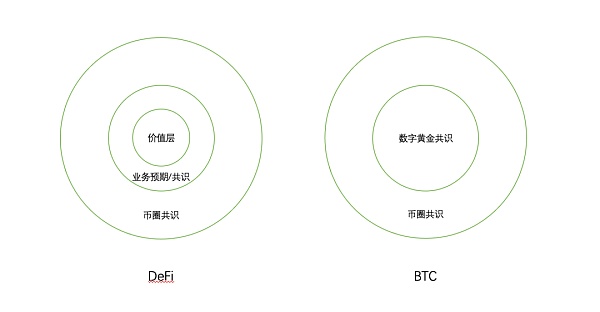

Steven對此持有樂觀態度。周志強則認為后市的走勢需要考慮 “幣圈”的炒作熱度,“DeFi的價值取決于三層,最內層,也就是第一層,是DeFi產品的真實價值,直白來說是產品從用戶口袋里賺錢的能力,然后有沒有使用利潤去分紅和回購,為Token的價格提供支撐;第二層是業務預期,即用戶對產品業務規模的預期;第三層是幣圈的共識,整體來說DeFi治理幣作為加密數字貨幣大家族中的一員,還帶有一定的‘幣圈烙印’,很多用戶購買DeFi Token的理由并不是看清了它的產品價值,也不是對它的業務有預期,而是單純因為治理幣是一種市場內熱炒的幣,就投入資金去追高。目前幣圈共識還是對DeFi的Token產生了較大的影響,特別是短期炒作熱潮發生時,幣圈共識在defi幣里的價格占不少比重。不過長期來說,隨著Defi項目真實價值層的擴張,以及越來越多實體資產上鏈通證化,大家會改變對‘幣’的偏見,不再因為投資標的是‘幣’,就懷有過高的暴富預期。最終投資者的投資決策會回歸到價值層和業務預期上。”

韓國游戲巨頭WeMade在Uniswap V3中創建Wemix/USDC流動性池:7月26日消息,韓國游戲巨頭WeMade使用橋接技術在Uniswap V3中創建了Wemix/USDC流動性池,以進入以太坊生態。WeMade提供的流動性總量為160萬枚Wemix,其中80萬枚Wemix和相當80萬枚Wemix的USDC用于創建平衡池。(TechM)[2022/7/26 2:38:02]

根據周志強的DeFi三層價值論,DeFi和比特幣的第三層價格均來自幣圈共識,因此比特幣上漲代表整個幣圈炒作情緒的加強,這會一定程度上帶動DeFi上漲。

(周志強提供的三層價值示意圖)

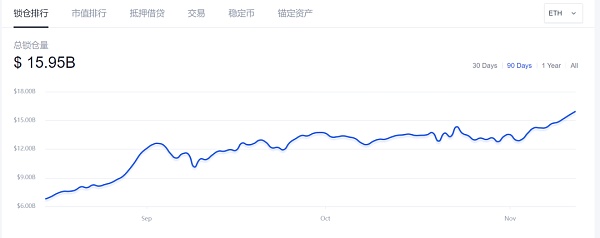

DeFi主流項目的回升,拉動了DeFi資產總市值上升,而在DeFi類項目二級市場價格劇烈波動時,TVL(鎖倉總價值)卻一直在穩步增長。TVL此前被廣泛視作是DeFi市場基本面的重要指標,而此前TVL與DeFi資產總市值一度出現背離走勢,令市場出現開始質疑TVL這一指標。

CityDAO Parcel 0 “零號地塊”空投申領窗口已向Citizen NFT持有者開放:5月18日消息,CityDAO宣布正式開始Parcel 0“零號地塊”空投,土地NFT申領窗口已向Citizen NFT持有者開放,截止日期為北京時間7月1日2:00。CityDAO于2021年10月29日購買了懷俄明州40英畝地塊,將地塊治理權鑄造為NFT并由公民NFT持有者分享,持有該NFT的用戶可以擁有對地塊財庫的治理權,但不擁有該土地的所有權。[2022/5/18 3:23:36]

Steven表示,TVL本質上不能決定一個項目的盈利能力,更不能決定一個項目的市值,所以TVL和市值走向不相同很正常,“在我們看來,TVL能在短時間體現某個項目的火爆程度,比如Sushi剛出來的時候搶走Uniswap近70%的TVL,但搶走了Uniswap近70%的長遠價值嗎?目前看是沒有,本質上,還是要回歸項目自身的創新性和有無真正用戶留存的功能。“

周志強認為,若從宏觀上考察DeFi市場,TVL目前仍為有效的、重要的指標之一,但它不適用于微觀層面。“從微觀層面上,TVL對不同DeFi細分賽道的意義是不同的。比如借貸,TVL并不能體現產品真實的商業利潤,因為有些產品借貸率非常高,看起來TVL就不是很高,但實際上用戶把錢借走才能給產品帶來更大價值。再比如保險,TVL越高說明保險產品承保能力越強,這與業務密切相關。而對于DEX來說,TVL的意義在于交易深度,僅代表它能提供的產品好壞,而不代表產品的利潤水平高低。從宏觀來說,TVL仍然是很不錯的指標,盡管我們可以看到有些賽道用TVL去判斷其發展并不準確,而有些賽道則是準確的。假如把市場的發展用兩個指標來表達,一個是TVL,另一個是TVL覆蓋不到的指標,這兩個指標的結合代表市場的整體發展。當TVL上漲的時候我們可以很自然認為另外一個指標也會同步增長,兩個指標一結合就會發現整體市場也在隨之增長。”

除了DeFi資產總市值,TVL與DeFi總交易量也不完全同步。Steven認為著恰恰幫助了投資者篩選項目的真需求和偽需求。

“比如CRV、BAL,這些項目交易量已經暴跌八九成,因為這兩個項目非常依賴其他DeFi項目發展,當收益積木坍塌的時候,這些項目的代幣就失去了流動價值。而Uniswap不會,Uniswap交易量長期穩定在2-3億美元,活躍用戶數量也保持著3萬左右的高位,這些核心的用戶資產和真實交易額才能真正體現項目價值,由此可以看到它作為加密貨幣交易的去中心化解決方案的真正價值。”Steven說。

市場普遍認為,ETH2.0越來越清晰,會利好DeFi。

以太坊官方團隊于11月5日正式上線存款合約,并發布ETH2.0 規范 v1.0,擬于12月1日開啟創世區塊,這代表ETH2.0已經箭在弦上。

EHT隨之大漲,而DeFi尾隨其后。

據此,周志強指出,隨著DeFi資產種類的增加,ETH作為眾多資產中的一項,其上漲對DeFi上資產總量的影響正在減弱,“DeFi的組成部分現在越來越復雜。從整體來看, ETH 2.0一定會帶來更好的性能,整體利好DeFi行業,但是對各個賽道要逐個看待,比如操作手續費的下降,會直接沖擊現有的聚合理財項目,因為聚合理財一個吸引點是讓大家一起分擔挖礦的手續成本。另外,ETH2.0可能會讓一些賽道出現新的競爭格局,畢竟現在領先的DeFi產品適配的是ETH1.0的設計,在2.0更好的技術環境里很可能會出現新的DeFi創新物種,它們會對現在的‘擂主’發起直接的挑戰。”

Steven對ETH2.0的到來持有保留態度,原因是當前進展不及預期,按官方設定需要在12月2日前有1.6萬以上獨立節點,質押超50萬枚ETH,而ETH的POW機制運行了6年,發展到現在僅4478個,“現在離12月2日不到20天了。我相信最晚在明年上半年,ETH可以開始POS的Phase 0階段,拉開ETH2.0的序幕。屆時,對于DeFi來說,可能會因為Gsa費降低被注入更多用戶,且DeFi也可以開始涉足很多即時性的業務場景,注入全新的商業邏輯。對Defi來說,未來的挑戰是在迎接更大的客群時,項目本身的承載能力與用戶規模增速是否匹配?這就要求各個項目要設計更加商業化的產品架構,設計更大的業務場景,同時這也會加大馬太效應,所有項目的優缺性在更加商務性的環境下將被無限放大,創新性不足用戶體驗差的項目將會更難生存、更難融資。”

Tags:EFIDEFDEFITVLRestaurant DeFiYearn DeFi ForkDefyDefiTVL價格

據路透社報道,俄羅斯聯邦儲蓄銀行(Sberbank)正在與摩根大通(JPMorgan)合作進行加密“實驗”,將在明年考慮推出自己的數字貨幣Sbercoin.

1900/1/1 0:00:00金色財經 區塊鏈11月26日訊? 比特幣市值最近屢屢創下歷史新高,毫無疑問,新一輪牛市已經開啟了.

1900/1/1 0:00:00東邊日出西邊雨,道是無情還有情。就在這個周末,比特幣迎來小時線級別快速反彈,要知道本周行情屬于標準的極端走勢.

1900/1/1 0:00:00本文是《區塊鏈技術手冊》系列的第二篇,目標是為了讓讀者可以懂得一條鏈是如何搭建起來的,也可以理解加密貨幣項目的網絡結構.

1900/1/1 0:00:00在 12 月 3 日的首屆波卡社區會議 Polkadot Decoded 上,波卡聯合創始人 Robert Habermeier 進行了名為 “解密平行鏈” 的分享,解密了平行鏈技術的方方面面.

1900/1/1 0:00:00通過為用戶提供開放的、無審查的金融服務,DeFi協議管理的資產(也稱總價值鎖定(TVL))飆升.

1900/1/1 0:00:00