BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD+0.48%

XRP/HKD+0.48%在過去的2020年,DeFi的火爆使加密資產創下了前所未有的新高度,并催生出了新型的商業范式。然而,各類基于數字資產的金融衍生品也愈發脫離了實際合理的風險控制。

以交易所為例,無論是CEX亦或是DEX,接連不斷推出高倍杠桿USDT合約,仿佛更高杠桿的加持成為了優點和賣點。

野蠻生長時代,非理性繁榮進一步推高市場熱情,我們不禁要問,交易風險要走向何方?

投資的第一要務是保本,然后才是收益。與2020年大火的USDT永續合約和DeFi相比,期權市場似乎一直處于被遺忘的角落。期權的專業性與高門檻,導致其在數字資產市場中的用戶群體一直處于小眾地位。

盡管主流交易所仍不斷地在期權市場試水,卻沒有引發太大的波瀾。但這并不代表著期權市場是無足輕重的。

作為重要的風險對沖工具,期權的作用正在漸漸為數字資產市場的投資者所熟知,其交易量也在2020年達到了772億美元,全年呈現出指數增長的狀態。

紐約梅隆銀行CEO:應鼓勵數字資產創新尤其是代幣化:金色財經報道,紐約梅隆銀行首席執行官Robin Vince今日在英國《金融時報》發表了一篇評論文章?,呼吁在最近的加密貨幣危機后進行重置。許多英國《金融時報》讀者可能沒有意識到一個關鍵的背景,目前正在最終確定的規則可能會嚴重限制紐約梅隆銀行在數字資產領域的監管作用,主要針對加密貨幣,但也針對代幣化股票和債券。

Vince表示,我們應該鼓勵數字資產創新,尤其是代幣化,同時呼吁制定符合既定規則和原則的法規。?[2022/12/2 21:18:33]

伴隨著以bit.com為代表的新興專業期權交易所的加入,現有的期權市場的結構面臨著新挑戰。

數字資產市場的投機屬性極高,絕大部分普通用戶并沒有嚴格的風險管理能力,更沒有通過衍生品工具對沖風險的操作習慣。這是阻礙期權市場進一步爆發的原因,但同時也是潛在動力。

動態 | 受監管的數字資產交易平臺Openfinance上線對沖基金代幣Protos:受監管的數字資產交易平臺Openfinance已將對沖基金代幣Protos添加到其平臺,代幣符號為PRTS。這是最早在替代交易系統(ATS)上交易的加密對沖基金之一。(coindesk)[2019/7/10]

可以預見,2021年,不僅期權在衍生品市場中的地位將愈發凸顯,期權市場結構也將隨著市場的發展而發生深刻變化。

本DeFi系列文章,將逐一研究各類數字資產市場,以及期權定價和交易對沖策略。首篇我們將從期權衍生品交易出發。

期權市場發展狀況

2020年期權市場初露頭角,年總成交量達$772.05億,約占期貨成交量的1%左右。與傳統金融市場相比,數字資產的期權交易占總體的比例極低。

現場 | 徐晨:數字資產本身的價值沒有降低:金色財經現場報道,1月8日,“創新再出發|海南GFIS全球金融科技創新峰會”在海口召開。在“傳統資本遇見新經濟“圓桌討論環節,資深投資人徐晨表示,數字資產本身的價值沒有變低,2018是特別的一年,整個市場對數字資產呈現了過熱的表現,下半年開始回流了。隨著技術的發展, 將來也許大家的資產配置里會出現數字資產的身影,需求因此增加,因此數字資產價值本身沒有減少。[2019/1/8]

這說明目前的數字資產期權交易整體依然處于早期階段,但是未來增長的潛力是巨大的。

2020年全年,數字資產期權正式走出萌芽階段,各大交易所開始相繼布局期權市場。但由于期權產品相對較為復雜、難度較高,開展期權交易業務的交易所在2020年相對較少。

從交易量來看,目前期權市場仍處于早期發展階段,但與期貨相比,期權增長潛力更為明顯。相較于年初,2020年全年期權交易量的增幅為期貨增幅的3.16倍,達487.5%。

聲音 | Ripple首席執行官:股市波動不等于股票終結,數字資產也不會消失:據ambcrypto報道,Ripple首席執行官Brad Garlinghouse在推特回應了紐約證券交易所主席有關加密貨幣將繼續存在的聲明。Garlinghouse表示,令人興奮的是,傳統金融領域的更多人對數字資產有長遠的看法。就像股市波動不等于股票的終結一樣,數字資產也不會消失。[2018/12/8]

2020年衍生品市場期貨與期權成交量對比

2020年是期權市場的元年。本年度市場日均成交量為2.11億美元,受年底牛市影響,最高單日交易出現于12月17日,為13.2億美元,而日最高交易量前十亦集中于11月底及12月。

南非稅務局:目前不會要求數字資產提供商進行注冊 未報告加密貨幣損益將遭罰款:據ethnews報道,4月6日,南非稅務局(SARS)宣布將把加密貨幣當作“無形資產的資產”,而非傳統貨幣。因此加密貨幣將受到現行收入和資本利得稅(CGT)規則的約束。SARS列舉了三種可能導致加密貨幣收益和損失的情況:1.通過挖掘獲得的加密貨幣在進行交換或換取法幣之前,被視為“持有交易股票”;2. 加密貨幣可以通過交易平臺或私下交易換取法幣;3.加密貨幣與商品或服務交換時適用普通易貨交易規則。目前稅務機關仍在審查如何在加密貨幣上應用增值稅(VAT),并且目前不會要求數字資產的提供商進行注冊,直至另行通知。SARS警告稱,未能適當報告加密貨幣收益或損失“可能導致利息和處罰”,并建議投資者與其溝通或訪問該網站有關此問題的常見問答。[2018/4/10]

最低單日交易則出現在1月1日,報$0.093億美元,低交易量出現的日期則多集中于1月與312事件發生后的4月。

2020年期權日成交量

期權交易所分布情況

在分類期權交易所時,不僅要考慮是否為去中心化交易所,更應當考慮期權種類。

按期權行權價格設定、是否可以提前行權、以及平倉方式的不同,可將期權種類劃分為帶條件敲入敲出期權、歐式期權、美式期權、奇異期權等。

從期權市場分布情況來看,Deribit憑借先發優勢依舊一家獨大,占據了2020年全年交易量的84%。

而就不同類型交易所的分布來看,以binance、火幣、OK為代表的三大傳統交易所,主要從事傳統歐式/美式期權交易。

然而,其期權交易深度缺乏,做市商缺乏。但傳統期權交易所不僅提供期權交易服務,也同時會提供期貨交易服務。

本可以認為,在交易現貨和期貨時,使用期權作為交易對沖,會使得期權交易市場活躍,而實際市場卻未呈現出相應的特點。這表明,期權市場還處于發展初期,期權交易優勢尚未被交易者發現。

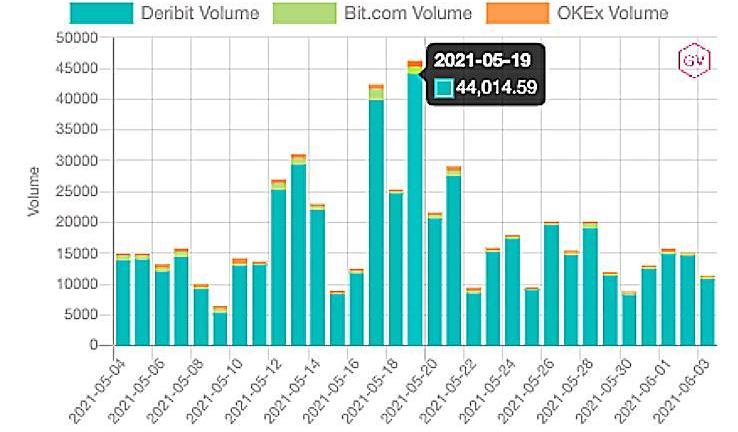

最近交易日全球期權成交量及其交易所分部情況

新興期權交易所

自2020年下半年開始,興起的新興交易所多以期權為主營業務,在期權業務中創新諸多。

2020年,奇異期權產品開始進入數字資產期權市場。奇異期權是比傳統期權更為復雜的投資衍生品,包括二元期權、跨式期權等。

經營奇異期權業務的交易所主要包括Binance與FTX兩家。Binance于2020年4月推出幣安期權,一種只可以買入、到期時間極短的改進型二元期權。而FTX在期權業務方面則以MOVE波動率合約及相關結構化產品作為主打產品。

但相較于傳統期權產品,奇異期權的理解難度相對更高,難以保證用戶接受度,因此在期權市場中并不普遍,交易量也相對較少。

Binance二元期權,其交易理解難度更大,交易量低,且只在手機端提供。

2020年另一亮點,是去中心化期權交易所。與傳統的中心化交易所相比,去中心化期權交易所中的期權產品,均基于鏈上智能合約構建。

此外,去中心化交易所中的期權產品,多為可以隨時行權的美式期權,而非中心化交易所中常見的歐式期權。

部分去中心化交易所允許任何人上架任何形式的衍生品,如Opium,這使得產品更加多元化,但也增加了期權市場內部的風險。

目前,鏈上期權產品仍處于探索階段,由于期權的專業性和高風險性,從鎖倉量角度看,去中心化交易所的鎖倉量依然相對較低。

綜上所述,期權市場的交易量與比特幣價格和期貨市場、現貨市場的歷史波動率,呈現高度顯著的正相關性,期貨市場的波動對期權市場交易量的影響相對高于現貨市場。

因此,在投資組合中配置期權,可以用來對沖可能的市場風險。然而,當前期權市場交易量只占期貨成交量的1%左右,這與成熟的金融市場特點嚴重不符。

我們可認為當前期權市場發展處于初級階段,未來潛力巨大。以期權市場將占據衍生品市場30%份額為例,期權市場將迎來30倍的發展空間。

Tags:數字資產加密貨幣NCEANC數字資產類應用案例包括加密貨幣總市值為1963億美元Dpad FinanceSkyrim Finance

金色財經區塊鏈6月2日訊?最近幾天,比特幣全網算力呈現出下降趨勢,本文撰寫時比特幣全網平均算力已跌至151.98EH/s.

1900/1/1 0:00:00各種Defi項目項目看似復雜,但其實學起來挺簡單的。本文描述的幣圈典型的defi項目的學習套路。第一步直接體驗產品。先別管三七二十一,你先搞一點幣進去測試這玩意是干啥的.

1900/1/1 0:00:006月3日,加密交易平臺FTX官方宣布推出NFT交易平臺,允許用戶買賣NFT作品或進行拍賣。NFT作品將保存在FTX的NFT藝廊,用戶也可提取NFT作品至錢包中.

1900/1/1 0:00:00近日,薩爾瓦多宣布以比特幣作為法定貨幣,一些原本就沒有本國貨幣,一直使用英鎊或美元作為法定貨幣的小國,也都表示出類似的熱情,這在社會上引起很大震動,特別是讓幣圈人士倍感振奮.

1900/1/1 0:00:00作為傳統金融狗,尤其還是一名二級市場行業研究人員,在科技新興產業領域的研究經歷讓我形成了從第一性原理出發開始思考的習慣,因此要在面對區塊鏈復雜的技術、機制、各類新名詞、新概念.

1900/1/1 0:00:00韓國金融監管機構計劃禁止交叉盤買賣,韓國加密交易所將面對更多問題。據韓國新聞機構Newsis周日報道,韓國金融監管機構將禁止當地加密貨幣交易所在沒有記錄的情況下進行交易.

1900/1/1 0:00:00