BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD-1.01%

LTC/HKD-1.01% ADA/HKD-1.67%

ADA/HKD-1.67% SOL/HKD+0.98%

SOL/HKD+0.98% XRP/HKD-1.59%

XRP/HKD-1.59%過去兩周是對以太坊去中心化金融生態系統的一次重大壓力測試,該生態系統因ETH價格的高度波動性、高gas費用和流動性讓用戶感到擔心。同時,過去兩周為DeFi的各個有機組分提供了一個非常重要的壓力測試。例如,從許多指標來看,過去兩周以太坊網絡的擁堵程度甚至比312還要更嚴重。此外,自312以來,Compound和Aave持有的資產漲幅超過了100倍,這可能導致更危險的螺旋式清算。這篇文章將分析一些來自Aave協議的高級統計數據以及未來的計劃。總體來看,以太坊的鏈上借貸協議在這些極端條件下的表現良好!

中心化交易所發生的清算

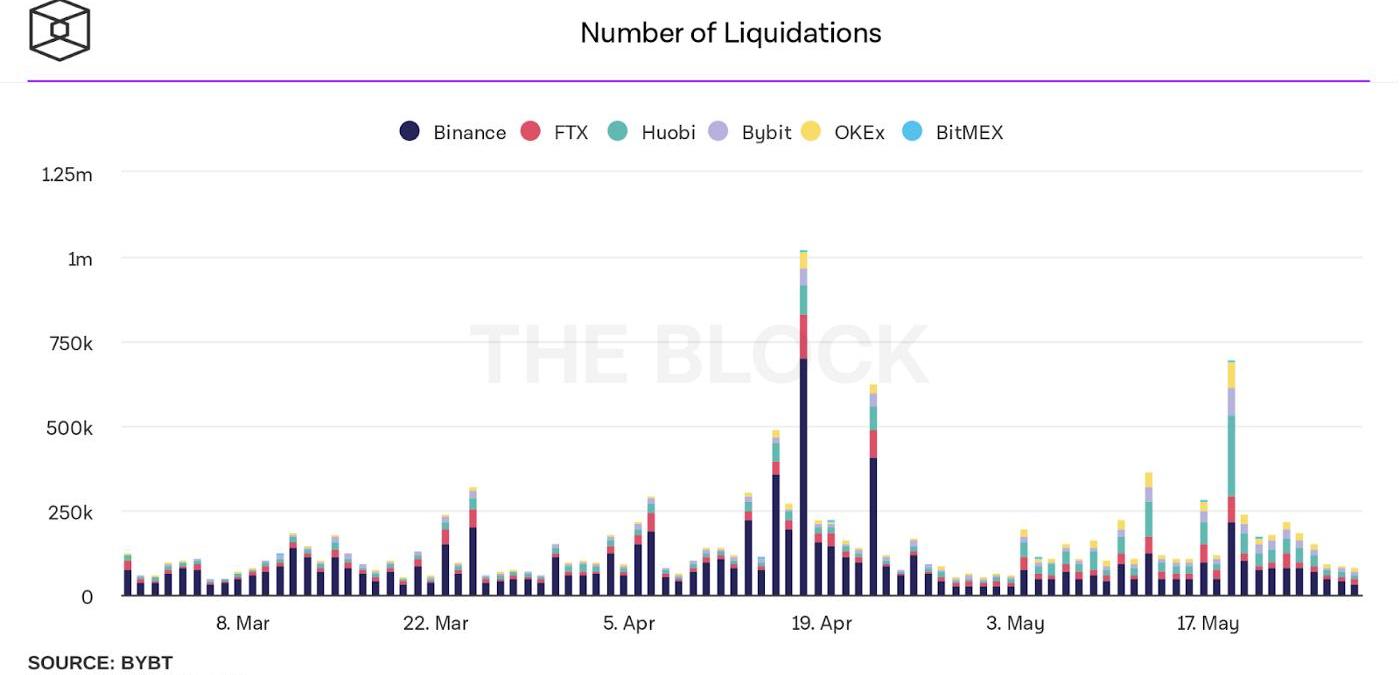

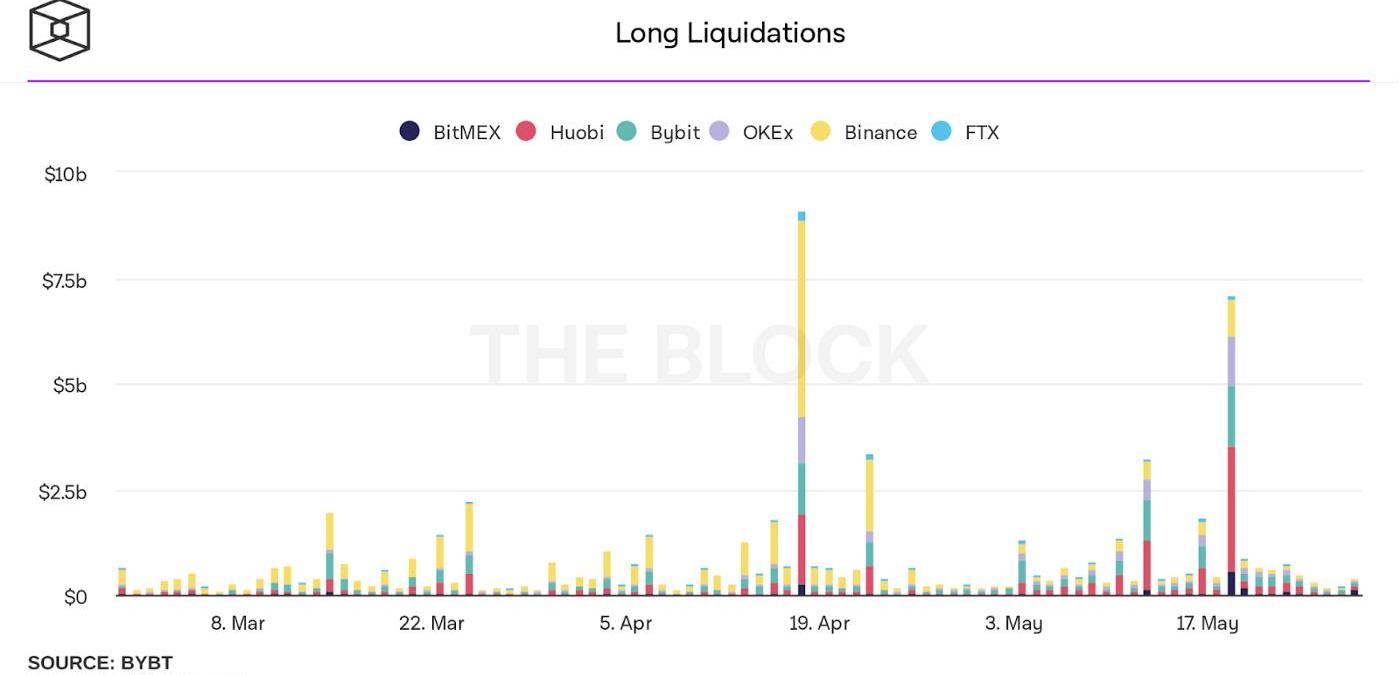

為了了解在DeFi發生的一切,讓我們先來看看中心化交易所的清算情況。在最近的市場拋售中,中心化交易所清算最多的一天發生在5月19日。在圖2中,我們可以看到中心化交易平臺多頭的清算金額共計709億美元。這個數字高于4月22日發生的清算總價值,同時也超過了4月17日發生的90億美元的清算。4月17日幣安有價值47億美元的倉位被平倉,這可以部分解釋5月19日8.7億美元的平倉量大幅下降的原因。除了清算外,幾家中心化交易所也遭遇了技術困難。

Ava Labs聯合創始人:DeFi應該作為TradFi的一種補充而非與之對立:1月18日消息,Ava Labs聯合創始人兼首席執行官 Emin Gun Sirer 在達沃斯論壇期間接受采訪時表示,DeFi 的目的不是攻擊傳統金融或與它為敵,而是補充它,至少在最初階段是這樣。DeFi 可以為人們提供 傳統金融無法提供的服務,尤其是在金融服務和平臺的民主化訪問方面。雖然兩種模式有不同的價值觀,但目前已經有了融合的趨勢。[2023/1/18 11:19:04]

圖1:2021年中心化交易所清算金額。

圖2。中心化交易所多頭清算量2021年。

鏈上協議清算

通過上面的分析,我們可以知道5月19日是大額清算主要發生的日子。雖然這不是ETH最近的最低價格,但它確實出現了最劇烈的盤中波動。ETH從高點的3400美元到低點的2000美元波動約為41%。。因此,Aave和Compound都經歷了歷史上最大的單日清算總額。

中國金融四十人論壇:DeFi具有一定中心化特征存在“共謀”風險:1月9日消息,中國金融四十人論壇發文《為什么說“去中心化金融”蘊含巨大金融風險》表示,DeFi容易給人一種完全去中心化錯覺,但事實恰恰相反。因為算法不能預判所有可能發生的情況,這就導致DeFi系統中不可避免存在一定程度的中心化特征。首先,所有DeFi平臺都有中心化的治理框架。其次,在特定制度安排下,決策權可能會集中在那些大型穩定幣持有者手中。最后,實際上存在的中心化安排導致可能持幣量大的少數賬戶“共謀”。

DeFi仍處于起步階段,提供與傳統金融體系類似的金融服務,自然也存在類似的脆弱性。但是,DeFi的高杠桿等特點使其不穩定性更甚。一是DeFi市場具有高杠桿率、順周期性特點,缺乏應對外部沖擊的機制。二是所謂的“穩定幣”其實并不“穩定”,存在流動性錯配和運行風險。三是雖然當前DeFi基本獨立于傳統金融體系,但是未來關聯性可能會逐漸增加,DeFi對傳統金融體系的外溢影響也可能會越來越顯著。

DeFi仍處于早期發展階段,但隨著區塊鏈擴展性的改善、傳統資產大規模代幣化,未來DeFi可能會在金融體系中發揮重要作用。鑒于DeFi當前面臨的主要挑戰與傳統金融體系類似,對其進行監管可參考現有規則。一是監管DeFi活動應遵循“同樣的風險,同樣的規則”原則。二是DeFi并非完全去中心化的特點可以是監管的天然切入點。[2022/1/10 8:37:04]

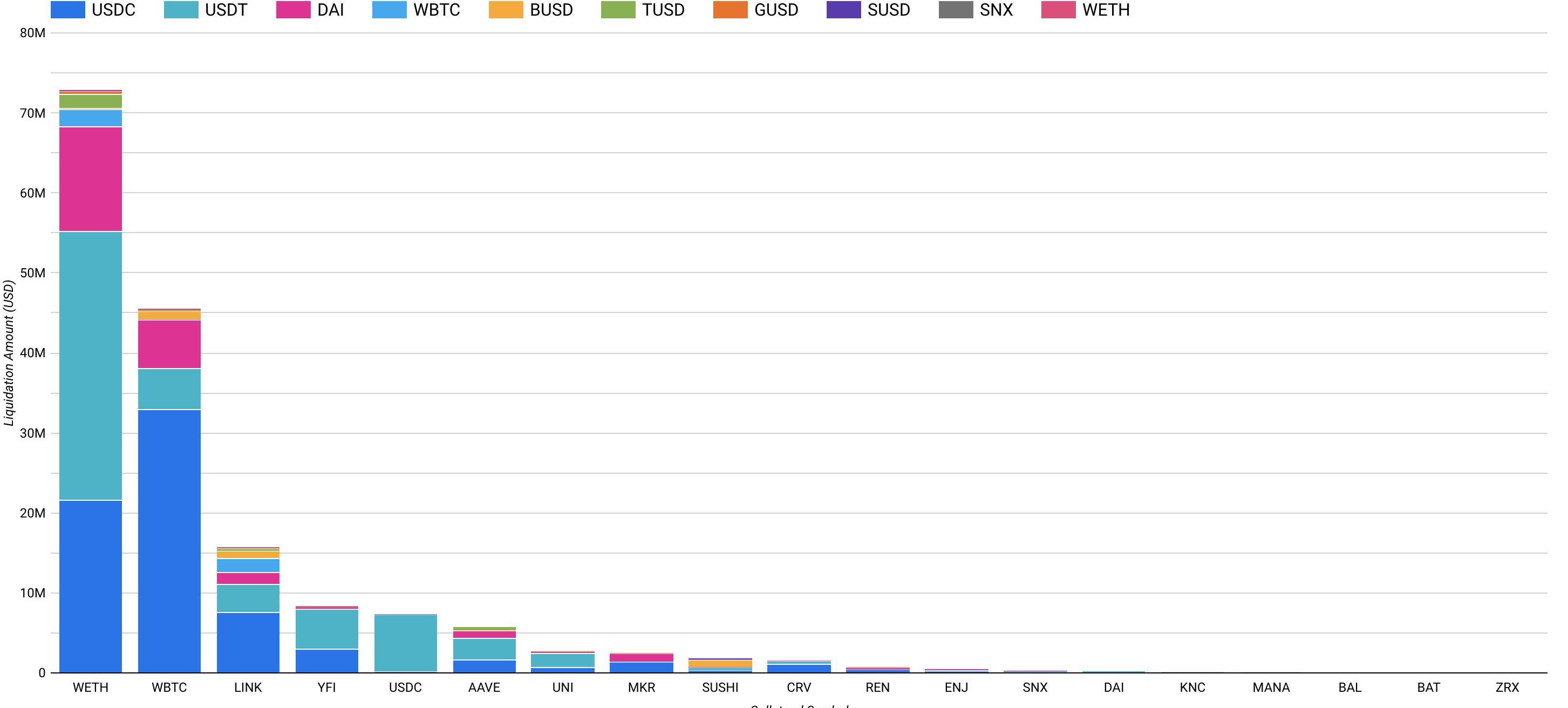

從5月17日至5月23日,Compound清算的抵押品總額約為2.6億美元,Aave清算的抵押品總額約為3.1億美元。當時Compound和Aave分別有價值100億美元和130億美元的抵押資產。請注意,已清算抵押資產價值以清盤的收盤日期作價目表,若以最接近清盤的價格來作參考,由于價格變動劇烈,可能會有差異。5月19日,Compound和Aave發生了單日最大的清算。下面我們就來仔細看看Aave清盤的具體抵押品和償還資產。

孫宇晨:JustLink將是對整個DeFi生態產生革命性影響的跨時代變革產品:據最新消息顯示,波場TRON創始人兼BitTorrent CEO孫宇晨在直播中表示:“JustLink作為波場TRON網絡上的官方預言機項目,是波場DeFi生態與鏈下數據互通的重要一環,負責將鏈下數據輸送至鏈上,并確保數據的可信性。JustLink的愿景是作為現實世界與數字世界之間的橋梁,鏈接虛擬與現實。波場TRON網絡上的官方預言機項目JustLink同時為JST帶來了多種賦能空間,JustLink也會幫助預言機滲透到更廣泛的場景中,實現預言機概念真正的出圈。JustLink將是對整個DeFi生態產生革命性影響的跨時代變革產品。”[2020/11/4 11:39:11]

圖3:Aave抵押資產和償還資產清算,2021年5月19日。

在上圖中,清算的總價值是按償還額來劃分的。正如預期的那樣,大多數清算是以穩定幣借款為抵押的不穩定的加密貨幣資產。另外一種計算方式也很重要,即將清算總額與每種資產的總供應量進行換算。按比例計算的清算量排名為:

V神:DeFi收益耕作就像央行瘋狂印鈔:以太坊聯合創始人Vitalik Buterin認為,DeFi收益耕作就像中央銀行為拯救經濟瘋狂印鈔一樣是不可持續的,而且他對目前DeFi市場熱潮持懷疑態度。Vitalik Buterin還暗示說:到目前為止,我看到產生長期費用的唯一策略是某種怪異的金融攻擊,搶奪流動性并從未掉期交易中竊取網絡效應,我對這種策略感到悲觀。有人認為Vitalik Buterin這種說辭可能在暗示Uniswap+收益耕作工具Sushiswap。Vitalik Buterin建議最好完全擺脫收益耕作,直到它逐漸發展為一個更具可持續性的行業。(decrypto)[2020/9/1]

YFI

WBTC

LINK

WETH

Gas費用激增和網絡擁堵

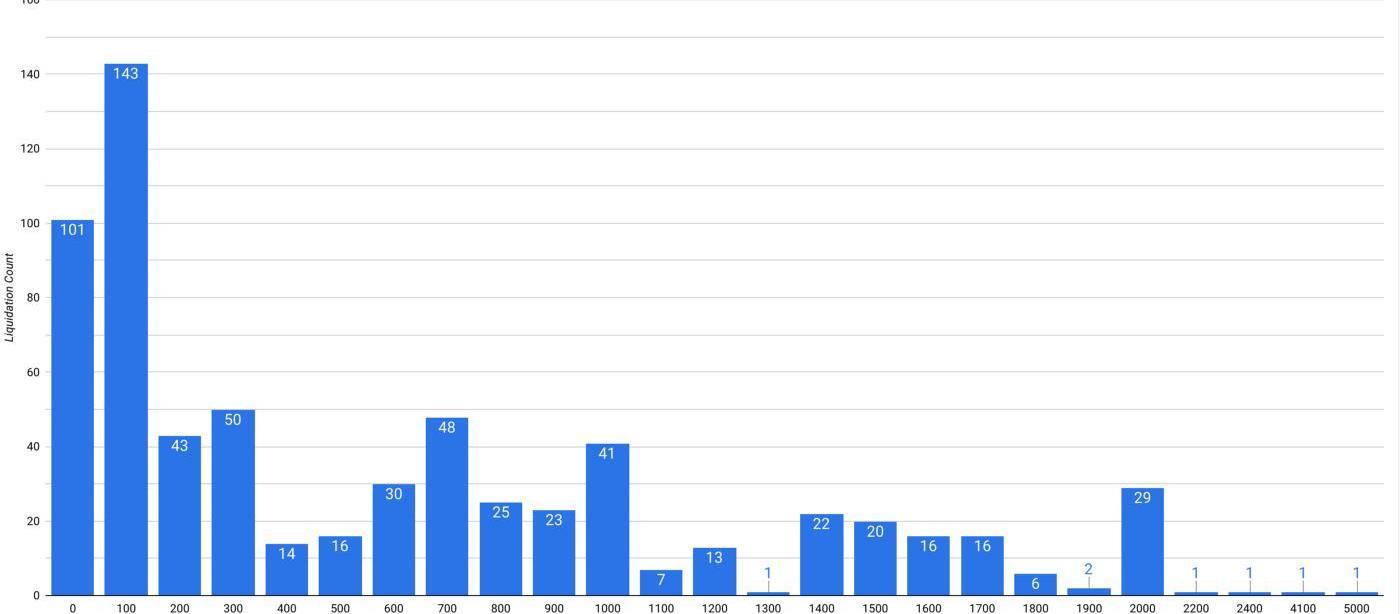

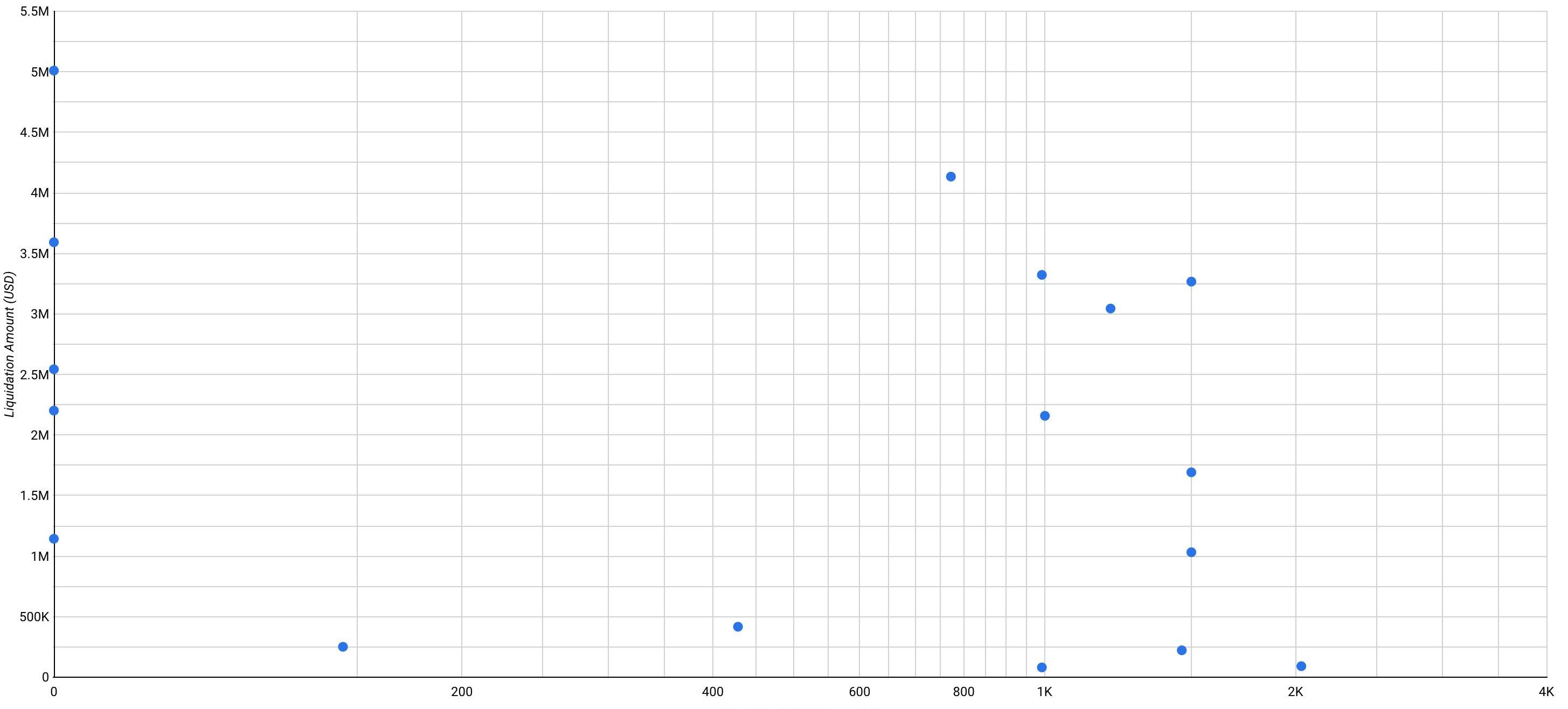

5月17日至23日,gas競價最高的前50%在100gwei以上,gas競價最高的1%在1000-4000gwei左右。在2020年3月11日和3月12日,gas價格最高的50%在60gwei以上,最高的1%在400gwei以上。高gas費用將對Aave協議產生負面影響。一般來說,接近清算額賬戶的充值交易和清算交易對協議的償付能力都非常重要。在gas和網絡高度擁堵的時期,這些交易可能無法及時處理,導致用戶無力償還債務。為了評估網絡擁塞的影響,我們查看了Gauntlet模型的清算和借款人行為。請注意,在圖4中,5月19日的大多數Aave清算并不需要高的gas報價。然而,在2000gwei的gas競價中,卻發生了30多起清算事件,這令人擔憂。由于清算人愿意支付如此高的gas費用,這最終會導致更多的清算和更糟糕的用戶體驗。

Jungle 2測試網已關閉 NFT代幣及DeFi智能合約測試將轉至Jungle 3:8月18日,叢林測試網Jungle Testnet官方發推稱,Jungle 2測試網已關閉,社區仍在評估相關問題,請使用Jungle 3測試網進行測試。官方所提到的測試是指,在DApp市場上創建和交易的NFT代幣正在接受相關測試,同時對即將在EOS上發布的DeFi產品的智能合約進行微調。[2020/8/18]

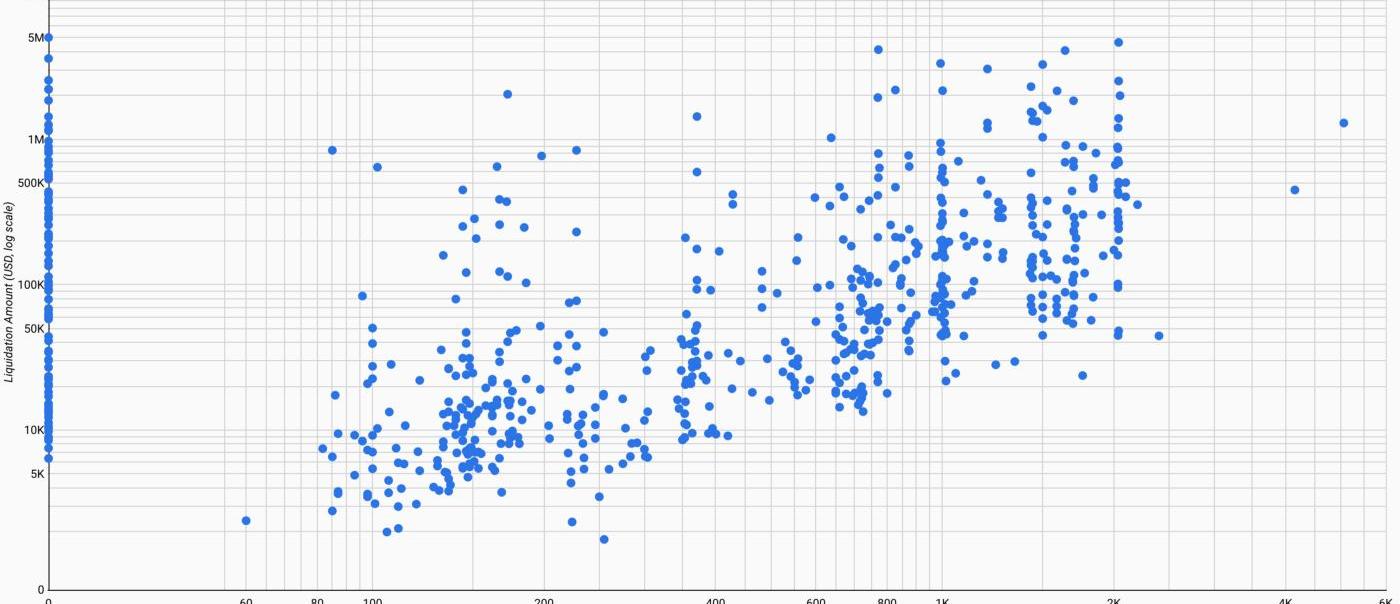

圖4:清算事件對應的gas價格,Aave協議,2021年5月19日。

圖5:所有清算事件的清算規模與gas價格,Aave協議,2021年5月19日。

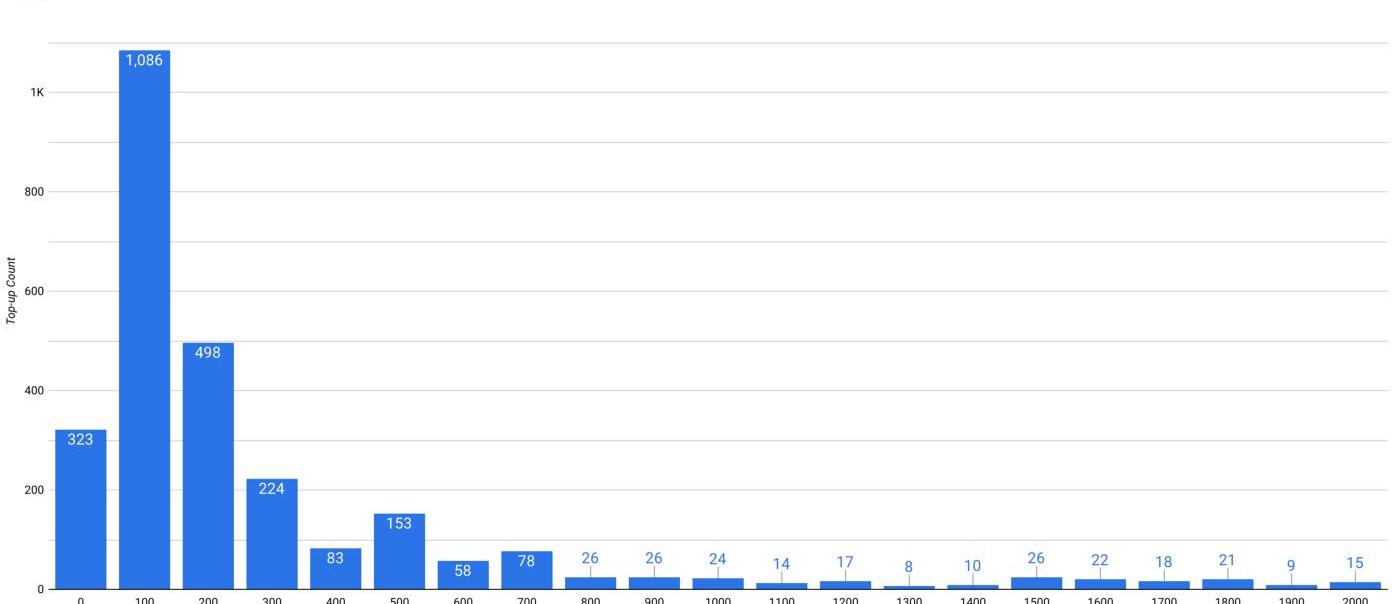

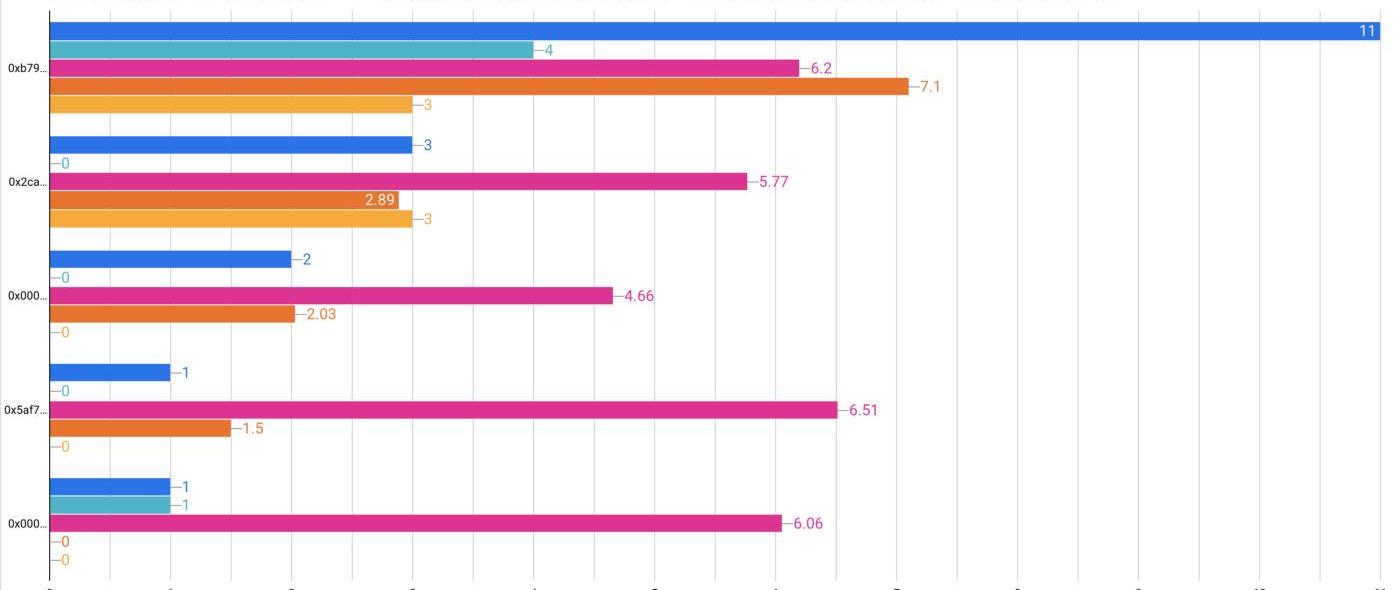

比較借款人在同一時期的行為也很重要。在圖6和圖7中,我們查看了Aave協議上的充值情況。請注意,在圖6中,所有2000gwei以上的gas競價都包含在2000gwei中。盡管在同一時期,充值交易的數量約為正常時期10倍,但超過2000gwegas競價的交易數量顯著減少。

圖6:充值時使用的gas價格一覽,Aave協議,2021年5月19日。

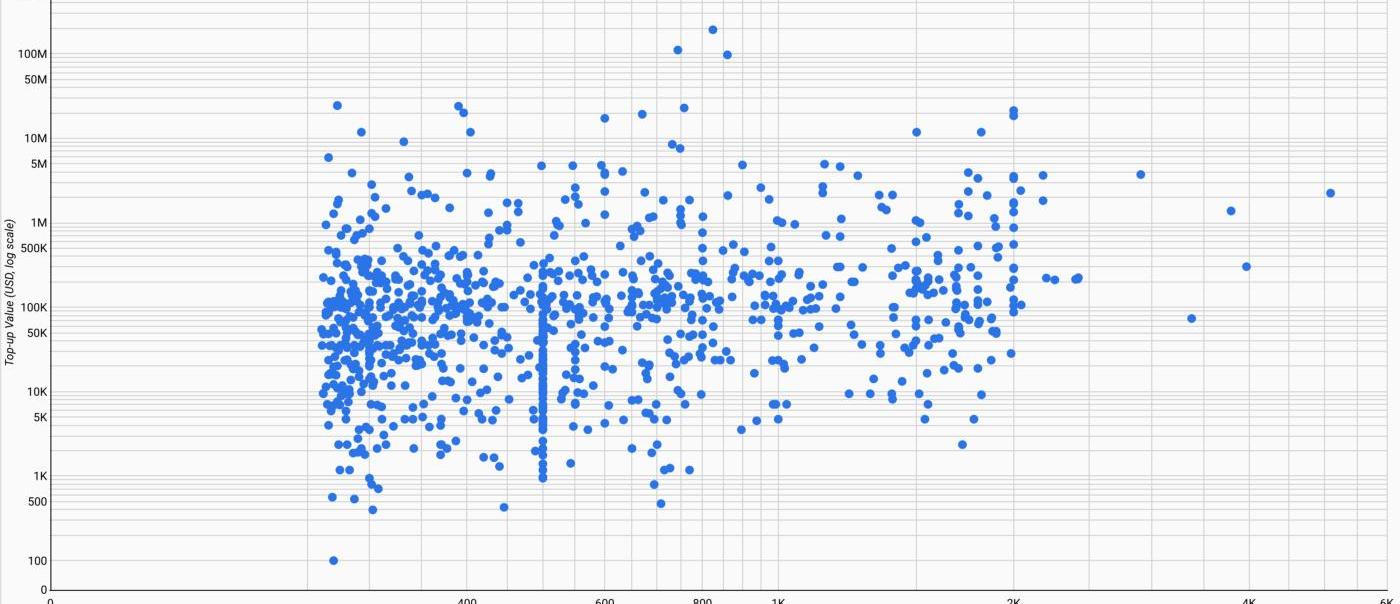

圖7:抵押品規模與所有充值gas的價格,Aave協議,2021年5月19日。

圖8是一個有價值的比較,合計充值金額相對于每種抵押資產的相對難度。用于補充某些資產的平均gas競價明顯高于其他資產。

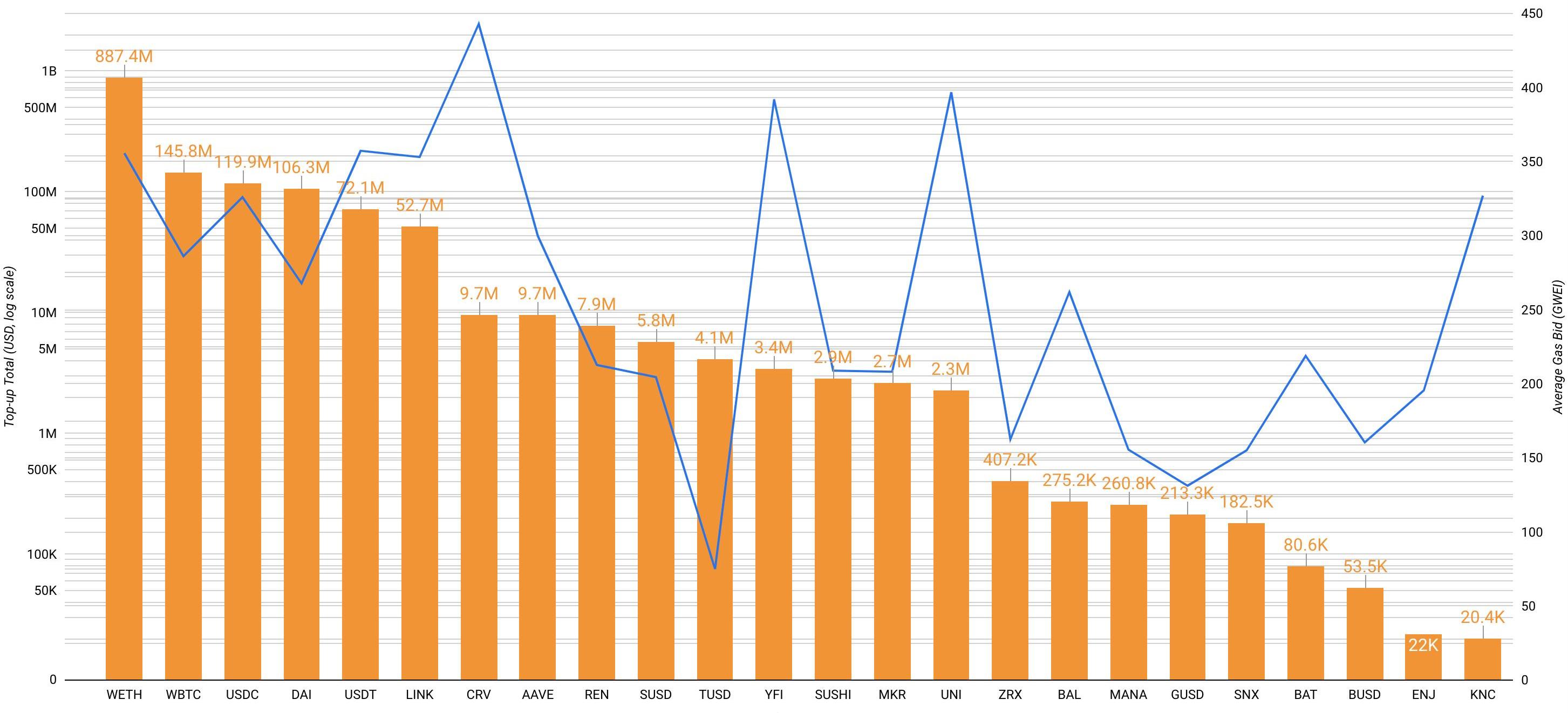

圖8:總充值量和按資產補充的平均gas競價,Aave協議,2021年5月19日。

在失敗的充值事件之前,Aave協議上有18次不同的清算。補充貸款是指在清算前償還債務或增加抵押品的嘗試。這個指標絕對沒有考慮到由于極高的gas價格而不鼓勵充值的用戶,但它確實說明了網絡擁塞如何影響協議的用戶。

圖9:充值失敗賬戶的清算規模與gas價格,Aave協議,2021年5月19日。

此外,超過一半的未償還貸款是由于gas費用不足。約3500萬美元的抵押品因未能償還而被清算。

圖10:在Aave協議上充值失敗賬戶的清算行為,為2021年5月19日。

圖10描述了那些因為嘗試充值失敗從而面臨賬戶被清算的清算人。請注意,這些清算人在精打細算和私人交易行為方面都相當老練。

無力償還貸款

我們的市場風險評估的一個重點是理解和模擬協議的彈性。用來確定彈性的關鍵指標之一是凈資產資不抵債,即水下債務。

在3月初,當AaveV2的存款規模和總鎖倉價值開始超越V1,在AaveV2協議上已經有大約價值14000美元的破產債務,但其中1萬美元破產債務是一個帳戶借ENJ、UNI、BAT和ZRX。大多數都是非常小的倉位,清算人無法獲利地平倉。截至今天,在Aave協議上大約有價值6萬美元的資不抵債。只有一個超過3000美元的賬戶無法償還。賬戶中使用的大部分抵押品是WETH、LINK或YFI。在超過100億美元的總鎖倉量,這是低于0.05bps的協議破產!對于Aave協議及其用戶的未來來說,這是一個很有希望的統計數據!

下一步

根據Gauntlet在協議安全性、協議破產和保險基金削減方面的主要指標,Aave協議表現出色。此外,Gauntlet現在有過多的數據來測試和驗證我們的模擬中的關鍵假設和代理行為。與此同時,發生的大量清算并不表明用戶體驗是最佳的。雖然Aave經受住了壓力測試,但這些事件暴露了協議面臨的問題:

未來如何通過減少清算來改善用戶體驗?

除了抵押和健康因素外,哪些指標是賬戶償付能力的主要指標,我們可以繼續監測?

借方行為在過去幾周內是如何變化的,協議能否更新參數以促進受益用戶的行為?

解決這些問題的一個辦法是允許協議根據市場狀況更新風險參數。在過去,分析的重點是償付能力和減少保險基金削減,但這只是協議優化的一個方面。隨著Aave的發展和成熟,平衡安全與用戶回報最大化將成為一個日益優先考慮的問題。

Tags:DEFDEFIEFIAAVEdefi幣是什么幣ChargeDeFi Chargedefi幣多少錢一個Aave BAT

當壓力發生時在傳統世界中,會有許多防護措施確保市場的有序性。這些“護欄”是在吸取了已發生的慘痛教訓后設置的.

1900/1/1 0:00:00當壓力發生時在傳統世界中,會有許多防護措施確保市場的有序性。這些“護欄”是在吸取了已發生的慘痛教訓后設置的.

1900/1/1 0:00:00本文對MEV保護DEX的三個典型例子ArcherSwap,CowSwap?和MistX展開了具體的交易實例分析,作者為llamacorn.

1900/1/1 0:00:00編者按:毫無疑問,國內的加密貨幣已進入強監管時代,相關的限制政策將會逐步在各個挖礦重地落實,可以預見,企業加速出海已成為趨勢.

1900/1/1 0:00:00作者?|Natemaddrey原標題:《CoinMetrics丨519暴跌中,穩定幣表現如何?》摘要:在過去幾周里,在一連串的負面新聞之后,加密貨幣市場受到了考驗.

1900/1/1 0:00:00原標題:《被迫打臉!首只比特幣垃圾債剛出爐美聯儲可能已入手少量》 作者:李丹 無論是前美聯儲主席、現任美國財長耶倫,還是她的接班人、現任美聯儲主席鮑威爾,今年都對比特幣等加密數字貨幣提出過批評.

1900/1/1 0:00:00