BTC/HKD+1.69%

BTC/HKD+1.69% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+0.21%

LTC/HKD+0.21% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD+3.94%

SOL/HKD+3.94% XRP/HKD+1.22%

XRP/HKD+1.22%隨著DeFi的演化,人們越來越意識到,資本效率的提升是實現突破的最重要方向之一。像Uniswap的V3,試圖為流動性提供者帶來更高的資產利用率,實現更高收益,目前V3的流動性雖不如V2,但其實現的交易量超過V2;像SushiSwap的Bentobox以及借貸協議Kashi也是希望提高其資產的利用率。

同樣,在衍生品領域也是如此。最近,DeriV2的推出,我們可以看到Deri在這方面的探索,其對資本效率提升的優化,值得我們關注。

Deri是去中心化的衍生品交易協議

Deri是去中心化的衍生品交易協議。通過Deri,用戶可以實現風險對沖、套利或者投機。這些是大多數衍生品交易所都能滿足的用戶需求。不過,Deri協議的核心交易邏輯在鏈上完成,符合DeFi發展的趨勢。

那么,作為核心邏輯在鏈上完成的Deri來說,它采用什么樣的機制來完成交易?它跟大多數訂單簿解決方案不同,它采用了AMM模式來進行衍生品的交易。

大家都知道,最初的AMM模式由Bancor提出,但通過Uniswap發揚光大,目前已經成為DEX的主流模式。這是一種經過實踐證明行之有效的模式。那么,衍生品交易領域的AMM也一樣嗎?在某種程度上,存在類似的地方,但從具體機制上又存在較大不同。

NFT項目Wonder Pals地板價跌破0.12 ETH,單日跌幅超50%:4月29日消息,據Blur行情數據顯示,NFT項目Wonder Pals地板價跌破0.12ETH,單日跌幅超50%。Wonder Pals今日交易量超過800ETH,某Wonder Pals大戶地址(0x20…09BC)在此期間交易上千次。[2023/4/29 14:34:28]

Uniswap和Deri都存在交易者和流動性提供者的角色,不過具體機制上是不同的。在Uniswap中,當LP向流動性池中注入流動性時,一般按照1:1的價值比例同時注入兩種代幣A和B。這樣,當交易者交易的時候,可以使用A代幣兌換B代幣,或者使用B代幣兌換A代幣,它采用了X*Y=Z的恒定乘積做市模式,其滑點大小跟流動性大小直接相關。

Deri也采用了AMM的做市模式,當用戶建立某個合約頭寸,相應的對手方頭寸則由流動性提供者建立。比如說,當用戶建立eth合約的多頭頭寸,流動性池就會建立相應的空頭頭寸。

此外,在Deri這樣的衍生品交易所中提供LP流動性服務,只須提供結算資產,無須像DEX一樣提供代幣對。衍生品交易基于結算代幣的價格波動,最終產生收益或損失,衍生品交易大多數采用“現金結算”,而不是底層資產的“實物交割”。

在Deri的衍生品AMM中,流動性池中有結算資產即可。比如,當一位用戶產生利潤,Deri的AMM池會向用戶支付相應的收益;當一位用戶產生損失,則Deri的AMM池會從用戶那里獲取相應的資產。這樣,用戶和流動性池之間構成了衍生品的交易對手方。

天下秀TopHolder成為微博官方數字藏品合作伙伴:金色財經報道,3月17日,天下秀旗下自媒體數字藏品工具集TopHolder頭號藏家與微博達成戰略合作。TopHolder將作為微博數字藏品官方服務商、微博內唯一數字藏品發行平臺,支撐微博數字藏品業務發展。雙方將為微博用戶提供原創數字藏品生成、發行、傳播及數字資產沉淀等解決方案和應用場景,助力內容創作者的社交價值拓展及數字資產變現。此次戰略合作是是元宇宙落地社交場景應用的一次全新嘗試。(證券時報)[2022/3/17 14:02:11]

在AMM模式的DEX中,LP可能會因為幣價的大幅波動導致無常損失,這是因為恒定乘積做市模式導致的。而在Deri中,不用提供代幣對的流動性池,不存在類似于DEX的無常損失,其面臨的主要是市場風險。

如果流動性池建立的多頭頭寸和空頭頭寸是相當的,那么,市場風險是可以抵御的。這里的市場風險在于,空頭或多頭頭寸過于失衡。在自然狀態的市場中,空頭和多頭完全均衡幾乎是不可能的。因此需要通過市場的機制來推動其趨于均衡。

一般來說,為了達成這種趨于均衡的狀態,都會采用資金費率的機制。Deri也不例外。頭寸規模更大的一方向頭寸規模更小的一方支付資金費用。在CEX中,一般是8個小時支付一次;在Deri中,其時間按每區塊來計算,調整速度更快。

一旦引入了資金費率的機制,套利者就有利可圖。當資金費率過高,套利者會進入頭寸規模較小的一方,實現套利。由于套利者的加入,會確保資金費率不會過高,也促使多空的平衡,從而減少LP的市場風險。LP市場風險的減少,會促使更多人愿意為其提供流動性,而更多的流動性也促使更多的交易者的加入。而更多交易者的加入,會讓流動性提供者有機會獲得更高的收益,從而促使其走向正向循環。

Deribit上的ETH期權交易額首次超過BTC:5月4日,Deribit數據顯示,ETH期權交易額達到14億美元,首次超過BTC期權交易額。[2021/5/4 21:22:04]

除了核心交易邏輯運行在鏈上之外,Deri的倉位由預言機更新的標記價格來計算PnL,這樣倉位的PnL可以更為精確跟蹤標的價格。Deri倉位是NFT,其倉位可以通過錢包持有、轉移,也可以進入其他DeFi項目被利用,滿足用戶的需求。

Deri采用多鏈模式,不僅在以太坊鏈,還在BSC、Heco等鏈上推出其去中心化的衍生品交易服務。目前Deri的V1已經在運行,V2也已經推出。

那么,V2有什么核心的訴求?

資本效率的提升是DeriV2核心關注點

隨著DeFi領域鎖定資產規模的提升,人們越來越關注資產的利用率。繼流動性之后,資產效率的提升成為DeFi競爭的重要領域。這也是DeriV2最核心的關注點。

那么,DeriV2如何實踐這個核心?

DeriV2提出了動態的混合保證金設計、動態的流動性提供機制、一個流動性池中的多個交易標的、倉位的代幣化以及利用外部流動性等。這里設計的核心訴求是為了實現資本效率的最大化,從而提升交易的順滑度,提升其流動性,最終為交易者帶來更好的體驗。

具體來說,這些機制是如何設計的?

動態混合保證金

提高資本效率的方法之一是可以讓更多代幣成為保證金。DeriV1的用戶只能存入穩定幣作為保證金,這限制了資本效率。而DeriV2提出了動態混合保證金的機制。這意味著用戶可以獲得更多的杠桿化的代幣風險敞口,可以做多或做空更多代幣。

Placeholder合伙人:2020年投資DAO和NFT就像前兩年投資DeFi:8月26日,風險投資公司Placeholder合伙人Chris Burniske發推稱,在2020年投資DAO和NFT基礎設施,感覺就像在2018年和2019年投資DeFi。[2020/8/26]

Deri的“動態混合保證金”機制,有兩個關鍵詞:一個是動態;一個是混合。

這里的混合是指,用戶可以不只是使用穩定幣來作為保證金,DeriV2還支持用戶使用其他代幣作為保證金。這些所有代幣都是作為保證金的基礎代幣,如在BSC上可以是AUTO、CAKE等。

理解了混合保證金,也就能理解“動態”這個關鍵詞。因為相對于結算代幣,保證金池中的基礎代幣的價格相對于結算代幣是處于不斷波動之中的。因此,這稱之為“動態”。

為了支撐起“動態”混合保證金,Deri需要實時計算頭寸動態余額和保證金價值的動態變化。而普通的結算代幣的靜態保證金設計中,則只須比較頭寸的動態余額和靜態保證金之間的關系。例如,當采用穩定幣做保證金,只需要通過比較頭寸的動態余額和靜態的保證金余額即可計算出PnL。而采用動態的保證金,則需要同時計算頭寸和保證金的動態余額。這種動態計算會增加中心化衍生品交易所的處理難度。中心化衍生品交易所的風險管理引擎需要對訂單簿匹配進行實時處理,這帶來一定的限制。

而相比較來說,Deri采用的是去中心化的方式,它通過分散化的清算人來實現這一點,可以實現更大的處理能力,當然,清算人也需要升級其監控頭寸保證金率的算法。

現場 | 經濟學家George Gilder:比特幣等加密貨幣是對2008年經濟危機的補救:金色財經現場報道,今日在CoinDesk 2019紐約共識大會上,投資人、經濟學家George Gilder表示,比特幣、以太坊以及其他加密貨幣是對2008年經濟危機的補救。比特幣是中本聰模擬黃金創造出來的,但中本聰錯誤的地方在于他認為黃金會被挖完,所以他設定比特幣2100萬枚,但黃金是挖不完的。黃金能作為貨幣是因為它排除了技術和資本的影響,投入更多的技術和資本來挖掘黃金,就更難挖到它。埋的越深,黃金就越分散。因此黃金就等同于時間的度量。[2019/5/16]

此外,Deri在結算時可以充分利用當前的DeFi樂高積木,其中之一就是DEX,如Uniswap、Sushiswap等。例如,用戶存入的保證金不僅可以有BUSD、USDC等穩定幣,也可以有ETH、UNI、COMP、SUHI、Aave等代幣。因此,如果其頭寸被清算,其他代幣都需要按照穩定幣來結算,這個時候,需要將其他代幣兌換為穩定幣。Deri可以充分利用Uniswap等DEX進行快速兌換,并完成清算。

動態流動性提供

剛才“動態混合保證金”機制是從交易者的角度出發,可以讓交易者有更多的選擇,從而提升其資產的效率,從而獲得更多風險敞口。而對于流動性提供者來說,同樣也有對資本效率的需求。

為了提升流動性提供者的資產的利用率,DeriV2也提出了動態的流動性提供機制。跟交易者可以選擇多種代幣作為保證金相對應,流動性提供者也可以選擇多種代幣來提供流動性,同樣也是動態的,所以也稱為動態的流動性提供。

由于流動性池是交易者的交易對手方,其動態的TVL跟交易者頭寸的動態保證金規模基本相當。由于流動性提供者提供的流動性份額不同,所以,流動性池也會根據LP的份額進行相應的收益分配,其中包括交易費、資金費、交易者的損失、清算頭寸的剩余價值。

具體來說,每個基礎代幣在流動性池中都有一個虛擬賬戶。它會實時計算其損益。當一位流動性提供者撤出其部分或全部代幣的流動性時,都會涉及損益分配。如果產生收益,則LP會收到這些基礎代幣的份額收益,收益以這些基礎代幣來計算;如果產生損失,如果是非結算代幣,還需要將其提供流動性的代幣兌換成結算代幣進行支付。此外,由于提供流動性存在一定的時間周期,每個LP代幣都是不同的。因此,DeriV2采用NFT來記錄LP代幣相關信息。

一個流動性池多個交易標的

在DeriV1的設計中,不同的交易標的,比如BTCUSD、ETHUSD的池子是分開的,也就是說,不同交易標的之間不會共享流動性。

為了提升資本效率,DeriV2提出將不同交易標的的流動性共享。也就是說,DeriV2支持進行多個代幣頭寸的交易,共享相同的流動性。交易品種之間的價格變動相關性越小,那么其實現的資本效率越高。

當然,這只有在DeFi中才能實現,這也是一種DeFi的創新。傳統的訂單簿只是一個交易標的,無法實現多個交易標的同時共享一個流動性。這就是基于資產池的好處,可以實現比訂單簿撮合模式更好的資本效率。

DeriV2的實現架構

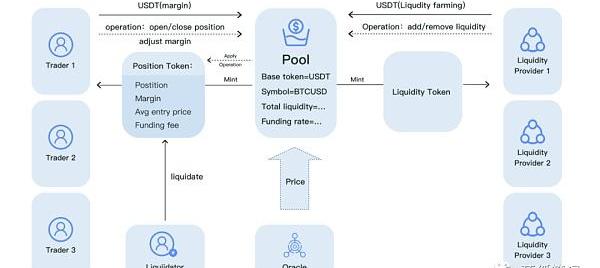

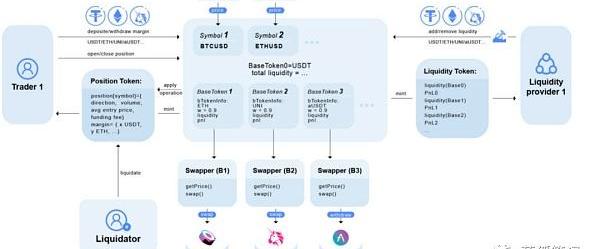

從大框架上看,DeriV2和V1架構上類似,但具體的機制上有較大的區別,可以參考如下的架構圖:

從上面的架構圖看出,Deri架構基本上從交易雙方出發,一方是交易者,一方是流動性提供者。流動性提供者們為流動性池注入各種代幣,同時,交易者有機會構建多種代幣的多頭或空頭頭寸。交易者和流動性提供者通過流動性池構成了交易的對手方。此外,還有清算者的和外部兌換協議參與到Deri的系統中來。

DeriV2的不同之處,在于通過上述的動態混合保證金、動態流動性提供以及一個流動性池多個交易標的等設計來實現更高的資本效率。此外,由于Deri引入了更多不同資產,在結算盈虧時引入了外部的兌換協議,從而實現更高的資產利用率。

DeriV2中NFT

在DeriV2中,流動性提供者的LP代幣為LToken。在DeriV1中,所有的LP代幣都是同質化代幣。但在DeriV2中,由于為了提升其資本的效率,流動性提供者可以選擇多個基礎代幣來提供流動性,這意味著,每個LP提供的代幣、數量以及時間存在差異。在DeriV2中,LToken使用NFT來表達。這樣LToken可以表達LP每個基礎代幣所提供的流動性貢獻以及其每個基礎代幣的PnL等。

DeriV2中的兌換器

在DeriV2流動性池部署了兌換器,每個非結算代幣都有一個兌換器。兌換器可以實現其他基礎代幣和結算代幣之間兌換。例如,當交易者被清算,或者在虧損狀態下平倉,如果其保證金賬戶沒有足夠的結算代幣來結算損失,兌換器會將保證金賬戶上的部分或全部基礎代幣兌換為結算代幣,用于虧損結算;或者當LP從流動性池中撤出其非結算代幣的流動性,且收益為正,這個時候,會將池中的一些結算代幣兌換為該基礎代幣,用于支付該LP的收益。

極致資本效率的探索是DeFi競爭的新階段

隨著越來越多DeFi協議的誕生,同一賽道的項目在基本功能上存在趨同的趨勢。在這種情況下,除了流動性之外,資本效率的提升變得尤為重要。

DeriV2的核心訴求就是資本效率的提升,并為此進行各種設計迭代。從交易者的角度,DeriV2可以讓其選擇一個或多個基礎代幣作為保證金;從流動性提供者的角度,DeriV2可以讓其選擇一個或多個基礎代幣提供流動性;此外,Deri還支持單個池中進行多個交易標的的交易。通過這些設計,Deri試圖實現更高的資本效率,為交易者和LP提供更好的體驗。

在對極致資本效率的探索方面,DeFi領域不會停下探索的腳步,未來會有更多新的突破。

Tags:DERIEFIDEFDEFILiquid Staking DerivativeGDEFI價格DeFi Degen Land去中心化金融defi是干什么的

虛擬貨幣監管越來越嚴。據央行官網6月21日消息,近日人民銀行有關部門就銀行和支付機構為虛擬貨幣交易炒作提供服務問題,約談了工商銀行、農業銀行、建設銀行、郵儲銀行、興業銀行和支付寶等部分銀行和支付.

1900/1/1 0:00:00美聯儲今日凌晨開完議息會議,釋放出鷹派信號,市場似乎反應平平,一些悲觀者此前的擔憂煙消云散。有觀點認為:美聯儲釋放鷹派信號后,之所以會出現穩定的市場反應,很可能是因為此前通脹預期已經計入比特幣價.

1900/1/1 0:00:00蘇富比拍賣行發推宣布,被譽為發明了互聯網的TimBerners-Lee爵士將在以太坊區塊鏈上創建具有30年歷史的萬維網源代碼的NFT,該NFT將在蘇富比拍賣行拍賣,為期一周.

1900/1/1 0:00:00據TechinAsia6月14日報道,區塊鏈公司Coinomo表示已獲得融資,以加強金融科技平臺。今天,該平臺推出測試版.

1900/1/1 0:00:00CurveFinance可能是DeFi中最重要和最被忽視的協議。它的日交易量超過了10億美元,撰文時該協議鎖倉量約70億美元.

1900/1/1 0:00:00據TheBlock6月11日報道,總部位于倫敦的加密貨幣托管商Copper獲得2500萬美元的B輪擴展輪融資,由英國億萬富翁基金經理AlanHoward領投.

1900/1/1 0:00:00