BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-1.21%

ETH/HKD-1.21% LTC/HKD-3.68%

LTC/HKD-3.68% ADA/HKD-3.35%

ADA/HKD-3.35% SOL/HKD-1.67%

SOL/HKD-1.67% XRP/HKD-2.43%

XRP/HKD-2.43%DeFi的競爭格局一直在不斷變化。

「貨幣樂高」的無須許可和可組合的本質創造了永無止境的創新大爆發和令人興奮的事物,在讓人們幾乎無法緊跟其步伐的同時,這一領域正變得越來越復雜。

這一點充分體現在最近主要的DeFi收益協議YearnFinance與新入場者ConvexFinance之間在鎖定CurveFinance的治理代幣CRV方面的競爭,這場競爭被稱為“TheCurveWars”(Curve之戰),或者“TheLockening”(大鎖倉)。

Convex的迅速崛起,伴隨著CRV價格78%的漲幅,已經引發了人們對Convex是否是“Yearn殺手”的討論。然而,就像加密領域中幾乎所有事情一樣,答案并不那么明確,揭開真相需要一些深入的研究。

因此,讓我們來打破一些DeFi流言,弄清楚這三個DeFi協議之間到底在發送些什么。

Curve101

Curve是DeFi最大的去中心化交易所(DEX)之一,最近該協議中鎖倉的價值超過了100億美元,且該協議通過在以太坊和Polygon側鏈上進行部署,每天促成了數億美元的交易量。

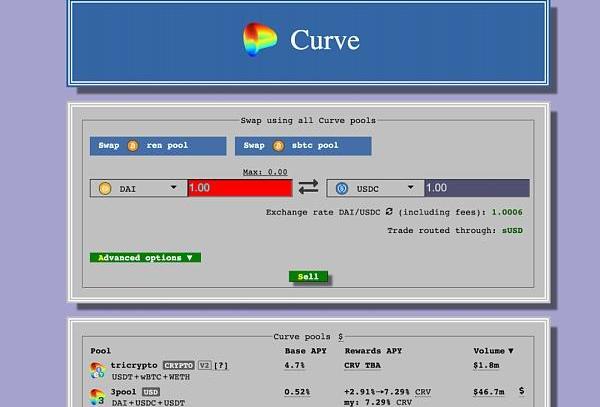

雖然他們最近發布了CurveV2,即允許創建交易波動性資產的流動性池(比如當前Curve已經上線的tricrypto池,其中包含USDT、wBTC和WETH三項資產),但該協議最初是旨在提供「預期穩定的資產」之間的低滑點交易,這些資產包括錨定美元的穩定幣(比如DAI、USDC和USDT等),以及同一種資產的不同變體(比如ETH與stETH,BTC與renBTC,wBTC等)。

Curve大受歡迎源于幾個不同的因素:其一是因為Curve的流動性提供者(LPs)面臨的無常損失風險較小。無常損失是指,當流動性提供者向某個AMM(自動化做市商,比如Curve、Uniswap等)提供流動性時,由于資產價格波動而造成的相比于不將資產存入流動性池的損失。由于Curve資金池中的代幣在價格上有著類似的變動,因此LPs的無常損失的風險大大降低了。

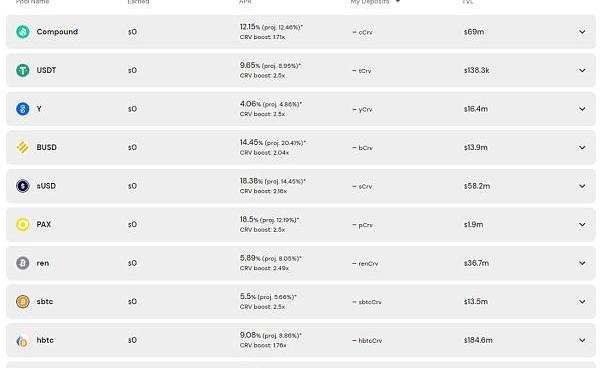

截圖源自CurveFinance網站:https://curve.fi/

Curve之所以成為如此吸引資本(流動性)的地方,第二個原因是它的收益率。Curve的LPs除了能夠從每筆交易的0.04%交易費中獲得50%的交易費獎勵,以及從Compound和Aave等接入Curve的外部貨幣市場協議中獲得貸款利息之外,還能賺取CRV「收益耕作」獎勵。

Yearn核心開發者提示以太坊客戶端的各個更新版本:9月2日消息,根據Yearn核心開發者banteg轉發的推特用戶@SomerEsat的提示,目前以太坊質押共識客戶端的更新版本如下,Lighthouse的v3.1.0版本、Nimbus的v22.8.2版本、Teku的v22.9.0版本,@SomerEsat建議所有主網用戶在UTC時間9月6日11:34:47(北京時間9月6日19:34:47)Bellatrix升級之前更新。

此前消息,V神提醒用戶需在信標鏈硬分叉前更新客戶端。[2022/9/2 13:04:06]

每個Curve流動性池都使用該協議的治理代幣CRV通脹來激勵LPs(LPs通過質押LPtokens來獲取CRV代幣獎勵)。由于與Synthetix、Alchemix和Lido等其他DeFi項目的合作,一些Curve池甚至在獲取交易費和CRV代幣獎勵之外,還能獲得以這些DeFi協議的原生治理代幣的形式支付的額外獎勵,比如Curve上的steth池向LPs提供了LDO代幣獎勵。

根據當前的價格、流動性和交易量,在無常損失風險降低和超過40%的APYs(年化收益)之間,Curve以相對于DeFi領域其他協議提供風險最小化的方式為LPs帶來可觀的回報,從而使其成為非常受歡迎的流動性協議。

CRV和veCRV

Curve收益率如此之高的一個重要原因是CRV獨特的代幣經濟學。

盡管CRV可以像其他資產一樣持有,但CRV代幣持有者可以將他們的CRV鎖定在CurveDAO中以獲得這項資產能夠帶來的全部收益。在CurveDAO中鎖定CRV一段時間(最少一周,最長4年),以獲得投票所需的veCRV代幣(即vote-escrowedCRV,投票托管的CRV)。

需要注意的是,這個鎖定過程是不能逆轉的,這意味著一旦你將CRV鎖定并轉換為veCRV,你將不能提前獲取你的CRV代幣,直到鎖定期結束。此外,veCRV是不可轉讓的。

為了激勵更長時間的鎖定期,你將收到的veCRV的數量與你決定鎖定CRV的時間成正比。例如,對于你鎖定4年時間的每1枚CRV代幣,你都將獲得1veCRV獎勵;對于你鎖定2年時間的每1枚CRV代幣,你都將獲得0.50veCRV獎勵;對于你鎖定1年時間的每1枚CRV代幣,你都將獲得0.25veCRV獎勵;對于你鎖定1個月的每1枚CRV代幣,你都將獲得0.02veCRV獎勵。

CRV鎖定之后,veCRV持有者將能夠獲得:

治理權(比如投票決定CRV的增發在不同的Curve流動性池之間的分配,要注意的是某些Curve池的CRV獎勵會比其他池更高)

Tether已凍結Yearn被黑客竊取的170萬USDT:金色財經報道,Bitfinex及Tether首席技術官Paolo Ardoino剛剛發推文稱,Tether已凍結了Yearn DAI v1 vault被黑客竊取的170萬USDT。[2021/2/6 19:01:48]

50%的協議交易費(Curve上的每筆交易費為0.04%,其中50%分配給所有LPs,另外50%分配給veCRV持有者);

加速的CRV獎勵。

雖然前兩點相對簡單,但最后一點需要一些解釋。對于LPs所能賺取的CRV數量而言,加速(Boosts)起到了乘數作用:用戶在鎖定了CRV之后,可以申請加速獎勵,這種加速可以是非常有利可圖的,因為它最多可以增加LP的CRV獎勵高達2.5倍。

需要注意的是,這種獎勵的加速不是統一的:它們根據每個LP持有的veCRV數量(更多veCRV=更高的加速)和池中的流動性而變化。

這種獎勵的加速(boost)形成了Yearn和Convex之間“沖突”的關鍵:這兩個DeFi協議都試圖獲得盡可能多的CRV,以便能夠將更多的CRV鎖定并換取veCRV,這樣它們就可以賺取最大可能的CRV獎勵加速,從而為它們的存款人帶來最高的收益。

這已經成為CRV鎖定量突然急劇增加的驅動因素,目前超過63%的CRV供應已經被鎖定。見下圖:

上圖:veCRV(即鎖定中的CRV)占流通中的CRV百分比增長趨勢。圖源:DuneAnalytics

讓我們深入了解Yearn和Convex這兩個DeFi協議的機制,了解它們是如何工作的,它們有哪些相似之處,以及它們有哪些不同之處。

Yearn及其Backscratcher機槍池

憑借鎖倉總價值(TVL)超過50億美元,Yearn是DeFi中最大的收益生產協議。Yearn上的機槍池(vaults)允許用戶將Tokens存入其中,然后Yearn協議將為這些存入的Tokens開發和部署不同的收益優化策略,這使得Yearn的機槍池成為這一領域最受歡迎和最有用的產品之一。

Yearns產生的收益的一個主要來源正是Curve,因為Yearn上的所有46個V2機槍池中,有41個機槍池使用的收益策略都涉及到通過加速的CRV獎勵來獲取收益。請記住,加速獎勵的前提是需要鎖定CRV,這意味著Yearn必須有某種方法將CRV傳送到Curve協議中。

Pickle和Yearn達成合作,將分配跟蹤Jar攻擊所造成損失的新代幣CORNICHON:YFI創始人Andre Cronje表示,Pickle和Yearn的開發人員已經設計出一種結構,以使兩個項目可以共生地協同工作。下面最初的最低版本,并計劃進一步集成。

1. Pickle Jars和Yearn’s v2 Vaults合并;

2. Pickle推出獎勵Gauges,Pickle釋放仍然存在,代幣通過獎勵Gauges分配;

3. Yearn Vault儲戶可以通過將Vault份額存儲在Gauges中來獲得額外的獎勵;

4. Pickle Governance參與者將Pickle鎖定在設定的到期日獲得投票權,并獲得DILL;

5. Yearn vault可以通過鎖定Pickle得到DILL獲得額外的獎勵,最高可達2.5倍,他們持有的DILL越多,獎勵就越大;

6. Gauge存款、取款、履約和協議費用歸DILL持有人;

7. 一個跟蹤最近Jar攻擊所造成的損失新代幣CORNICHON,按比例分配給攻擊的受害者。[2020/11/24 21:59:32]

這就是“Backscratchervault”(Yearn界面上的yvBoost機槍池)發揮作用的地方。

有了這個Backscratcher機槍池,用戶可以存入CRV來將其轉換為yveCRV。也即是說,用戶存入CRV并獲得yveCRV,而該機槍池將把用戶存入的CRV長期鎖定到CurveDAO中來獲取加速的CRV獎勵和Curve平臺的交易費獎勵。

yveCRV是veCRV在Yearn平臺上的一種代幣化版本,Yearn用戶將CRV?轉換成yveCRV?的過程也是不可逆轉的(也即該池將永久鎖定投資者的CRV)。yveCRV和CRV這兩種代幣的功能相同:yveCRV持有者也能夠獲取Curve平臺上的50%的交易費。

但是,yveCRV也允許其持有者在鎖定CRV的同時又不會失去其流動性,因為yveCRV是可以在Sushiswap交易所上進行交易的。Backscratcher機槍池還會自動將從Curve賺取的交易費收益用于購買更多的yveCRV,并將之重新投入該機槍池中來復合收益。

???作者注:此外,Yearn平臺還提供了yvBoost-ETH機槍池,用戶可以將yveCRV存入yvBoost-ETH池中,然后這些存入的yveCRV將被存入Sushiswap的yvBoost-ETH池中并獲取該池的持倉代幣SLP(即SushiLiquidityProvidertokens),這些SLP代幣能夠自動獲取Sushiswap的手續費收入,并且這些SLP代幣還將繼續被存入DeFi挖礦項目PickleFinance的代幣池(pJar)yvBOOST-ETH,從而獲取該代幣池的PICKLE代幣獎勵...是的,這可能會讓人困惑。

YFI ( yearn.finance) 突破29428美元,最高漲幅91.13%:據Gate.io行情顯示,交易對YFI/ USDT幣價持續上漲,今日突破29428美元,24H漲幅最高達91.13%,當前漲幅19.89%;24H最高價33999.99美元,當前報價28857.14美元。據悉,YFI / USDT交易于7月30日14:00在Gate.io正式上線[2020/8/30]

這個Backscratcher機槍池的好處顯而易見:它為存款人提供了更高的資本效率、收益率和流動性。

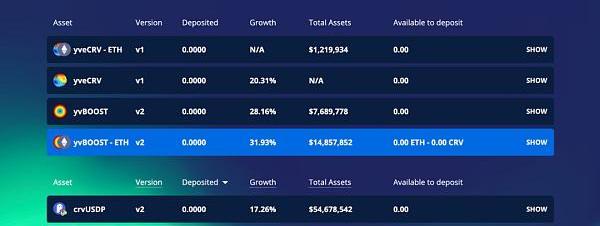

Yearn也利用Backscratcher池中的CRV來提高Yearn上其他機槍池的存款人(即LPs)的收益!比如Yearn上面的那些CurveLPtokens的機槍池,如Yearn上的3Crv池、crvSAAVE池和crvSUSD池等等,見下圖?(注:3Crv用于表示Curve上的3pool池的LPtoken;crvSAAVE用于表示Curve上的saave池的LPtoken,以此類推。用戶在這些Yearn機槍池中不僅可以存入CurveLPtokens,且如果用戶沒有CurveLPtokens,也可以向這些Yearn池中存入用戶錢包中持有的任何代幣(比如DAI或者ETH等),因為Yearn協議會通過一個稱為“zap”的功能將用戶存入的代幣轉換為特定的CurveLPtokens),這些機槍池的存款人可以賺取來自Curve的標準交易費收益,同時還能獲取加速的CRV獎勵。這也提高了用戶的資本效率和收益,因為他們(LPs)無需擁有和鎖定CRV就可以獲得這些獎勵。

上圖:Yearn上的CurveLPtokens機槍池。圖源:https://yearn.finance/vaults/

此外,從這些機槍池中賺取的10%的CRV會被重新存入到該Backscratcher池中并進行鎖定,從而持續地維持和增加CRV的加速獎勵。

小結:

Yearn通過引入Backscratcher機槍池而迅速吸引了更多的CRV存款;

這個Backscratcher機槍池用于為Yearn的其他機槍池獲取加速的CRV獎勵;

所有機槍池獲取的CRV獎勵的10%會被重新存入該Backscratcher機槍池中。

Yearn的目標是明確的:積累盡可能多的CRV,以為所有機槍池捕獲盡可能最高的CRV收益加速。

DeFi項目yearn.finance代幣YFI價格首次超過比特幣:DeFi聚合收益協議yearn.finance代幣YFI價格于今早一度突破12,800USDT,24小時漲逾25%,暫報12,505USDT,價格首次超過比特幣(11,786USDT)。[2020/8/20]

直到最近,Yearn在積累CRV方面幾乎沒有遇到競爭。

直到ConvexFinance的出現。

Convex101

Convex?Finance一種旨在幫助Curve流動性提供者和CRV代幣持有者實現收益最大化的DeFi協議。盡管Convex啟動不到一個月,但這個項目卻大受歡迎,已經在TVL(鎖倉總價值)?方面吸引了超過34億美元的資金。

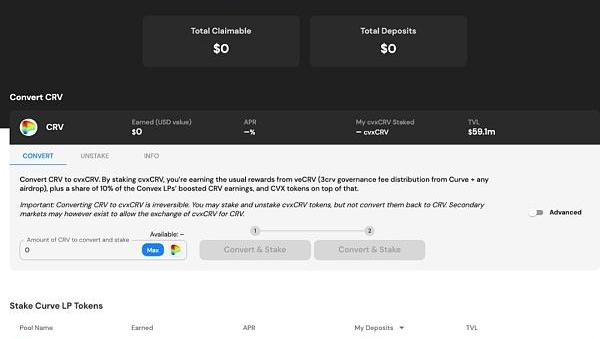

與Yearn類似,Convex為CRV持有者提供了將其持有的CRV轉換為另一種veCRV的代幣化形式--cvxCRV。與Yearn的做法類似,Convex上的這一轉換過程也是不可逆轉的,且cvxCRV也具有流動性(cvxCRV可以通過Sushiswap上的cvxCRV/CRV池來進行交易)。

Convex的用戶可以質押cvxCRV代幣來賺取Curve的交易費、加速的CRV獎勵,以及賺取Convex的本地代幣CVX獎勵,見下圖。

此外,CVX也可以在該平臺上進行質押,從而使用戶賺取更多的cvxCRV,參見:

https://www.convexfinance.com/use-cvx

除了這些收益耕作獎勵,與Yearn的yveCRV類似,cvxCRV代幣的持有者也可以獲取流動性,也即cvxCRV可以在諸如Sushiswap等DEXs(去中心化交易所)上進行交易。

??作者注:cvxCRV持有者可以將cvxCRV代幣存入Sushiwap上的cvxCRV/CRV資金池,并獲得這個資金池的持倉代幣SLP,且這些SLP代幣可以在Convex上進行質押以賺取更多的CVX獎勵(CVX是Convex平臺的本地代幣)。此外,Convex的LPs獲得的CVX代幣獎勵也可以用于存入Sushiwap上的CVX/ETH資金池,并獲得這個資金池的持倉代幣SLP,這些SLP代幣同樣可以質押同樣也可以在Convex上進行質押以賺取更多的CVX獎勵。

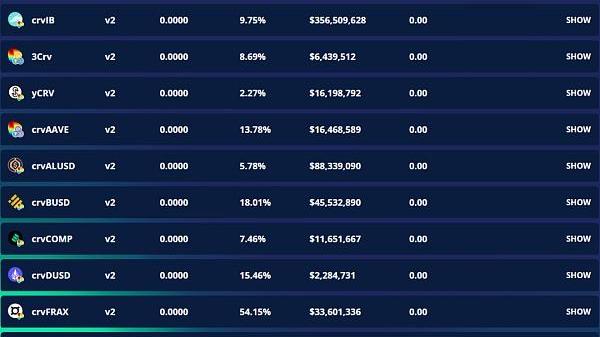

與Yearn一樣,Convex平臺上面也有許多CurveLPtokens資金池(見下圖),用戶向Convex上的cvxCRV資金池中鎖定的CRV被用于加速這些CurveLPtokens資金池的LPs能夠獲取的CRV獎勵。在這些資金池中,用戶可以質押他們的CurveLPtokens代幣來賺取Curve的交易費、CVX代幣獎勵,以及獲取加速的CRV獎勵。與Yearn類似,這也提高了Convex平臺的LPs的資本效率和收益最大化,因為他們不需要持有和鎖定CRV就可以獲得提高的回報。

上圖:Convex上的CurveLPtokens機槍池。圖源:https://www.convexfinance.com/stake

Convex與Yearn有三個關鍵區別:

在Convex上,用戶必須手動將獲取的獎勵重新投資到不同的資金池中來復合收益,而不是像在Yearn上協議會自動將收益重新投入機槍池以獲取復合收益;

Convex有著更低的收費結構,對于平臺上產生的所有CRV收益,Convex將向LPs收取16%的費用,而Yearn向LPs收取2%的管理費以及20%的收益。

在Convex上,用戶可以收益耕作CVX代幣,且獲得的CVX代幣也可以重新存入到不同的資金池中(比如存入Sushiswap上的cvxCRV/CRV池和CVX/ETH?池),或者直接通過Convex平臺質押獲取cvxCRV獎勵。

Convex之所以能夠迅速崛起,原因顯而易見。與Yearn一樣,Convex也為LPs和CRV持有者提供了類似的資本效率、收益率和流動性提高,以及額外的CVX獎勵。

那么,Convex是Yearn殺手嗎?

現在我們理解了Yearn和Convex這兩個協議是如何工作的,讓我們試著把所有的部分放在一起。

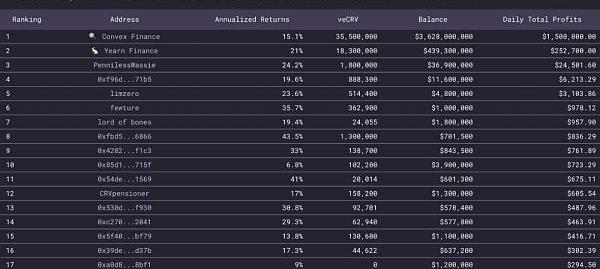

正如我們之前討論的,63%的CRV供應已經鎖定并兌換為veCRV。在這2.12億枚的veCRV中,持有最多veCRV的兩個實體是Convex(3550萬枚,占流通量的17.1%)和Yearn(1830萬枚,占流通量的8.7%)。見下圖:

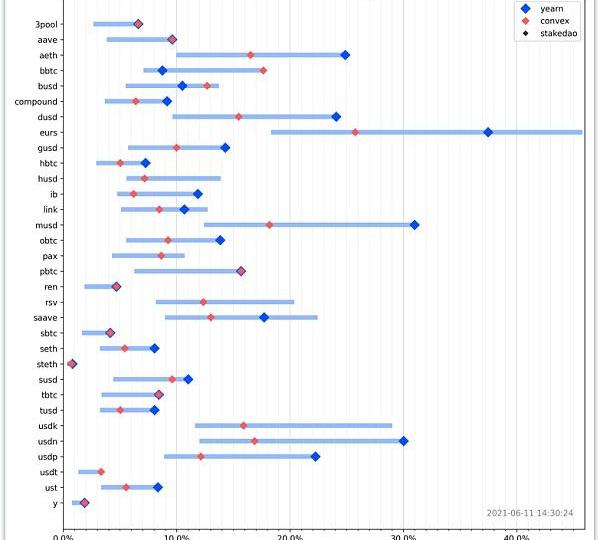

乍一看,由于Convex在veCRV持有量中的巨大優勢,Convex應該能夠獲得更高的收益和CRV加速(boots)。然而,更深入的研究發現事實并非如此。

我們可以看到,盡管持有的veCRV量更少,且毛利潤更低,但Yearn產生更高的回報,其產生的APY(年化收益率)為21%,而Convex為12.7%。這可能是由于不同的Curve池產生的CRV加速收益不盡相同。要知道,如上所述,Curve池的CRV加速收益根據LP在該池中的veCRV持有量(更多veCRV=更高的加速)和池中的流動性而變化。

圖源:https://twitter.com/bantg/status/1403364910411751433?s=20

正如我們從上圖表中所看到的,在大多數不同的Curve池中,Yearn都在獲取CRV加速獎勵,因此為LPs帶來AYP(年化收益率)。這創造了一個有趣的情況,即Convex的資金池通過CRV獎勵賺取更高的整體APY,而Yearn為存款人(LPs)存入的CRV提供了更好的回報。

需要考慮的一個有趣因素是這兩個協議在Curve中的治理能力。

正如我們所知,veCRV持有者可以決定CRV增發在不同的Curve資金池中的分配。由于Convex協議現在持有更多的veCRV,因此擁有最多的選票,他們將能夠在新發行的CRV的分配上擁有相當大的發言權。我們可以會看到這樣一種情況,即Convex投票將CRV分配到那些能夠讓Convex獲得最大化收益的Curve池,而不是分配到讓Yearn獲得最大化收益的Curve池。

就在你閱讀這篇文章的時候,一個關于這種影響的早期測試可能已經發生了,因為就在昨天,Curve團隊提出了一個建議,將CRV獎勵從alUSD池中移除,alUSD是借貸協議Alchemix協議提供的以收益為基礎的合成穩定幣。

由于Alchemix通過向Yearn機槍池中存入流動性來獲取收益,而Yearn反過來又通過收益耕作CRV來獲取其一部分收益,看看Yearn的巨額投票權最終是否會成為這次投票的決定性因素,將是一件有趣的事情(Yearn團隊的banteg已經表示Yearn團隊將投反對票)。

目前還不完全清楚CRV增發的再分配是否會損害Yearn的競爭地位,因為Convex資金池的CRV加速能力的任何提升也對Yearn有利。

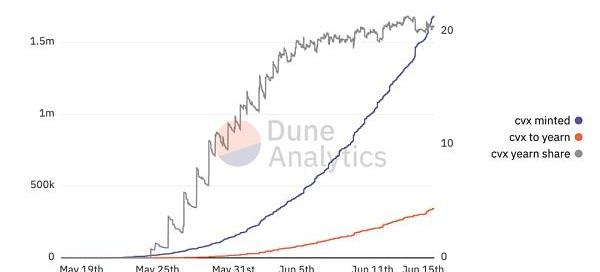

這是因為Convex的TVL中有相當一部分來自于Yearn本身,Yearn上的所有CurveLPtokens機槍池中有33個機槍池正在使用的盈利策略是涉及到了將資金存入Convex中。事實上,Convex平臺向LPs支付的CVX代幣獎勵中,有20%的CVX代幣獎勵被Yearn協議捕獲。見下圖:

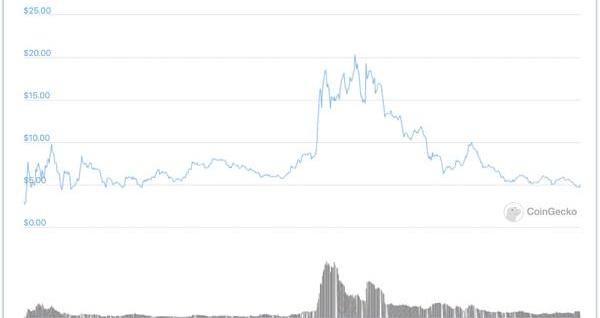

此外,Yearn獲得的CVX獎勵數量與CVX的價格之間也存在明顯的聯系。雖然這可能與總體的市場狀況有關,但隨著Yearn捕獲的CVX份額的增加,CVX的價格有所下降。這表明,Yearn協議的大規模捕獲CVX給該代幣價格帶來了相當大的下行壓力。

上圖:Convex本地代幣CVX的價格表現。圖源:CoinGecko

雖然這種價格下降降低了CVX獎勵的收益,但這并不一定會增加Yearn機槍池的吸引力。一個較低的CVX收益意味著Yearn機槍池的回報也會減少。

所有這些因素表明,Yearn和Convex這兩個協議具有互補性和競爭性。Yearn從Convex鎖定CRV中獲益,因為這能夠提高Yearn存款人的收益;而Convex也能從Yearn鎖定CRV中獲益,因為更高的Yearn收益可能帶來Yearn中存款量的增加,進而增加Convex中的TVL。

總結

與許多DeFi一樣,「貨幣樂高」模糊了朋友和敵人的界限。Convex可能被貼上了“Yearn殺手”的標簽,但很明顯,這兩個協議都是既從這場競賽中獲益,又在競爭中受到損害。

除了這兩個協議的用戶外,整個情況還有一個明顯的受益者:CRV代幣持有者。隨著更多的CRV繼續被鎖定,隨著這種代幣變得越來越稀缺,一場潛在的CRV供應沖擊正在逼近。

在DeFi的爆炸式增長中,出現了無數新項目、工具和全新構想新金融產品的設計方式。這種創新伴隨著成長的煩惱和風險。因此,DeFi通常需要更多的實踐.

1900/1/1 0:00:00早在2017年,以太坊和比特幣擁堵的情況已經出現,為滿足用戶新的需求,眾多開發團隊陸續提出了不同的解決方案.

1900/1/1 0:00:00加密貨幣投資公司ScalarCapital的聯合創始人LindaXie認為智能合約的可組合性帶來了加密世界的涌現性創新.

1900/1/1 0:00:00礦機商「盲測」,投資人「盲挖」,BZZ風險暗藏。6月14日凌晨「全民」瘋搶BZZ,無疑再次讓分布式存儲項目Swarm推至風口浪尖,也讓整個市場對于硬盤挖礦充斥著極高的投機情緒.

1900/1/1 0:00:001簡介 Swarm的使命,是通過為去中心化的互聯網提供可擴展的底層基礎設施,去塑造自我主權的全球化社會和無需許可的開放市場.

1900/1/1 0:00:00原文標題:《V神最新思考:兩種途徑解決PoS共識機制下的MEV問題》特別感謝JustinDrake以及Flashbots團隊給予的反饋和討論.

1900/1/1 0:00:00