BTC/HKD+1.61%

BTC/HKD+1.61% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+0.94%

LTC/HKD+0.94% ADA/HKD+1.2%

ADA/HKD+1.2% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD+1.55%

XRP/HKD+1.55%本文來自bankless,作者是ChapmanCrypto總裁BenGiove。

DeFi的競爭格局正處于不斷變化的狀態。

貨幣樂高的無需許可和可組合的性質,創造了永無止境的創新,這使得參與者變得興奮之外,也帶來另外的一面,比如無法完全跟上,而情況也變得越來越復雜。

最近,主要的收益協議YearnFinance和新來者ConvexFinance之間,為了鎖定Curve的CRV代幣而進行的競爭),充分展示了這一點。

Convex的飛速增長,以及CRV代幣價格上漲78%,引發了關于其是否是“Yearn殺手”的討論。然而,就像加密領域中幾乎所有的東西一樣,答案并不是那么清晰,揭露真相需要一些挖掘。

因此,讓我們弄清楚這三個協議之間到底發生了什么。

Curve101

Curve是DeFi領域最大的去中心化交易所之一,其鎖定的資產已超過了100億美元,在以太坊和Polygon網絡上,Curve部署的應用每日可實現數億美元的交易量。

最近,Curve團隊還發布了允許在波動性資產之間創建交易池的CurveV2,而該協議最初是針對“同類資產”之間的低滑點交易進行優化。

Curve的流行歸因于幾個不同的因素。一是流動性提供者的無常損失風險最小化了。

Tulip和UXD兩個DeFi協議在Mango Markets上重啟服務:金色財經報道,在借貸協議 Mango Markets 遭到 1.14 億美元的黑客攻擊后,收益聚合商 Tulip 和穩定幣提供商 UXD 已經從 Mango Markets 恢復了相關交易,這兩個項目在社交媒體上稱目前其服務已經可以繼續。Tulip 透露,USDC 和RAY策略盡快庫已完全重新啟用,用戶可以存款或取款,但根據其團隊重新評估整個生態系統的風險,金庫目前只會存入 Tulup 貸款池。此前因黑客攻擊,UXD 損失了 1990 萬美元,而 Tulip 協議則丟失了 250 萬美元,兩種協議都使用 Mango Markets 來存入資金。[2022/10/27 11:46:34]

第二個原因,就是Curve的收益率,除了從每筆交易中獲得0.02%的收益,以及從貨幣市場累積貸款利息的資金池,LP還可以獲得收益農耕獎勵。

每一個Curve池都可以獲得CRV代幣發行激勵,由于Curve和Synthetix、Alchemix和Lido等其他項目的合作,一些池子甚至以這些協議的原生代幣的形式在費用和CRV的基礎上支付額外的獎勵。

基于當前價格、流動性、交易量,降低無常損失以及超過40%的年化收益率這些因素,Curve以一種風險最小化的方式為流動性農民提供了可觀的回報,因此成為了流動性熱點。

CRV和veCRV

Curve收益率如此之高的一個重要原因,正是CRV獨特的代幣經濟。

盡管它可以像任何其他資產一樣持有,但代幣持有者可以鎖定他們的CRV以獲取資產的全部收益。而所謂鎖定,是將CRV代幣放在Curve合約內一段時間以接收投票托管CRV(veCRV)的過程。

前歐盟貿易專員加入DeFi爭議解決平臺咨詢委員會:金色財經報道,前歐盟貿易專員Phil Hogan將加入DeFi爭議解決平臺Astra協議的咨詢委員會。[2021/7/7 0:31:55]

需要注意的是,這個過程是不可逆的,這意味著一旦你將CRV轉換成為veCRV,那么在鎖定期結束之前,你都無法換回你的基礎資產,此外,veCRV也是不可轉讓的。

為了激勵更長時間的鎖定,你將收到的veCRV數量,是與你決定鎖定CRV的時間成正比的。例如,對于你決定鎖定4年的每一個CRV,你將收到1個veCRV,對于鎖定兩年的每個CRV,你將收到0.50個veCRV,對于鎖定一年的每個CRV,你將收到0.25個veCRV,對于鎖定一個月的CRV,你將收到0.02個veCRV。

而在鎖定后,veCRV持有人就擁有了以下這些權利:

治理權

協議交易費的50%

提升CRV獎勵

雖然前兩個是相對直接的,最后一點卻需要一些解釋。對于流動性提供者來說,“Boosts”就是作為CRV獎勵的一個倍數,這可能是非常有利可圖的,因為它最多能增加2.5倍的CRV獎勵。

值得注意的是,Boosts并非是一成不變的:根據持有的veCRV數量和池子中的流動性,每個LP的“Boosts”提升幅度各不相同。

這種提升形成了Yearn和Convex之間“沖突”的關鍵:兩種協議都試圖獲得盡可能多的CRV,以便為veCRV鎖定CRV,從而為存儲用戶贏得最大可能的提升倍數。

波場孫宇晨:2021仍將是DeFi大年,預計明年還會有大量以太坊需求外溢至波場:12月23日,“瞰見未來—國際區塊鏈技術創新峰會暨Cointelegraph中文一周年”大會在三亞灣海居鉑爾曼酒店拉開序幕,本次大會由Cointelegraph中文主辦、Nova聯合主辦,匯聚重磅嘉賓、聚焦行業熱門議題,共討2020年區塊鏈技術發展、落地應用場景,展望區塊鏈行業的未來發展趨勢。

會上,Cointelegraph中文CEO Vadim Krekotin與波場創始人孫宇晨圍繞加密貨幣采用、比特幣市場變化、DeFi發展趨勢等話題展開線上爐邊對話。

孫宇晨在對話中表示,“2021仍將是DeFi大年。我認為明年還會有大量以太坊需求外溢至波場,其實我們看到的波場版USDT就是一個很明顯的例子。目前,波場一天轉帳量大概在40萬至50萬筆,這其實已經遠遠大于以太坊本身的需求”。[2020/12/23 16:17:06]

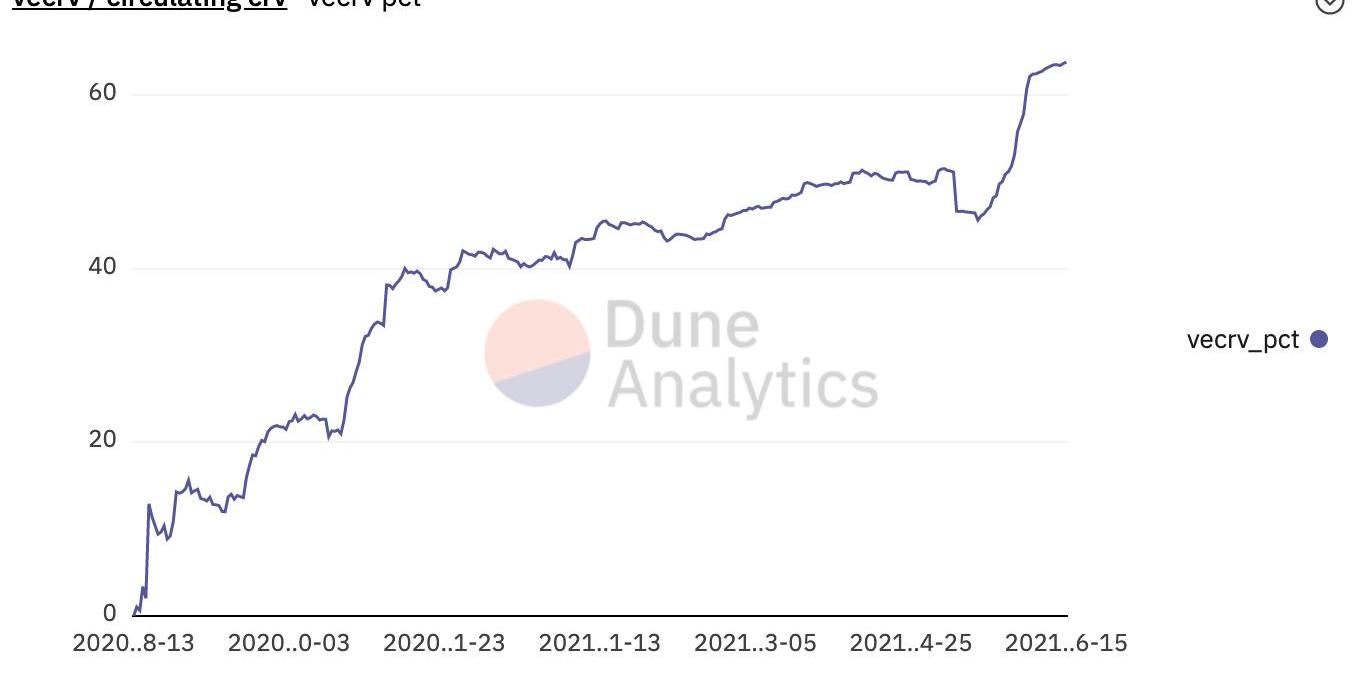

這是導致CRV鎖定數量突然大幅增加的驅動因素,目前超過63%的CRV供應已停止流通。

讓我們深入到每個協議的框架下,看看它們是如何工作的,并理解它們的同與不同。

Yearn和Backscratcher

Yearn擁有超過50億美元的TVL,其目前是DeFi領域最大的收益協議,Yearn的金庫是該領域最受歡迎和最有用的產品之一,用戶可以在這里存放代幣,然后Yearn將為其開發和部署不同的收益優化策略。

而Yearn主要的收益來源之一就是Curve,其46個V2金庫中有41個是采用了某種涉及CRV獎勵的策略。記住,boost需要鎖定CRV,這意味著Yearn必須有某種方式將CRV導入Curve協議的手中。

DeFi借貸協議初創公司Swivel Finance籌集115萬美元種子資金:金色財經報道,DeFi借貸協議初創公司Swivel Finance在由投資公司Multicoin Capital領導的種子輪中籌集了115萬美元。Electric Capital、CMS Holdings、Defiance Capital、Divergence Ventures以及一些天使投資人也參加了這一輪融資,其中包括火幣公司投資顧問Alex Pack和Aave創始人Stani Kulechov。[2020/12/11 14:50:36]

這就是“backscratcher金庫”發揮作用的地方。

有了backscratcher,用戶可以存放CRV以將其轉換為yveCRV,yveCRV表示veCRV的代幣化版本。兩種代幣的功能相同:yveCRV持有人仍將獲得50%的Curve交易費用。

然而,yveCRV還允許持有人在不失去流動性的情況下獲得鎖定CRV的好處,因為它是能在SushiSwap上交易的。backscratcher還通過鑄造或購買更多yveCRV,將從Curve賺取的交易費用重新投入到金庫中,從而自動復合收益。

backscratcher的好處很明顯:它為存儲用戶提供了更高的資本效率、收益率以及流動性。

Yearn還利用backscratcher中的CRV來提高其他金庫中存儲用戶的獎勵。這方面的一個例子是CurveLP代幣的金庫,存儲用戶可以在其中賺取標準的交易費用,以及提高的CRV獎勵。這也提高了資金效率和用戶的收益率,因為他們可以獲得這些獎勵,而不必自己擁有和鎖定CRV。

幣贏CoinW平臺DeFi幣種今日普漲 NMR領漲:據幣贏行情數據顯示,截止今日10:00(GMT+8),平臺內DeFi幣種今日普漲,NMR領漲,今日漲幅為151.23%,現價48.23USDT;ANJ今日漲幅89.64%,現價0.107USDT;STONK今日漲幅52.05%,現價4.4USDT;BUIDL今日漲幅為45.52%,現價2.72USDT。行情波動較大,請注意風險控制。[2020/8/13]

此外,從這些金庫中獲得的CRV的10%會被放回到backscratcher中,并被鎖定以持續維持和增加boosts倍數。

總結一下:

Yearn通過存款到backscratcher來大量儲備CRV;

這個backscratcher是用來為Yearn的其他金庫提高CRV獎勵倍數的;

所有金庫中10%的CRV獎勵都會存入到這個backscratcher;

Yearn的目標很明確:積累盡可能多的CRV,以實現所有金庫的最高收益提升。

此前,Yearn在積累CRV的過程中幾乎沒有遇到任何競爭。

而在最近,ConvexFinance的出現打破了這個局面。

Convex101

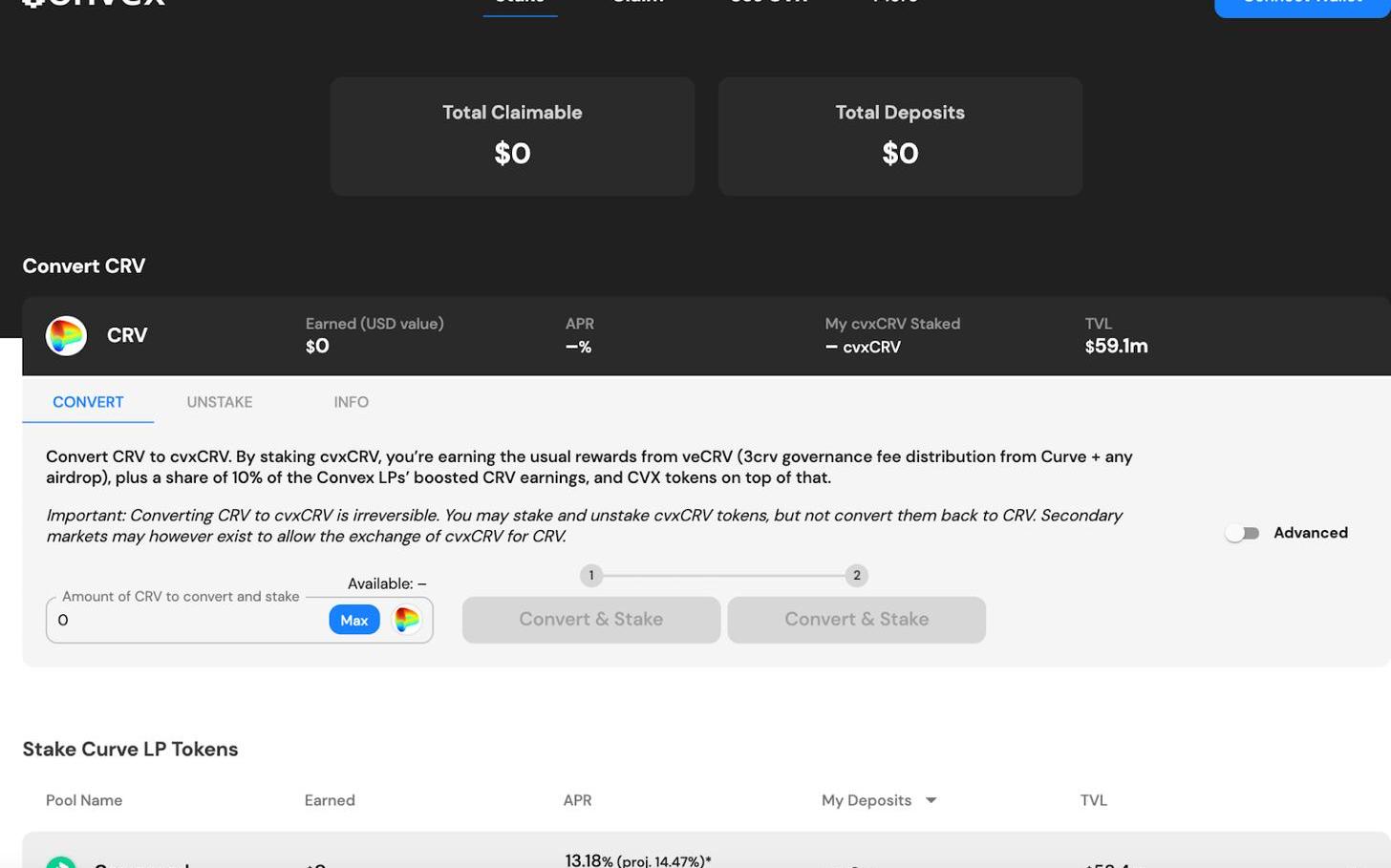

Convex是一種旨在幫助Curve流動性提供者和CRV持有者最大化其收益率的協議。盡管該項目的推出時間還不到一個月,但它已經吸引了很多關t注,目前該協議鎖定的資產值已超過了34億美元。

與Yearn一樣,Convex為CRV持有人提供了將其持有的資產轉換為veCRV的代幣化版本cvxCRV的能力。

用戶可以通過質押cvxCRV來賺取Curve交易費用、提升CRV獎勵倍數、使用LP金庫績效費的收益以及CVX獎勵進行支付。CVX也可以質押在平臺上,為用戶贏得更多的cvxCRV。

除了收益農耕獎勵之外,cvxCRV的持有人還可以獲得流動性,因為cvxCRV可通過SushiSwap等交易所進行交易。

與Yearn一樣,在cvxCRV金庫鎖定的CRV被用于提高CurveLP的金庫獎勵。在這種情況下,用戶可以質押他們的代幣與CVX獎勵,以提升CRV獎勵。類似于Yearn,這提高了資本效率,最大限度地提高了LP的收益率,因為他們可以在不需要持有和鎖定CRV的情況下獲得提升回報。

而Convex和Yearn之間有三個關鍵區別:

在Convex上,用戶將不得不手動將他們的獎勵重新投資到不同的金庫中來復合收益,而Yearn是自動完成的。

Convex的費用較低,其會收取16%的利潤費,而Yearn則是在收取20%的利潤費的基礎上,再收取2%的管理費用。

在Convex上,用戶還可以挖取CVX。

這就是Convex在近期迅速增長的原因,與Yearn一樣,它也為LP和CRV持有人在資本效率、收益率和流動性方面提供了類似的提高,并帶來了額外的CVX代幣回報。

那么,Convex真的是Yearn殺手嗎?

上面,我們了解了這兩個協議的工作原理,現在讓我們嘗試將所有部分放在一起。

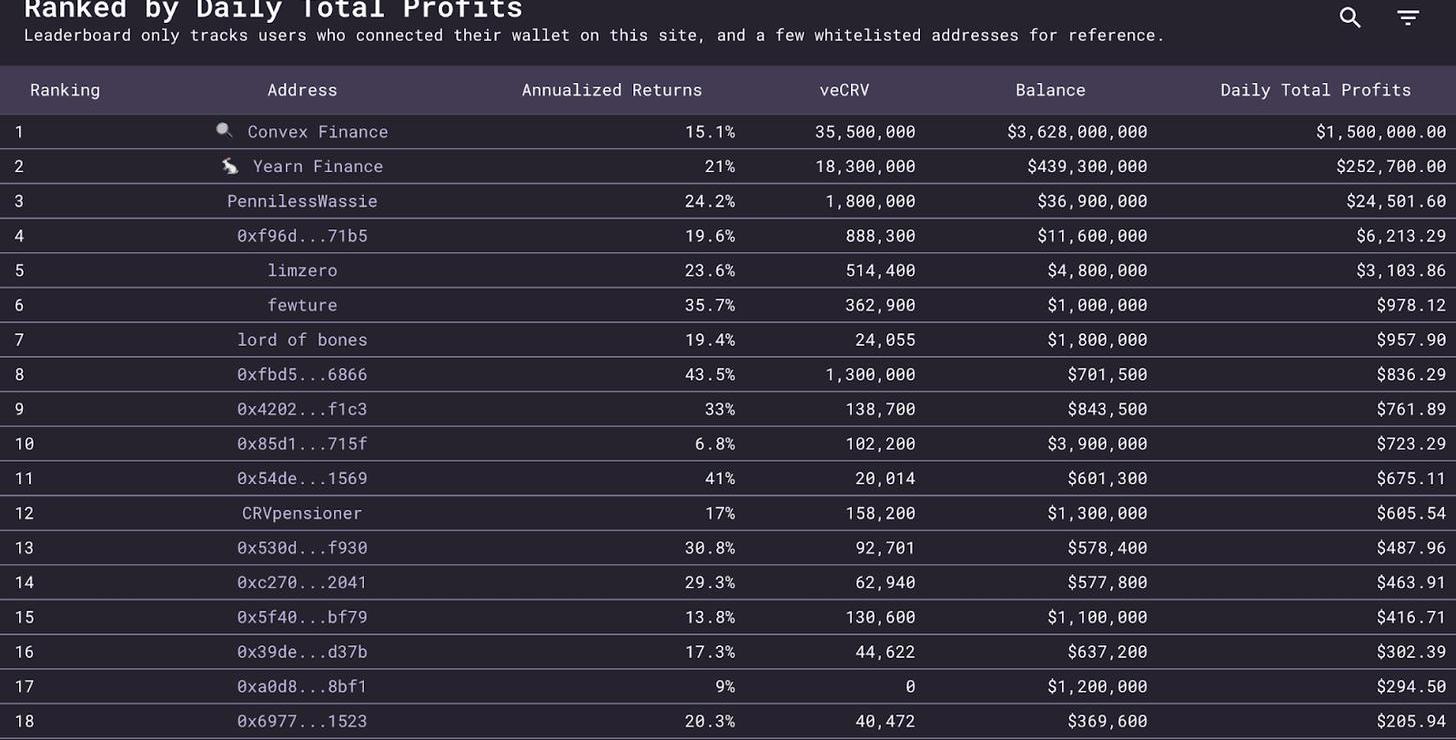

正如我們之前所討論的,當前已經有63%的CRV供應已鎖定成veCRV,在2.12億個veCRV當中,持有數量最多的兩個實體分別是Convex以及Yearn

乍一看,由于Convex在veCRV數量方面占有著巨大優勢,其應該會獲得更高的收益以及提升倍數。然而,更深入的觀察表明,事實并非如此。

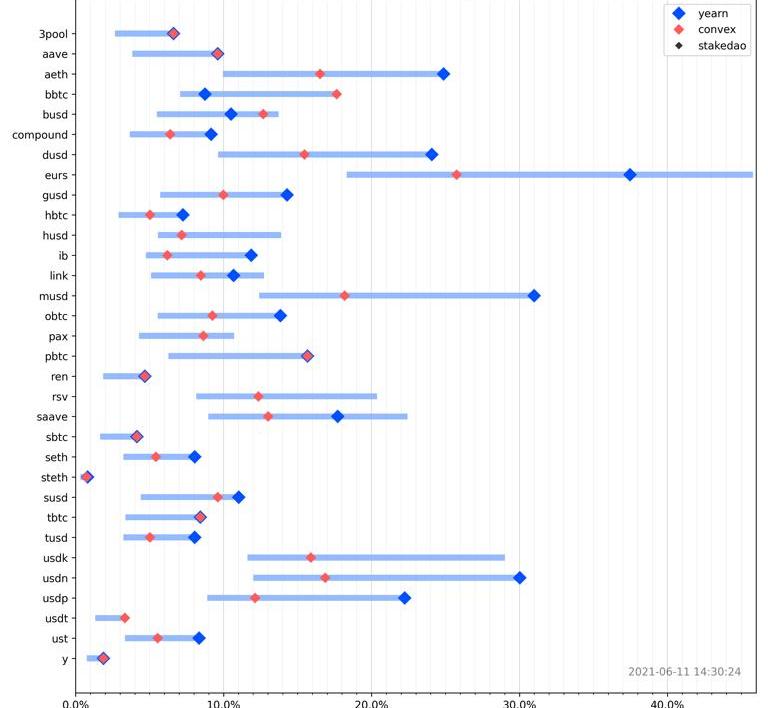

我們可以看到,盡管Yearn擁有的veCRV代幣較少且總收益較少,但其能夠產生更高的回報率,年化收益率能夠達到21%,而Convexs只有12.7%。這可能歸因于不同Curve池子之間提升的分散性。請記住:boost倍數取決于持有的veCRV數量以及池子中的流動性。

從上圖中我們可以看出,Yearn在大多數不同的池子中都有boost提升,因此在APY方面具有優勢。這創造了一個有趣的情況,Convex金庫因為有CVX獎勵,其整體的APY更高,而Yearn則為存款人提供了更好的CRV回報。

需要考慮的一個有趣因素是,這兩個協議在Curve上的治理能力。

眾所周知,veCRV持有者可以決定CRV通脹獎勵在不同池子中的分配。由于Convex現在擁有最多的選票,他們將能夠在新發行的CRV的方向上擁有相當大的發言權。我們可以看到一個場景,其中Convex投票將CRV分配給最大化其boost倍數的池子,而弱化Yearn的提升倍數。

當你在閱讀本文時,或許已經有早期測試在進行當中,就在昨天,Curve團隊提出了一項提議,要求從alUSD池子中移除CRV獎勵。

由于Alchemix的收益來自于Yearn金庫,而后者又從耕種CRV中獲得了部分收益,因此很有意思的是,Yearn可觀的質押部分是否最終會成為這次投票的決定性因素。

目前還不完全清楚CRV通脹的重新分配是否會損害Yearn的競爭地位,因為任何增加Convex金庫的助推力也會使Yearn受益。

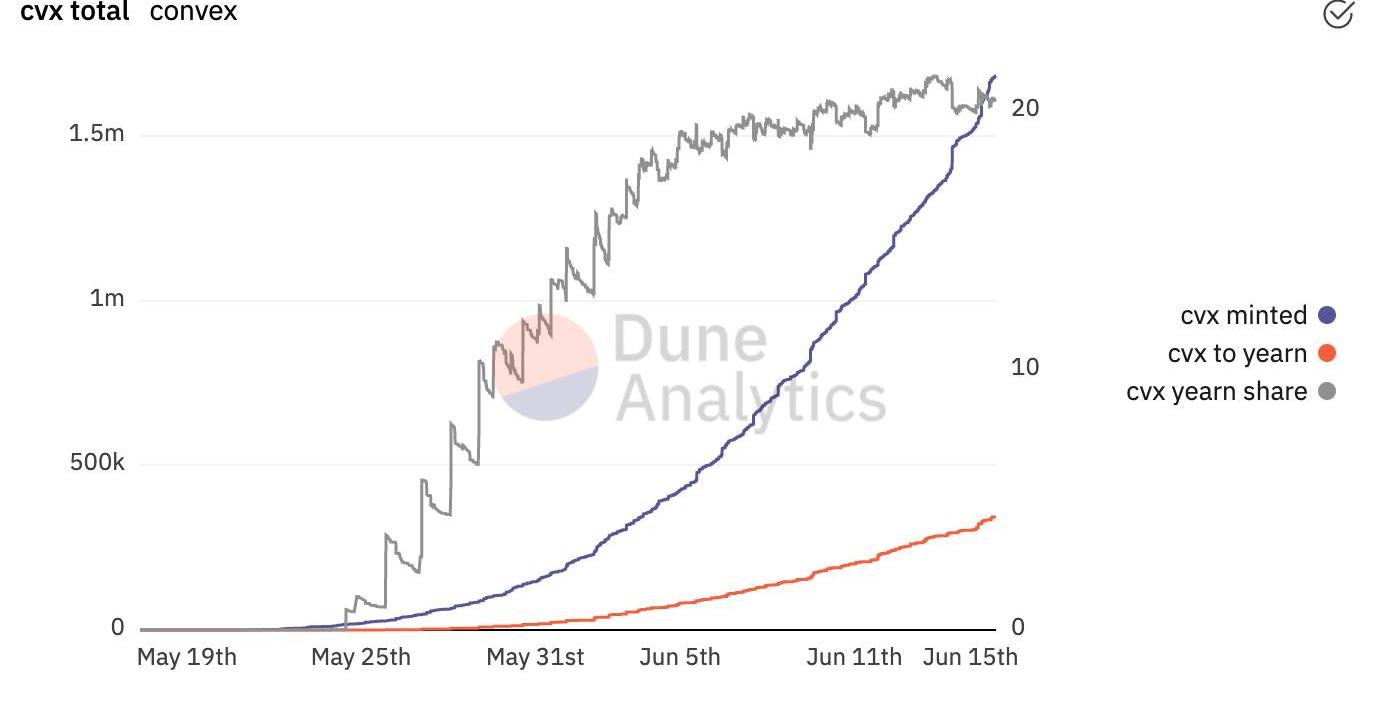

這是因為,Convex的鎖倉值有很大一部分來自于Yearn,目前有33個YearnCurveLP金庫正在使用將資金存入Convex的策略。事實上,在已分配的CVX獎勵當中,Yearn目前占到了20%以上。

Yearn獲得的CVX獎勵數量與CVX的價格之間也存在明顯的聯系。雖然這可能與市場的狀況有關,但隨著Yearn份額的增加,CVX代幣的價格出現了下降,這表明Yearn的大量CVX收獲給其代幣價格帶來了相當大的下行壓力。

所有這些因素表明,這些協議既是互補的,又是競爭的。Yearn受益于Convex鎖定CRV,因為它提高了存款人的收益率,而Yearn鎖定CRV也對Convex有利,因為更高的Yearn收益率會導致Yearn存款增加,因此ConvexTVL也會增加。

結論

與大部分DeFi一樣,貨幣樂高模糊了朋友與敵人之間的界限。雖然Convex可能被貼上了“Yearn殺手”的標簽,但很明顯,這兩個協議都會因為“大鎖定”而受益。

除了這兩種協議的用戶之外,整件事還有一個非常明顯的受益者:CRV持有者。隨著越來越多的CRV繼續被鎖定,其代幣會變得越來越稀缺,潛在的供應沖擊正在逼近。

閃電貸是去中心化金融世界中一種相對較新的無擔保貸款。最初由Aave于2020年初率先推出,此后它越來越受歡迎,并在許多借貸協議中可用.

1900/1/1 0:00:002021年6月9日,南美薩爾瓦多通過立法將比特幣作為國家的法定貨幣,隨后,巴拿馬以及巴拉圭國家領導人也在當天宣布讓比特幣成為法定貨幣.

1900/1/1 0:00:00文|EricAnziani@Crypto.com?COO譯|Bite@火星財經自去年年底以來,NFT取得了不錯的增長勢頭.

1900/1/1 0:00:00原標題:大行情不斷!黃金上演V型大反轉、比特幣狂飆逾13%市場屏息以待“最重要的會議”來襲FX168財經報社(北美)訊周一(6月14日),金融市場交投震蕩.

1900/1/1 0:00:00加密世界里的Staking是允許DeFi改變未來的一個特征,使數字代幣持有者能夠獲得一些可觀的被動收入.

1900/1/1 0:00:00BTC/ETH的潛在反彈表明,比特幣的漲勢將在下一次市場回升中快速超過以太坊。在價格潛力方面,比特幣正在關注短期內表現優于以太坊的可能性.

1900/1/1 0:00:00