BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD-0.71%

LTC/HKD-0.71% ADA/HKD-0.29%

ADA/HKD-0.29% SOL/HKD+2.74%

SOL/HKD+2.74% XRP/HKD-0.43%

XRP/HKD-0.43%鏈上協議與傳統公司一樣,在發展初期都面臨自行造血困難的窘境。源源不斷的現金流是維持任何系統可持續發展的關鍵,然而在步入成熟期前,一筆儲備資產是決定其能否更好地活下去的關鍵。當然,建立在某系統之上的協議與傳統公司的不同之處在于,若不考慮迭代更新,協議的固定運營成本可忽略不計。

本文出自BlockchainCapital,文中詳細闡述了能夠讓協議可持續發展的協議金庫運營模式及策略。

律動BlockBeats對原文進行了翻譯:

本指南及建議針對可用于管理DeFi協議DAO的資產負債表及金庫的各類工具。

盡管本文為經過大量刪節的版本,但包含了報告中的許多關鍵內容,更多可用工具及其風險的詳細評估可在完整報告中查看。

任何協議DAO的目的都是持久地管理及治理該協議。因此,協議的DAO需要將其資本化,來保證其不僅能夠可持續地運營下去,且可以不斷地投資于其未來的發展增長——這與傳統公司考慮自身資本化的方式并無不同。與傳統公司使用留存收益、股權和債務為自身融資一樣,協議的DAO也有類似的選擇:

觀點:隨著技術為區塊鏈提供新用途,加密貨幣助推人工智能炒作:金色財經報道,隨著數字資產面臨越來越大的監管壓力和其他市場阻力,它們也已經不再是最新科技時尚的寶座。當OpenAI在 11 月推出 ChatGPT 機器人時,它為人工智能的實際應用鋪平了道路。從那時起,人工智能吸引了創始人和投資者的注意,正是這些人推動了加密貨幣的繁榮。

投資基金Struck Crypto創始人兼管理合伙人Adam Struck表示,你實際上可能會看到人工智能在某種程度上成為了重返區塊鏈的催化劑。自ChatGPT發布以來,該基金一直在進一步深入研究人工智能。?

加密貨幣風險投資公司CoinFund執行合伙人兼首席投資官Alex Felix表示,區塊鏈技術可以為人工智能帶來更大的透明度和去中心化,而人工智能在用于訓練模型的數據方面可能極其不透明。[2023/6/25 21:57:50]

-協議的留存收益以及來自協議金庫資產的非運營性收入

觀點:元宇宙將深刻影響技術變革和產業變革:金色財經現場報道,由南京市建鄴區人民政府、中國產學研合作促進會、中國移動通信聯合會員宇宙產業工作委員會、南京信息工程大學主辦的“南京2023元宇宙應用共創大會”上,建鄴區委副書記姜宸在致辭中提到,元宇宙將深刻影響技術變革和產業變革,給現實世界帶來核裂變甚至是核聚變式的巨大變化。

元宇宙將成為建鄴數字經濟和實體經濟的橋梁,推動建鄴區數字經濟高質量發展,建鄴區也將為元宇宙企業入駐提供堅實基礎,包括資金支持、產業發展空間和創業服務,推動在包括游戲動漫、時尚消費、文化藝術和數字治理等多領域的元宇宙應用和發展。[2023/5/24 15:22:51]

-出售協議原生資產換取穩定幣/ETH/BTC

-借入債務

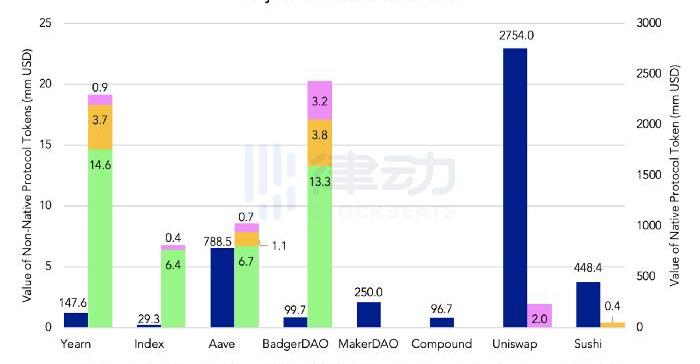

如下圖所示,許多DeFi協議的DAO幾乎將所有金庫資產都以其原生代幣的形式進行持有。由于協議的運營費用以美元/法幣進行計價,當熊市到來時可能會迫使DAO以極低的「甩賣」價格出售其原生代幣,以保持其正常運營。因此,協議的DAO應該有多種產生收入現金流的方式,以支撐其運營費用;但是由于金庫需要有一個資產基礎來產生收益/非運營性收入,所以DAO應該考慮進行代幣銷售或發行債務來獲得這個資產基礎。

觀點:機構以及散戶投資者需求增加推動了比特幣飆升:1月8日消息,機構投資者,企業投資者以及最近散戶投資者的需求增加推動了比特幣的飆升。CoinShares首席收入官Frank Spiteri表示:“我們看到需求的持續飆升,主要是受到機構興趣的推動,并沒有跡象表明我們步入2021年會減弱。”美國銀行(Bank of America)投資策略師周五也表示,市場上“猛烈”的通脹價格波動,幫助比特幣在過去兩個月上漲。(路透社)[2021/1/8 15:41:06]

圖一.2021年6月11日數據

留存收益:

DAO有兩個產出可留存收益的途徑:協議收入和非運營性收入。

觀點:灰度今年第四季度已增持115236枚BTC,比特幣流動性危機將至:CoinCorner首席執行官Danny Scott發推表示,灰度今年第四季度已經增持了115236枚BTC,相當于22億美元。他再次重申:BTC流動性危機即將到來。

此前12月2日,Danny Scott曾發推表示,加密交易所中存儲的比特幣數量正在以前所未有的速度減少。用戶正在積極構建比特幣長期頭寸。比特幣流動性危機即將到來。(U.Today)[2020/12/16 15:24:30]

盡管許多DeFi項目現在明白將價值累積作為代幣經濟中一部分的重要性,但并非所有DAO都會將協議產生的費用/收入進行留存。例如Aave、Yearn、BadgerDAO和IndexCoop都會將協議收入保留在其DAO的金庫中,但Sushi、Compound、Uniswap和Maker目前就不會這樣做。與任何高增長公司類似,當投資于核心業務的投資回報率高于資本成本時,向股東支付「股息」是不合理的。此外,DAO還應該仔細考慮他們收入的組成結構:Aave和Yearn的大部分收入來自于生息穩定幣,而IndexCoop的收入大部分來自于他們的高風險產品。因此,DAO至少應該保留協議收入的一部分,并仔細考慮這部分收入的組成結構。

觀點:穩定幣是全球投資者尋求美元敞口的創新機制:加密谷發布文章《數據丨 2020年穩定幣的爆發式增長》顯示,近幾天,穩定幣的規模增長了近30億美元,總計超過了90億美元,達到歷史高點。文章認為這是因為穩定幣是全球投資者尋求美元敞口的創新機制,同時還承擔了加密貨幣波動對沖的作用,充當了交易平臺之間橋梁。

文章顯示,《華爾街日報》3月份的一篇文章《世界對美元的渴望》稱,全球投資者正在拋售資產,并花大價錢將當地貨幣換成美元。在金融危機期間,美元的需求在“逃亡到安全地帶”的情況下歷來都會增加。穩定幣是全球投資者尋求美元敞口的創新機制。24小時不間斷地轉移到無數的個人加密貨幣錢包或全球交易平臺。

而且沒有任何國界的概念,全球加密貨幣生態系統中的任何人都可以獲得并持有。文章還認為,與傳統銀行業務相比,穩定幣保持了多種優勢:一是設立加密貨幣錢包比設立銀行賬戶要容易,特別是對于美國境外的人來說。二是DeFi讓穩定幣可以被程序化地借入、借出和作為抵押品使用。[2020/4/28]

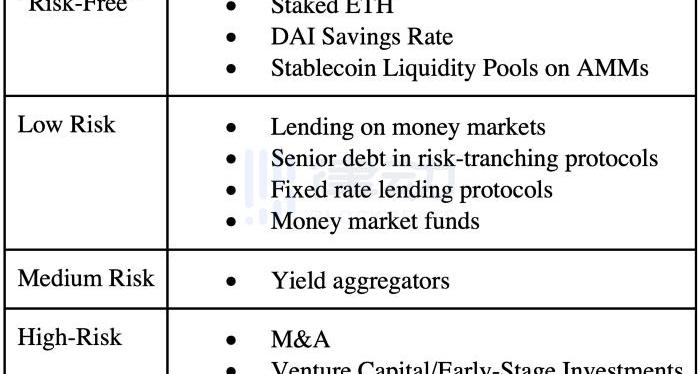

特別是當考慮到許多DAO的金庫規模時,有些DAO收入的很大一部分很可能來自于非運營性收入/投資回報。這就像傳統公司投資于各種不同風險程度的資產,DAO可對類似的不同鏈上資產類別進行參考,將金庫的資產負債表多樣化為:

更多細節請參見報告全文

目前,即使是一些頭部協議也無法產出足夠的收入來支付協議的運營費用。例如,即使將流動性挖礦這類非運營收入記入,Yearn仍處于虧損狀態。因此,僅保留協議收入可能不足以為協議運營提供足夠資金。這意味著DAO可能需要籌集額外的資金來獲得足夠大的資產基礎,以產生收益回報——這也為應該剝離出多少金庫資產提供了指導性意見:假設在合理且低風險的投資回報率情況下,我們可反推出所需的非原生資產作為投資本金的體量。一旦DAO建立了其儲備資產的頭寸,他們就可以根據其風險偏好評估多種投資工具,并決定資產配置策略,以最大限度地減少資產相關性和不同維度的風險。

通過代幣銷售募集資金:

代幣銷售是將資產負債表多樣化及建立儲備資產頭寸的最佳途徑。但DAO只有少數幾種代幣銷售的方式:

-在公開市場以市價進行銷售;但這可能對代幣價格十分不利。

-向戰略一致的投資者進行OTC銷售;然而,此類交易的最終售賣條款可能會引發其他持幣者的不滿,并且挑選出可以成為DAO長期合作伙伴的戰略投資者是十分困難的事情。

-拍賣;然而,拍賣機制需要精心設計,但如果機制過于復雜可能會對于拍賣的宣傳推廣不利。

-金融工程;然而,這些期權最終仍會在某個時點對代幣價格產生影響,而且通常越「清奇」的策略所需向OTC支付的費用就越高。

因此,DAO應該仔細評估他們的具體需求,以決定哪種方案最適合他們。例如,某DAO可能最終決定采用2和3的組合型方案來引入一批為協議增值的投資者,并同時激勵現有的持幣者。

舉債融資:

與傳統金融一樣,舉債是另一種替代方案,并且可能是一種比稀釋代幣銷售更低成本的融資形式。因此,對于那些金庫現金流可償債能力強的DAO來說,舉債可被視為代幣銷售的替代融資方案。

目前,DeFi中的借貸只能進行超額抵押。盡管如此,絕大多數DAO直接使用Compound/Aave/Maker開立債務頭寸——即使可以在CREAM或UnitProtocol等平臺上可以找到DAO的原生代幣,該代幣的借貸能力/債務上限也可能無法滿足DAO的資金需求。因此,大多數希望舉債的DAO只能通過發行債券或可轉債,隨后進行拍賣后變現成穩定幣。

盡管市面上有無抵押借貸的選擇,但這對于絕大多數DeFi協議來說并非可選項。即使對于那些少數被批準的CREAM的IronBank合格借款人來說,這些貸款也有信用額度,且這些貸款僅旨在用于短期的流動性挖礦,而并非用于DAO的長期運營/資本支出。雖沒有什么能阻止協議發行無擔保債券并進行拍賣,且承諾向債券持有人空投利息,但這種無償還保證下發行的信貸是不太可能成為常態的。例如,盡管TradFi債權人可以對債務公司啟動止贖程序,正如美國7/11破產法案中規定,但DeFi協議中沒有任何相關法案規定。因此,除非出現一套健全的鏈上「破產」流程,或出現一套保障債權人利益的正規措施,DAO或許無法實現部分抵押/無抵押借貸。

總結:

鑒于DeFi的DAO需要對其協議提供永久支持,根據收入/支出來管理其資產負債表是一項至關重要的任務。大多數協議的DAO目前僅在其資產負債表上持有其原生代幣。鑒于加密貨幣的波動性,這可能意味著DAO需要被迫在熊市期間出售其原生代幣,以維持其運營。因此,DAO應該首先確保他們有一個以儲備資產為本位的收入現金流,如果收入不足以支付運營費用時,DAO應該考慮使用代幣銷售/舉債等形式募集額外的儲備資產。這樣做將為協議的DAO在資產負債表上提供大量的儲備資產基礎,以保證充足額外的非運營性收入及投資回報,以作為極端情況下的「緩沖」。遵循這樣的劇本,任何DAO都將會有更佳的財務狀況,即使在多年的熊市期間也能維持其協議的正常運營。

介紹 本文就從一個比喻開始吧。想象一下我們回到了中學的數學課上。我們的老師,和其他中學數學老師一樣殘忍,給我們列出了一百道長除法問題,每道題的數字都很大。我們的任務是解決盡可能多的問題.

1900/1/1 0:00:00本周技術周刊包含比特幣、以太坊、以太經典、波卡、Hyperledger五個網絡的技術類消息。 比特幣網絡 Gemini贊助比特幣核心開發者DhruvMehta和JarolRodriguez加密貨.

1900/1/1 0:00:00撰文:CuySheffield,Visa全球加密產品團隊負責人;編譯:PerryWang我們每天都在消費以「角色」為中心的流行娛樂產品,一組成功的角色可以成為特許經營授權的基石.

1900/1/1 0:00:00根據銀保監會等五部門發布的《關于防范以“虛擬貨幣”“區塊鏈”名義進行非法集資的風險提示》,請讀者遵守所在地區法律法規,本文內容報道不對任何經營與投資活動推廣進行背書,請投資者提高風險防范意識.

1900/1/1 0:00:00原標題:《英偉達,逐夢元宇宙》2020年7月8日,載入人類科技史的一天,英偉達市值首次超越英特爾,成為全美最大芯片企業,似乎是一種宣告:一個時代結束了,另一個時代開始了.

1900/1/1 0:00:00法國銀行、瑞士國家銀行、國際清算銀行創新中心和一個由埃森哲牽頭的私營部門財團將進行一項實驗,使用批發中央銀行數字貨幣進行國際支付.

1900/1/1 0:00:00