BTC/HKD+1.57%

BTC/HKD+1.57% ETH/HKD+1.55%

ETH/HKD+1.55% LTC/HKD+2.52%

LTC/HKD+2.52% ADA/HKD+5.44%

ADA/HKD+5.44% SOL/HKD+4.39%

SOL/HKD+4.39% XRP/HKD+6.72%

XRP/HKD+6.72%一文了解Defi協議可能發生的「RugPull」和銀行擠兌風險!

前提:

“如果您不了解已投資或打算投資的加密項目的利弊,您可能會因市場操縱、智能合約錯誤或任何黑天鵝事件而感到意外,最終可能會失去辛苦賺來的錢。所以DYOR總是可取的:”。

加密行業最近發生的一個「RugPull」事件就是:

TITAN代幣價格跌至零,該項目聲稱“經歷了世界上第一次大規模的加密銀行擠兌”。人們不斷套現,代幣價格不斷下跌。當人們在贖回最初的抵押品后,卻開始了競相拋售。這造成了多米諾骨牌效應,越來越多的玩家選擇退出游戲,TITAN價格在幾個小時內嚴重下跌。億萬富翁投資者MarkCuban也損失慘重,雖然他聲稱對該項目的投資“只占一小部分”。

這種銀行擠兌問題是所有Defi投資者需要考慮的相關風險之一。所以今天我想為您解碼RugPull,希望它能幫助你在未來做出更明智的投資決策。

以太坊Layer2上總鎖倉量為95.21億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為95.21億美元,近7日跌9.64%。其中鎖倉量最高的為擴容方案Arbitrum One,約63.70億美元,占比66.90%,其次是Optimism,鎖倉量19.37億美元,占比20.35%。[2023/4/23 14:20:43]

那么讓我們開始了解:

RugPull是什么?

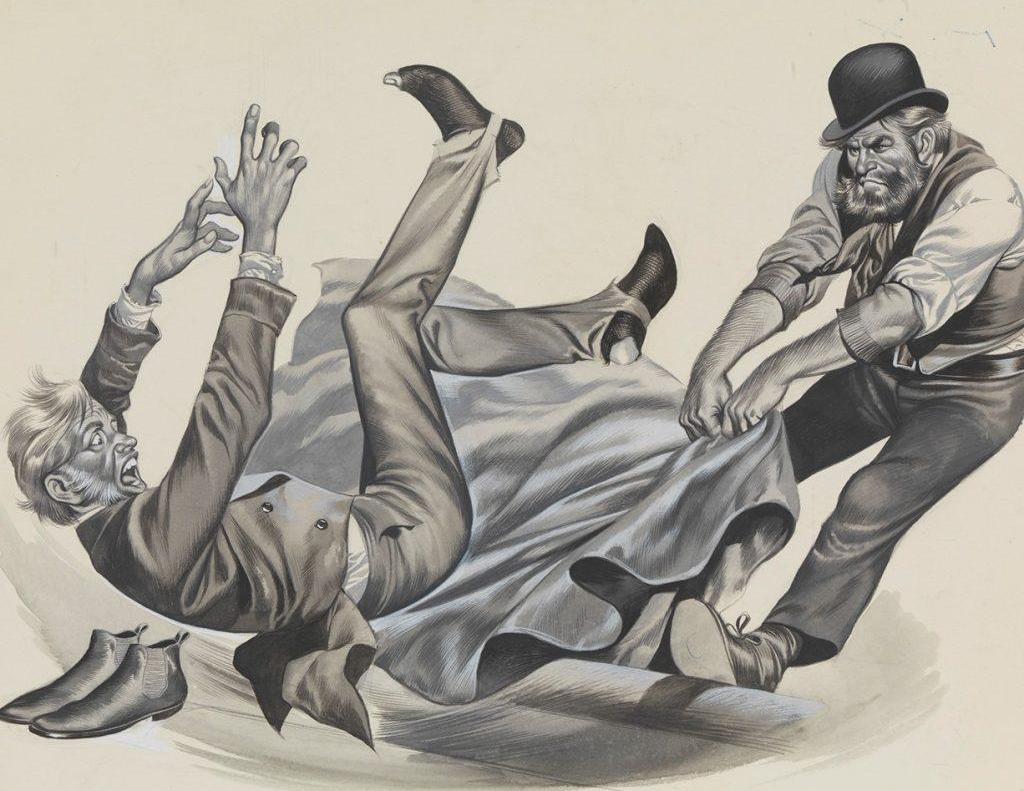

上圖簡單粗暴的展示了這種現象。

加密世界容納了多個基于區塊鏈的、DEFI、DEX、DApp、智能合約項目,這些項目為普通人提供了投資和成長的新工具。財務自由的夢想從未如此觸手可得,加密領域賦予了人類新的希望、新的力量,以行使和改變他們的命運。

比特幣內存池已接近1GB,但并非因Ordinals銘文導致:3月24日消息,據Glassnode數據顯示,比特幣內存池容量已接近1 GB,數據顯示當前有超過6萬筆交易未確認,不過出現這種情況可能不是因為Ordinals銘文導致,分析認為本次比特幣內存池容量擴大很可能由現貨交易驅動。(cryptoslate)[2023/3/24 13:24:17]

但是,所有這些誘人的承諾也會帶來意想不到的風險,如果您不對所做的投資負責,這些風險甚至可能會粉碎這些夢想。總有一些“壞人”希望通過快速致富的自私意圖讓別人的生活陷入困境,所以他們不害怕操縱這個高度不受監管的加密貨幣市場來為自己謀利。

Defi平臺最容易受到這種惡意意圖的攻擊,而且高度不受監管,它們很容易受到此類攻擊。因此,作為散戶投資者,可能會冒著失去所有被抵押或集中在這些Defi項目中資金的風險,這樣的風險就是rugpull。

百度正在探索以DuDu Lab為核心,以NFT進軍海外原生Web3市場:11月15日消息,百度正在探索以DuDuLab為核心,以NFT進軍海外原生Web3市場,并圍繞DuDu island的故事開創Web3 NFT IP元宇宙,未來或將成為第一個Web3迪斯尼。

據悉,DuDu Lab通過AI給與持有者進行創作,旨在改變傳統的NFT運營模式,幫助Web3轉型發展意愿的企業發行與策劃運營NFT等流程。[2022/11/15 13:07:15]

RugPull是加密貨幣領域中的一種惡意操縱,Defi項目所有者可能會放棄該項目并帶著投資者的錢逃跑,軟件修復問題是他們通常使用的借口。

Rugpull在Defi生態系統中最為常見,而去中心化交易所是最大的受害者。許多新的Defi項目涌現出自己的原生代幣,開發者將這些代幣與ETH、USDT、DAI等流行代幣配對,并允許用戶將其與配對的代幣進行交換,以更高的回報吸引投資者。隨著投資者數量的增加,他們會帶著協議中匯集的已建立的ETH/DAI/USDC/USDT等“攜款逃跑”。

ETC全網算力突破90TH/s,24小時漲55.17%:9月15日消息,據2Miners數據顯示,以太坊成功合并后,當前ETC全網算力為92.48TH/s,4小時漲幅為55.17%,續創歷史新高[2022/9/15 6:57:59]

那些心懷惡意的開發人員發現創建DeFi平臺代幣非常容易,因為這些平臺提供了這樣做的自由,而無需審核在其網絡上列出的每個代幣,此類開發人員主要使用以太坊區塊鏈,因為它是開源的并且具有ERC-20標準,可以輕松創建代幣。

如何識別此類項目并保護您的資金?

檢查給定Defi項目的流動性池

一種簡單的方法是檢查項目特定資金池的流動性。較高的流動性是DeFi項目實力的標志,但這并不能解決所有問題,還應該檢查該項目的發展歷史以及幕后團隊。

區塊鏈跨境結算網絡開發商Velo Labs宣布與DeFi平臺EvryNet戰略合并:5月27日消息,基于區塊鏈的跨境結算網絡開發商Velo Labs宣布與DeFi平臺EvryNet戰略合并,溝通打造CeDeFi的未來。據悉,Velo Labs正在開發一個基于區塊鏈、合規優先的全球結算網絡,為個人和企業提供快速、安全和低成本的跨境支付。EvryNet的去中心化應用程序為投資者開啟了一個充滿新資產、投資機會和創新策略的世界。(prnewswire)[2022/5/27 3:44:57]

例如,UniSwap、Bancor、AAVE、Compound已經運行了超過2-3年,并且有足夠的總價值鎖定在他們的Defi生態系統中,因此向這些項目投入流動性是相對安全的。

始終研究創始人歷史

永遠不要盲目關注任何新聞或謠言并計劃投資,或者僅僅因為抵押您的代幣獲得了更高的回報。始終深入研究您希望投資的Defi項目的創始人是誰。誰在支持那些項目?是否有任何針對他們的過去問題報告以及更多類似的問題?

根據DeFi的流動性池檢查代幣鎖定期

流動性池是任何DeFi項目背后的基礎,沒有足夠的流動性,它們就無法提供以下交易功能:

代幣交換

自動做市商(AMM)

加密借貸

加密挖礦/流動性挖礦等。

上述所有服務共同為DeFi引擎提供動力,它們需要相關流動性池中有足夠的流動性才能順利運行。

因此,請務必了解平臺對資金池中的代幣強制執行的鎖定期是多長。最有信譽&受信任的項目都會將流動性鎖定一段時間以保護投資者的利益。

突然的波動–代幣價格暴漲

具有投機性風險的一件事是給定流動性池中的代幣價格突然暴漲。

因此,如果您注意到代幣價格突然上漲50倍或100倍,那么,您需要對這種投機行為保持謹慎,因為這可能是一種陷阱,觸發所謂的FOMO以吸引更多投資。

謹防高額獎勵:

新推出的DeFi池可能會為您的抵押代幣提供高回報,因為他們也希望有更高的流動性。但是當任何項目開始提供意想不到的500%或1000%回報時,你需要謹慎,這對于成熟的DeFi玩家來說是不正常的。

所以有一句名言:“所有閃光的并不都是金子”。

您應該記住這句話,并要格外小心地做出決定。

來自DeFi領域的一些主要「RugPull」事件:

Messari報告:自2019年以來,Defi黑客已經造成了超過2.84億美元的損失,「RugPull」事件中被盜的平均金額為1190萬美元。

Thodex:2020年,擁有約400,000名用戶的土耳其加密貨幣交易所Thodex被指控跑路,Thodex網站關閉,他們宣稱:“暫時關閉以解決公司賬戶的異常波動”。據稱,首席執行官Thodex帶走了20億美元的客戶資金并逃往土耳其。

MeerkatFinance:這個DeFi項目消耗了價值3100萬美元的加密資產。在其官方Telegram頻道上,該團隊聲稱其智能合約保險庫遭到破壞。

結論

許多此類事件正在被識別和報告,因此鑒于銀行擠兌、「RugPull」和跑路騙局的增加,您需要對您的投資策略更加負責,好好做功課,避免盲目投資任何新的DeFi項目。

惡意黑客經常利用人們的暴富心理和FOMO本能來陷害投資者,但如果你是一個頭腦清醒、謹慎的投資者,就會發現很多問題,計算過風險后,您就可以拿著錢睡個安穩覺了。

作者:pramodAIML

編譯:MaryLiu

頭條 ▌本月加密投資產品的資產管理規模下降9.5%金色財經報道,受加密市場崩盤影響,本月加密貨幣投資產品管理的總資產下降了9.5%至405億美元.

1900/1/1 0:00:00熱點摘要: 1.薩爾瓦多總統:比特幣將于9月7日成為法定貨幣;2.CNBC主持人:巴拉圭宣布旨在使比特幣成為法幣的法案;3.比特幣礦工迎來重大利好.

1900/1/1 0:00:00熱門NFT游戲AxieInfinity用戶群不斷擴大!基于30天協議收益指標,有一個NFT項目現在主導了整個dapp領域.

1900/1/1 0:00:00本文作者:JonasGehrlein,Web3基金會研究科學家。本文發布于波卡官網,由PolkaWorld翻譯.

1900/1/1 0:00:00李鴻旭特別強調,信任是金,“白酒+區塊鏈”很好,但涉及“白酒+金融”,風險控制就顯得十分重要。在區塊鏈和傳統行業的結合中,“區塊鏈+白酒”一直是其中引人矚目的項目.

1900/1/1 0:00:00以太坊網絡自推出以來,由于其安全和卓越的功能以及潛在的增長潛力,同樣吸引了投資者和開發者的興趣。就市值而言,該網絡的原生貨幣ETH是第二大加密貨幣,僅次于比特幣.

1900/1/1 0:00:00