BTC/HKD-0.56%

BTC/HKD-0.56% ETH/HKD-1.26%

ETH/HKD-1.26% LTC/HKD-1.13%

LTC/HKD-1.13% ADA/HKD-1.37%

ADA/HKD-1.37% SOL/HKD-1.38%

SOL/HKD-1.38% XRP/HKD-1.33%

XRP/HKD-1.33%無常損失(Impermanentloss,也稱“非永久性損失”),即由于向自動化做市商(AMMs)提供流動性而導致價值損失,是DeFi中提供流動性的固有風險。理解如何駕馭這種現象能夠讓流動性提供者(LPs)能夠更好地為AMMs提供流動性。本文將概述一些不同的策略,教你如何在DeFi活動過程中減少或避免無常損失。

什么是無常損失?

DeFi生態系統中的去中心化交易所(DEXs)開創了自動化做市商(AMM)模式。AMMs以流動性池為中心,流動性池由流動性提供者(LPs)驅動,這些LPs向這些流動性池提供(存入)加密資產,以供任何人(交易者)通過這些流動池進行交易。

其中的主要理念是什么?即交易員可以隨時通過流動性池來兌換他們想要的代幣,LPs能夠在流動性池中的代幣被使用時賺取一部分的交易費。

然而,對于許多流動性池來說,它們的LPs在特定時間段內能否從交易費用中獲利,這是遠遠不能保證的。這是因為存在所謂的無常損失:由于AMMs工作方式的基本性質和加密貨幣的波動性,無常損失是向流動性池提供資產時的一種基本風險。

社科院專家:元宇宙是雙刃劍,將帶來五大巨變:11月15日消息,中國社會科學院數量經濟與技術經濟研究所信息化與網絡經濟研究室副主任、中國社會科學院信息化研究中心秘書長左鵬飛接受中新網“中國新觀察”欄目專訪時表示,我們距離元宇宙基本場景的實現大概需要10-20年時間。元宇宙將給我們的生活和社會經濟發展帶來五個方面的巨變:

一是從技術創新和協作方式上,進一步提高社會生產效率;二是催生出一系列新技術新業態新模式,促進傳統產業變革;三是推動文創產業跨界衍生,極大刺激信息消費;四是重構工作生活方式,大量工作和生活將在虛擬世界發生;五是推動智慧城市建設,創新社會治理模式。(中國新聞網)[2021/11/15 6:52:35]

簡單地說,像Uniswap這樣的AMMs使用特殊算法來自動維持一個流動性池的資產比例平衡,比如維持ETH/WBTC池中的這兩種資產價值50/50的比例,而ETH和WBTC價格的波動會導致這一比例的再平衡(rebalancings),在這種情況下,LPs會承受與其初始存款相比的資金損失。

聲音 | 張曉媛:疫情后區塊鏈行業就業市場將呈現五大發展模式:工信區塊鏈產業人才研究所負責人、鏈人國際創始人張曉媛日前做了《區塊鏈引領新就業模式》主題分享。張曉媛認為,新冠肺炎疫情給區塊鏈行業就業市場帶來的影響有限,疫情過后,區塊鏈就業市場將呈現出線下招聘向線上轉移、分布式辦公、異業聯盟合作、“宅經濟”、無人配送等五大發展方向。(證券日報網)[2020/2/12]

上圖:流動性池的概念,圖源:Finematics

這種損失也被稱為“非永久性”損失,因為只有當LPs在處于無常損失的時候撤出流動性資金時,這個損失才是永久性的。例如,由于市場波動,你在某個流動性池中的LP頭寸可能在今天遭遇無常損失,但明天這種無常損失又消失了,周而復始。

理解無常損失最簡單的方法是什么?

當LP頭寸的價值低于這些存入的代幣在公開市場上的價值時,就發生了無常損失。換句話說,比起向Uniswap上的ETH/WBTC池存入流動性資產,如果你在錢包中簡單地持有ETH和WBTC獲利更多,那么此時就發生了無常損失。

行情 | 五大比特幣地址屬于交易所 共約占BTC總量的3.5%:據bitcoinist消息,前5大比特幣地址屬于加密貨幣交易所。它們共持有592943比特幣,目前價值約為31 億美元。這大約占BTC總量的3.5%左右。前五大比特幣地址詳細情況為:1.幣安,其冷錢包目前持有141096 BTC,價值749654,668美元,占所有BTC的0.8117%,是迄今為止持倉最大的地址。2.Bitfinex,它目前擁有138661 BTC,價值736714464美元,占所有BTC的0.7977%。3.火幣,它的錢包里有108135 BTC,價值574526670美元,占所有BTC的0.622%。4.Bittrex,它擁有107203 BTC,價值569577142美元,占所有BTC的0.6167%。5.Bitstamp,在其冷錢包中擁有97848 BTC,價值是519974509美元,占所有BTC的0.5629%。[2018/11/21]

一個無常損失的例子

如果你依舊無法理解無常損失,這里有一個簡單的例子可以幫助你進行理解。

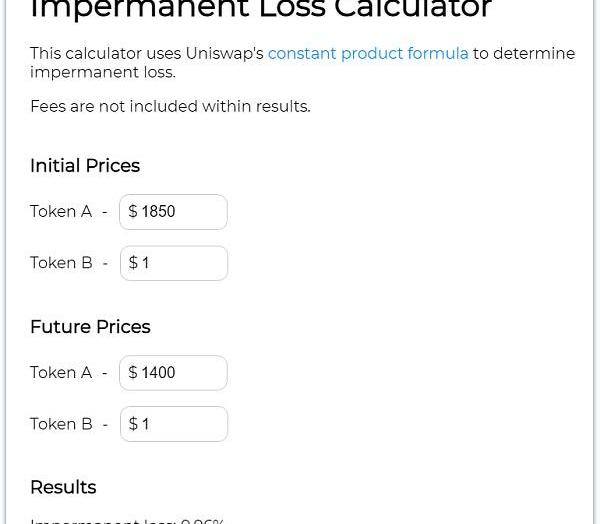

假設你去Uniswap,你想在ETH/USDC池中提供1000美元的流動性。如果當前的ETH價格是1,850美元,USDC價格為1美元,且由于你需要在這兩種資產中各投入500美元的流動性,這意味著你最終將往該池中存入約0.27ETH和約500USDC。

聲音 | 南開大學教授田利輝:區塊鏈金融面臨五大風險:據北方網報道,南開大學教授田利輝在《對話達沃斯》節目上指出,金融和風險是一枚硬幣的兩面。金融的新風險可以通過新技術手段予以防范,通過前沿技術手段應對金融科技與傳統金融結合產生的新的金融風險。我們必須要借助新技術手段防范現代金融風險,促進金融服務實體經濟。區塊鏈金融目前面臨信息不對稱,監管不足,技術風險,欺詐風險,宏觀風險五大風險。[2018/9/15]

然后讓我們假設在幾個星期之后,ETH的價格下降到1400美元。此時你的LP頭寸再平衡將使你的頭寸變成0.31ETH和434.96USDC,總價值為869.92美元。相比較而言,如果你一開始只是一直簡單地持有最初的0.27ETH和500USDC(而不是用于往Uniswap上提供流動性),那么此時這兩筆資產的總價值是878.38美元,比869.92美元多出了逾8.50美元。在這個假設的例子中,LP遭遇了不到1%的無常損失(8.50美元/1000美元=0.85%)。

如果你對無常損失的計算感興趣,可以考慮使用dailydef.org的以Uniswap為中心的無常損失計算器工具:

重慶推出五大舉措積極推動區塊鏈產業發展:據6月14日重慶市經信委消息,重慶推出五大舉措積極推動區塊鏈產業發展:一是突破重點領域;二是建設示范基地;三是營造產業生態,積極籌建區塊鏈產業發展基金,推進成立區塊鏈協同創新聯盟和研究院,搭建區塊鏈驗證開發測試平臺,組建區塊鏈數字資產交易所。;四是狠抓招商引資;五是加強能力建設。[2018/6/14]

https://dailydefi.org/tools/impermanent-loss-calculator/

截圖來源:dailydefi.org無常損失計算器

緩解無常損失的策略

現在我們知道什么是無常損失,那么我們如何對抗它?在許多流動性池中,無常損失是一個不可避免的現實,但肯定有一系列的策略可以用來減輕甚至完全避免無常損失的影響。

以下是一些最基本的緩解無常損失的策略。

1.避開高波動性的流動性池

像ETH這樣的加密貨幣資產不像穩定幣那樣與外部資產的價值掛鉤,所以它們的價值會隨著市場需求而波動。

要注意的是,以波動性資產為中心的流動性池是無常損失風險的最大來源。雖然像ETH和WBTC這樣的加密藍籌股可能波動較大,但其他小型幣種面臨著更大的日內價格波動的可能性,所以從無常損失的角度來看,它們的風險更大。

如果對你來說,避免無常損失是最為重要的方面,那么一個明智的選擇是,避免向高波動性的流動性池提供流動性。

2.選擇錨定同一種資產的流動性池

諸如USDC和DAI等穩定幣都是錨定美元的價值,因此這些穩定幣總是在大約1美元附近交易。然后還有其他錨定同一種資產的加密資產,比如錨定ETH的sETH和stETH,錨定BTC的WBTC和renBTC等等。

在這些錨定同一種資產的流動性池(比如USDC/DAI池)中,這些代幣之間的波動性很小。這種動態自然會對LPs造成很少甚至沒有無常損失。因此,如果你想成為LP并賺取費用,但又不想面臨大量的無常損失,那么選擇向這些錨定同一種資產的流動性池提供流動性是一個不錯的選擇。

3.向質押池提供流動性

在DeFi中,并非所有的LP機會都來自于雙代幣流動性池。實際上,對于LPs來說,其他受歡迎的收入來源是質押池(stakingpools),質押池通常是用于保障DeFi協議的(面臨資不抵債時的)償債能力,而且質押池僅接受存入一種類型的資產。

比如,借貸協議Liquidity的質押池StabilityPool:用戶向StabilityPool池提供LUSD穩定幣,以確保Liquidity協議的償付能力,作為交換,這些LPs將從Liquidity協議的累計清算費用中獲得分成收益。這樣的質押池中不存在無常損失,因為不存在兩種資產之間的比例再平衡!

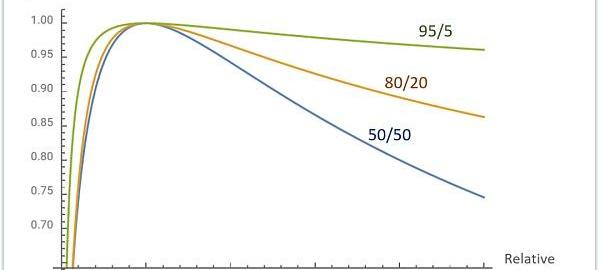

4.選擇資產比例不均衡的流動性池

資產比例不均衡的流動性池是指池中的資產價值比率并非傳統的以50/50分割的流動性池。Balancer以開創這種靈活的流動性池而聞名,該平臺上的流動性池中的資產比率可以是95/5、80/20、60/40等等。

這些資產比例對于無常損失會產生影響。例如,基于80/20的AAVE/ETH池的情況,如果AAVE的價格相對于ETH的價格上漲,那么鑒于該池的LPs的大部分風險敞口是AAVE(占該池中的80%),因此價格波動帶來的無常損失影響要小于LPs為AAVE/ETH池提供50/50的流動性。

因此,向這種資產比例不均衡的流動性池提供流動性,也是一種緩解無常損失的途徑,盡管這依然完全取決于基礎資產的價格表現。

5.參與流動性挖礦計劃

如今,流動性挖礦計劃(即協議向最初的LPs分發治理代幣)在DeFi中無處不在。為什么呢?因為流動性挖礦為這些DeFi協議提供了一種簡單的方式來實現協議治理的去中心化、吸引流動性,并贏得早期用戶的心。

然而,參與流動性挖礦還有另一個優勢,即在許多情況下,參與流動性挖礦獲得的代幣獎勵可以彌補LPs面臨的任何無常損失。實際上,如果你通過參與流動性挖礦在兩個月的時間里獲得的代幣獎勵相當于你最初存入的流動性價值的25%-100%,那么在此期間遭受5%的無常損失就不值一提了。

至少,這些代幣獎勵可以抵消LP遭遇的無常損失,因此作為LP,你要時刻牢記那些提供激勵的流動性池。

總結

隨著AMMs越來越受歡迎,無常損失是越來越多的人將不得不應對的現象。好消息是,有一些可行的策略可以幫助你有能力和謹慎地做到這一點。

展望未來,UniswapV3最近的推出引入了「集中流動性」,即允許LPs在特定價格區間提供流動性,而不是像之前那樣必須接受在整個價格范圍(零-正無窮)提供流動性,這種方式處于DeFi領域最前沿。「集中流動性」放大了LPs的收益和無常損失,因此這是一種全新的、更高效的LP模式。隨著這種集中流動性模型繼續得到進一步采用,預計將看到更多關于無常損失管理的討論!

撰文:WilliamM.Peaster,來源:Bankless

事實證明,馬斯克很“幽默”。作為“首富”的他很擅長活躍在推特上。還有和加密貨幣領域里的人士打嘴炮。6月25日,馬斯克發了一個推特.

1900/1/1 0:00:00近期,針對虛擬貨幣炒作的監管措施密集出臺且持續加碼。梳理相關政策脈絡可以發現,監管層對虛擬貨幣交易的鏈條有著全面的了解,對其危害有深刻的認知,打擊的態度也非常明確.

1900/1/1 0:00:00最終,在6月22日的16點34分,Kusama首個平行鏈插槽由Acala先行網Karura拍得,這也成為波卡平行鏈拍賣大事中的關鍵節點.

1900/1/1 0:00:00盡管北京市第二輪數字人民幣紅包試點活動已過,但市民對數字人民幣的新鮮勁與參與熱情仍在。近日,北京商報記者走訪了東城區數字人民幣試點商戶,發現王府井商業街多家商戶均已支持數字人民幣支付,已有越來越.

1900/1/1 0:00:00歷史劇《三國》中呈現了這樣一個故事:東漢末期,已經越制稱魏王的曹操,距離帝位,僅一步之遙。有一次曹操的兒子曹植,有急事要進皇宮,如果從白馬門走的話,可以節約一個時辰的路程.

1900/1/1 0:00:00加密世界中人們常說這樣一句話:「Codeislaw.」,每一個協議的運行都嚴格遵照代碼,不可篡改.

1900/1/1 0:00:00