BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD+0.02%

ETH/HKD+0.02% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD-0.15%

ADA/HKD-0.15% SOL/HKD-0.22%

SOL/HKD-0.22% XRP/HKD-0.11%

XRP/HKD-0.11%DeFi協議依賴流動性,因此為任何愿意為其平臺增加流動性的人建立了經濟激勵機制。在我們的低利率宏觀經濟環境中,閑置現金幾乎賺不到錢,DeFi收益率變得非常誘人。然而,有抱負的流動性提供者可能會發現,理解和預測其策略的盈利能力是復雜和令人困惑的。

在本文中,分解了影響盈利能力的因素,探討了它們之間的權衡,并了解了不同流動性提供策略可用的各種風險回報狀況。

流動性提供者的基本押注

上述不平等代表了流動性提供者的基本押注:他們押注收益(左)將超過損失(右)。本文將圍繞上述不等式以及影響其中各變量的各個子因素展開。

變量和子因素可能會根據使用的特定流動性池而有所不同。即使在每一種流動性池類型中,協議也可能會有變化,從而引入新的因素。因此,最好閱讀文檔。流動性池的例子包括:

去中心化交易所(DEX)的流動性池:Pancakeswap、Uniswap、Curve等。

雙邊借貸協議中的借貸池:Aave、Compound、CreamFinance等。

其他流動性池類型:Liquity的穩定池、UnslashedFinance的CapitalBuckets

Midas Investments創始人推出了新的DeFi金融平臺Locus Finance:金色財經報道,已關閉的托管加密投資平臺Midas Investments的創始人Iakov Levin推出了一個新的DeFi金融平臺Locus Finance。Locus Finance在一份聲明中表示,Locus最初將提供三種基于以太坊質押、DeFi增長和Arbitrum交易的收益產品。

Midas Investments成立于2018年,在2021年的鼎盛時期積累了超過2.5億美元的管理資產。2022Midas 損失了超過5000萬美元。

同年12月,Levin宣布關閉Midas Investments。[2023/7/24 15:55:36]

LP代幣價值

當向池中添加流動性時,用戶是在協議的智能合約中鎖定代幣。作為交換,協議通常為用戶提供流動性提供者(LP)代幣,以代表該池的部分所有權。這些LP代幣可以在用戶希望解鎖流動性時在稍后的日期進行交換。

LP代幣的價值取決于3個主要變量:池中代幣的價格收益、無常損失以及池中賺取并分配給LP代幣持有者的費用。下面的圖表總結了接下來幾節的內容,并強調了影響每個變量的子因素。

AllianceBlock與Crunchbase達成協議,將傳統業務數據引入DeFi:金色財經報道,AllianceBlock旨在連接傳統金融(TradFi)和去中心化金融(DeFi),該平臺已簽署協議,將Crunchbase的商業數據添加到其生態系統中。這筆交易是Crunchbase首次進軍加密貨幣市場。該公司的數據,包括融資輪次以及收益信息,最初將提供給AllianceBlock的Data Tunnel用戶。(CoinDesk)[2023/3/28 13:31:33]

影響LP代幣價值的變量和子因素

代幣價格上漲

由于LP代幣持有者是流動性池的所有者,他們基本上持有池中持有的代幣多頭頭寸。池中代幣類型的數量各不相同。通常,借貸池有一種代幣類型,而大多數去中心化交易所的每個流動性池按特定比率有兩種代幣類型。當標的代幣的價格升值時,LP代幣的價值也會升值。

無常損失

在單個代幣池中,代幣價值的x%增益/損失將導致LP代幣值的x%增益/損失。與此同時,多代幣池經歷了一種稱為失常損失的效應,該效應放大了百分比損失,同時抑制了代幣價格的百分比收益。換句話說,任何基礎代幣價值的x%收益/損失將導致LP代幣價值的≤x%收益或≥x%損失。

DeFi 概念板塊今日平均漲幅為0.04%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.04%。47個幣種中22個上漲,25個下跌,其中領漲幣種為:HOT(+31.46%)、IDEX(+14.62%)、RSR(+8.49%)。領跌幣種為:HDAO(-13.45%)、AST(-9.01%)、SRM(-8.21%)。[2021/2/28 18:00:09]

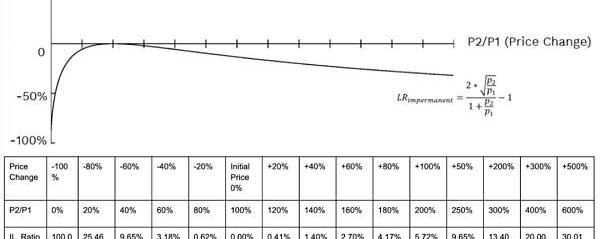

使用XYK模型的雙代幣50/50流動性池的DEX的價格比率變化與無常損失的關系

由上式可知,IL是流動性池代幣對匯率變動的函數:價格比率變化越大,IL越大。因此,具有高度相關代幣的礦池經歷較少的IL,而具有非對稱代幣價格變動的礦池經歷較大的IL。當IL只是意識到退出資金池,重要的是價格比率的入口和出口點的區別。進出點之間的波動可以忽略不計。

在了解了IL后,人們可能很容易對流動性供應產生反感。因此,將其規模置于不同背景下是很重要的:在標準XYK池中,價格比率翻倍只會導致5.72%的IL。為了更好地理解IL,用戶可以使用這個計算器來探索數字。請注意,對于不基于XYK模型,沒有50/50組成或應用集中流動性的池,所示的非永久性損失的方程式和計算是不同的。

OKEx DeFi播報 | DeFi總市值89億美元,OKEx平臺YFII領漲:據OKEx統計,DeFi項目當前總市值為89億美元,總鎖倉量為127.1億美元,DeFi賺幣產品累計總投資額203,620,000美元。

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是YFII、UMA、YFI。截至15:00,OKEx平臺熱門DeFi幣種及賺幣產品數據如下。[2020/10/9]

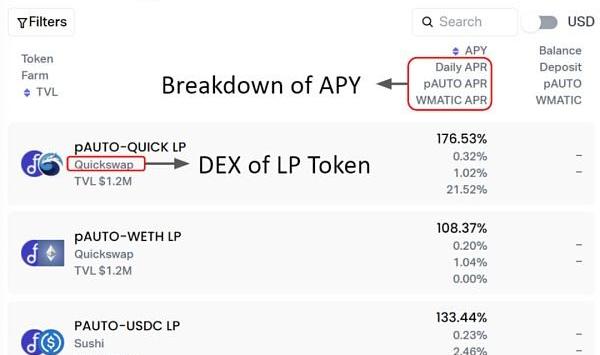

???Balancer的值函數(左)和臨時損失方程(右)

為了說明非永久性損失計算在其他池類型中有何不同,我們看一下Balancer。Balancer池是多代幣,不一定是50/50,它們的池由上面顯示的價值函數控制。盡管如此,IL與代幣價格的不對稱變化之間的一般關系仍然成立。

費用收益/收入分成

流動性池使dApp能夠向用戶提供服務并收取費用,從而產生收入。然后,這部分收入將分配給流動性提供者。由于協議通常也會將收入分配給其他利益相關者,因此了解收入共享結構以及作為LP用戶得到了多少收入是很重要的。收入通常與:

治理代幣的持有者(通常通過銷毀代幣供應,這是傳統金融中股票回購的概念)

協議儲備(儲備可能有預先確定的特定用途,或者可能由治理代幣持有者監督)

協議開發團隊

LP的預期費用收入可以看作是流動性池中供求關系的函數。更高的需求會增加收入,而更大的供給(池規模)意味著收入必須在更多人之間分享。

當前以太坊DeFi借貸總量接近16億美元:DeBank數據顯示,當前以太坊 DeFi借貸總量約為15.92億美元。其中,Compound平臺約9.26億美元,占總體份額58.19%,Maker平臺約4.28億美元,占總體份額26.91%,Aave平臺約2.19億美元,占總體份額13.76%。

注:DeFi其實質是基于一套開放的賬戶體系,保證全球任何人都可以無門檻使用的一系列金融服務。這些金融服務主要由一些開源的智能合約來提供,整個服務的代碼和賬目都可以在區塊鏈上進行公開審計。[2020/8/30]

上面的表格總結了可用于確定當前供應和需求的常見指標。然而,更有趣的是未來的需求和供應。

對沖IL

對沖策略可以選擇性地減少IL。從本文前面的IL圖可以清楚地看出,IL是雙向的和非線性的。因此,像永久和未來這樣的線性工具不起作用。

為了模擬IL的非線性特性,用戶使用了一些期權。期權是非線性的,因為損失以購買期權的價格(期權溢價)為上限,而收益不受限制。同時,可以通過購買具有不同執行價格的看漲期權和看跌期權來模仿和粗略地對沖IL的雙向性質及其形狀。然而,期權缺乏流動性可能會阻礙這一策略。

還有其他新興的IL套期對沖方法,例如為IL對沖創建雙邊保險市場。無論用戶的對沖方法如何,只有當用戶從套期保值中獲得的預期節省超過使用的套期保值工具的成本時,才進行套期對沖。

LP代幣挖礦

由于協議需要流動性來發揮作用,許多協議通過為LP代幣持有者創造挖礦機會來激勵流動性的提供。然而,并非所有LP代幣都有流動性挖礦機會。

在實踐中,這通常涉及將LP代幣鎖定在保險庫中或將它們抵押并以可變的APR超時接收其他代幣。LP代幣和產生的收益可以在以后撤回。有些dApp不將此作為單獨的步驟。例如,流動性穩定池的提供者會自動獲得LQTY獎勵。

挖礦機會通常可以在以下方面找到:

為用戶提供LP代幣的相同的dApp

采用一系列不同策略來提高產量的挖礦dApp。

dApps試圖在一個主要的DEX上增加原生代幣的流動性池。當用戶從Curve去中心化交易所中持有usd3crvLP代幣時,Alchemix會提供獎勵)

LP代幣挖礦的產量取決于許多因素:

提供APR/APY

LP代幣擔保池和保險庫通常引用APY(年百分比收益率)和/或APR(年百分比率)數字。雖然兩者都表示每年的收益,但APR不考慮復利的影響,而APY考慮。因此,APR<APY。較不成熟的dApps通常在早期提供更高的APR/APYs來吸引流動性。

在考慮APY時,還應該理解計算APY時所做的假設。APY隨復合頻率的不同而不同,頻率越高,APY越高。為了得到有吸引力的APY數據,一些保險庫在計算中假定高復利頻率,而實際上并沒有按該頻率復利(一種糟糕的市場做法)。

因此,額外的好處是,用戶可以在給定的頻率上手動合成以實現廣告的APY。手動復利是麻煩和昂貴的,因為在提取收益并將其添加到金庫時會產生交易費用。

挖礦類型

LP代幣挖礦產生的收益通常來自其他代幣類型,有時是多種代幣類型。因此,收益率的價值可能會隨著時間的推移而改變。同時,這也會導致APR/APY隨著獎勵代幣類型的價值而波動。因此,用戶必須知道自己將獲得什么獎勵代幣,以及是否存在多種代幣類型,從而了解它們之間的收益如何分配。

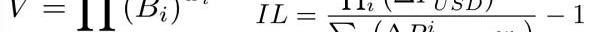

Polygon上的自動挖礦截圖。總的APY被分解為dApp代幣(pAUTOAPR),L2代幣(WMATICAPR)和基礎LP代幣(日APR)

常見的獎勵代幣類型包括:

原生dApp代幣

L2代幣

基礎LP代幣(像BeefyFinance這樣的可能會自動將獎勵代幣定期轉換為LP代幣,這是其挖礦策略的一部分)

簡而言之,最好是找到能夠提供用戶看好的獎勵代幣的挖礦機會。如果用戶不看好獎勵代幣,就可以定期將它們轉換為另一個代幣。為了讓這在經濟上合理,用戶的交易規模應該足夠大,這樣交易成本就不會過度侵蝕收益,而且用戶可能想要波動較小的獎勵代幣,不會在轉換之間失去重要的價值。

流動性池規模和獎勵供應

分配的獎勵代幣的供應通常是固定的,并遵循獎勵分配計劃。為了吸引早期的流動性和激勵早期的采用者,最初的獎勵通常很高,但隨著時間的推移會逐漸減少。此外,隨著資金池規模的增長,獎勵將分配給更多的持有者。隨著時間的推移,這可能導致APR/APY和產量的下降。

代幣對配置文件(權衡)

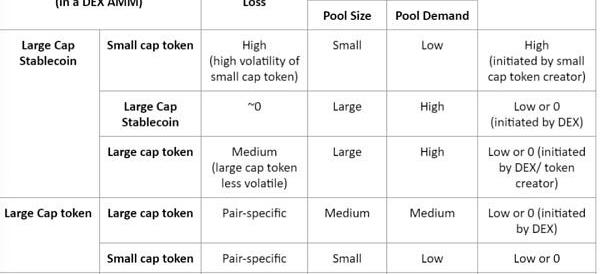

雖然我們都想要高產、高費用、低風險和低無常損失的機會,但這些機會很少存在。即使有,它們也只存在很短的時間。下表給出了一些概括,希望它能說明一些流動性提供者必須考慮的權衡:

流動性提供者為代幣對面臨的權衡

從表格中,用戶可以理解為什么小盤代幣-小盤代幣對很少存在:自然,首先用戶對這樣一個池的需求很少,對流動性提供者的激勵也很少。這意味著池小,滑點較高,進一步阻止任何潛在的用戶。

當考慮農業產量時,考慮是誰提供的以及為什么提供是很有用的。代幣創造者和dApps希望他們的原生代幣具有流動性,因此鼓勵他們的代幣和大型代幣或穩定幣之間的主要DEX中的流動性對。DEX相互競爭流動性,希望提供低滑點。因此,它們鼓勵為通常有最高自然需求的池提供流動性:那些在大型代幣和穩定幣之間的池。

最終的想法

對于流動性提供者來說,處理許多因素和權衡可能是難以應付的。然而,把它畫出來會給思維過程帶來清晰和結構化。雖然仍然需要重要的定性判斷,但定量的歷史數據可以作為決策的指導。有了鏈上數據和公共數據,用戶可以很容易地檢查出與討論因素相關的指標。

Tags:EFIDEFDEFIAPYvelodromefinance幣新聞WDEFI價格DeFi FireflyCAPY

近日,數字人民幣的試點活動不斷,交通銀行湖南省分行針對長沙市民圍繞公共交通出行發放了400萬元的數字人民幣紅包.

1900/1/1 0:00:00最近,元宇宙農場經營模擬游戲TownStar火了,該游戲是GalaGame推出的,有點類似夢想小鎮,不過難度要大很多。目前,還在內測階段.

1900/1/1 0:00:007月,又有三家機構提交了加密貨幣ETF。近日,投資銀行巨頭高盛已向美國SEC提交了一項名為“高盛創新DeFi和區塊鏈股票ETF”的申請,該基金將提供去中心化金融和區塊鏈上市公司的敞口.

1900/1/1 0:00:00隨著近幾個月NFT泡沫的破裂,人們對于NFT的追捧和熱情似乎消減。但是當數字藝術品慢慢退居幕后時,元宇宙的未來卻更加敞亮.

1900/1/1 0:00:00摘要:“古往今來,貨幣有許多形式,但貨幣始終有三種功能:價值儲存、記賬單位和交換媒介。現代經濟使用法定貨幣——既不是商品,也不代表商品,或被商品支持.

1900/1/1 0:00:00我一直有這樣一種預感,未來10年,互聯網形態將迎來緩慢又劇烈的重鑄。最終以一種極富沖擊力的面貌滲透進互聯網觸角下每一個普通人的生活.

1900/1/1 0:00:00