BTC/HKD+0.94%

BTC/HKD+0.94% ETH/HKD+1.67%

ETH/HKD+1.67% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD+2.76%

ADA/HKD+2.76% SOL/HKD+4.61%

SOL/HKD+4.61% XRP/HKD+1.68%

XRP/HKD+1.68%流動性挖礦推動DeFi走向興盛。根據PAData對今年上半年DeFi領域的綜合分析,DeFi上半年總凈鎖倉量已飆升至568.62億美元,漲幅約為307.09%,AMMDEX上半年月均交易總量達到約803億美元,漲幅約為24.12%,16個主要DeFi協議的上半年總營收超過18.43億美元。可見,經過這一年多的發展,DeFi已經形成了相當的規模。?

DeFi的長足發展究竟為誰創造了利益?運營一個DeFi協議能賺多少錢?參與DeFi交易又能分得多少額外收益?PAData綜合分析了16個DeFi協議的營收與分配數據后發現:

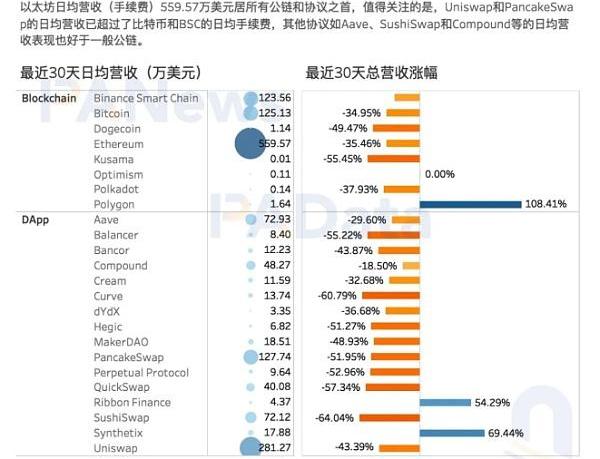

1)單個DeFi協議的日均營收約為15.81萬美元,其中,營收最高的Uniswap和PancakeSwap已分別突破280萬美元和120萬美元,均已超過同期比特幣的日均手續費收入。

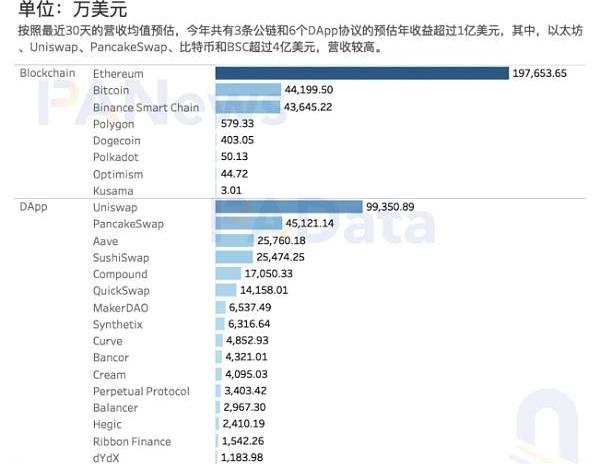

2)按近期日均營收預估,16個DeFi協議今年的總營收將超過26.45億美元,僅略低于三大公鏈2億美元左右。其中,Uniswap的預估年營收接近10億美元,約占DeFi總營收的37.42%。

3)從營收分配模式來看,在觀察樣本中,采用雙邊用戶主要收益或單邊用戶收益的協議居多。其中,在采用雙邊用戶主要收益分配模式的協議中,用戶收益占比都超過68%,多個協議的用戶收益占比甚至超過85%。總體而言,DeFi收益分配進一步向用戶傾斜。

4)Aave、Compound、MakerDAO、dYdX、Hegic的營收來源高度依賴單個流動性池/借貸資產(>40%)。僅Uniswap和Balancer營收來源的分散度較高,其營收貢獻最大的三個交易對累計營收占比約為32%。

數據:DeFi中穩定幣的借款利率創年內新低:Skew數據顯示,DeFi中穩定幣的借款利率創年內新低。[2021/5/27 22:49:46]

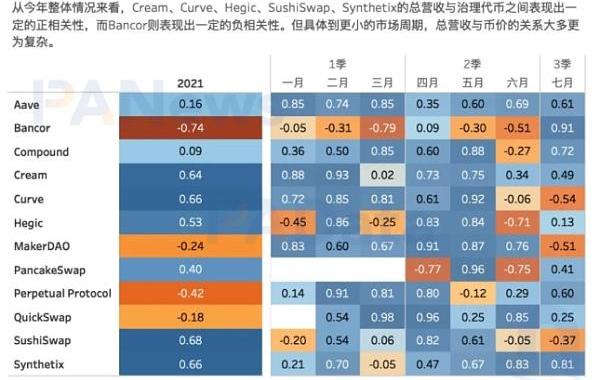

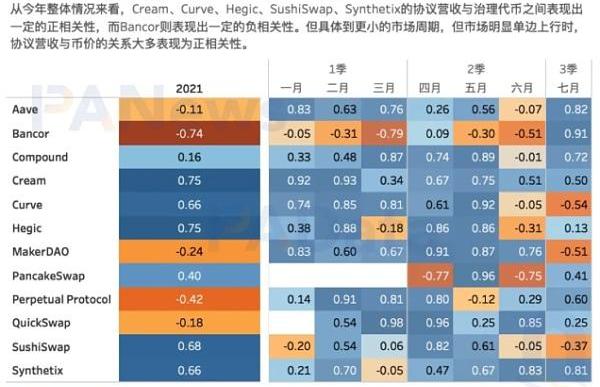

5)14個協議當前的平均市銷率約為21.8倍,其中僅有4個協議的估值在近期有所下降,大部分協議的估值都在上升。總體上,僅Cream、Curve、Hegic、SushiSwap、Synthetix的總營收與治理代幣之間表現出一定的正相關性,即營收增長時,治理代幣的幣價也上漲。這5個協議的市盈率與治理代幣之間的關系也類似,綜合而言,這或意味著,協議的營收分配方式與幣價表現無關。

多個DeFi協議單日營收超10萬美元,

Uniswap年化營收近10億居DeFi首位

用戶為使用公鏈/協議而實際支付的手續費可被視為公鏈/協議的營收,根據tokenterminal的統計,最近30天,16個DeFi協議的日均營收約為15.81萬美元。其中,Uniswap營收最多,達到了281.27萬美元,其次是PancakeSwap,達到了127.74萬美元。這兩個協議的日均營收水平已經超過同期比特幣和BSC的日均手續費總額,單從手續費收入來看,Uniswap的營收能力甚至已達比特幣的2倍多。

不過,受到近期加密貨幣市場整體下行的影響,DeFi協議的營收也有所下降。根據統計,16個DeFi協議最近30天的總營收平均下跌了32.72%。其中僅結構化衍生品協議RibbonFinance和合成資產協議Synthetix的營收有所增長,且增幅均超過了50%。剩余14個協議的營收均有所下降,且多個協議的降幅甚至高于50%,如SushiSwap、Curve、QuickSwap、Balancer、PerpetualProtocol等。?

Bridge Mutual和AllianceBlock合作向DeFi提供合規保險:面向數字資產的點對點自由保險平臺Bridge Mutual已與Layer 2協議AllianceBlock達成合作。通過此次合作,Bridge Mutual和AllianceBlock將為傳統投資者提供一個通過去中心化保險保護的DeFi合規橋梁。AllianceBlock將把Bridge Mutual整合到其P2P借貸平臺中,使其能夠為貸款人和投資者提供服務。Bridge Mutual將利用AllianceBlock開創性的多資產流動性挖礦平臺,通過質押為BMI代幣持有者提供即時流動性,并為一系列交易對提供高APY獎勵。Bridge Mutual還將通過AllianceBlock Data Tunnel將其平臺貨幣化。(Institutional Asset Manager)[2021/2/5 19:00:23]

如果按照最近30天的日均營收額來預估全年營收額的話,那么tokenterminal統計的36個DApp協議今年的總營收約為28.91億美元,其中,本次觀察范圍內的16個DeFi協議今年總營收額將達到26.45億美元,僅比以太坊、比特幣和BSC三條公鏈年營收額少了約2.10億美元。DeFi協議的營收規模已經與公鏈不相上下。

尤其值得注意的是,個別頭部DeFi協議的預估年營收額已經可以媲美頭部公鏈的手續費收入了。比如,Uniswap今年的預估營收額約為9.94億美元,雖然仍不及以太坊,但已經超過比特幣和BSC今年的預估手續費總額了,且已大約是后兩者的2倍多。另外,PancakeSwap今年的預估營收額也基本與比特幣和BSC持平。?

昂達云計算COO 王巖:傳統礦工難以參與到Defi挖礦生態:10月23日下午2時,昂達云計算COO 資深礦工王巖參加活動時表示,Defi挖礦對于傳統的礦工來說,接受起來有一定的難度。但是Defi會帶來市場效應,增加市場參與人群,這個是一件好事,而且Defi增加的網絡手續費會很大的利好ETH網絡礦工。比特幣網絡上個月的新高,是因為多個原因造成的,豐水期低價的能源占了很大的因素,現在豐水期瀕臨結束已經開始在緩慢的下降了。昨天的幣價上漲會帶來礦工的利好,10000USDT的時候,最好的機器S19PRO在0.34的電費下每天也只有30多元的收益,這對于想購買機器的礦工來說是沒辦法接受的回本周期。[2020/10/23]

除此之外,Aave、SushiSwap、Compound和QuickSwap今年的預估營收額都超過了1億美元,其他主流協議今年的預估營收額也都在1000萬美元以上。相比之下,在公鏈領域,除了以太坊、比特幣和BSC以外,其他公鏈今年的營收能力都遠不及DeFi協議。

DeFi營收分配向用戶側傾斜,

多個協議的收入高度依賴單一資金池

DeFi協議產生的收入將會如何分配?一般而言,根據獲得收益的主體可以將收入分配模式分為單邊收益模式和雙邊收益模式,兩種模式根據主體收益占比又可進一步細分為單邊協議收益模式、單邊用戶收益模式,以及雙邊均等收益模式、雙邊協議主要收益模式、雙邊用戶主要收益模式。?

PAData觀察了15個協議的收入分配模式,其中,Aave、Bancor、Cream、MakerDAO在過去一年中改變了營收分配模式。Aave和Cream從單邊用戶收益模式轉為雙邊用戶主要收益模式、Bancor從單邊用戶收益模式轉為雙邊均等收益模式、MakerDAO從單邊協議收益模式轉為雙邊協議主要收益模式,這些模式的轉變基本發生于去年8月以后。?

eToro報告:ETH及TRX相關推文數量因DeFi激增,但BTC仍在推特占主導:據EWN消息,多年來,Twitter、Reddit和Telegram等社交媒體平臺一直是絕大多數加密社區的大本營。因此,這些平臺上與加密相關的討論現在被用來衡量人們對某一特定數字資產的看法。加密貨幣平臺eToro近日發布季度報告稱,由于DeFi的興起,以太坊相關的推文數量激增54%。同樣由于DeFi, 波場相關的推文數量增長了228%。然而,比特幣仍然在第三季度推特上占據主導地位。[2020/10/18]

按照各協議最新的收入模式來看,15個協議中有10個協議都采用了雙邊收益的模式,占總數的比例約為67%,其中8個協議都采用了雙邊用戶主要收益的模式,占多數。另外5個協議采用單邊收益,占總數的比例約為33%,其中3個協議采用單邊協議收益模式,占多數。營收方式的選擇跟DeFi的品類并無多大關系。

整體來看,采用雙邊用戶主要收益或單邊用戶收益的協議居多,共有10個,DeFi協議的營收分配模式正在進一步向用戶傾斜。如果從用戶收益占比來看,這種傾斜更明顯。在單邊用戶收益模式下,收入100%分配給用戶。而在雙邊用戶主要收益模式下,用戶收益占比都超過65%,最低的PancakeSwap約為68%。最高的Aave約為95%。

水橋服務聯盟應俊:DeFi 只是更高層級的金融組合:9月19日, 水橋服務聯盟首席咨詢顧問應俊在“了不起的社區”廈門站活動中表示:DeFi 只是更高層級的金融組合。雖然DeFi 帶來了瞬間的市場繁榮,但是還未成熟就已產生次貸,并出現年化收益虛高、智能合約未合理審查、治理代幣出現一二級倒掛等問題,而決定DeFi發展的分水嶺在于收益是否來源于真實的商業場景。

據悉,水橋區塊鏈BaaS系統是面向開發者提供通用區塊鏈技術的企業服務平臺。能夠幫助企業快速構建穩定的區塊鏈生產環境,實現業務場景核心數據快速上鏈,建立公開、透明、可信的價值互聯網分布式商業。

“了不起的社區”由金色財經、哼哈互動聯合主辦,是區塊鏈行業首家以社區為垂直領域線下資源對接會,之前已在深圳、杭州、鄭州站成功舉辦。[2020/9/19]

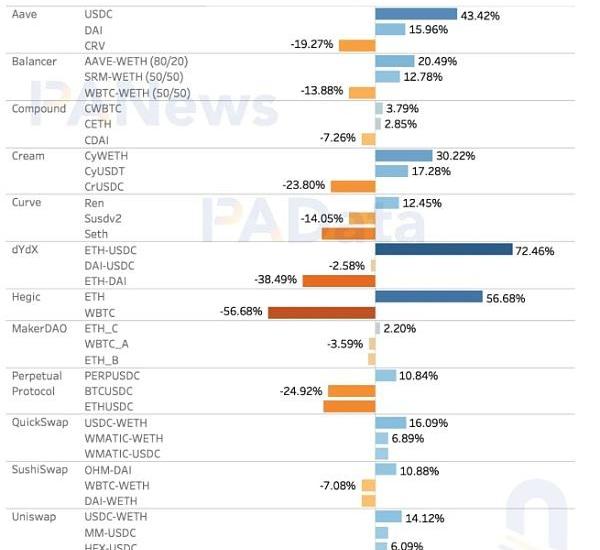

在有營收構成記錄的12個DeFi協議中,Aave、Compound、dYdX、Hegic和MakerDAO的收入來源高度依賴單個流動性池或借貸資產,其40%以上的營收都來自于某個流動性池或借貸資產,比如Aave高度依賴USDC的借貸、Compound高度依賴DAI的借貸、dYdX高度依賴ETH/DAI資金池的交易。僅Uniswap和Balancer營收來源的分散度較高,其貢獻營收最大的三個交易對累計營收占比約為32%。

從今年各協議營收構成的變化來看,Aave、Cream、dYdX、Hegic這四個協議的營收構成較不穩定。單一資金池或借貸資產貢獻的營收占比的最大變化幅度普遍大于20%,比如,Aave中USDC貢獻的營收占比今年增長了43%,而CRV則減少了20%。再比如dYdX中ETH/USDC貢獻的營收占比今年激增了72%,而ETH/DAI則減少了38%。

但Uniswap、QuickSwap、SushiSwap、Compound和MakerDAO的營收構成則相對比較穩定。單一資金池或借貸資產貢獻的營收占比的最大變化幅度普遍小于15%,比如,Uniswap中今年營收占比增長最多的三個資金池的漲幅在6%至14%之間,QuickSwap則在6%至16%之間。

不過,營收構成的穩定性與協議的營收構成格局,即與是否高度依賴單一資金池或借貸資產并沒有絕對關系,與協議的所屬品類也沒有絕對關系。DeFi協議在營收構成上的特殊性更為顯著。

多個協議的營收與幣價表現正循環

通過DeFi協議治理代幣稀釋后的市值與總營收額之比可以對協議進行估值,這就是市銷率。一般情況下,市銷率越底,估值越低,越有投資潛力,但這也受到代幣初始經濟模型的影響,所以,需要聲明的是,市銷率估值模型對DeFi協議只有適度參考性。

根據統計,14個DeFi協議最近30天的平均市銷率約為21.8倍。其中市銷率最高的是Curve,達到了69.75倍,其次,Balancer和Synthetix的市銷率也較高,都超過了40倍。另外,市銷率較低的有Cream、Hegic、PancakeSwap、QuickSwap和SushiSwap,都不足10倍。

從近期各協議的市銷率變化來看,僅Bancor、Hegic、QuickSwap和Synthetix的估值有所下降,降幅在9%至28%不等,其余10個協議的估值都有所上升,漲幅在4%至32%之間。14個協議的平均市銷率變化約為8.74%,可見,整體上近期DeFi協議的估值處于上升狀態。?

對投資者而言,估值是交易策略的一個影響因素。那么,在DeFi領域,市銷率,即協議營收是否映射到幣價的表現上了?

PAData對其中12個協議的市銷率和幣價進行了相關性分析,結果顯示,就整體而言,Cream、Curve、Hegic、SushiSwap、Synthetix的總營收與治理代幣之間的皮爾森系數都在0.5以上,這意味著,這些協議的總營收增長時,其治理代幣幣價上漲的可能越大。相反,Bancor的總營收與治理代幣之間的皮爾森系數約為-0.7,即其總營收增長時,治理代幣幣價反而可能下跌。其他協議這兩者之間的相關性并不明顯。

如果具體到更小的市場周期,DeFi協議總營收與治理代幣幣價之間的關系則要復雜的多,而且每個協議的表現都不同。比如,以MakerDAO為例,今年上半年,其總營收與幣價之間的皮爾森系數都在0.6以上,也即營收增長時幣價也可能上漲,反之亦然,但到了7月,這一系數迅速轉為-0.5,也即營收增長時幣價反而可能下跌,反之亦然。而Bancor則相反,上半年,其總營收與幣價之間的皮爾森系數大多為負,3月和6月都超過-0.5,也即營收和幣價反向運動,然而到了7月,市場震蕩向下時,這一系數轉為0.9,營收和幣價開始同向發展。

如果考慮市盈率,則可以發現,市盈率與治理代幣之間的關系也類似。同樣的,Cream、Curve、Hegic、SushiSwap、Synthetix的協議營收額與治理代幣之間表現出一定的正相關性,而Bancor則表現出一定的負相關性。在更小的市場周期中的相關性也十分接近。綜合而言,這或意味著,協議的營收分配方式與幣價表現之間的無關,也即,若協議方獲得更多收益,并不意味著持幣用戶也可受益于協議發展。

分析師|Carol?編輯|Tong?出品?

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00此前,我們分析了一些可能超過以太坊成為智能合約平臺之王的高市值智能合約區塊鏈。今天,我們將繼續討論和分析一些市值排名在40-100之間的智能合約平臺.

1900/1/1 0:00:00根斯勒承諾將使用SEC的所有執法資源來追責那些可能未注冊而提供此類資產的人。美國證交會主席根斯勒就區塊鏈上出現的股票代幣發出警告:向美國投資者出售代幣的公司最終可能會遇到監管機構的審查.

1900/1/1 0:00:00預言機是加密經濟的一個重要基礎設施。沒有預言機,區塊鏈就像沒有互聯網連接的計算機。它們與外部世界隔絕,只能參考區塊鏈內部分類帳的本地信息。這限制了加密的用例。Oracles解決了這個問題.

1900/1/1 0:00:002020年12月1日,以太坊通過啟動信標鏈開啟了向權益證明共識機制的過渡之路。雖然這個階段允許用戶質押他們的ETH,但仍然存在著幾個摩擦點:無法解除質押:一單存款后,在啟用信標鏈的轉賬功能之前,

1900/1/1 0:00:00頭條 ▌穆長春:數字人民幣是安全等級最高的資產對于數字人民幣與電子支付工具的關系,央行數字貨幣研究所所長穆長春表示,數字人民幣與一般電子支付工具處于不同維度,既互補也有差異.

1900/1/1 0:00:00