BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD-0.69%

LTC/HKD-0.69% ADA/HKD+0.57%

ADA/HKD+0.57% SOL/HKD+2.32%

SOL/HKD+2.32% XRP/HKD+0.65%

XRP/HKD+0.65%就現階段而言,數字貨幣市場似乎進入到了橫盤調整期,交易者和投資者不得不在低波動性市場條件下尋找機會、探索代收益來源。如果市場恢復上行,ETH價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么2021年的剩余收益很可能會被全部抹去。

在這篇文章中,我們將重點關注以下幾個方面:

1、以太坊上DeFi在市場波動期間的狀態,

2、最近市場對合成資產Synthetix的關注,以及潛在驅動因素

3、回顧DeFi中的“藍籌股”收益來源

4、在DeFi中尋找替代收益來源模板

抑制波動

以太坊價格在短暫反彈后再次下跌,而一些DeFi代幣盡管基本面沒有太大變化,但仍經歷了“孤立的突破”。

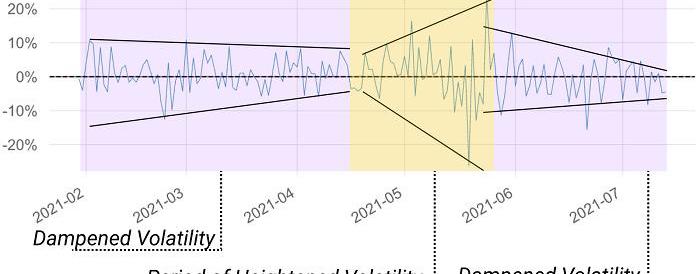

從歷史上看,波動性增長和減弱都是相對的,一段時間市場走勢波動幅度過大,隨之而來的將會是波動下降。在下面這張圖表中,我們可以注意到市場日均收入在5月份出現高度波之后,6月至7月波動開始逐漸減弱。

Glassnode分析員:比特幣已實現波動率已跌至歷史低點:8月7日消息,Glassnode分析師@_Check?ate在社交平臺上表示,比特幣已實現波動率已跌至歷史低點,證明當前階段是自 2020 年 3 月以來市場最平靜的時期。

此外,從歷史上看,如此低的波動性與熊市后的重新積累階段一致。[2023/8/7 21:28:49]

如果市場恢復上行,ETH價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么2021年的剩余收益很可能會被全部抹去。

Synthetix尋找“新出路”

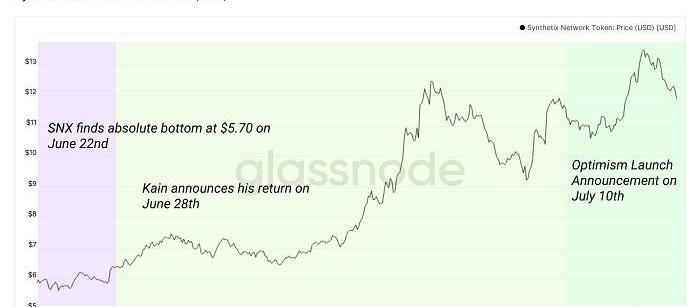

現階段,以太坊依然處于橫盤整理階段,結果導致不少DeFi代幣開始尋求其他“回報路徑”,Synthetix就是其中之一,尤其是在創始人KainWarwick重返該項目的過程中使其找到了更大的反彈力量。

7月10日,Synthetix宣布將于7月26日當周在以太坊二層擴容方案OptimisticEthereum啟動,最終部署日期有待SpartanCouncil批準。按照SIP-121中的規定,初始支持的合成資產為sETH、sBTC和sLINK。此外,SNX喂價也由ChainLink部署。為準備過渡到OptimisticEthereum,將在接下來的幾周內發布一些額外的SIP。其中包括債務池緩存機制的變化、iSynths的棄用以及L1上Synths數量的減少。

Glassnode宣布收購加密投資組合追蹤平臺Accointing.com:10月26日消息,據官方消息,Glassnode 宣布已收購投資組合追蹤及稅務報告平臺 Accointing.com。Glassnode表示,該平臺旨在建立加密領域領先的市場和投資組合智能平臺,使投資者能夠增值和保護他們的數字資產,本次收購是實現這一目標的重要里程碑。

Accointing 是一個加密投資組合跟蹤和加密稅務報告生成平臺,擁有數十萬名用戶。該平臺使用戶更便捷的追蹤其加密資產,并簡化了加密稅收報告的創建過程。[2022/10/26 11:45:31]

Optimism質押者的回報率在7月份達到了約15%的絕對最低點,但L1質押仍然有利可圖,但隨著流動性過渡到L2,Optimism質押者現在可以獲得的年投資收益率可以達到約50%,預期sUSD/sETH、sUSD/sBTC和其他交易對將會陸續在7/8月推出。

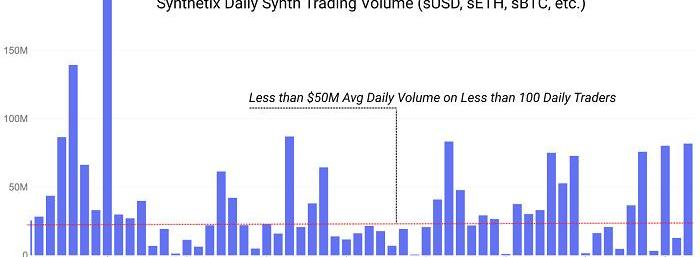

Synthetix希望向L2過渡,標志著該產品進入一個新時代:一個擁有更多用戶、更多容量和更多交易活動的時代。迄今為止,該項目一直在努力解決L1的高費用問題,導致日均交易者不到100人,而且日均交易額也經常低于5000萬美元。進入6月份之后,情況變得更“慘”,當月Synthetix日均交易額低于1500萬美元,用戶數甚至不到50。但現在,SNX通證持有者可以期待過渡到Optimism,受益于較低的費用,Synthetix的交易活動也有望得到進一步增長。

Glassnode:目前每天大約有6.5萬枚BTC被重新激活:金色財經報道,據區塊鏈分析公司Glassnode最新數據顯示,目前每天大約有6.5萬枚BTC被重新激活。與2017年、2019年和2021年的牛市相比,這是一個相對較低的水平,當時每天有超過2萬枚BTC被重新激活。事實上,目前重新激活的BTC供應水平與整個2019年底至2020年的賣出模式相似,而此類賣出模式往往被看做是熊市后期階段的特征。此外,Glassnode還發現自2021年8月以來,超過85%的比特幣供應處于休眠狀態。[2021/11/16 6:54:06]

更重要的是,作為一個成熟項目,Synthetix給整個數字貨幣行業展示了一個L2遷移的典型研究案例。

DeFi“藍籌”資金新目標:避險

以下是一些在DeFi行業中以費用和流動性挖礦激勵形式獲得收益的三大主要類別:

1、通過在去中心化交易所提供流動性賺取費用

2、來自貸款池中貸款資產的收益

Glassnode:BTC長期持有者開始拋售:金色財經報道,根據Glassnode分析數據顯示,BTC長期持有者上周開始拋售。隨著SEC批準首個比特幣期貨ETF,BTC現貨價格也上漲到歷史新高。上周有1.66%的供應量處于浮虧狀態,這意味著98.34%的比特幣現在是以浮盈的狀態被投資者們持有,但隨著幣價逐漸逼近前高,投資者持有的未實現利潤越來越大,他們出售的動機也越來越大。長期持有者(LTH)通常是指持有比特幣超過155天或更長時間的投資者或實體,在過去的一周里,數據顯示長期持有者凈頭寸變化指標略有軟化,表明隨著價格反彈到6萬美元以上,長期持有者正在一定程度地賣出。[2021/10/22 20:48:57]

3、從流動性挖礦獎勵中賺取治理代幣

隨著市場對避險資本的需求增加,最近DeFi代幣的估值愈發低迷,投入到這一領域里的風險資本也正在減少——所有這一切,都導致整個DeFi行業收益率大幅縮水。那么,穩定幣會如何DeFi行業呢?事實上,當穩定幣資本開始增加,意味著“穩定的”資本流動開始爭奪相同的市場價值份額。隨著越來越多的資本進入產生收益的DeFi協議中,所有參與者美元的收益都會被稀釋。

我們看到情況顯然是這樣,因為DeFi中的美元等價物正在超過以太坊和代幣估值的市值增長。隨著越來越多資本開始四處流動,他們對DeFi高收益率也有明顯的需求。但問題是,這些資本并沒有用于購買現貨ETH或治理代幣,他們進入DeFi市場的主要目的其實是避險。

EOS主網節點Cypherglass CEO確診感染新冠:EOS主網節點Cypherglass CEO Adrianna Mendez發推稱,收到報告,確證感染新冠病。她通過推特提醒大家戴上口罩、保持社交距離、勤洗手。“我不希望任何人染上這糟糕的東西,這實在是太痛苦了,再過幾天見。”EOS創始人Brendan Blumer隨后送上自己的祝福。[2020/12/22 16:07:52]

隨著資本的增加,大家都來分一杯羹,競爭也就變得越來越激烈。

*鏈上活動減少:如果來自用戶活動的可用費用開始減少,但試圖吸收這些費用的資本是靜態的或增加,都會導致流動性提供者獲取高收益的機會減少。

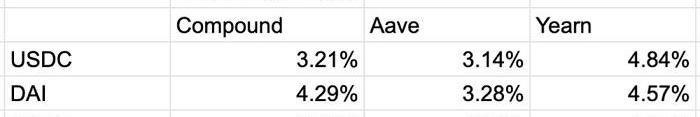

二季度,所有區塊鏈上的去中心化交易所使用量都出現下降,借貸需求、投機需求以及利用率等指標均受到抑制。總體而言,盡管市場對DeFi的投資依然強勁,但DeFi的實際使用指標開始走弱。結果,諸如Aave、Compound和Yearn等知名DeFi協議的“避險”年化收益率均降至5%以下,即便Aave和Compound推出了流動性激勵措施,年化收益率依然只有3-5%。

*代幣價格低迷:如果DeFi協議中用于補貼流動性的獎勵出現貶值,那么整體收益率也會下降。隨著越來越多的資金流入這些DeFi代幣,代幣價值依然會不斷下降,因為這些代幣的美元價值都是呈下降趨勢的。

少數DeFi代幣與ETH之間的相關性開始走弱,當ETH價格下降時,一部分DeFi代幣價格反而出現上漲。但總體來說,相比于歷史高點,DeFi代幣價格依然嚴重過低。二季度,治理代幣質押者已經損失了60%以上的質押資本,提供收益耕作的DeFi代幣通常與質押代幣狀況相同,因此“挖礦”獎勵價值也損失了約60%以上。

*總結:由于使用量和費用減少、代幣價格低迷、以及穩定幣資本參與量越來越大,綜合這些因素的影響,整個DeFi行業的收益率已經大幅減少。

如今的市場環境略顯“怪異”——資本非常充裕但大多數代幣都找不到邊緣買家,那么在這種環境下,交易者如何找到新的收益來源呢?

坦率地說,現在很難找到高收益替代品,并且在許多情況下,投資者和交易者需要加強風險管理和深入了解DeFi代幣的底層機制。市場上的確也存在一些高收益DeFi項目,他們交易并不擁擠,但需要注意的是,這些DeFi協議的風險可能更大。

事實上,“拖累“”交易者獲得高收益率的因素主要有三:

1、大量參與者/流動性

2、低利用率/低交易額

3、代幣價格下降

那么,如何解決上述問題呢?我們也有三個辦法來應對:

1、尋找參與度低的早期礦池

2、在利用率較高的“原石”中尋找“鉆石”

3、識別具有價格升值潛力的項目

衍生品

在DeFi市場中,衍生品一直是個相對安靜的角落,這主要是由于大多數衍生產品在Layer1網絡上的gas成本很高,加上其他問題,導致流動性保持在較低水平,也會降低整體用戶體驗。

盡管現階段衍生品市場缺乏吸引力,但許多來自傳統金融市場的衍生品以及一些新想法已經開始建立。從傳統金融移植過來的衍生品包括期權、期貨、掉期和其他產品,這些產品市場通常與其他數字貨幣市場不同,提供的風險/回報類型也不一樣。

期權

如今DeFi市場中已經拓展出許多期權平臺,但大多數流動性都很差,而且gas成本較高。二季度,已經有數十筆風險投資交易為新期權平臺提供資金,但迄今為止,大多數交易要么未啟動,要么無法找到流動性/用戶。

永續合約

隨著DeFi領域里的用戶活動不斷減少,意味著流動性提供者能夠獲得的回報也會縮水。不過,永續合約一直是DeFi衍生品的一個亮點,在過去的幾個月里,這塊“蛋糕”越來越大,其中PerpetualProtocol和DyDx的交易量表現一直非常強勁并逐月增長。

每個代幣持有者都想從交易費和流動性挖掘獎勵中分得一杯羹,至少就目前而言,PerpetualProtocol(PERP)的質押者可以獲得約40%的年化收益率,據悉PerpetualProtocol即將發布V2版本,年化收益率可能還會增加。

以上就是二季度DeFi市場的概況,對于大多數投資者和交易者來說,當前最迫切的一個問題就是:市場能盡快恢復上行嗎?或許只有時間能給我們答案。

本文來自?Glassnode,原文作者:LukePosey

什么是「Play-to-Earn」?Plantoearn是當前停留在區塊鏈游戲世界里的一種火爆的商業模式,與之對應的是現實世界的游戲行業里普遍的F2P模式,后者指的是玩家可以免費游戲.

1900/1/1 0:00:00PANews7月19日消息,USDT已經有近兩個月時間沒有在以太坊上鑄造了,但TetherCTO并不擔心。在過去50天里,穩定幣巨頭Tether沒有在以太坊上增發過一枚USDT.

1900/1/1 0:00:00去中心化金融與中心化金融目前仍處于兩個無交集的世界,如果能將這兩個生態連接在一起,將有巨大的商業機會和獲利空間.

1900/1/1 0:00:00今年6月初,南美國家薩爾瓦多(EISalvador)的國會以“絕對多數”贊成的投票結果通過《比特幣法》,成為全世界第一個將比特幣作為法定貨幣的國家.

1900/1/1 0:00:00“元宇宙是人們數字化生存,實現更高維度自由的棲居之所。伴隨著人們生活、生產方式數字化轉型,元宇宙大幕徐徐展開,帶來無數令人激動的機會.

1900/1/1 0:00:00AxieInfinity最近很火。在過去七天里,這款基于NFT的游戲創造了超過3900萬美元的收益,這幾乎超過了比特幣和以太坊的總和。原因是什么?嗯......首先,這是一個有趣的游戲.

1900/1/1 0:00:00