BTC/HKD+1.6%

BTC/HKD+1.6% ETH/HKD+1.51%

ETH/HKD+1.51% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+2.14%

ADA/HKD+2.14% SOL/HKD+4.3%

SOL/HKD+4.3% XRP/HKD+3.07%

XRP/HKD+3.07%Glassnode的分析師評估了主動和被動DeFi策略的風險調整回報與現貨買入和持有ETH的情況。

隨著DeFi的爆炸式增長,涌現了無數新的項目、工具和全新的創造新金融產品的方式。創新帶來了增長的挑戰和風險,而DeFi工具,顧名思義,通常需要更多的關注和積極的參與。這與許多加密貨幣投資者習慣的“設置并忘記它”的方法完全不同。

在本文中,當我們探討持有現貨ETH、一籃子DeFi治理代幣和主動DeFi挖礦之間的盈利能力差異時,我們將分享一些關于積極參與DeFi市場的獨特考慮。我們將分享想法和工具:

管理盈利能力、風險和市場敞口;

衡量被動策略和主動策略的盈利能力差異;

衡量參與主動策略的成本。

盈利能力、風險和市場敞口的管理

僅僅因為加密貨幣領域是一個實驗性的高風險市場,并不意味著風險管理可以被遺忘。相反,投資者可以根據既定基準和可比策略,了解自己所承擔的風險。

對傳統金融中使用的度量標準的理解,往往有助于對風險/回報概況的清晰理解。下面,我們研究了交易者常用的一組度量風險和投資回報的指標,并展示了這些指標對DeFi和ETH的表現。

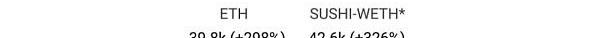

我們將比較四個投資策略在六個月內的表現:

購買并持有ETH;

買入并持有DeFiPulseIndex(DPI),這是一籃子藍籌股DeFi代幣;

在Sushiswap(SUSHI-WETH)流行的DeFi的流動性挖礦;

YearnFinance上的穩定幣挖礦。

策略描述

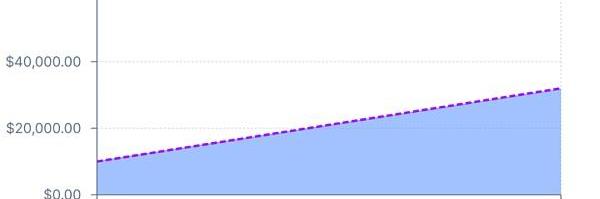

在開始比較策略之前,讓我們更詳細地描述每一種策略。每個策略代表2021年1月1日至6月14日期間1萬美元的模擬頭寸。

買入并持有ETH

這一策略經常被DeFi市場參與者用作基準。我們將把這份報告中其他每個策略的盈利能力與它進行比較。

買入并持有DeFiPulseIndex(DPI)

Terra鏈上DeFi鎖倉量為172.7億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為172.7億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1163.4億美元)、Terra(172.7億美元)、BSC(121.3億美元)、Avalanche(107.9億美元)、Fantom(74.9億美元)。[2022/2/24 10:12:14]

DPI是市值加權的DeFi治理代幣。這是一個反映DeFi代幣整體盈利能力的被動指數,DeFi代幣籃子是眾多可用的DeFi市場指數之一。DPI在每個月的第一天重新平衡。

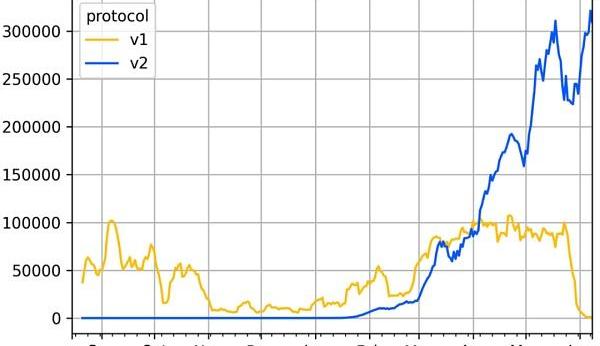

用Sushiswap上的治理代幣進行挖礦

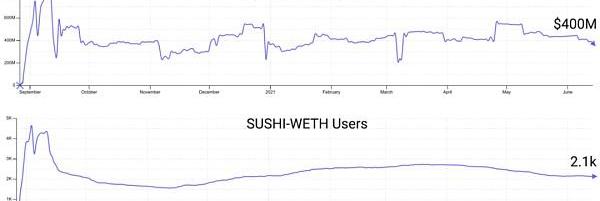

Sushiswap上有很多不同回報的池子。我們將使用SUSHI/WETH池,這是Sushiswap的第三大池(約4億美元的鎖定資本)。這該礦池在2020年,因為與Sushiswap上的其他池子相比,它的獎勵更高。在年初,以SUSHI為單位的獎勵是數百%,到2021年6月,每年的獎勵是20%左右。

流動性提供者可以使用流動性抵押期權,除了在SUSHI中獲得獎勵外,還可以從池中獲得傭金。交易者可以保留他們作為策略一部分收到的SUSHI,也可以立即認領并出售它們。作為分析的一部分,我們將根據代幣的即時銷售計算收益。

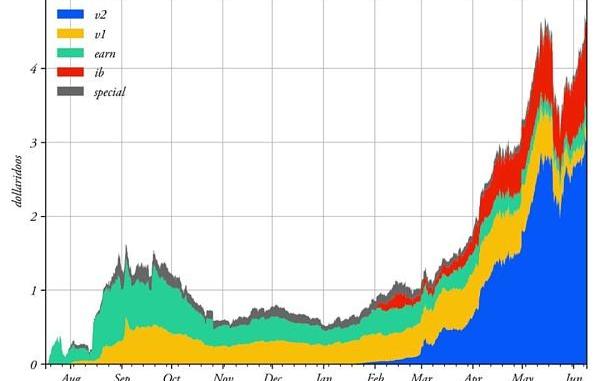

在YearnFinance上的穩定幣

在Yearn上放置穩定幣為儲戶提供了盈利能力。策略提供者為投資者創造能夠產生收益的策略。作為回報,該平臺收取2%的管理費和20%的利潤傭金。

交易者愿意為Yearn的策略師創造的附加值支付這些傭金。盡管市場普遍低迷,但Yearn的凍結資金數量猛增至歷史新高。

數據:DeFi總鎖倉量突破1700億美元 創歷史新高:10月25日消息,據DeBank數據顯示,全網DeFi總鎖倉量達1714.6億美元,創歷史新高。當前鎖倉金額排名前三的DeFi協議分別是PancakeSwap(406億美元)、Maker(157億美元)、Curve(152億美元)。[2021/10/25 20:54:50]

該策略的盈利能力簡單地通過年度盈利能力占存儲yvDAI的百分比來估算,其中包括貢獻者獲得的利潤。

讓我們比較一下年初以來所有四種策略的指標,同時提出一套衡量戰略有效性的主要指標。

Alpha系數估計

當投資者提到alpha時,他們通常指的是與某些特定基準相比,該策略的超額回報。這不是風險調整后的alpha。

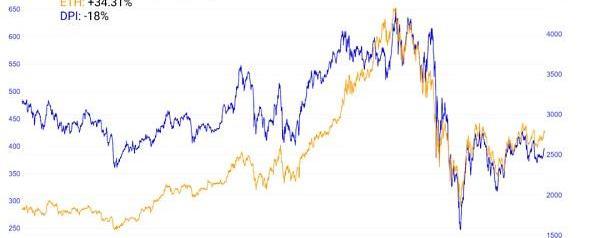

首先,讓我們計算購買和持有ETH與購買和持有DeFi治理代幣(基于DeFiPulseIndex,DPI)的回報。收益率的簡單比較表明,從年初到6月中旬,DeFi治理代幣在大多數情況下的表現明顯優于ETH。

在3月至6月中旬期間觀察到DPI和ETH頭寸盈利比率最差:DPI為-18%,而ETH為+30%。自2021年初以來,DPI增長了2.8倍,ETH增長了3.6倍。在研究期間,DPIalpha與ETH的比率為負。

2021年被動參與DeFi市場的整體盈利能力明顯低于單純購買和持有ETH。現在讓我們將在YearnFinance上購買和持有ETH與穩定幣的盈利能力進行比較。

自今年年初以來,ETH的增長達到了歷史性的規模。因此,事實證明,穩定幣挖礦策略的利潤低于購買和持有ETH也就不足為奇了。全年,YearnFinance上yvDAI存儲庫的平均年收益率(APY)約為15%。在圖表上看起來是一條直線,這是由于該策略在研究期間低于現貨ETH的程度。

分析:人們對銀行缺乏信任催生了DeFi等另類金融服務的需求:在經歷2008年金融危機的12年后,人們似乎仍然對銀行保持警惕。根據美國聯邦存款保險公司的一項家庭調查,除了高額費用和最低存款余額,受訪者指出,在與銀行打交道時缺乏信任和隱私,是他們沒有支票賬戶或儲蓄賬戶的原因。綜合來看,缺乏信任(16.1%)和缺乏隱私(7.1%)幾乎占了受訪用戶未設銀行賬戶主要原因的四分之一(23.2%)。

人們對銀行缺乏信任,催生了對另類金融服務的需求,也為DeFi帶來了巨大機遇,因為它有能力為大多數人提供金融服務。根據行業網站DeFi Pulse的數據,在過去一年里,DeFi平臺鎖定的總價值增加了約120億美元。在各國央行大幅降息、基準利率接近于零之際,投資者正在尋找新的回報,并已經準備好探索DeFi領域。據統計,該行業籌集的風險投資資金已經超過5億美元。雖然該行業仍處于早期階段,但DeFi項目已經通過增加金融包容性、增加流動性和降低成本來解決當前體系中的低效率問題。自2020年第三季度開始,“加密貨幣愛好者存入DeFi項目的存款已從20億美元增至100億美元以上。”(Cointelegraph)[2020/11/29 22:31:02]

同時需要注意的是,在不同時期,穩定幣策略的收益率超過了現貨ETH的收益率。例如,自5月初以來,ETH現貨頭寸的盈利能力一直為負,而穩定幣的盈利能力每年波動8-12%左右。這顯然與僅持有現金相當,但通過在Yearn存入現金,交易者可以獲得基本無風險的回報。

因此,在某些時期,yvDAI策略與ETH的現貨頭村相比,alpha系數最好。一些交易者將他們的投資組合的一部分永久鎖定在yvDAI或其他Yearn穩定池中,以產生收入,同時保留穩定幣以進行有利可圖的下行購買或參與流行的高收益池。

DeFi協議Flamingo暫停Mint Rush:金色財經報道,據官方Medium文章,基于Neo的互操作性全棧DeFi協議Flamingo表示,由于與Neoline錢包相關的技術問題,Flamingo團隊決定暫停目前的Mint Rush。已經在北京時間2020年9月25日22:11,區塊高度6212123進行了快照。Mint Rush將盡快重新啟動,Flamingo團隊正在與錢包服務提供商一起制定計劃。[2020/9/26]

最后,讓我們比較Sushiswap上的高收益池SUSHI-WETH的嫁接的盈利能力和ETH上的現貨頭寸。由于自動做市商(AMM)的選擇和行為呈現給用戶,這種分析有些復雜。

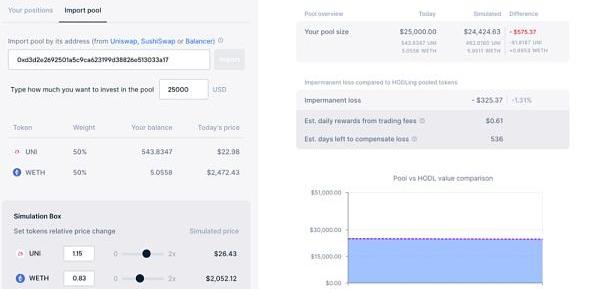

在這個模擬中,我們忽略了SUSHI-WETH的理發,假設收到的獎勵立即銷售,并忽略6個月的禁售期。我們在CrocoFinance中運行了一個簡單的模擬,發現我們的資金池規模最初等于10,000美元,在支付傭金并考慮到無常損失后,到研究期結束時約為32,000美元。

在32,000美元的基礎上,我們還額外支付了Sushiswap。考慮到所有傭金、波動損失和$SUSHI流動性激勵,我們得到了這個時期的最終投資組合價值。對于SUSHI-WETH六個月期間的流動資金提供者,為期6個月,以每年140%的平均值在SUSHI中以報酬的形式計算。

盈利能力是根據最壞的可能情況建模的,沒有復利,有最低的年利率,在基礎資產上開倉不成功的時間等。

如上所示,在研究期間,購買并持有DeFi治理代幣的簡單策略在ETH現貨頭寸的盈利能力上明顯較差。與購買和持有ETH相比,積極參與SUSHI-WETH池的表現更好。

在DeFi挖礦中,許多重大的風險機會都是如此。在大多數時間范圍內,這些穩定策略的表現優于ETH,現金策略也是如此。顯然,總回報并不是唯一重要的指標。接下來,我們將研究波動性和風險調整指標。

IRISnetDeFi和跨鏈測試網Bifrost啟動,開啟Phase-0階段:跨鏈服務樞紐IRISnet的DeFi和跨鏈測試網Bifrost已于9月2日啟動,開啟Phase-0階段基于最新版本CosmosSDK,irishub已經進行了功能開發和重要升級,此次Bifrost測試網的主要測試內容包括驗證NFT、Record、預言機等獨特且能支持DeFi的創新功能、測試新版本CosmosSDK的集成,同時也將基于IBC協議測試驗證IRISHub上現有的CoinSwap等功能以及多Hub合作的效果。Bifrost測試網現已開啟Phase-0階段,由于當前版本仍在快速迭代當中,所以本階段暫時不開啟激勵任務。[2020/9/2]

波動性

波動性反映了回報隨時間的變化。最常用標準偏差來衡量這個值,計算的方式是歷史回報方差的平方根。較高的標準差意味著較高的波動性。

在其他條件不變的情況下,交易者希望看到更溫和的波動。當交易者在不增加基準值波動性的情況下創造額外的回報時,就可以得到風險調整后的alpha值。

加密資產以其波動性聞名。但加密策略不一定是反復無常的。讓我們來看看這四種策略的波動性。值得注意的是,雖然YearnFinance戰略總體回報率很低,但其波動性可以忽略不計。對獲得穩定回報和低波動性感興趣的交易者可能會發現yvDAI存儲非常有吸引力。

同樣,SUSHI-WETH策略在回報SUSHI的同時,通過對ETH的敞口吸收了一些DeFi波動性。無論SUSHI-WETH對對沖的波動率是多少,它都會遭受波動損失。下面的波動率只反映了標的資產的波動率,實際上,部分波動率被傭金所吸收。

在DeFi市場中,風險不僅體現在價格波動上,還體現在,例如,智能合約的利用上。

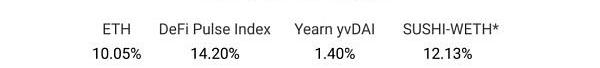

交易者們還喜歡分析下跌的持續時間和幅度。虧損期和虧損圖對這種分析是有用的。我們以ETH和DPI的區別為例。

上面的圖表顯示了下跌的持續時間,下面的圖表顯示了它們的幅度。由此可以得出兩個主要結論:

在DPI組,下降時間明顯長于ETH組;

DPI的平均下降幅度略高于ETH;

ETH最大下降約為-49%,DPI最大下降約為-52%。

風險調整指標

夏普比率(SharpeRatio)是一個流行的指標,旨在衡量一項資產的回報在多大程度上彌補了投資者所承擔的風險。傳統金融總是考慮風險調整后的回報,因為他們總是考慮保存資本。

夏普比率的計算方法是收益率減去無風險收益率除以收益率的標準差。這種計算同時考慮了上行和下行波動。

在這種情況下,10年期美國國債的利率被用作無風險利率。注意穩定幣策略yvDAI的結果值。由于我們在這種情況下使用的是10年期債券利率(1.5%),因此這種策略中的夏普比率非常高。原因在于,頭寸的波動性可以忽略不計,并且資產的增長完全與無風險利率相關。

具有這種盈利能力的無風險策略極為罕見。SUSHI-WETH的夏普比率也得到了SUSHI獎勵和傭金所產生的超額利潤的補貼;任何向下的波動都會被輕微地抑制,向上的波動會得到額外的加速。夏普比率1通常被認為是一個很好的指任何超過2的都是好的或優秀的。

像Sharpe或Calmar的純定價風險/回報比率在任何情況下都沒有考慮到DeFi特有的智能合約漏洞或協議失敗的獨特風險。交易者需要考慮到由于漏洞利用而導致資金從池中泄漏的風險。

應用指標

通過理解和應用這些指標,我們可以了解戰略在不同市場條件下是如何發揮作用的。例如,在市場低迷時期,高風險策略出現虧損,而“穩定”的嫁接池繼續盈利。一些交易者更愿意在任何時間和任何市場趨勢下將部分投資組合保留在穩定幣中,以便在池中產生收入,同時保留用于潛在購買的資本下降。

過去的盈利能力絕不是未來盈利能力的指標,正如過去沒有漏洞不能保證未來智能合約的安全一樣。

積極策略上的支出

與參與主動策略相關的成本主要有幾種類型。它們不在上述分析中。一些在足夠大的數量時變得無關緊要,而另一些仍然重要。我們會考慮:

gas費用;

間歇性的損失;

投標對價格的影響,交易費用等費用。

gas費

天然氣成本越敏感,位置越低,是采用DeFi時需要考慮的一個重要因素。在一定的資本和參與水平下,投資者購買和持有貝塔資產變得更有利可圖。

在DeFi中,任何與基礎資產相關的操作都會以某種方式與天然氣成本相關:

基礎代幣的傳輸;

交易確認;

交流;

將代幣存入池中;

流動性抵押;

得到回報。

這些關鍵行動的gas總消耗量>400Gwei——截至2021年6月中旬超過50美元。gas價格比牛市反彈的峰值時便宜90%。在高峰時期,它們很少跌至75-120美元區間以下,也就是說,這些關鍵行動的成本經常超過1,500Gwei;在這樣的gas價下,這很容易意味著超過200美元的交易、匯集、抵押和獲得獎勵。

在一個月內管理多個嫁接頭寸時,用戶的存款和取款成本很容易達到數百美元。對于許多DeFi市場參與者來說,從池中存入/取出代幣的gas成本通常是最大的支出。此外,還必須考慮到gas價格的波動性,從歷史上看,gas價格曾達到高得多的水平,并在相當長的一段時間內保持不變。

無常損失

我們在上面已經談到了無常損失的問題。由于波動性損失,資產分散的資金池可能會遭受重大損失。基本池是對另一個代幣50/50的治理代幣對。

治理代幣有很大的波動性。這種“間歇性損失”源于自動做市商(AMM)的運作方式。套利者努力確保這些50/50的資金池保持平衡和適當定價,從匯率套利中獲利。

這種匯率套利會由于存款后的價格差異而導致間歇性的損失。差異越大,波動性損失就越大。在DeFi市場上,幾乎所有高風險挖礦的交易者都將面臨巨大的波動損失。面臨的挑戰是確保流動性挖礦獎勵和交易傭金彌補這些損失并產生收入。

在下面的模擬中,UNI的1.15倍利潤和ETH的0.83倍利潤由于波動性損失導致頭寸損失1.31%。我們的模型顯示了在傭金中收回這筆資金所需的天數。另一種回收資本的方法是價格恢復到原始價值。

其他成本

許多平臺以交易費的形式收取使用協議的費用。這些是協議金庫和代幣持有者的盈利機制。例如,DEX的標準傭金是~0.30%。

滑差是交易者的預期和交易的結果價格之間的差。預計交易規模為1000美元,持倉價值為990美元,下跌幅度為1%。

對于大型交易者來說,出價對價格的影響尤為重要。由于自動做市商和訂單日志缺乏流動性,交易者使用聚合器和特殊算法來最小化訂單對價格的影響。

對于小型交易者來說,這種損失可能很小——在流動性較低的環境中只有幾個基點。較大的訂單可能對匯率產生嚴重得多的影響,在流動性較低的情況下創造有吸引力的套利機會。

生態系統中的其他費用還包括提款費、盈利和提款費。這些是基本費用,其中的資金會轉移給策略開發人員、金庫,有時轉移到代幣持有人。Yearn采用基本的2/20結構:2%的管理費和20%的利潤傭金。

戰略成本

在我們所有的策略中,購買和持有ETH顯然是最便宜的。這里產生的唯一額外支出是交易費用。

買入并持有DPI意味著成本很低;這就是使用像DPI這樣的索引的好處。額外費用包括0.95%的流媒體費用,可以視為管理費。

在Sushiswap,挖礦意味著與交換資產以獲得資產、將資產存入池中和持有流動性相關的gas成本。在一年的時間里,SUSHI-WETH并沒有遭受重大的波動性損失,而是獲得了6%的年初利潤和額外的SUSHI流動性獎勵。

結論

從2021年初到6月中旬,被動買入和持有策略的DeFi表現很低。在大多數時間范圍內,購買和持有治理代幣的策略通常不如ETH現貨頭寸的盈利能力。然而,許多積極策略表現出了更好的性能,穩定幣挖礦在高下行波動期間的積極輪轉也超過了購買和持有ETH的收益。

前言:英國《金融時報》法蘭克福分社主任馬丁?阿諾德專訪歐洲中央銀行執行董事法比奧?帕內塔。全文均由英國《金融時報》法蘭克福分社主任馬丁?阿諾德提出問題,歐洲中央銀行執行董事法比奧?帕內塔進行回答.

1900/1/1 0:00:00在數字化技術蓬勃發展的今天,大眾對零售支付便捷性、安全性、普惠性、隱私性等方面的需求日益提高,法定數字貨幣正從理論走向現實.

1900/1/1 0:00:00顧名思義,非同質化代幣是獨特的數字資產。但問題也隨之而來,每個NFTs的獨特性使它們難以與其他資產進行交換,因此難以定價。下文將帶你了解關于NFTs碎片化以及增加NFTs流動性的各種實踐.

1900/1/1 0:00:00金色財經消息,Uniswap創始人正在與Paradigm兩名研究院研究新的AMM模型,其研究為在以太坊上處理大額交易,可以將大額交易分成碎片在一定時間內消解.

1900/1/1 0:00:00前言 如今,越來越多的NFT平臺和項目如雨后春筍般涌現,并且也備受投資機構矚目。例如總部位于紐約的OpenSea,該平臺在今年三月在AndreessenHorowitz(a16z)領投的一輪融資.

1900/1/1 0:00:00外媒Bitcoinexchangeguide消息顯示,美國財政部長珍妮特·耶倫(JanetYellen)上周宣布計劃召集總統金融市場工作組(PWG),討論計劃于7月19日舉行的跨機構穩定幣工作.

1900/1/1 0:00:00