BTC/HKD-0.73%

BTC/HKD-0.73% ETH/HKD-2.6%

ETH/HKD-2.6% LTC/HKD-2.36%

LTC/HKD-2.36% ADA/HKD-1.51%

ADA/HKD-1.51% SOL/HKD-3%

SOL/HKD-3% XRP/HKD-3.32%

XRP/HKD-3.32%這就是加密愛好者會告訴您的關于加密貨幣的未來前景。

然而,正如目前的情況所示,如果穩定幣造成的一些短期問題沒有得到很好的解決,加密貨幣可能真的是在月球上使用的貨幣。

事實上,隨著穩定幣接管了加密經濟,一個需要回答的關鍵問題是“系統中有多少流動性?”

雖然穩定幣可能被認為是一種“創新”,但它們也可能對整個加密生態系統構成威脅。

作為可以幫助解決所有問題的靈丹妙藥在市場上銷售,因為它們使任何人即使沒有銀行賬戶也可以使用它們,并且作為一種在全球范圍內進行交易的簡單方式。

穩定幣還使整個系統更加脆弱,因為它們通常依賴缺乏透明度的私人組織,而且它們的資產負債表目前看起來更像是黑洞,我們不確定背后隱藏什么。

一個快速的前提,穩定幣傳統上可以細分為鏈下和鏈上。

為了便于討論,當使用“穩定幣”的術語時,我指的是鏈下。

我在關于Tether的文章中解釋過,這種類型的穩定幣成為中心化交易所在不同貨幣之間輕松轉移流動性的訣竅。然而,穩定幣也帶來了隱藏的系統性風險,我們作為加密貨幣投資者都在承擔這些風險。

事實上,穩定幣在解決中心化交易所的流動性問題的同時,也將整個隱藏的風險外部化給加密貨幣領域的數百萬投資者。

如果從短期來看,穩定幣通過促進流動性為系統增加了價值,那么它們也有利于大規模投機和整個加密生態系統的潛在崩潰。

事實上,如果這些紙城堡全部倒塌,誰來承擔后果呢?答案很簡單:數百萬相信加密貨幣潛力的散戶投資者。

Tether:將跨鏈轉換共計10.2億枚USDT,USDT總供應量不變:5月12日消息,USDT發行商Tether宣布,Tether將與第三方協調進行跨鏈轉換,從TronTRC20轉換至Ethereum ERC20共計10億枚USDT,從Tron TRC20轉換至Avalanche共計2000萬枚USDT。USDT總供應量不變。[2022/5/12 3:10:46]

因此,如果我們想長期建立一個穩固的加密生態系統,我們需要在這里澄清一些問題。

為此,我們需要消除短期存在的威脅。

解決虛假流動性,并將風險外部化到整個系統

穩定幣的核心問題是底層系統的不對稱性。一方面,它們被一些中心化交易平臺用作主要的交易媒介。但另一方面,我們不知道他們有多少現金和流動資產。

的確,金融體系也通過保留很少的流動性來創造財富。然而,這樣做的銀行除了必須公開其資產負債表外,還必須經過所謂的壓力測試和非常嚴格的監管。

相反,穩定幣令人難以置信的“金融創新”允許中心化交易所印刷數字貨幣,而無需真正向世界展示這些貨幣是如何得到支持的。

簡而言之,它們變得像黑洞一樣,沒有任何可用的流動性來支持它們。

這種“金融創新”也超出了華爾街在2008年金融泡沫期間所創造的。名稱奇特的金融衍生品被重新包裝,以便從資產負債表中剝離出來,從而逃避監管。

矛盾的是,比特幣作為一種與華爾街形成鮮明對比的方式而誕生,它已經成為了它的現代版本。

加密貨幣驅動世界最有趣的特征已被鏈下穩定幣抹去。

Tether CTO:Tether照常處理贖回,且一直如此:5月12日消息, Tether首席技術官Paolo Ardoino在推特上表示,Tether正在照常處理贖回,并且一直都是如此。[2022/5/12 3:10:24]

那么我們如何理解這個謎題呢?

讓我們看看目前加密貨幣交易所中排名前三的穩定幣:

USDT

USDC

BUSD

Tether在這里已經被廣泛覆蓋。

正如我們在Tether的案例中所看到的,這應該是與美元掛鉤,它確實成為了最流行的比特幣交易方式。

這意味著如果您想將比特幣轉換回現金,很可能需要通過Tether來完成。如果是這樣,可能也沒有態度證據支持這一觀點。

因此,您的比特幣沒有流動性,因此短期內它的價值可能為零。

如果是這樣,這可能會轉化為對整個加密貨幣市場的多米諾骨牌效應。

其他穩定幣呢?

進入USDC:Coinbase穩定幣

USDC是Coinbase的穩定幣。正如平臺上所述:

USDCoin(USDC)是一種稱為穩定幣的加密貨幣。您始終可以以1.00美元的價格兌換1美元代幣,使其價格穩定。在Coinbase上,符合條件的客戶可以根據持有的每一美元代幣中獲得獎勵。

這種穩定幣的關鍵組成部分是什么?正如Coinbase解釋的那樣:

以太坊2.0質押流動性解決方案Lido提議將stETH添加到Aave:以太坊2.0質押流動性解決方案Lido在Aave上創建提案,建議將stETH添加到Aave。stETH是Lido用戶在存入以太坊后自動獲得的ERC20代幣,作為用戶在信標鏈上的ETH存儲憑證,同時也反映了驗證人在信標鏈上的質押獎勵或懲罰。[2021/1/19 16:30:17]

但是我們怎么知道USDC會保值呢?Coinbase在其常見問題解答中進一步解釋說:

鑄造USDC的財團Centre為每個USDC共同持有1.00美元。這些資金存放在一個特殊的銀行賬戶中,該賬戶不斷受到監控和審計。

同樣在本節中,Coinbase強調了穩定幣的優勢在于它不需要銀行賬戶。因此,它是無國界的,而且很容易用任何其他代幣進行交易。

再一次,雖然穩定幣確實試圖解決中心化交易所的一個重要問題,但它們破壞了基于區塊鏈的生態系統的整體目標。在沒有中央機構鑄造它們的地方,以及一切都需要可見的,并向社區開放的地方。

2021年6月22日,在Centre發布了一篇宏偉的公告,解釋說USDC的市值已超過250億美元。

我們怎么知道這250億美元的背后隱藏什么?

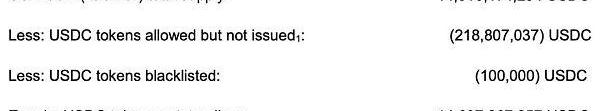

Circle和Coinbase每個月都會在Centre網站上發布一份報告。這些報告沒有告訴我們任何關于其儲備金明細的信息,它們只是由會計師事務所GrantThorntonLLP證實(簡而言之,會計師事務所尋找數據的一致性,如果這是真的,但它不是“保證”或“審計”)。

3000萬枚USDT從Tether Treasury錢包轉出 價值3006.4萬美元:據WhaleAlert數據顯示,北京時間08月22日05:09, 3000萬枚USDT從Tether Treasury錢包轉入TCTrwC開頭地址,按當前價格計算,價值約3006.4萬美元,交易哈希為:d95d325635f5dcea31396aeda61d767adf1745ec292bb7c6a61232b6b77012f1。[2020/8/22]

需要強調的是,作為一種認證,這并沒有真正解決USDC資產負債表的風險問題。相反,它只查找高級信息。

比如發行的USDC大小,以及被列入黑名單的代幣。事實上,在2021年4月的報告中,我們發現了大約有100,000USDC被列入黑名單的信息。

這是4月份儲備金賬戶報告的樣子:

我們只知道列入黑名單的代幣,因為執法部門提出了要求,因此必須凍結一些密鑰。

還有越來越多的禁止地址,您可以在此處進行跟蹤。現在讓我們快速看一下另一個關鍵的穩定幣:BUSD。

進入BUSD:幣安穩定幣

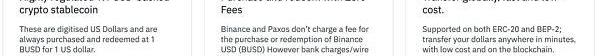

與Coinbase穩定幣一樣,BinanceBUSD被宣傳為“高度監管”的1:1美元支持的代幣:

動態 | Tether向以太坊網絡新增發1500萬枚USDT:據DAppTotal.com穩定幣專題頁面數據顯示:09月25日04時24分 ,USDT發行方Tether向以太坊網絡新增發1筆價值1,500萬美元的USDT, 塊高度為:8613884,交易哈希值為:0x31f01e3f69d763c70e9965c370475f454338effdcca4beb2e69a2bd992989a87 。截至目前,Tether在以太坊網絡上的ERC20 USDT總發行量已達1,965,057,493枚。

DAppTotal敬請廣大投資者警惕行情變動,謹慎應對市場風險。[2019/9/25]

它是與Paxos合作開發的。

2020年6月30日,在美國參議院銀行、住房和城市事務委員會舉行的聽證會上,Paxos首席執行官兼聯合創始人CharlesCascarilla以“貨幣和支付的數字化”為主題解釋道:

我們相信穩定幣可以解決我們金融系統陳舊管道中存在的系統性問題。我們必須為21世紀的世界更新這個架構,在這個世界里,商業實時發生;我們不能再依賴一個每周只有五天、只有幾個小時可用且延遲很長時間的系統。由于銀行轉賬、國際電匯和其他活動的結算延遲,可能需要五天以上的時間才能結算,因此消費者和機構都無法及時獲得自己的資金。這使得管理具有任何可預測性的其他付款變得困難。在經濟范圍內,這會形成一個復雜的Daisychain,包括貸款義務和不必要的中介機構。

他繼續說:

通過設計,基于區塊鏈的穩定幣讓每個人都可以平等地使用數字錢包和數字美元,就像使用實物現金一樣。最簡單的錢包可以像設置電子郵件帳戶一樣容易;除了適用的監管要求外,它們不需要大量的文書工作,也沒有最低余額的概念。穩定幣可以建立一個支持弱勢群體的生態系統,減少不同的影響,例如高成本支票賬戶收取的繁重費用、透支費用、掠奪性貸款以及支票兌現和跨境匯款費用。

穩定幣對幣安至關重要,因為它們充當平臺上交易的交換媒介。

需要強調的是,幣安穩定幣利用Paxos技術來支持它們,從理論上講,幣安穩定幣似乎比其他穩定幣更安全,因為其美元存款由FDIC保險的銀行持有。

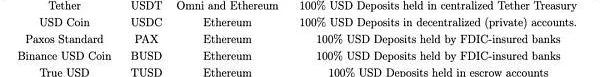

下面是一個有趣的表格,來自“什么使穩定幣保持穩定?”的概述:

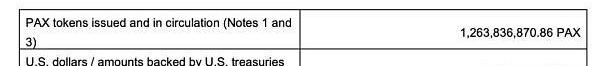

如果我們回到幣安美元,它的證明讓人想起Paxos。

月度證明報告也稱為“儲備賬戶報告”,僅向我們顯示余額:

同一份報告還解釋了這些儲備金可能如何得到支持:

因此,PaxosStandardToken據稱與美元保持嚴格的1:1掛鉤,其儲備受到更多監管。

然而,值得注意的是,我們并不確切知道Paxos有多少個FDIC保險賬戶。對于每個FDIC保險賬戶,限額為25萬美元。因此,為了掩蓋BUSD數十億美元的市值,我們可以想象Paxos必須保留數百甚至數千個FDIC保險賬戶?

此外,在2020年,CoinMetrics發現Paxos上最活躍的兩個賬戶與MMMBSC相關聯。

因此,這里還有一些關鍵問題有待解決。

FDIC保險是什么意思?流動性水平如何?這種穩定幣“更受監管”的事實是否意味著它也被更頻繁地審計?

據我們所知,我們只有每月的證明,就像其他穩定幣一樣,只顯示這些代幣的總可用供應量。

關于鏈下穩定幣出了什么問題的關鍵要點

雖然穩定幣最初試圖解決一個重要問題,并且它們確實代表了一種潛在的、有趣的貨幣演變,但它們的結構方式現在也帶來了系統性風險。

穩定幣的核心風險是它們對整個加密生態系統的重要性不對稱以及他們愿意的程度不對稱或者必須向公眾披露。

矛盾之處在于,雖然穩定幣可能是貨幣的演變,但它們也需要嚴格的監管才能正常工作并防止欺詐。然而,截至目前,它們僅在某些情況下受到監管。如果是這樣的話,首先擁有鏈下穩定幣有意義嗎?

當我們查看穩定幣的當前格局時,我們可以根據他們用于儲備的抵押品來分解它們。例如,像USDT這樣的穩定幣在“Tether金庫”中,而USDC在去中心化的私人賬戶中。兩者都幾乎是自我調節的,它們需要對這些組織的高度信任。其他穩定幣如Pax和BUSD是通過FDIC保險的銀行進行抵押的。

在某些情況下,穩定幣可能完全缺乏透明度,在其他情況下,我們可能想知道如果可能發生流動性逃逸,這些穩定幣是否真的可以贖回。在其他情況下,我們可能想知道其中有多少是真正投保的。因此,對這些穩定幣擁有更清晰、可用的信息、更多的監管和更好的審計可以幫助我們擁有更穩固的加密生態系統。

但這不只是比特幣問題嗎?

如果Tether在2018年至2019年之間暴露,這可能會使加密經濟免于災難,因為其規模仍然有限。

然而,到2020年底和2021年初,Tether的市值出現了爆炸式增長。到目前為止,Tether已經接管了整個生態系統,試圖耗盡超過600億美元的野獸聽起來像是一條試圖消化大象的蟒蛇。正如這條推文中強調的那樣,Tether也接管了DeFi領域,因此這也是一個以太坊問題。

如果這兩種主要的加密貨幣崩潰,猜猜所有其他加密貨幣會發生什么?

可以通過將所有流動性轉換為鏈上穩定幣來解決它嗎?

像Dai這樣的鏈上穩定幣非常有趣,因為它們的理念與開放和透明的系統保持一致。

理論上是這樣。事實上,正如此處所述,Dai本身由鏈下穩定幣作為抵押。

簡而言之,考慮到由USDT和USDC構成的抵押品,像Dai這樣成功的鏈上穩定幣可能也不那么安全。

我們能做些什么?

很難預測接下來會發生什么。的確,比特幣在過去十年中一次又一次地從生存威脅中幸存下來。然而,矛盾的是,在這種規模下,Tether的定時炸彈確實有可能殺死比特幣,并將整個加密領域送回冰河世紀。

因此,對于加密貨幣領域的所有用戶來說,是時候從Tether中快速修理系統,并立即開始了。

對于NFT的相關應用,現在大多從經濟金融的角度對其進行理解,認為其代表不可替代令牌。而不可替代是一個經濟學術語,你可以用它來描述家具、歌曲文件或電腦之類的東西,這些東西不能與其他物品互換.

1900/1/1 0:00:00隨著Layer2等擴容方案的逐步落地,最近衍生品賽道內的項目又重新引起了人們的關注,部分頭部項目的代幣價格也在近期連創歷史新高.

1900/1/1 0:00:00我們對幾千個創世地址的特征和資產持有情況做了些簡單的分析,發現了一些有意思的結論。北京時間2015年7月30日晚上11點26分,以太坊0號區塊被正式挖出,該區塊中包含了8893筆創世交易,為88.

1900/1/1 0:00:00NFT市場的火熱還在繼續。根據加密貨幣分析機構Messari的數據,NFT市場OpenSea在今年已經促成了超過10.2億美元的交易量.

1900/1/1 0:00:00哈薩克斯坦正成為除了中國和北美外的第三大比特幣“淘金”圣地,中國礦工已經開始向西大遷徙。?據劍橋另類金融中心的數據顯示,哈薩克斯坦的比特幣挖礦算力占比在今年4月份就已達到8.2%,在全球算力市場.

1900/1/1 0:00:00我在思考Curationeconomy這個主題。什么是curation?Curator這個詞不大好解釋,他們處于創作者和消費者之間,就如同下圖這個3c金字塔.

1900/1/1 0:00:00