BTC/HKD+6.83%

BTC/HKD+6.83% ETH/HKD+10.7%

ETH/HKD+10.7% LTC/HKD+5.99%

LTC/HKD+5.99% ADA/HKD+9.3%

ADA/HKD+9.3% SOL/HKD+10.56%

SOL/HKD+10.56% XRP/HKD+11.21%

XRP/HKD+11.21%上一集為大家介紹了十幾個項目,都是屬于DeFi協議的范疇,由于上一集還沒介紹完整,今天繼續接著介紹DeFi獨角獸。

如果沒有閱讀DeFi獨角獸第一集文章,可以回顧往期文章《DeFi獨角獸如何引領行業發展》。

DeFi永續合約協議

永續合約,又叫永續掉期合約,是一種期貨合約的衍生品。從交易的角度來說,永續合約類似于傳統的期貨合約,但又有一些不同之處。它沒有到期或結算日,可以隨時交割買賣。?永續合約類似于一個保證金現貨市場,因此它的交易價格接近于標的參考指數價格。

有中心化永續合約了,為什么需要DeFi永續合約協議?首先讓我們先來了解下中心化的永續合約平臺,這是需要去中心化合約的前提。

加密貨幣中心化永續合約開端由BitMEX的亞瑟不滿足搬磚套利的現狀,在2014年1月,尋找到了畢業于牛津大學的計算機科學家本·戴羅,另一個是來自美國的資深程序員山姆·里德,三人一拍即合,共同創立了BitMEX。

加密永續合約開創者BitMEX在2020年2020年10月,全球最大衍生品交易所BitMEX被CFTC調查,其后BitMex高管在美國直接被逮捕。被質疑涉嫌惡意操縱市場、洗錢、賄賂美國海外官員,最終以2400萬美金的罰款結束SEC調查。

倒霉蛋BitMEX被罰款之后。它的同臺競爭對手幣安、火幣、OK等,依舊經常出現插針現象,大行情之下宕機,APP提示各種錯誤,合約用戶無法平倉,這是他們最艱難的時刻,只能眼睜睜看著提示爆倉的短信,然后流下了痛恨的淚水,我深有體會。

它們長期被質疑惡意操控市場,這些丑聞絲毫不影響它們繼續賺錢。加密用戶頻繁發聲抵制中心化永續合約,這些無助聲音引起了去中心化構建者的關注,加密市場變得比以往更加需要去中心化合約。

PerpetualProtocol永續合約協議

BitMEX在被被調查的兩個月之后,PerpetualProtocol上線了他們的產品。

PerpetualProtocol介紹

該協議是基于以太坊的去中心化永續合約交易平臺,同時也基于XDAI側鏈進行永續合約交易。與訂單簿不同的是采用了VAMM與Uniswap相同的x*y=k常數乘積公式,可以說是Uniswap和BitMEX的結合體。

什么是VAMM?

PerpetualProtocol改良了以往的AMM的局限性,使用了全新的VAMM機制,擴展了以往的AMM應用空間,可以有更多的可能,將AMM首次突破在永續合約上使用。VAMM池沒有真實資產。實際資產被存入在保險庫當中,該保險庫支持所有類型的資產抵押,與傳統AMM相比,PerpetualProtocol使用vAMM作為價格發現機制,但不適用于現貨交易。

下面是一個舉例參照,將解釋VAMM是如何運作的:

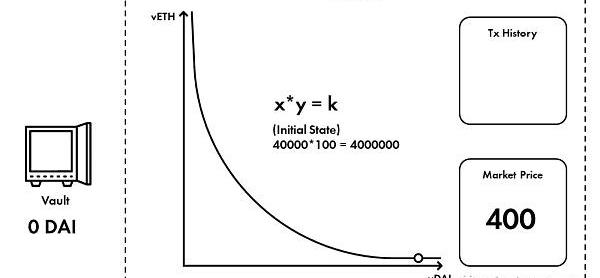

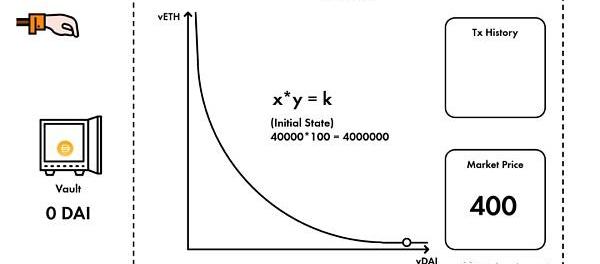

1.?在區塊鏈上創建vAMM之前,創建者設置存儲在vAMM中的虛擬資產數量。假設ETH的價格為400DAI,創建者可以在vAMM上以1比400的比例設置初始數量的ETH和DAI。為簡單起見,我們假設創建者將該vAMM的初始狀態設置為100vETH和40000vDAI。

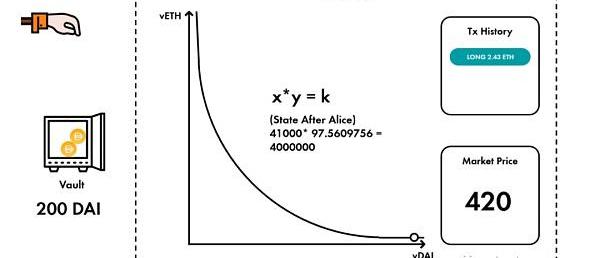

2.?交易員Alice想要以100DAI作為抵押品,做10倍多的ETH:

Alice將100DAI存入PerpetualProtocol的保險庫,如上所述,這是PerpetualProtocol上的智能合約。

DefiLlama創始人推出可檢查地址是否受SushiSwap黑客影響的網站:4月10日消息,DefiLlama創始人0xngmi已建立一個網站,可幫助用戶檢查地址是否受到SushiSwap黑客的影響,同時知道哪些代幣的授權需要撤銷。

據此前報道,0xngmi發推稱,受SushiSwap攻擊事件影響的用戶應該只有那些過去4日內在SushiSwap平臺進行過Swap操作的用戶。0xngmi提醒這些用戶盡快撤銷相關權限或將受影響錢包中的資金轉移至新錢包。[2023/4/10 13:54:03]

PerpetualProtocol將Alice的1,000vDAI記入vAMM,作為回報,它根據常數函數(x*y=k)計算Alice收到的vETH數量。

PerpetualProtocol記錄Alice現在有2.4390244vETH,這個vAMM內部的狀態變成了97.5609756vETH和41000vDAI。

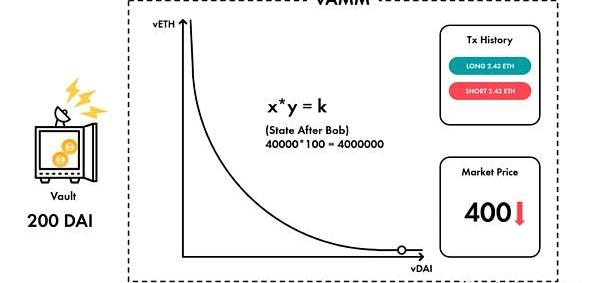

3.?然后交易者Bob以100DAI作為抵押,做空ETH10倍,這意味著:

Bob將100DAI存入同一個金庫。

PerpetualProtocol將Bob的-1,000vDAI記入vAMM,作為回報,它根據常數函數(x*y=k)計算Bob收到的負vETH的數量。

PerpetualProtocol記錄Bob現在已經做空了2.4390244vETH,并且這個vAMM內部的狀態現在變成了100vETH和40000vDAI。

vAMM的獨特屬性,不需要流動性提供者。

由于路徑獨立性,金庫將始終有足夠的抵押品來償還所有使用vAMM進行交易的交易者。與傳統AMM的流動性來自流動性提供者提供資產以促進交易的不同,vAMM的流動性直接來自位于vAMM之外的金庫。換句話說,不需要流動性提供者的存在來為vAMM帶來流動性:交易者為每個訂單提供流動性。

由于vAMM中不需要流動性提供者,因此一開始就沒有永久性損失。

定期價格調整

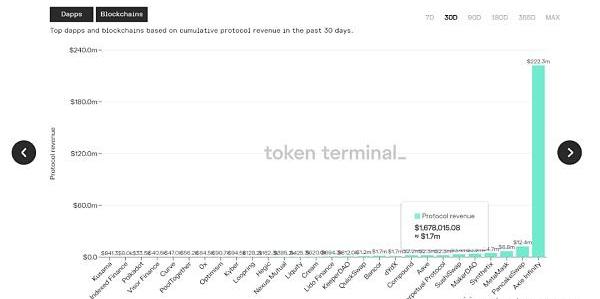

vAMM本身作為一個獨立的現金結算市場。如果我們想讓vAMM市場價格接近標的指數,我們需要添加一個資金費率,類似于中央限價訂單簿(CLOB)交易所永久合約的資金支付。例如,下面是FTX的資金支付公式:

資金支付激勵套利者使市場價格盡可能接近標的指數,并使vAMM市場跟蹤標的指數。

PerpetualProtocol利用與FTX類似的資金利率公式,因此允許新的衍生品市場利用杠桿進行交易,同時密切跟蹤基礎指數。

管理滑點

與傳統AMM相似的是,當vAMM的K值較高時,交易者遭受的滑點較少,但相似之處到此為止。

對于傳統的AMM,增加K值的方法有:

1.鼓勵更多的流動性提供者提供更多的流動性。

2.增加交易費用,并回收交易利潤以提供更多的流動性。

相比之下,在vAMM中,由于K值是由vAMM運營者在啟動時手動設置的,因此即使在vAMM創建之后,也可以隨時隨意增加或減少K,這有助于市場對最新情況做出響應。話雖如此,盡管vAMM運營者具有這種權力,但他/她無法轉移存儲在金庫中的用戶資金。vAMM運營者在第一個版本中會是Perpetual協議團隊,并在之后過渡到DAO結構。

Terra鏈上DeFi鎖倉量為146.1億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為146.1億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1253.7億美元)、Terra(146.1億美元)、BSC(134.4億美元)、Avalanche(101.9億美元)、Fantom(91.5億美元)。[2022/2/10 9:42:14]

雖然Perpetual協議的第一個版本將手動設置K值,但隨著時間的推移,我們希望K值是按算法進行設置。例如,K可設置為交易量、未平倉利率、融資支付、波動率及其他變量的函數。

K值的設置需要保持微妙的平衡。如果K值太低,則協議的自然用戶將產生過高的滑點,并抑制他們在系統中的交易。然而,如果K值太高,那么套利者將沒有足夠的資金來維持vAMM價格與標的指數價格一致。

資金注入

PerpetualProtocol創始人馮彥文帶領他的臺灣團隊在2020年8月,獲得了MulticoinCapital領投,加上三箭資本、CMSHolding、AlamedaResearch,獲得180萬美元戰略融資。早期獲得了幣安50萬美元種子輪融資。

同年9月,PerpetualProtocol還舉行了思慕輪,關于思慕、代幣分配與其功能細節請參考鏈接:https://medium.com/perpetual-protocol/perp-token-distribution-2f1b6196744d

PerpetualProtocol數據表現

在519的利空政策之下,PerpetualProtocol的治理代幣PERP走勢堅如磐石,當天在幣安顯示只下跌了8%。5月20日整體趨勢反彈,PERP反彈了46%,之后又是下跌行情,觸底之后的PERP,回升趨勢更加劇烈,截至發稿時,從歷史最低3.6美元,漲至最高17.9美元。

治理代幣持幣地址5942個,PERP穩定上漲的因素跟該協議staking池有很大關系,目前staking池鎖定了價值3億美元的PERP,減少了盤面拋壓,代幣市值總共才7.2億美元,足以讓其代幣輕松攀登高峰。

PerpetualProtocolV1在2020年12月推出,開創了虛擬做市商模式,在不到一年的時間里,促成了超過221億美元的交易量。

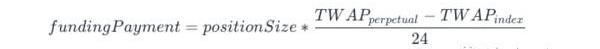

該協議的221億成交量對于中心化交易平臺來說微不足道,對于去中心化合約市場來說,PerpetualProtocol已經是獨領風騷。THEBLOCK數據顯示該協議上線不久之后,長期占領了去中心化衍生品市場80%的份額。

Debank顯示總用戶地址達到了3900個。24小時成交量7968萬美元,活躍用戶地址266個,交易筆數22552,當天的協議收入是79680美元,根據以往數據匯總,協議的總收入達到了2200萬美元。

在去中心化衍生品交易所還沒有出現的時候,國內中心化衍生品交易所行業有句老話“合約交易平臺擁有30個用戶,可以養活一個小團隊。”??PerpetualProtocol的數據可以養活幾十個小團隊。

數據:上周DeFi活動大幅減少:數據顯示,上周DeFi活動大幅減少:Uniswap V2七天交易量減少14.5%,Aave七天償還量減少56.3%,1inch(以太坊上)七天交易量減少10.9%,Compound七天存幣量減少44.1%,借幣量減少53.67%,償還量減少53.5%,MakerDAO七天交易量減少50.66%。[2021/7/19 1:02:33]

petualProtocol的競爭對手dydx

dydx介紹

該協議由AntonioJuliano創立,并于2017年推出。建立在以太坊L1&L2的去中心化杠杠訂單簿、永續合約訂單簿交易,提供22種熱門代幣交易對,最高可以調整到25倍杠杠。鏈接你的小狐貍錢包在dydx的二層交易秒成交,無需等待,擁有以太坊網絡本身的安全級別。操作起來十分簡單,去中心化的應用,中心化應用操作的體驗。

dydx的投資者

總共經歷了四輪融資:

2017年12月22日CoinbaseCEO參與了dydx種子輪融資,沒有披露具體融資金額。

2018年10月19日獲得了BainCapitalVentures、AbstractVentures、CraftVentures等個人投資者的A輪融資1000萬美元。

2021年1月27日獲得了Capital、Wintermute、GSR、Scalar、Capital、AndreessenHorowitz、PolychainCapital?B輪1000萬美元融資。

2021年6月16日由Paradigm領投的6500萬美元C輪融資。

dydx僅在本年度就獲得了7500萬美元的融資,匯集了全球頂級的風投機構,突出資本對其十分熱衷,目前來看,我們所能知道的,融資總額已經來到了8500萬美元。

經濟模型

8月3日,dydx宣布推出治理代幣,DYDX代幣總量為10億,會在五年內分發給所有的dYdX的生態參與方,包括社區用戶、投資人和dYdX團隊。五年之后,社區可以投票決定DYDX代幣的通脹率進行增發;目前的最高通脹率為每年2%。

dydx的數據

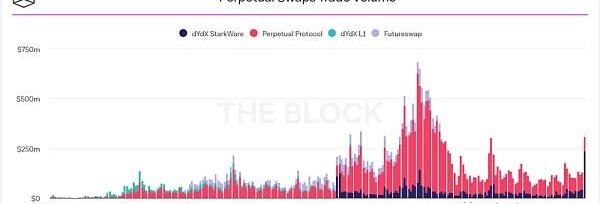

根據Tokenterminal數據顯示,dydx目前的資產鎖倉總量是1.9億美元。從2020年3月份開始計算,18個月以內該協議總共創造了3600萬美元的收入,平均每個月有170萬美元的協議收入費用。

作為一個去中心化衍生品交易平臺,該協議在Debank顯示dydx用戶地址數量達到了79000個,24小時交易活躍地址1876個,這些用戶平均每天為協議貢獻5.6萬美元收入。

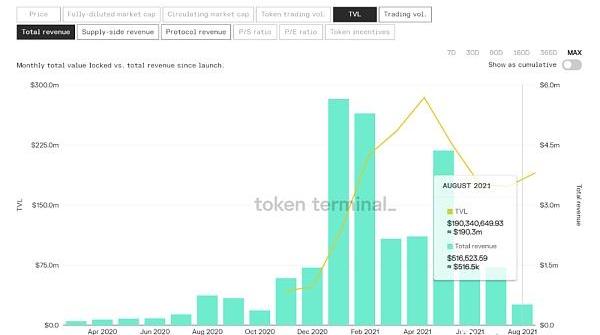

按照Tokenterminal每月數據,dydx協議收入在DeFi領域排在了第10名左右,行情回歸之后,相信這組數據在不久的將來會發生奇妙的變化。

DeFi永續衍生品協議總結

PerpetualProtocol從去年的12月開始正式上線永續合約協議,在交易期間的用戶同時可以獲得治理代幣的獎勵,刺激了用戶交易。引導了PerpetualProtocol的交易量持續突破新高,在過去的9個月時間里,協議收入達到了2200萬美元,平均每月收入244萬美元,dydx每月平均只有170萬美元的協議收入,PerpetualProtocol在每月平均協議收入超越了dydx。由于dydx運營時間比較長,協議總收入方面,dydx以3600萬美元得以更勝一籌。

幣贏CoinW將于11月30日19:00在DeFi專區上線KEX:據官方消息,幣贏CoinW將于11月30日19:00在DeFi專區上線KEX/USDT交易對。據悉,KIRA網絡是使用Tendermint和Cosmos SDK構建的、通過流動性質押來保護DeFi應用并為其提供動力的首個去中心化解決方案。借助其新穎的共識——多重抵押權益證明(MBPoS),KIRA旨在讓用戶能夠通過抵押任何加密貨幣、穩定幣、數字法幣,甚至是NFT來產生收益,同時通過原生支持的衍生品質押來保持全部流動性。詳情點擊原文鏈接。[2020/11/30 22:36:38]

一直引以為傲的dydx,被快速超車很大原因在于他們之前沒有治理代幣的獎勵,而PerpetualProtocol一直有治理代幣刺激用戶交易。

dydx很快發現了自己落后的原因,在8月3日推出其治理代幣,五年內分發給所有的dYdX的生態參與方,包括社區用戶、投資人和dYdX團隊,其中50分配給社區。原本在過去6個月中一直保持80%占有率的Perpetual?Protocol,直到dydx發布治理代幣之后的交易數據在24小時之內反超PerpetualProtocol。

在運營方面,dydx更傾向合規方向,吸引了上市納斯達克的CoinbaseCEO&BrianArmstrong,A16z、Paradigm、BainCapital等頂級資本,這些資本更容易幫助dydx往合規方向沖刺。更值得注意的是BainCapital,這家多元化風投機構成立于1984年,管理了1400億美元的資產。擁有強大的背景支撐,dydx在將來是否如他們CEO計劃目標實現,讓所有人都可以使用高質量的去中心化金融工具。

Layer2擴容方案

Layer2追求極致的性能,作為「二層網絡」,可以替Layer1承擔大部分計算工作,比如將以太坊交易從主鏈上分離出來,降低一層網絡的負擔,提高事務處理效率,從而實現擴容。Layer2只能做到局部共識,但是可以滿足各類場景的需求。

四大陣營的Layer2擴容方案,其中包括:

1.?ZK?Rollup

Aztecnetwork

HermezNetwork

Loopringorg

StarkWareLtd

ZKSync

2.?OptimisticRollup

Arbitrum

Cartesi?

Optimism?Rollup

OMGNetwork?

FuelLabs

3.Plasma

GluonNetwork

OMGNetwork?

Polygon

4.Hybri

CelerNetwork?

獨角獸Polygon

諸多Layer2擴容方案中,目前最有價值體現的是Polygon。Polygon是基于以太坊的擴容側鏈和基礎架構開發,開發者可以使用Polygon軟件開發工具包,快速部署并兼容以太坊EVM。下面為大家呈現Polygon數據。

Polygon的數據表現

在激烈擴容競爭中,Polygon迅速崛起,成為了擴容方案中的巨星,逐漸的在以太坊站穩腳跟,踏上了更遠的征途。

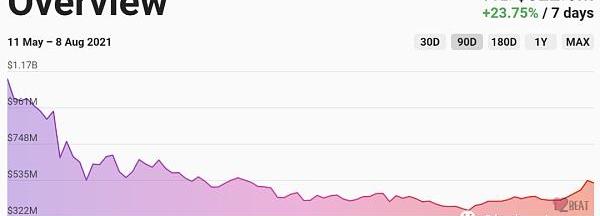

自從2020年10月上線以來,幣安顯示Polygon的治理代幣0.01898美元,直到今年5月漲到最高2.7美元。用了8個月時間,漲幅達到了142倍,如此驚人的漲幅,縱然離不開數據背后的重要支撐。

經歷大周期回落,Polygon治理代幣從最高的2.7美元跌落到了1美元,市值也從160億美元跌落到了如今的69億美元。

Qtum量子鏈推出100萬美金DeFi開發者支持計劃:量子鏈基金會已設立DeFi開發者支持計劃,旨在支持開發者利用Qtum量子鏈開發DeFi應用,豐富量子鏈DeFi生態。量子鏈基金會計劃為每位通過審核的申請者(團隊)根據其開發目標提供相應的開發資助。對于開發者,只要熟悉Solidity智能合約開發,理解量子鏈的運行原理與技術特點,對DeFi應用有自己獨到的認識,都可進行申請。[2020/8/17]

如今Polygon推特的關注者57萬,吸引了不僅僅是關注者,還有他們的DAPP開發商Aave、SushiSwap、Curve、Balancer、1inch、BadgerDAO、DODO等著名去中心化應用爭先恐后加入到Polygon生態中。

根據其官網統計,已經有350+的應用正在生態中運行,還在不斷增加。生態中包含了7大板塊,DEFI、NTFT、游戲、DAO、B2B。

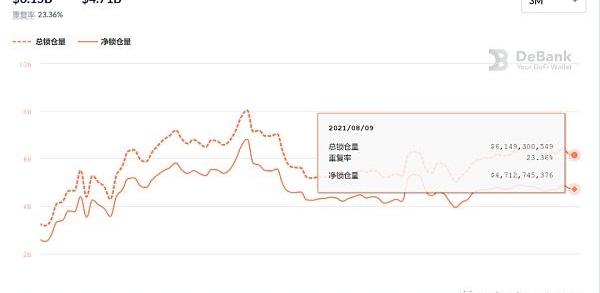

下圖顯示。Polygon生態的錢包地址數量超過了66萬個,持幣地址15萬個,質押了價值17.8億美元的MATIC,活躍交易地址11868。根據L2bea統計,Polygon生態單憑QuickswapDEX每天的交易量已經達到了73,826,685萬美元。

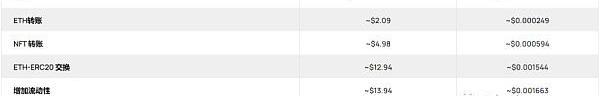

以太坊L1和Polygon交易手續費對比

眾多應用的加持,Polygon的資金體量也不斷在增加,自2020年10月的500萬美元鎖倉量,再到現在的47億美元鎖倉量,鎖倉量漲幅接近到了1000倍。驚人的增長,讓Polygon在擴容第一階段完美取勝,碾壓所有對手。

在擴容的競爭中,L2bea統計17家擴容方案的鎖倉總和加起來只有5.22億美元。Optimism、ZKSync、Arbitrum他們曾經在L2的發展道路中,媒體對它們的宣傳可謂是聲勢浩蕩,可惜的是只拍起了浪花。波瀾不驚的Polygon掀起了驚濤駭浪,可以與之匹敵的對手還沒有真正的出現。

Polygon擴容方案總結

Polygon雖然強大,但是它也有缺陷,沒有天生完美。成千上萬的用戶愿意接受它的優點也愿意接受它的缺點。

缺點:Polygon目前只有100個節點保證該網絡的安全和驗證,網絡的安全和驗證不依賴以太坊,依賴Polygon自身節點維護網絡安全。3個月前,Reddit社區討論了關于該網絡的問題所在,這100個驗證節點的前3個地址控制了54%的MATIC,幣安在這54%當中占有一半以上的籌碼,如果這個集中地址發動51%的攻擊,將是輕而易舉的事。

發動51%的攻擊是有可能的事情,用戶相信他們不會做出這么愚蠢的事,因為這樣摧毀他們畢生積累的聲譽,還有他們未來可期及細水長流的生意。

優點:由于以太坊長期處于手續費昂貴的狀態,Polygon給出了良好的方案,解決了用戶的訴求。上面交易手續費比較中,圖片顯示Polygon的交易和轉賬手續費也是相當低廉。每秒可以處理1000~9000筆交易,Polygon聲稱以太坊2.0上線之后,每秒可處理高達65000筆交易。

合作伙伴如需加入該生態,可以直接通過SDK部署在生態中運行,為合作伙伴節省了更多的開發成本和時間。350+的合作伙伴,擁有超過100萬用戶的龐大體量,足以繼續推動Polygon往前發展。

未來之路:

在幾個季度之前,各項數據暴漲的情況下,團隊將原先的MATIC改名為?“Polygon”。在未來的更新迭代中,Polygon將支持所有的Layer2網絡的連接,如OptimisticRollups,zk-Rollups、Plasma之類的以太坊擴容技術,該團隊將其稱之為“以太坊上的波卡”,除此之外,并將Polygon鏈接到其他區塊鏈,用博大精深的中國話來理解:融通四海。

DeFi算法穩定幣

2020年6月,被稱之為算法穩定幣鼻祖的AMPL橫空出世,創造了算法穩定幣概念被炒上了天。隨后的幾個月,突如其來的仿盤ESD,?Basis、Mith、ONS,來去匆匆的它們只留下了傷感和已經崩潰的K線。

沉靜已久的AMPL在前段時間,在4月22日發行了他們的治理代幣,只要交易過AMPL的用戶,可以獲得價值10萬左右FORTH治理代幣。仿佛AMPL又回到了春天,這種感覺沒有持續太長時間,就消失了。

AMPL嚴格意義來講不是真正的算法穩定幣,算法穩定幣的含義是要通過算法維持標的穩定在一定的價格區間。

AMPL官方定義是:AMPL協議會根據需求自動調整供應。當價格高時,錢包余額增加。當價格低時,錢包余額會減少。這是一種通縮和通脹算法,該算法很容易產生套利者循環套利,通脹的時候拋售代幣,通縮的時候買入代幣,不斷的循環這種方式。

假如需要去超市買1塊錢的生活用品,到收銀臺付款時,你的錢包只有1個AMPL,這時候你又遇到通縮情況,你的AMPL就會減少,這時肯定是沒有足夠的資金支付購買,商品則不會隨著AMPL通縮或通脹,當然,AMPL不會用到生活上。

AMPL是算法穩定幣的前奏,

更加值得一提的算法穩定幣協議?FeiProtocol?

FeiProtocol是一種完全去中心化的算法穩定幣,首先,我們知道現有的USDT、USDC、PAI是由中央銀行控制,這些都不具備去中心化特點,面臨極大的審查及監管風險。

其次,市面上熱門DeFi穩定幣DAI,使用以太坊為例,以太坊在DAI的金庫抵押率150%,至少需要生成10000DAI的才能使用其金庫,意味用戶需要抵押不止10000價值美元的以太坊。DAI的方式,使資金利用率嚴重下降,FeiProtocol提高資金效率的同時還可以使用ETH1:1生成FEI。

FeiProtocol資金注入

3月9日FeiLabs從AndreessenHorowitz,FrameworkVentures,CoinbaseVentures和AngelList創始人NavalRavikant等人籌集了1900萬美元。

頂級風投機構的加持下,得到非常大的關注。FeiProtocol在4月3日結束創世開啟,持續了3天時間,共募集639000ETH。募資的3天內拉高了以太坊,ETH/FEI交易對為Uniswap增加了25億美元流動性,成為了DeFi歷史一刻。

雖然FeiProtocol得到龐大的資金支持,但是FEI沒有按照該團隊設想那樣,將FEI穩定在1美元。由于出現算法漏洞被攻擊套利,最低跌至0.6美元,直到6月19日,FEI重回相對穩定的價格0.99~1.001浮動。

FEI如何保持價值穩定

首先市場行為,當FEI低于1美元,所有人可以買入使其價值回歸至健康狀態,價格高于1美元可以拋售產生套利。如今的OTC商家也是如此,低價收回USDT然后高價賣出,賺取中間差價,獲得利潤。

協議控制器行為

FEI在價格低于1美元,市場沒有買入單,觸發PCV回購FEI的動作,低于1美元出售FEI的用戶會受到4%的損失懲罰,買入的用戶可以獲得2%的獎勵。

需要了解更多FeiProtocol請查看以下鏈接:https://medium.com/fei-protocol/introducing-fei-protocol-2db79bd7a82b

治理代幣分配:https://medium.com/fei-protocol/the-tribe-token-distribution-887f26169e44

FeiProtocol數據表現

在眾多算法穩定幣中,FeiProtocol算是目前數據最為出色的,穩定幣是需要更多的人采用和接受,它才有價值。

在Messari穩定幣板塊顯示FEI當前價格穩定在0.998,總市值20億美元,24小時的成交量4830萬美元。

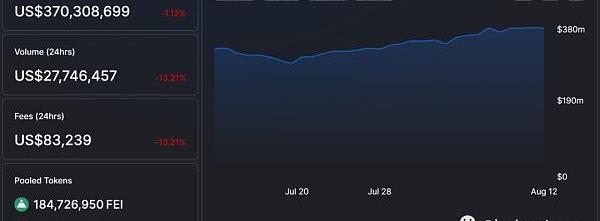

在Uniswap的ETH/FEI鎖定了價值3.7億美元,24小時成交量2774萬美元,創造了83239美元的手續費收入。

穩定幣的使用率,需要慢慢的積累,讓其在更多平臺上線,FEI目前在14家交易所上線,FEI的代幣地址超過2萬個,使用的人越多它就越穩定。

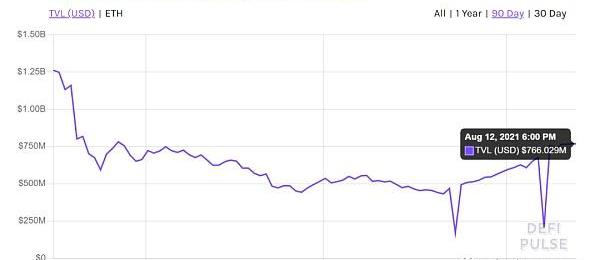

臨近Coinbase公布FeiProtocol的治理代幣TRIBE上線之前,鎖倉從2億美元拉升到7.76美元,鎖倉瞬間翻了2.5倍,8月12日Coinbase正式宣布上線TRIBE。

FeiProtocol的競爭對手們

曾經被譽為穩定幣中的3大豪杰:Fei、Float、Reflexer。

FLOAT、Reflexer是否是真的是穩定幣的豪杰,從數據表現來看,我們就可以一探究竟。

首先是Float?Protocol

與FeiProtocol不同,Float沒有任何融資,匿名團隊建立,治理代幣分配完全社區化。

FloatProtocol是一種完全不同的穩定幣。與其固定一個值,不如將其設計為隨著對自身與加密貨幣需求的變化而「浮動」。其目標是降低短期波動性。長期來看,它的價值會隨著加密貨幣的增長而增加,以保護用戶的購買力。

FLOAT在Sushiswap24小時的鎖倉量326萬美元,24小時交易量只有97981美元,創造了293美元的手續費收入,僅上線了Sushiswap一家去中心化交易所,這種方法顯然無法使大眾頻繁使用它。

Reflexer

Reflexer也是一個吸引了眾多風投公司的算法穩定幣,PanteraCapital和、Lemniscap、Paradigm、MetaCartelVentures、DivergenceVentures、StandardCrypto、TheLAO等機構,以及Compound、a16z、Synthetix、Aave的團隊成員均參與了Reflexer的投資。

其穩定RAI和DAI比較接近,同樣使超額抵押的算法穩定幣,不同其他穩定幣的使RAI長期錨定在3美元,由于使用超額抵押,比較起FEI更加穩定。

RAI在Uniswap顯示總鎖倉量是5320萬美元,24小時交易量229萬美元,創造了6883美元的手續費收入。

RAI通過了眾多機構鼎力相助,上線了5家交易所,交易量并不如人意,對比起FLOAT稍微遜色一點。

算法穩定幣協議總結

對于中心化穩定幣來說,目前的算法穩定幣并不穩定。

算法穩定幣從數據來看,FeiProtocol在未來最有可能成為被大眾接受的算法穩定幣。穩定就像我們平時使用的人民幣一個道理,越多人使用某種穩定幣或是儲備某種穩定幣,擴展更多的金融用例,它才會穩定,變得有價值。

好比美元,全球貨幣,全球將其作為儲備貨幣,在世界每個角落都可以流通,在中東購買石油需要用美元作為結算,擁有美元可以在全球做更多的金融投資選擇。這就是穩定幣需要做的事情,用它做更多的事情,讓更多人接受它。

眾多算法穩定幣之中,似乎FeiProtocol更懂得如何讓別人頻繁的使用FEI,其社區也在極力推薦FEI團隊約談更多的交易所上線其穩定幣,擴大使用頻率,這種做法非常合理,這種做法的確提升了FEI交易量。客觀數據顯示,現在所有的算法穩定幣交易總量加起來不及FEI一個。

Tags:COLPROROTPROTCOLX幣EliteSwap ProtocolsSTYLE ProtocolLeverage Protocol

金融的理論基礎是有效市場理論和理性人假設,所以很多對于市場的分析都是基于數學模型以及宏觀經濟來分析。這種分析比較適合進行超長周期的價值投資,但短期市場往往反復無常,尤其是在情緒驅動的加密市場.

1900/1/1 0:00:00對PoS(權益證明)共識算法的一種常見批評是它讓「富人更富」,大致可以解釋為「規模經濟有利于既有的富人,而不利于資源匱乏的人」.

1900/1/1 0:00:00引言 隱私性和可擴展性研究團隊都在填補零知識證明的前沿研究和以太坊應用開發之間的空白。我們最近研究的一個重點領域是?zkopru,這是一套為隱私交易節約gas的新協議.

1900/1/1 0:00:00你知道“元宇宙’嗎? 1992年,美國著名科幻作家尼爾·斯蒂芬森推出了自己的小說《雪崩》。在書中,尼爾·斯蒂芬森描述了一個平行于現實世界的網絡世界,并將其命名為“元界”.

1900/1/1 0:00:00隨著數字化的縱深發展,不同的動機驅動著世界各國及經濟體開展CBDC的研發工作。或是為提升國內或國際支付結算效率與安全及金融普惠性,或是為順應“無現金”社會的發展趨勢及豐富貨幣政策工具,或是為打擊.

1900/1/1 0:00:00頭條 ▌iBox發行經典國畫NFT,上線即售罄據iBox官方消息,iBox聯合搜云科技發行當代十大著名畫家作品.

1900/1/1 0:00:00