BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+1.74%

ETH/HKD+1.74% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+3.53%

ADA/HKD+3.53% SOL/HKD+2.63%

SOL/HKD+2.63% XRP/HKD+2.75%

XRP/HKD+2.75%加密資產市場經歷了一輪爆發式增長后,穩定幣市場規模隨之擴大到千億美元,使得這一特殊的加密資產類別很難不被監管重視。

近幾個月來,美國監管部門多次提及將針對穩定幣制定監管框架,以提高金融穩定性。在這種背景下,USDC的發行方Circle率先做出行動,于8月22日宣布將儲備金轉化為現金和短期美國國債的組合形式。

相比7月份公布的包含現金、美國國債、洋基存款證、商業票據和債券的儲備金組合,Circle有意提高USDC儲備金的流動性和穩定性。相比之下,穩定幣市場龍頭USDT雖然提高了儲備金透明度,但根據其發行方Tether5月份公布的儲備金組合形式,其中僅有3.87%的現金存款,整體資金儲備較USDC稍遜一籌。

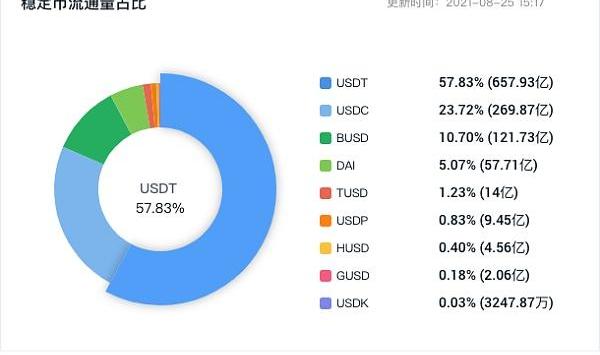

在過去的幾年間,USDT的市場壟斷地位已經被后來者蠶食。根據非小號8月25日的數據,當前USDT流通量為657.93億枚,占據57.83%的市場份額,USDC流通量為269.87億枚,占據23.72%的市場份額。由幣安發行的合規穩定幣BUSD也以121.73億的流通量,分走了10.7%的市場份額。而在去年5月,USDT的市場占有率超過80%。

Coinbase聘請前美國議員成立全球咨詢委員會應對監管:金色財經報道,Coinbase目前正與三位前美國議員合作,應對不斷變化的加密監管格局,可能會與美國監管機構重建友好關系。Coinbase全球咨詢委員會的首批成員將包括前參議員Patrick Toomey(R-PA)和兩位前民主黨議員Tim Ryan和Sean Patrick Maloney。

根據該公司的聲明,Coinbase的新理事會還將與另一個Coinbase顧問委員會的成員密切合作,該委員會包括前美國證券交易委員會主席Jay Clayton和前中央情報局總法律顧問Courtney Elwood。

Coinbase還表示,它有計劃在今年擴大該委員會,\"由具有深厚監管專業知識的兩黨領導人組成\"。[2023/5/16 15:04:40]

定期發布審計報告、強調公開透明的USDC等后來者,抓住了USDT長期儲備金不透明的痛點,逐漸擴大市場規模,已經收獲了越來越多用戶和平臺的支持。在穩定幣監管時代來臨后,穩定幣市場的變局也可能隨之加劇,在位次的更迭變換下,這塊市場有望由無序轉變為有序。

澳大利亞CommBank暫停加密貨幣交易試點,稱需要更多監管:5月20日消息,澳大利亞Commonwealth Bank(CommBank)暫停推出其加密交易服務,但并沒有確定恢復該項目的時間表。

這項服務于去年11月首次宣布,將使約650萬CommBank應用程序用戶能夠買賣多達10種加密貨幣,包括比特幣、以太坊和萊特幣。

在與加密貨幣交易所Gemini和區塊鏈取證公司Chainalysis合作推出初步試點后,該行計劃在今年逐步推出更多功能。然而,由于上周UST崩潰導致市場陷入混亂,CommBank現在暫停了該項目,且沒有確定何時恢復。

CommBank表示,希望在進入試點的下一個階段之前,能找到“最合適的監管結果”。CommBank首席執行官Matt Comyn補充說“在這個階段,我們的意圖仍然是重啟試點,但我們仍需要在監管方面完成一些事情,以確保這是最合適的。”(Decrypt)[2022/5/20 3:28:58]

美國放穩定幣監管信號USDC重組儲備金

廣東股交:區塊鏈對接證監會監管鏈 上鏈信息涵蓋9大類內容:8月20日,廣東股權交易中心(以下簡稱“廣東股交”)舉辦“廣東區域股權市場業務鏈落地暨實現監管鏈技術對接” 線上發布會。廣東股交突破原有存證、電子合同上鏈應用場景,成功搭建廣東區域股權市場業務聯盟鏈,與證監會監管鏈實現技術對接,并實現全部業務數據上鏈。目前,廣東股交已就區塊鏈相關研究及落地系統申報3個軟件著作權《廣東股交區塊鏈合同系統》、《廣東股交區塊鏈監管系統》及《廣東股交企業畫像人工智能分析系統》,不斷增強金融科技實力。(證券時報網)[2021/8/20 22:27:09]

隨著加密資產市場的壯大,穩定幣的發行規模也越來越龐大。根據非小號8月25日的數據,當前所有穩定幣的流通市值超過1100億美元,排名前兩位的USDT和USDC都位列加密資產市值排行榜的前十位。

這個超過千億美元的市場已引起各國監管的重視,尤其是美國監管部門已經多次討論對穩定幣提出監管方案。

杭州征集首批包括區塊鏈在內的金融科技創新監管試點應用項目:6月24日,杭州市金融辦官網正式發布《關于征集杭州市金融科技創新監管試點創新應用項目的公告》。杭州對金融科技創新應用項目的申報類型,同樣分為“金融服務”與“科技產品”兩類;大數據、分布式賬本、區塊鏈等技術,亦同樣出現在杭州地區金融科技創新應用項目說明的“關鍵技術”示例中。杭州表示,歡迎金融機構、科技公司兩類申報主體踴躍參加。(新京報)[2020/6/24]

大約一周前,美聯儲公布了7月會議紀要,官員們集中討論了穩定幣可能對金融穩定產生的潛在威脅。與會者表示,穩定幣似乎具有與主要貨幣基金相同的脆弱性,且普遍缺乏透明度,密切監測它們尤為重要,需要制定一個適當的監管框架,以解決與此類產品相關的任何金融穩定風險。

此前,美聯儲主席鮑威爾也曾公開表明對穩定幣實施監管的緊迫性,「目前銀行存款和貨幣市場基金有非常強有力的監管框架,但穩定幣沒有。」

美國證監會監管加強 將以股票銷售標準來對待代幣發行:環球郵報援引路透社消息,自從美國證監會(SEC)監管加強,將以股票銷售標準來對待代幣發行,越來越多的ICO發行方正在向SEC申請、注冊,或者禁止美國投資者,更有甚者直接終止融資活動。目前數字貨幣發行方傾向于傳統的、非公開發行股票的方式,能源結算平臺Causam的CEO告訴記者稱選擇這種方式以“避免進監獄”。[2018/3/22]

美聯儲釋放的監管信號,已經引起了穩定幣發行方的警覺。8月22日,USDC發行機構Circle宣布將把全部的USDC儲備金轉化為現金和短期美國國債的形式。此舉顯然是想向外界傳達,USDC背后的儲備金有足夠的穩定性和流動性,以保證隨時向市場進行兌付。

相比之下,此前USDC的儲備金組合則復雜許多,穩定性也偏弱。在Circle7月份披露的USDC儲備金報告中,USDC的220億美元儲備金里除了現金和美國國債,還有洋基存款證、商業票據、公司債券,市政債券和美國機構債券。

當時的儲備金報告披露后,引發了外界的一些擔憂。有人認為,儲備金中的商業票據、債券等資產,具有較強的波動性且缺乏流動性,難以應對大規模兌付。

如今,USDC儲備金形式的轉變顯露出Circle在監管收緊局勢下的謹慎。而穩定幣市場的最大龍頭USDT,在今年以來也有意提升儲備金的透明度,以打消市場長久的質疑。

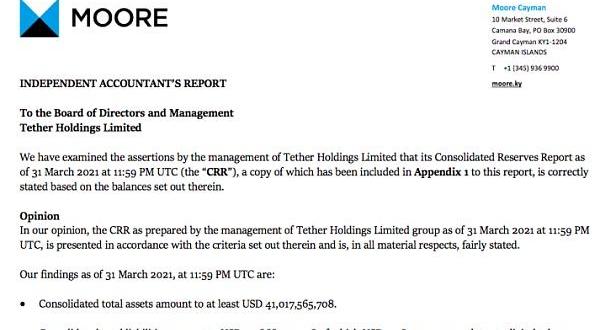

今年第一季度,USDT的發行方Tether與會計師事務所MooreCayman合作,公布了第三方會計核查報告。該報告顯示,截至2021年3月31日,USDT儲備金合并總資產至少為410.17億美元,而其當時的合并總負債為408.68億美元。該報告證明了USDT背后有足夠的儲備金。

MooreCayman發布的USDT儲備金審計報告

5月,Tether又公開了儲備金資產分布情況,在該公司所持的資產當中,有76%是現金及現金等價物,其中65.39%為大宗商業票據,另有24.2%信托存款。外界最關心的現金存款則僅占3.87%;其余的24%則是由信用貸款、債券以及包含加密貨幣在內的其他投資標共同組成。

相比USDC將儲備金形式轉變為現金和美國國債,USDT的儲備金的組合復雜了許多,波動性更大且流動性稍遜。在透明度和儲備金形式的比拼層面,USDC占據了上風。

穩定幣市場份額再變USDT漸失壟斷地位

監管部門圍繞穩定幣制定監管框架,對于市場投資者是一種保護。而對于穩定幣發行方來說,監管的介入將提出更高的合規性要求,這很可能成為加劇穩定幣市場變局的重要因素。

在過去幾年,穩定幣市場在壯大的過程中,市場份額占比也在悄然發生著變化。在2018年之前,穩定幣市場幾乎是USDT一家獨大,占據了90%以上的市場份額。但由于儲備金透明度不足,外界對USDT質疑聲一直沒有停止過。而后,PAX、TUSD、USDC等透明度更高的合規穩定幣面世,穩定幣市場開始生變。

2018年10月,Circle和Coinbase宣布成立Centre聯盟,推出了USDC,并由會計師事務所GrantThorntonLLP每月發布儲備金報告。憑借透明度優勢以及Coinbase的采用和背書,USDC開始了它的追趕之路。

挑戰一個領域的王者無疑是艱難的,但USDC一直以來最大的優勢就是有審計、更透明,而在2019年,USDT陷入了非法挪用8.5億美元儲備金借給姊妹公司Bitfinex的訴訟案,導致其信譽度持續下滑。USDC抓住機會,開始被多個DeFi借貸協議列為擔保資產,同時被FTX、Binance等交易所上架,市場需求量持續增加。

盡管USDT仍是當前市場中流通量最大的穩定幣,但過去幾年間,它的市場份額逐漸被蠶食。

根據非小號8月25日的數據,當前USDT流通量為657.93億枚,占據57.83%的市場份額,USDC流通量為269.87億枚,占據23.72%的市場份額。由幣安發行的合規穩定幣BUSD也以121.73億的流通量,分走了10.7%的市場份額。

要知道,在去年5月,USDT的市場份額還超過80%,當時USDC的市場份額僅有7.5%左右。而此時,USDT「一家獨大」的地位已經不保,USDC的快速增長正在對其造成威脅。

當前穩定幣流通量占比情況

一直以來,USDC都在宣傳其透明、合規等優勢,它開始被越來越多的加密資產和區塊鏈應用平臺采用。去中心化衍生品交易所dYdX的永續合約,就以USDC計價,而非USDT。今年5月,中國監管部門開始打擊比特幣交易和挖礦時,USDT的場外交易價格也一度下跌,當時就有人提出將USDT換成USDC以規避風險。

如今,美國監管部門明確提出將加強對穩定幣的監管,這當然對走合規路線的USDC更加有利。作為這個市場的后來者,USDC顯然吸取了很多USDT的教訓,它始終以公開透明為殺手锏,不斷從USDT手中搶走市場份額。

站在投資者角度,無論是穩定幣監管框架的建立,還是穩定幣之間愈發激烈的競爭,最終都有利于該市場從無序轉變為有序,從而保護投資者的利益。

8月16日,根據區塊鏈分析公司Nansen的數據,以太坊2.0的質押規模現已達到673萬個ETH,超過了網絡上“封裝以太坊”的總量.

1900/1/1 0:00:00Crypto支付是時代發展的趨勢,一些大型機構和企業逐漸意識到了這個事實。美國零售業巨頭沃爾瑪最近在市場上的行為引發了許多猜測.

1900/1/1 0:00:00你可能聽過/看過以太坊研究員JustinDrake在最近與Bankless合作的一個播客系列中談到ETH的「稀缺性引擎」.

1900/1/1 0:00:00在解釋“元宇宙”概念的時候,總是會提到電影《頭號玩家》。《頭號玩家》的虛擬世界叫“綠洲”,在綠洲里,“唯一限制你的就是你自己的想象力”.

1900/1/1 0:00:00固定收益與杠桿收益結合 新一代的DeFi協議正在瞄準TradFi中極為流行的概念: 固定利率投資 將固定收益資產分解為本金和利息 杠桿收益交易 資產分割可能是金融領域的圣杯.

1900/1/1 0:00:00比特幣為首的虛擬貨幣,很多國家都把它們當作一種投機性的商品。而且,因為加密貨幣的去中心化特點,擺脫了常規渠道的監管,使得加密貨幣中偷稅、漏稅行為變得十分常見,個人和企業都有可能將自身資產轉變為加.

1900/1/1 0:00:00