BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD+0.78%

SOL/HKD+0.78% XRP/HKD+0.43%

XRP/HKD+0.43%隨著流動性激勵的變化,BSC、Polygon、Heco等公鏈出現資金外流,而Solana、Avalanche、Terra、Fantom的TVL經歷了快速上升。回顧BSC等的發展史可以發現,在公鏈TVL的快速上升中,更可能出現機會,因此本文嘗試在總結公鏈項目的過程中發現潛在的機會。

核心提要:

Solana生態中的借貸類項目仍處于起步階段,Larix和PortFinance都只有3億美元左右的總存款,市場份額存在較大增長空間。而前期估值過高的ParrotProtocol等項目,在價值回歸之后,2億美元左右的總市值可能存在機會。Solana上的收益聚合類項目較多,這會造成DeFi中TVL的重復計算。

GeistFinance的上線彌補了Fantom借貸協議的短板,并為整個Fantom生態帶來大量資金。DEX中SpiritSwap和BeethovenX的快速發展與SpookySwap形成競爭。

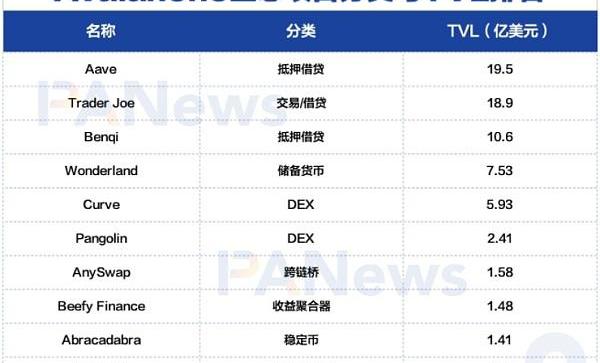

Avalanche生態中,Aave、TraderJoe、Benqi等借貸和DEX類項目吸引了大量資金,整體發展較為均衡,已經能滿足用戶加杠桿以及交易的需求。而緊隨其后的Olympus仿盤Wonderland也以達到7億美元的TVL。

香港東方足球隊獲虛擬貨幣XDAG基金會“七位數”贊助:8月10日消息,香港東方足球隊今日召開記者招待會宣布獲得虛擬貨幣XDAG基金會“七位數”贊助,具體金額暫未披露。XDAG將冠名球衣廣告和球隊社交媒體平臺。[2023/8/10 16:18:15]

Terra生態中,Anchor和Mirror分別吸引了35億和13億美元資金,流動性質押協議Lido在以太坊上取得成功之后,將業務擴展到了Terra中,也吸引了25億美元的資金。而Terraswap在沒有發行治理代幣的情況下,已經吸引了超過11億美元的TVL,且成為潛在空投項目中TVL最高的一個。

Aave在部署到Polygon和Avalanche上之后,都迅速搶占了最大的市場份額,當前正發起提案,準備部署到Fantom上,可能對Geist造成沖擊。類似的項目Curve、SushiSwap、Lido、Abracadabra等可能會隨著多鏈生態的發展進一步鞏固自己的地位。

隨著多鏈生態的發展,原有的跨鏈類項目Anyswap、Ren等跨鏈橋有了更多的用處,HopProtocol、Connext、Biconomy等L1與L2間的即時跨鏈工具也可能迎來機會。

何一:沒有所謂閨蜜,Binance上幣底層邏輯是尋找能夠長久發展:6月4日消息,Binance 聯合創始人何一在社交平臺回應“閨蜜”傳聞,表示沒有閨蜜,但有很多號稱是我閨蜜、我親戚,CZ 朋友之流在市場極度活躍,以此拿投資額度,或者打包票上 Binance 的“資方”、閨蜜”。

此外,何一還明確 Binance 上幣的底層邏輯是盡量上項目方可以活得比較久,能給用戶帶來回報的項目,這里其實是投研能力和審美差異的差距,哪個平臺長期能識別出合適的上幣項目和時機,哪個平臺的用戶就能活得更長久,這是平臺的核心競爭力。[2023/6/5 21:15:22]

Solana

Solana是不依賴于以太坊虛擬機的高性能公鏈中表現最好的一個。當前項目中TVL較高的項目均為DEX和收益聚合類項目。

Saber是一個專注于同類資產交易的DEX,當前獲得了Solana生態中最多的TVL。Saber的機制與以太坊上的Curve類似,但是Curve主要以穩定幣為主,而Saber中穩定幣只占一小部分,當前流動性最多的是mSOL/SOL,mSOL是將SOL質押在MarinadeFinance中得到的流動性代幣,其次為WrappedBitcoin/renBTC。當前,Saber中的流動性池還都局限為兩種代幣,暫時沒有三種及以上代幣組成的流動性池。Sunny則是與Saber深度綁定的收益聚合類項目,質押Saber的LP代幣進行挖礦,可同時獲得SBR與SUNNY代幣獎勵,它們的數據一般同步變化,近期有所下降。

Ronin鏈上NFT月銷售額16個月來首次跌破100萬美元:金色財經報道,Ronin在 8 月份創下了 939,432 美元的銷售額,也是16個月以來首次跌破100萬美元,一些分析師將Ronin鏈上銷售額下降歸咎于市場對Axie Infinity NFT 的需求下降,但不少人認為Ronin跨鏈橋黑客事件是人們失去信心的主要原因。此外,在 2022 年 1 月 27 日達到 4.32 美元的峰值后,Ronin原生代幣RON在隨后的八個月時間里下跌了 90% 以上,整個 8 月份,RON的日交易量均低于200萬美元。(beincrypto)[2022/9/13 13:27:08]

Serum、Raydium、Orca、Atrix也均為DEX,Serum是主打高性能的訂單簿DEX;Raydium既包含訂單簿,也有AMMDEX,可以向中央限價訂單簿提供鏈上流動性;Orca則是一個通用AMMDEX,Atrix是基于Serum建立的AMMDEX。

借貸協議在Solana中占據的份額很低,SolFarm作為一個收益聚合平臺,除了支持幾個DEX中的LP代幣進行挖礦之外,也提供借貸和杠桿交易的功能,但用于借貸的總存款不足2億美元。Larix、PortFinance、Solend都是Solana上專注于借貸的協議,但當前Larix和PortFinance的總存款約為3億美元,Solend的總存款約為2億美元。相比其他生態Solana上的借貸協議中并未出現龍頭項目,如Fantom上Geist的總存款超過60億美元,Avalanche上的Aave總存款超過30億美元,Terra的Anchor中包含18億美元的UST存款和29億美元其它抵押品。當前,整個市場應當還有10倍以上的增長空間,可以考慮提前布局。

Sushi治理預計將在未來一兩周內對明治維新進行投票:金色財經報道,Sushi治理預計將在未來一兩周內對明治維新進行投票。Sushi Meiji 將對協議進行兩項關鍵更改:鏈上 DAO 和投票托管 (ve) 代幣經濟學。該提案旨主要:1.去中心化和簡化治理;2.改革 SUSHI 的代幣經濟學;3.推動更深層次的流動性池并從流通中移除流動性 SUSHI 代幣。

投票托管的 o??SUSHI 將類似于投票托管的 veCRV 模型,但有一個關鍵區別:協議治理與價格投機者的分離。接收大部分協議收入和代幣排放的儀表將由稱為 oSUSHI 的 ve 代幣管理。該協議的其余部分將由 Meiji DAO 股份管理。SUSHI 持有者可以選擇鎖定他們的代幣以獲得 oSUSHI 或 Meiji DAO 股份。[2022/8/24 12:45:54]

可以看到,Solana中DeFi樂高的堆疊非常嚴重,如基于Serum建立了Atrix,Atrix本身并沒有發行代幣,而為了激勵Atrix的流動性出現了Almond,在Almond中用Atrix中的LP代幣進行挖礦,Almond自身的代幣ALM公平發放。而Atrix中又支持用ALM-USDC交易對挖Serum的平臺幣SRM,三者形成閉環。

歐洲有超過70只比特幣和加密ETP在沒有操縱的情況下運作:7月7日消息,據Bitcoin Archive發推稱,據華爾街日報報道,歐洲有超過70只比特幣和加密ETP在沒有操縱的情況下運作。[2022/7/7 1:57:50]

Terra

從LUNA和穩定幣UST開始,Terra逐漸形成了一個完整的生態。首先,團隊將UST帶入現實購物中,保證了UST與LUNA的作用。然后團隊開發了超額抵押UST進行鑄造股票等合成資產的Mirror,率先實現了股票類合成資產的去中心化鑄造和交易,鑄造的資產稱為mAsset。專用于UST借貸的Anchor的出現又鎖定了大量UST存款,以及Terra生態中的其它代幣作為抵押品,提高資金利用率。

TerraSwap雖然還未發幣,卻也吸引了超過11億美元的TVL,且成為潛在空投項目中TVL最高的一個。TerraSwap可幫助mAsset的交易,也可實現Anchor中bLuna的快速退出,否則退出過程需要等待24天。

Terra生態中更加通用的借貸協議MarsProtocol也將要上線,屆時生態中的代幣將會有更多的機會參與借貸,也無需通過購買的方式來借入其它資產。

Avalanche

Avalanche在改善了跨鏈橋,并推出流動性激勵計劃之后,也迅速占領市場。

早期上線的DEXPangolin,在TraderJoe上線之后,逐漸喪失競爭力。早期的借貸協議Benqi,也在Aave部署到Avalanche之后,失去大量市場份額,現在TVL約為Aave的一半。TraderJoe被設計為結合交易與借貸一體的一站式平臺,在借貸功能上線后,TVL繼續快速增長,進一步削弱了Benqi的市場占有率。

Olympus在Avalanche上的仿盤Wonderland也成為吸金能力最強的項目,為用戶帶來數十倍的收益,截至10月14日,Wonderland的市值已經達到8億美元。Olympus作為新一代DeFi的龍頭,流通市值高達35億美元,而這一切從零開始不過半年多時間。從FeiProtocol開始,已經有人意識到協議用代幣激勵的方式吸引流動性的弊端,這些流動性并沒有忠誠度,總會流向收益更高的地方,因此FeiProtocol提出了“協議控制價值”的概念。Olympus在這一基礎上繼續發展,當前OHM的流動性幾乎全部由協議控制,可以減少市場波動中流動性撤離的情況,同時在下跌中還可以動用協議資金回購,逐漸衍生出“流動性即服務”的概念。

Fantom

Fantom是參與門檻較低的公鏈,FTM可以直接從交易所提現主網幣到Metamask錢包地址,穩定幣也可以通過Anyswap,從BSC幾乎零成本的跨鏈到Fantom,最高收費僅0.9美元。

Anyswap也已成為最通用的跨鏈橋,支持20條鏈上的706種資產,鎖定有超過49億美元的資產。因為AndreCronje在Fantom、Multicoin.xyz、Anyswap之間的關系,Anyswap也成為跨鏈到Fantom的主要途徑。

Fantom因為GeistFinance的突然崛起,補足了在借貸上的短板。在GeistFinance上線之初,由于TVL較低,早期“農民”只需要進行常規的借貸操作,即可一天獲得幾倍的收益,隨著GEIST代幣產量的增加,與高點相比,GEIST已下跌超過90%。

SpiritSwap在近期TVL上升之后,給了用戶交易更多的選擇,擺脫了SpookySwap一家獨大的局面,Balancer仿盤BeethovenX也帶來了短期挖礦機會。

Abracadabra的穩定幣MagicInternetMoney(MIM)流通量已經接近15億美元,在部署到Avalanche和Fantom之后,給這些公鏈帶來以去中心化發行的穩定幣。MIM和DAI一樣,通過超額抵押生成,但MakerDAO中DAI的抵押物為ETH等底層資產,而Abracadabra中MIM的抵押品則為生息資產,如Yearn中存入USDC后得到的LP代幣yvUSDC,在獲得Yearn中收益的同時,可以抵押yvUSDC鑄造MIM參與流動性其它流動性挖礦,或者賣出MIM繼續在Yearn中存入USDC,實現杠桿挖礦。

小結

Solana生態中的借貸協議存在較大的增長空間,穩定幣等項目在經歷了市場的大幅回撤之后可能存在機會;Fantom中近期出現了多個投機性農場,早期參與的機會較多;Avalanche的整體發展較為均衡,Olympus仿盤Wonderland等也帶來了機會;Terra生態中還有多個重磅項目等待上線。

Tags:ANCSOLTVLTERBinance Multi-Chain CapitalSolarfaretvl幣圈Hamster Groomers

Web3將繼續存在,而教育將成為將新人帶入這個空間的更大驅動力。特別是在開發和用戶入門方面,越來越多的人開始嘗試DAO貢獻和學習.

1900/1/1 0:00:0030秒快讀 1通過VR、AR、人工智能、區塊鏈等技術,現實中的你,可以以另一種身份“活”在元宇宙里。2從誕生起,元宇宙會被各國政府天然警惕,并被納入監管范圍,“蒙眼狂奔”是不可能的.

1900/1/1 0:00:00人類歷史上,每一次重大疫情,都將改變歷史進程。公元1350年左右,一場源自蒙古的鼠疫席卷歐洲,奪走了數千萬人的生命,歐洲人口減少了三分之一。但在歷史學家看來,這場鼠疫催生了現代西方文明.

1900/1/1 0:00:00FISCOBCOS是國內企業主導研發、對外開源、安全可控的企業級金融聯盟鏈底層平臺。由金融區塊鏈合作聯盟成立的開源工作組協作打造,工作組成員包括博彥科技、華為、深證通、神州信息、四方精創、騰訊、.

1900/1/1 0:00:00前段時間,一篇名為《NFT藝術品要結束了》的文章引起不少人關注,它向大家解釋了為什么看空NFT藝術品,也提到了NFT藝術家們的困境:他們越來越難從中盈利.

1900/1/1 0:00:00“要想富,先修路”。 相信你只要不是年齡太小,對這句口號應該都無比熟悉。這跟區塊鏈有什么關系?因為我們也開始“修路”了,只不過在這兒,我們叫它“橋”.

1900/1/1 0:00:00