BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+1.19%

ETH/HKD+1.19% LTC/HKD+2.36%

LTC/HKD+2.36% ADA/HKD+0.94%

ADA/HKD+0.94% SOL/HKD+0.72%

SOL/HKD+0.72% XRP/HKD+0.44%

XRP/HKD+0.44%本文來自Bankless,作者為分析師BenGiove?

為什么傳統的DeFi代幣模型存在缺陷

盡管2021年是加密市場的標志性年份,TVL在多個生態系統中持續呈拋物線式爆發增長,但大多數DeFi代幣相對于ETH等表現不佳。

乍一看,這似乎令人費解,因為許多DeFi協議已經產生了數百萬的收入,并且其產品的使用和采用率出現了巨大的增長。

然而,我認為該行業表現不佳的主要驅動因素是代幣經濟學。DeFi代幣設計的早期模型存在致命缺陷,并導致了以散戶投資者為代價的巨大價值破壞。

讓我們通過查看“TradToken”設計的供需動態來解開這一點。

DeFi代幣的需求側動態

對于2021年中后期之前推出的項目,我們在DeFi代幣設計中看到的一個常見模式是“無價值治理代幣”模型。

在這種模式下,代幣持有者完全享有治理權。雖然這可能是避免監管審查的一種方式,而且治理當然是一項非常有價值的權利,但這意味著持有者不能索取現金流,并且代幣不會為協議中的任何利益相關者提供任何效用或特權;這意味著除了投機之外,對代幣沒有潛在的需求。

DeFi代幣的供給側動態

眾所周知,過去一年半DeFi的大部分增長都是由流動性挖礦推動的。雖然它通常在產品級別完成,例如DEX或貨幣市場,但許多協議還通過代幣獎勵來激勵其原生代幣的流動性。雖然對于代幣來說,擁有深厚的流動性很重要,但這些計劃往往被極端化以吸引挖礦農民,導致讓Powell還臉紅的通脹率,并導致基礎代幣的永久拋售壓力。

金色晨訊 | 3月23日隔夜重要動態一覽:21:00-7:00關鍵詞:美聯儲、土耳其、挪威、中本聰

1.美聯儲主席鮑威爾:加密資產更像黃金而不是美元;

2.比特幣在土耳其線下市場價格達到10萬美元;

3.挪威央行行長:不應該開始將比特幣作為貨幣替代品;

4.美國加州尋求使區塊鏈企業記錄法案成為永久性法案;

5.美國《時代周刊》計劃接受加密貨幣作為訂閱支付方式;

6.中本聰曾發文證明比特幣能源支出的合理性;

7.CNBC主持人:美國或經歷津巴布韋式通脹,比特幣可能是解決方案;

8.巴西QR Capital比特幣ETF計劃籌集9000萬美元;

9.瑞·達利歐:為了讓自己的投資組合多樣化,最好進行包括比特幣等多方面的投資。[2021/3/23 19:09:08]

不需要經濟學博士學位就能看出DeFi代幣為什么會表現不佳:它們的供應量大幅膨脹,沒有需求來幫助抵消這一點。

然而,隨著替代的代幣模型開始在DeFi社區中獲得關注和接受度,希望就在眼前。

veToken模型的興起

一種這樣的模型是“ve”模型。由CurveFinance的MichaelEgorov開創的ve模型涉及代幣持有者承擔鎖定其代幣的風險,以換取協議中的特定權利,例如治理權。

在很大程度上受到“CurveWar”的推動,盡管是“DeFi1.0”代幣,但CRV及其最大持有者CVX的價格逆勢而上,在2021年第三季度和第四季度表現出色,回報率為265.4%和1085.7%,相對于DPI增長12.2%。

金色財經挖礦數據播報 | ETH今日全網算力上漲2.18%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力123.489EH/s,挖礦難度15.78T,目前區塊高度638854,理論收益0.00000822/T/天。

ETH全網算力192.399TH/s,挖礦難度2378.81T,目前區塊高度10441995,理論收益0.00817482/100MH/天。

BSV全網算力2.213EH/s,挖礦難度0.31T,目前區塊高度643299,理論收益0.00040662/T/天。

BCH全網算力2.708EH/s,挖礦難度0.38T,目前區塊高度643524,理論收益0.00033231/T/天。[2020/7/12]

由于這種出色的表現,DeFi中的DAO已經或正在計劃徹底改革其代幣經濟學以轉向veModel。

這就引出了以下問題:

為什么這個模式如此成功?

它為協議提供了什么好處?

ve-tokenomics有哪些缺點?

切換到ve-tokenomics的項目是否意味著它的數量會增加?

讓我們來了解一下。

第一個veToken–veCRV

深一點理解,ve模型相對很簡單:持有人正在以短期流動性換取協議中的利益。

讓我們通過查看模型的先驅Curve來在實踐中探索這一點。

Curve是一個去中心化交易所,針對“同類資產”之間的交換進行了優化,這些資產具有相同或相似的價格。這包括促進穩定幣之間的交易例如USDC和USDT,或代幣和衍生品例如ETH和stETH。

金色晚報 | 5月30日晚間重要動態一覽:12:00-21:00關鍵詞:CFTC、Bakkt、EOS、暗網

1. CFTC前主席:預計創建數字美元需5至10年;

2. 分析:交易所BTC余額下跌為多種因素共同作用的結果;

3. 多個國家超8萬張信用卡數據在暗網上以加密貨幣支付方式出售;

4. Roger Ver稱香港自動售賣機支持BCH而不是BTC 遭到網友質疑;

5. Kraken業務開發總監:一些機構進入加密領域是擔心在技術進步中錯失良機;

6. BB:初輪投票注重BP對EOS生態貢獻,后續將生成更多標準;

7. 分析:Bakkt正在扮演衍生品和實物比特幣市場間的接口角色;

8. 美國CFTC前主席:數字美元不可能一蹴而就;

9. 巨鯨轉移逾1億美元BTC,僅支付0.45美元的費用。[2020/5/31]

與Uniswap和SushiSwap一樣,Curve由其自己的原生代幣CRV治理。但是,該協議與前兩者的區別在于其令牌模型。為了參與治理并獲得持有CRV的全部好處,Curve持有者需要鎖定他們的代幣。每個持有者都可以決定他們希望鎖定多長時間,可能短至一周也可以長至長達四年,治理權與他們選擇的時間長度成正比。

鎖定者獲得veCRV,代表對CRV的不可轉讓債權,這意味著他們持有的代幣在鎖定期間是非流動性的。?

盡管持有者放棄了流動性,但他們通過在協議中獲得特殊特權來彌補這種風險,因為veCRV持有者有權分享在Curve上進行的交易產生的費用,在提供流動性時增加CRV獎勵,以及前面提到治理權。

最后一項福利特別重要,因為Curve池的獎勵是通過veCRV持有人投票確定的。

BTC減半倒計時|金色財經挖礦收益播報:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月15日,今天距此還有52天。BTC當前塊高622599,下一次減半塊高630000。

今日全網算力約94.86EH/s,全網難度約16.55T,預測下次難度14.65T(-11.52),距離調整還剩還有3天,今日BTC收益:0.00001520BTC/T/天。[2020/3/23]

正如“Curve戰爭”所看到的那樣,對獎勵的控制對于像發行穩定幣這樣的協議來說非常有價值,因為它決定了某個池子的收益率,因此也決定了流動性。

ve模型的好處

既然我們通過Curve對ve模型有了一個較深的理解,那么讓我們深入探討一下為什么這個模型可以對協議有益的一些原因。

1、鼓勵以長期為導向的決策

ve模型的一個主要好處是它激勵了面向長期的決策制定。這是因為通過將其代幣鎖定一段時間,持幣者對協議做出了長期承諾。

這樣一來,他們就有動力做出符合協議長期、最佳利益的決定,而不是他們自己的短期利益。

在像DeFi這樣快速發展和引人入勝的行業,培養面向長期的持幣者的能力非常有價值。考慮到牛市期間的噪音水平和以任何必要方式提高代幣價格的壓力,創造一個社區可以抵制這些誘惑的環境可以幫助協議做出清晰、理性的決策,使它們處于更持續的成功之路。

2、協議參與者間更大的激勵一致性

ve模型被證明是有益的第二種方式是,它可以在廣泛的協議參與者和利益相關者之間調整激勵措施。

分析 | 金色盤面:市值第二之爭 ETH安好?:金色盤面獨家分析:ETH算是第一個觸底反彈的主流幣,隨后才引發了市場集體走強,之后是XRP翻倍飆升,一度市值超越ETH登上第二的寶座,將市場反彈推上高潮。而隨之而來的調整,原本提前見頂的ETH應該率先反彈才對,可是我們看直到今日夜盤才發出了第一個15分鐘底背離的底部反彈信號,可謂是遲來的反彈了。截止發稿,XRP比ETH市值僅少30億美元,那么這個二哥三哥之爭,ETH能否安好?我們拭目以待。[2018/9/26]

讓我們再次以Curve為例來探討這個想法。

Curve與其他DEX一樣,它使用第三方提供者作為其流動性來源。與擁有積極流動性挖礦計劃的競爭對手一樣,CurveLP面臨著對CRV代幣的間接敞口,因為CRV激勵構成每個池子的一部分收益。

然而,Curve與眾不同的地方以及ve模型的亮點在于,CurveLP被激勵持有他們的CRV代幣,而不是把它們賣到公開市場上。這是因為,如前所述,如果CurveLP鎖定其CRV,他們將獲得比未鎖定的LP高出高達2.5倍的CRV收益率。

盡管這種機制是自反性的,因為LP本質上是在鎖定一個代幣以賺取更多相同的代幣,但它發揮了寶貴的作用,因為它有可能將更多的CRV交到流動性提供者手中。通過這樣做,它有助于調整代幣持有者和流動性提供者之間的激勵措施。

協議用戶與其代幣持有者之間的這種激勵一致性可能非常有價值,因為這兩個群體經常有相互競爭的利益。?

例如,在DEX,流動性提供者和代幣持有者都通過分享相同的交換費用來產生收入。這可能會在DEX社區內產生沖突,因為它們可能會通過將部分費用轉給代幣持有者而失去流動性并損害其產品質量。

在不將費用轉回其原生代幣的情況下,項目可能會令希望從項目成功中直接受益的核心支持者感到不安和脫離接觸。鑒于DeFi內部競爭激烈,任何DEX都不太可能通過增加向交易者收取的費用來提高價格,這意味著這兩個利益相關者正在爭奪不斷減少的蛋糕。?

3、改善供需動態

ve模型之所以強大的最后一個原因是通過改善項目代幣的供需動態。

雖然過分強調代幣價格可能會對社區的長期健康造成危險,但代幣是進入社區的門戶。購買代幣是人們參與、支持和分享項目收益的方式。正因為如此,為了吸引和留住有才華的、增值的社區成員,一個協議具有健全的,或者至少不“跌跌不休”的代幣經濟學是很重要的。

如前所述,DeFi代幣的第一次迭代,即“無價值治理代幣”模型,會產生永久的拋售壓力,而沒有潛在的需求來幫助阻止下行趨勢。

盡管從目前的表現來看,ve-tokens不能免受市場疲軟的影響,但它們仍然有助于解決供需問題。它為這些協議代幣提供了經濟上合理的基礎。

對于供應,投票鎖定是一種將代幣從公開市場中移除的機制。這有助于抵消某些協議產生的高代幣釋放,我們已經看到現有的ve-tokens以非常高的速率被鎖定。

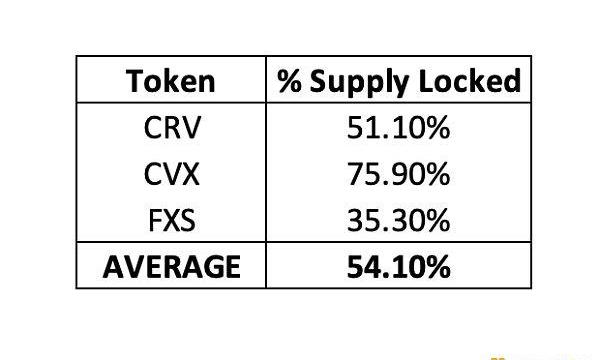

如上所示,在市值最大的三個ve代幣CRV、CVX和FXS上,這些代幣流通供應中平均有54.1%是投票鎖定的。

盡管在一定程度上是自反性的,但ve模型也顯示出產生對基礎代幣的需求。由于投票鎖定所需的實用性,可以為持幣者提供補償他們流動性不足的風險,無論是來自費用或賄賂的現金流、增加的收益率、折扣還是治理權,ve-tokens已經成功地創造了一些需求,因為這些是持幣者想要的寶貴權利。

正如文章前面所討論的,這也是Curve戰爭背后的驅動力。

一個遠遠超出本文范圍的兔子洞是,Curve戰爭由DAO之間的需求推動,以控制只能通過投票鎖定使用的治理權。這不僅創造了對CRV和CVX的需求,而且鞏固了DAO作為協議中長期利益相關者的地位。

但veTokens并不是靈丹妙藥。他們有缺點。

veTokens的缺點

雖然協議可能會實現veToken模型,希望能夠灌輸永久的“numbagoup”,但仍有一些值得考慮的事情。

1、缺乏流動性

盡管從代幣持有者那里消除流動性為他們做出長期決策提供了動力,但它也可能對協議構成挑戰。

例如,它冒著將所有權集中在冷漠的利益相關者身上的風險。

如果一個鎖定者對協議的方向失去信心,考慮到快速發展且通常長達數年的潛在鎖定期,這并非不可能,他們將無法退出投資。這可能會導致激勵錯位,因為冷漠的利益相關者將能夠行使治理權力。上述鎖定者將被激勵做出以盡快從協議中提取盡可能多價值為中心的決策,而不是強調長期價值最大化。

2、出賣投票權

ve模型帶來的第二個挑戰是出賣投票權或賄賂。

賄賂在DeFi中大行其道,Votium和HiddenHand等平臺分別為Curve、Convex和Tokemak生態系統的各種協議提供了數千萬的賄賂。

盡管它們已被證明是有用的,因為它們為協議提供了一種比傳統的基于代幣激勵的計劃更便宜的方式來吸引流動性,并通過為持幣者提供某種穩定的現金流來增加投票鎖定的吸引力,但賄賂有可能為協議引入新的系統性風險,破壞投票鎖定帶來的長期激勵。

例如,雖然對Curve和Convex來說問題不大,因為它們只是引導流動性流動而不是管理風險,但賄賂有可能破壞確實需要積極風險管理才能正常運行的協議。?

例如,如果像Compound這樣的單一借貸市場切換到支持賄賂的ve模型,項目就有可能通過購買投票權方式成為平臺上的抵押品。

鑒于貨幣市場的安全性來自其最弱的抵押品,這可能會導致一種奇異的或流動性極差的代幣上市,從而增加破產事件的可能性并破壞協議的安全性、穩定性和用戶的信任。

ve-tokens的價格表現

雖然檢查ve模型背后的理論是一回事,但看看它是否會導致正在或計劃使用ve模型的代幣表現出色則是另一回事。

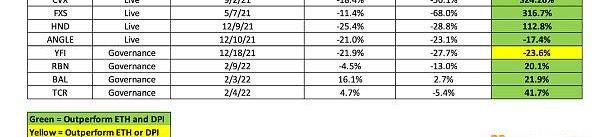

在下表中,我們審視了每個代幣自實施ve-token的發布日期或聲明他們打算切換到該模型的公告之日起的價格表現。我們還測量了同一時期的ETH和DPI兩個基準的價格表現。

正如我們所見,八種代幣中有七種自推出或發布之日起的表現均優于ETH和DPI。盡管該數據在某些方面可能存在偏差,但由于最近幾周有幾個項目發布決定轉向ve-token模型的公告,而且在較短的時間內更容易超越基準,但它確實表明市場和投資者看好ve模型。

ve-tokenomics的未來

ve-token模型已成為DAO中無價值治理代幣制度的一種流行替代方案,它鼓勵以長期為導向的決策,調整協議利益相關者之間的激勵措施,并為價格上升創造更有利的供需動態。

盡管我們還沒有看到諸如流動性不足和出賣投票權等明確的權衡,但ve模型感覺像是朝著DeFi代幣設計的正確方向邁出的一步。

我們還會繼續看到改進模型的嘗試,例如AndreCronje在Fantom上的ve(3,3)Solidly交易所,它利用了ve-tokenomics的迭代,其中包括類似于OlympusDAO質押和變基機制的元素。

雖然我們還沒有看到ve(3,3)將如何發揮作用,但看到一些最聰明的人在修補這些代幣經濟學的想法是非常令人鼓舞的。

是的——DeFi代幣經濟學已經很糟糕了。但是,雖然ve-tokenomics不是靈丹妙藥,但它似乎是DeFi協議朝著正確方向邁出的一步。

Tags:CurveCUREFITOKELP sBTC CurveApollo CurrencyMooni DeFiFeta Token

多數投資者喜歡追蹤項目的融資信息,以此作為項目資質的評判標準。本文詳細統計了自2020年7月以來的590個已發Token項目的融資信息,計算自融資信息公布以來的收益率、最大收益和最大虧損.

1900/1/1 0:00:00紅杉資本合伙人Maguire在接受采訪時表示,加密貨幣將成為未來20-30年最大的趨勢。為此,紅杉資本調整基金結構并成立獨立的加密基金,以確保抓住這一時代趨勢.

1900/1/1 0:00:00金色財經消息,日本BandaiNamcoHoldings(萬代南夢宮控股)公開了2022年3月決策,并同步公開萬代南夢宮集團中期計劃(2022年4月-2025年3月31日)“IP軸戰略”.

1900/1/1 0:00:00本周技術周刊包含以太坊、Polygon、Poly?Network、Optimism、zksync、Astar、Chainlink等7個網絡的技術類消息.

1900/1/1 0:00:00金色財經報道,加密借貸商BlockFi宣布,計劃向美國證券交易委員會提交一份關于S-1的注冊聲明草案,以提供BlockFiYield(BY),預計這將是在SEC注冊的第一個加密計息證券.

1900/1/1 0:00:00據CNBC報道,圣路易斯聯邦儲備銀行行長JamesBullard周一表示,央行需要對加速的通脹做出反應,支持迅速提高利率.

1900/1/1 0:00:00