BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD-0.26%

XRP/HKD-0.26%當整個市場還沉浸在DeFi流動性挖礦熱潮中時,很多人沒有注意到的是,USDT正在進行新一輪的加速增發。

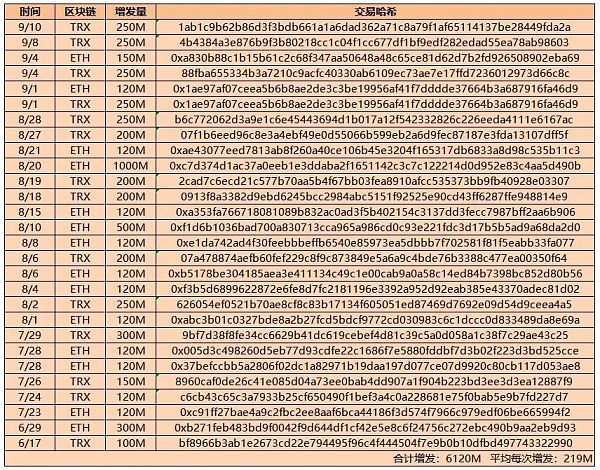

根據嗶嗶News的統計,自六月中旬以來,不到三個月的時間,光是以太坊和波場鏈上,USDT就進行了28次增發,增發量達到61.2億枚,而且平均每次增發量顯著上升,3.12以前,平均每次增發6000萬枚,現在平均每次增發2億枚以上。

信息來源:Tokenview

USDT增發的前后,一方面是USDT需求增長,交易量增加,外媒DC FORCASTS 報道稱,USDT的日交易額一度超過比特幣,也超過最大的支付服務提供商PayPal;另一方面是USDT市值上漲,9月2日,USDT再次超越XRP,成為市值第三大加密幣種。

USDT迎來新一輪的爆發,而這次的推動者是DeFi流動性挖礦。

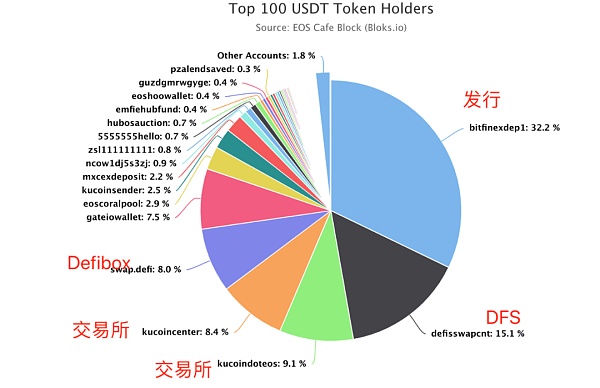

通過觀察USDT主要持倉地址,我們能看到,DeFi項目正在虹吸USDT資產。

ERC20-USDT的主要持倉地址中已經有不少DeFi平臺,比如Aave、Curve、Uniswap等,其中Aave的持倉量更是超越中心化交易所位列第一;EOS-USDT的主要持倉地址中,DeFi項目或平臺占到23%以上的比例,如果不考慮和Tether關系曖昧的Bitfinex,DeFi平臺DeFisswap的持幣量也是位列第一。

Neutrino關于將USDN轉變為具有軟錨定的多抵押資產的提案已獲投票通過:12月27日消息,Waves生態穩定幣協議Neutrino關于將USDN轉變為具有軟錨定的多抵押資產的提案以99%的支持率獲得投票通過。根據提案,項目不僅會得到WAVES的支持,還將通過接受WX、SWOP、VIRES、EGG和WEST作為抵押品,Waves生態系統團隊將把每個項目的代幣總計1500萬美元直接捐贈給Neutrino作為支持,稍后可以通過投票在抵押品中添加其他生態系統代幣。此外,該項目將重新激活USDN和WAVES生態系統代幣之間的交換以激勵用戶銷毀USDN。

Chainlink數據顯示,USDN價格目前跌至0.4720美元,脫錨狀況加劇。

此前12月22日消息,Waves發布USDN恢復錨定計劃提案,擬將WX、VIRES、SWOP、EGG和WEST作為抵押品。[2022/12/27 22:10:38]

ERC20-USDT主要持倉地址

信息來源:Etherscan

Huobi Global穩定幣交易專區新增TUSD/USDT交易對:Huobi Global穩定幣交易專區計劃新增TUSD/USDT交易對,預計開啟時間為8月20日16:00(GMT+8)。據悉,穩定幣TUSD正在聯合HECO生態進行金鏟子挖礦活動,首期上線MDEX、FiLDA和Channels三個項目。預計TUSD/USDT交易對開通后,將有效降低用戶挖礦參與門檻。

TUSD是最透明,完全抵押并經鏈上實時驗證的美元穩定幣。目前已上線幣安、火幣、Poloniex等70+中心化交易所,并在TRON、Avalanche、BSC、HECO等公鏈上進行多鏈部署,深度參與各鏈DeFi生態建設。TUSD經全美最大的會計公司之一Armanino實時審計,以確保美元儲備與代幣流通量比例達到1:1,實現100%儲備。[2021/8/20 22:26:30]

EOS-USDT主要持倉地址

信息來源:bloks.io

而這一切主要得益于大部分流動性挖礦項目支持USDT質押挖礦。

嗶嗶News統計了20個比較主流的流動性挖礦項目或者平臺,包括YFI、YFII、Curve、Uniswap、Swerve、SushiSwap、DODO、YAM、dForce、UMA、DMD.finance、SUN、Pearl等,發現其中70%以上支持USDT挖礦,USDT不僅僅是DeFi基建,現在也是分支——流動性挖礦的標配。

TRC20-USDT流通量突破150億枚,獨立地址數突破229萬:據最新消息,TRC20-USDT流通量已突破150億枚,獨立地址數已突破229萬。據悉,TRC20-USDT是Tether公司基于波場網絡發行的錨定美元的穩定幣,轉賬速度快、低手續費的特點已經吸引了大批用戶,且已經有Binance、Huobi、KuCoin、Gate.io等多家交易所的支持。基于TRC20版本的USDT將大幅提升波場現有的去中心化應用生態系統,帶來更高的整體價值存儲和更強的去中心化交易所流動性,并為企業級合作伙伴與機構投資者提供更便捷的區塊鏈入口。[2021/3/2 18:07:10]

自六月中旬以來,DeFi中的鎖倉資產呈現爆炸式增長,從10億美元左右增長到現在的接近100億美元,那么像USDT這樣的穩定幣在其中占到多少份額呢?

以yearn.finance為例, yearn.finance目前支持yCRV、ybCRV、crvRenWSBTC、YFI、DAI、TUSD、USDC、USDT、aLINK一共9個資金池進行質押挖礦,其中yCRV、ybCRV、DAI、TUSD、USDC、USDT屬于穩定幣或者與穩定幣相關。

截止撰稿時,yearn.finance上的鎖倉資產總量是4.1億美元左右,而上面提到的6個與穩定幣相關的池子,其質押資金占比超過75%,由此可見,像USDT這樣的穩定幣是用戶在進行質押挖礦時的主要選擇。

USDC市值突破90億美元:據Circle官網消息,穩定幣USDC市值現已突破90億美元。[2021/2/28 17:59:35]

信息來源:https://yieldfarming.info/yearn/yvault/

出于質押挖礦(薅羊毛)的目的,市場對以USDT為代表的穩定幣的需求大增,所以我們能看到USDT、USDC、PAX、BUSD等的財庫頻繁發來印鈔消息,增發速度不亞于3.12前后,增發力度有過之而無不及。

而事實上,除了質押之外,穩定幣在去中心化交易所的交易活動也處于活躍狀態。一方面是因為“礦工”挖-提-賣-復投的變現邏輯。“礦工們”往往會用錢包內置的去中心化交易功能或者直接在去中心化交易平臺上把挖到的幣兌換成公鏈幣或者穩定幣,然后再進行復投。

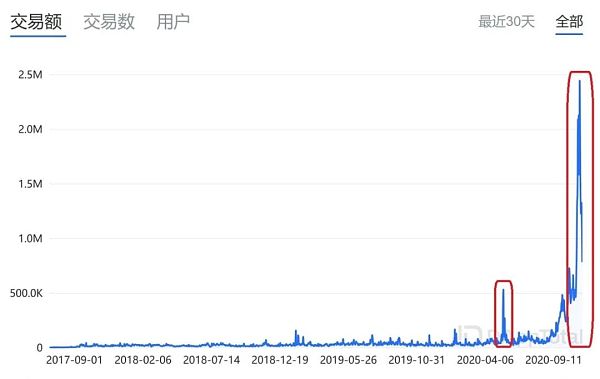

DappTotal數據顯示,去中心化交易所上的交易額近期出現高峰,而前一次比較明顯的上升期是在3.12期間,當時用戶出現恐慌,把資產轉移到去中心化交易所避險,相比之下,流動性挖礦熱潮對于去中心化交易量(包括穩定幣交易量)增長的影響更為顯著。

行情 | LTC上漲超16% 突破70USDT:據Huobi數據顯示,LTC 持續上漲,現已突破70USDT,現報價70.34USDT,24小時漲幅擴大至16.49%,行情波動較大,請做好風險控制。[2019/4/2]

DEX交易額變化

信息來源:DappTotal

在穩定幣交易量增長方面,以穩定幣兌換平臺Curve為例,其在最近幾個月的交易量也出現明顯增長,整個市場的穩定幣交易需求可見一斑。

Curve交易量變化

信息來源:DeBank

分析這背后的原因,TokenPocket聯合創始人兼CTO陳達告訴嗶嗶News,這主要是因為穩定幣幣種間的兌換在很長時間內都會存在巨大的需求。

“很多區塊鏈上都有穩定幣,它們的類型不同,比如基于超額抵押的DAI,它在DeFi或者錢包應用中的使用頻次會高一些;比如基于法幣抵押的,受到很多中心化交易所支持的USDT、USDC,它們在交易所做劃轉會更方便一些,不同的穩定幣可以理解為代表不同的圈子,穩定幣間的兌換相當于這些圈子在做跨鏈交互,以及不同場景和功能的切換,這在未來很長的時間內都會是需求,而且需求量很大,非常有潛力。”

穩定幣市場毫無疑問是這一輪DeFi狂熱的贏家,但是為什么是穩定幣捕獲了大部分流動性挖礦價值,而不是其他幣種呢?(ETH等幣種毫無疑問也有受益)

首先是得益于穩定幣最大的特性,價格穩定。無論是做質押挖礦還是流動性挖礦,用戶從本質上來講都無法快速對質押資產進行交割,也就是他們面對質押資產價格波動無法做出快速反應,所以價格穩定的資產是用戶做質押挖礦和流動性挖礦的首選,以此來做到本金保值。

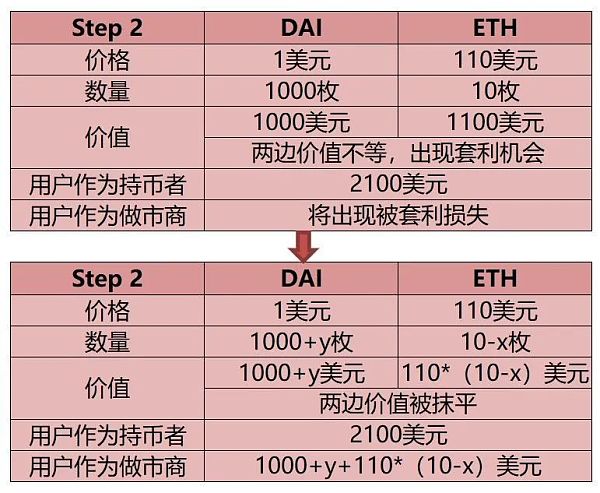

其次,像Uniswap這樣的自動做市平臺(AMM)最被人詬病的一點是無常損失。所謂無常損失是指因為AMM平臺和高效市場間存在信息差(價格)而導致的被套利損失,下面舉個例子:

1,假設Uniswap上有一個ETH/DAI流動性池,一開始兩種資產在Uniswap上的價格和市場上的價格一致,兩種資產的價格和數量設置如下,計算可得k=10,000。(注:Uniswap算法機制為k=x*y,k為常量,x和y分別代表兩種資產的數量)

2,假設ETH在市場上的價格上漲到110美元,這時Uniswap上會出現套利機會,假設套利者以y枚DAI從Uniswap買走x枚ETH,x和y將滿足以下關系:(1000+y)*(10-x)=10,000;1000+y=110*(10-x)。

計算可得x=0.465,y=48.81,被套利后,做市商手中的資產價值變為2097.62美元,相比于單純持幣(價值2100美元),損失了2.38美元,這主要是因為套利者在Uniswap上交易ETH/DAI時,價格計算方式(k=x*y)與市場價格(ETH=110DAI)不同而導致的。

Uniswap無常損失

信息來源:Bancor

觀察以上計算過程,我們可以發現,無常損失其實是因為兩種資產的相對價格偏離初始值而產生的,無常損失英文名為impermanentloss(非永久性損失),只要兩種資產的相對價格回歸到初始狀態,那么無論過程中有多大的波動,損失最終會消失。

但是值得注意的是,在很多情況下,資產的相對價格無法回歸,無常損失往往會演變成永久性損失,在這種情況下,做市商開始考慮通過減小兩種資產的相對價格波動來抵御無常損失風險,比如為合成資產(比如sETH/ETH)、穩定幣(比如DAI、USDC、USDT間的任意交易對)提供做市服務。

因此,穩定幣在幫助做市商抵御無常損失上有很大的價值和用例,這也是穩定幣能捕獲流動性挖礦價值的原因之一。

根據TokenPocket陳達的觀點,以USDT為代表的穩定幣之所以能在這一輪DeFi熱潮中進一步發展,除了穩定幣能抵御無常損失外,還是因為USDT之類的穩定幣已經比較普及,大部分炒幣用戶都已經持有USDT,所以對應的流動性池子會有更廣泛的受眾;

此外,大部分參與流動性挖礦的幣種會和穩定幣組成流動性交易對,也是因為這樣做在計價方面會更方便,對用戶而言,價格會更直觀。

結語

不得不說,穩定幣是加密世界演化出的一類非常優秀的資產,英國央行行長貝利在談到支付場景時,甚至直接否定比特幣的價值,把穩定幣和央行數字貨幣(CBDC)相提并論。

穩定幣因其價格的穩定性,無論是在市場黑天鵝事件中,還是在市場向好,投機情緒嚴重時,都能起到一定的風險對沖作用。以USDT為代表的穩定幣正在變得越來越普及,它們也確實已經成為一類基礎資產,加密行業的基建。

而那些依靠機制設置來確保價格穩定的穩定幣,諸如算法類穩定幣和超額抵押穩定幣,在確保“價格穩健“的前提下,還能最大程度地脫離中心化控制,更是難能可貴。當然,目前來看,似乎還很少有穩定幣能做到”完全去中心化“,即便是DAI,其也在抵押品列表中增加越來越多的中心化資產。

注:文中內容不作為投資建議。

Tags:USD穩定幣USDTSDTgusd幣暴漲數字人民幣穩定幣白皮書usdt幣怎么兌換人民幣歐意usdt幣交易違法嗎能投入嗎

1.DeFi總市值:135.5億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源CoinGecko2.過去24小時去中心化交易所的交易量:6.42億美元金色晚報 | 6月26日晚間重要動態一覽:.

1900/1/1 0:00:00金色財經 區塊鏈9月14日訊?加密貨幣托管公司Casa聯合創始人兼首席技術官詹姆遜·洛普(Jameson Lopp)在其官方博客上發布了有關比特幣多重簽名硬件性能的測試報告.

1900/1/1 0:00:00通過將數百萬美元存入去中心化流動性池以賺取利息,以太坊巨鯨們正在用他們自己的方式推動去中心化金融(DeFi)行業發展.

1900/1/1 0:00:00FX168財經報社(北美)訊?總部位于美國的加密交易平臺Kraken9月8日發布了2020年8月的波動報告,該報告預測比特幣的價格可能會暴跌,并在9月份出現負面表現.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00十月剛剛進入第一周,比特幣一度下跌到10,500美元,但現在已經回升至11,000美元以上,接下來又會發生什么呢?相比于一周前,比特幣價格已經有所回升.

1900/1/1 0:00:00