BTC/HKD+1.5%

BTC/HKD+1.5% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+0.76%

ADA/HKD+0.76% SOL/HKD+3.82%

SOL/HKD+3.82% XRP/HKD+0.54%

XRP/HKD+0.54%本文嘗試從CurveWar的基礎上去簡單理解RedactedCartel,把RedactedCartel理解為是CurveWar的Bribe延伸平臺,做Bribe的Marketplace,用于爭奪更多的投票權,進而爭奪更高的流動性。

CurveWar

從CurveWar的理解方式通常比較簡單。在介紹這個之前,我們需要大概了解CurveWar到底是什么?

CurveWar的本質就是爭奪Curve的流動性。流動性越高對于項目來說肯定是更好的。比如UST想要生態擴張,更好的流動性肯定是第一步,而在Curve擁有更高的TVL池子就是重要的標志之一。所以UST,FRAX這些項目會瘋狂的想要自己的幣在Curve的池子有更高的流動性。

提供更高的流動性最簡單的方式肯定是自己提供,但是很明顯這樣的成本非常之高。比如UST不但需要大量UST,還同時需要大量其他穩定幣如USDC/USDT組成池子。所以實際上最優的方式是吸引別人來提供流動性。而各個外部協議吸引流動性的方式以及由此引發的沖突就是所謂的CurveWar。

錢總是流向收益最高的地方。Curve的機制設定導致擁有的CRV投票權多少,就能夠決定Curve中不同池子的收益高低。這時更加明確的CurveWar就是指對CRV投票權的爭奪。獲得CRV投票權的方式有兩種,一種是直接購買更多的CRV。第二種是“賄賂”別人來幫自己投票,僅購買CRV的投票權。

事實上直接購買CRV的方式成本要高出很多。所以不同的項目方更加偏向于“賄賂“的方式,通過購買CRV的投票權,而不擁有CRV本身這種更加經濟的方式來達到目的。

到這里,CurveWar更加明確的范圍就是不同項目購買CRV投票權的“戰爭”。

Curve TVL已恢復至22.2億美元:金色財經報道,鏈上數據顯示,CRV目前在過去 24 小時內上漲超過 8%,現貨價格為 0.6409 美元。隨著復蘇,Curve 其總鎖定價值(TVL)已恢復至 22.2 億美元。

金色財經此前報道,攻擊Curve Finance的未知黑客已退回超2000萬美元的資產。[2023/8/6 16:20:51]

ConvexWar

有趣的是,參與CurveWar的項目似乎都在圍繞著Convex來進行,而非Curve本身,這是為什么呢?

原因很簡單,因為CRV的投票權很大一部分被Convex控制。事實上,Convex控制了非常大一部分的CRV,進而控制了它的投票權和收益權。但是其他協議并不是很關心收益權,而只是關心投票權。

這就相當于總經理把權力大部分交給了秘書,所以行賄的人本質上是要向總經理行賄,但是大部分權力實際上已經轉移到了秘書身上,所以這時候行賄的目標就變成了秘書。

而在轉交給這個秘書之前,實際上有很多個秘書都在爭奪總經理的權力,最終有一位勝出了。而Convex就是這位勝出的秘書。至于具體Convex能夠勝出的原因,本篇文章就不做過多描述。

讀到這里,你應該能夠理解

為了更高的流動性,不同的協議需要爭奪在Curve上的投票權來吸引其他人提供TVL,因為這樣比自己提供更省錢

爭奪投票權的方式從直接購買CRV轉向于“賄賂”CRV持有人,只購買投票權,因為這樣也更省錢

由于非常大一部分CRV已經被Convex控制,所以“戰爭”的主戰場在Convex上

萬事達卡將推出加密欺詐識別工具Crypto Secure:10月4日消息,萬事達卡 (MA.N) 將于周二推出一款名為 Crypto Secure 的新工具,該工具將幫助銀行識別其支付網絡上與加密交易平臺相關的犯罪行為。

Crypto Secure 由區塊鏈情報公司 CipherTrace 開發,該公司于 2021 年被萬事達卡收購。CipherTrace 將使用復雜的人工智能算法來評估基于區塊鏈和加密交易公共記錄等數據的加密欺詐風險。CipherTrace 總部位于加利福尼亞州門洛帕克,主要幫助企業和官方機構調查涉及加密貨幣的非法交易,其主要競爭對手是 Chainalysis 和 Elliptic。[2022/10/4 18:39:20]

別急,Convex也不是終點。

既然CurveWar已經演化成了ConvexWar,這意味著在Convex擁有的「Curve的投票權」被轉移到了Convex自己的Token:CVX之上。結果就是,在Convex質押了CVX的用戶,可以在Convex平臺投票,決定Curve平臺上的流動性池子獎勵的多少,從而影響Curve平臺不同池子的流動性高低。

但是投票又出現了問題:一個用戶實際上并不知道投哪個池子,也不知道什么池子的收益最高,或者投票+領取投票獎勵的流程過于復雜。為了解決這樣的問題,幫助用戶投票收益的最大化,新的所謂“投票聚合器”出現了。

RedactedCartel

這篇文章是要介紹RedactedCartel的,這時候出場正合適。RedactedCarted要做的就是這樣的投票聚合器。

由于概念比較多,我們再次做一個小小的Recap:

Khala首個公投結束后或采用定時器方式開啟Secure Worker Mining:據官方消息,距Web 3云計算項目Phala Network預備網絡Khala首個公投提案公示期結束不到24小時,Secure Worker Mining系統將在提案到期后或將采取計時器方式開啟,來保障Worker有足夠的時間進行升級準備。該公投主要針對是否通過Phala新經濟模型這一提案進行表決。公示期結束后,Phala技術團隊將在陸續完成移除Sudo,執行模型配置、上線Gatekeeper后,將由議會投票決議是否創建定時器執行Secure Worker Mining功能開啟。當前Phala團隊已完成 Secure Worker Mining教程更新,用戶可前往官網查看,并提前準備。[2021/9/16 23:28:53]

Curve上各個池子互相爭奪流動性

Convex“作為”Curve的池子聚合器,控制大量CRV的投票權

Convex的幣CVX從而能夠指揮CRV

CurveWar演變為對CVX的投票爭奪

投票過程用戶不友好,投票聚合器出現

RedactedCartel就是這樣的一個聚合器,只不過除了Convex只是其中一個,未來將會支持更多類似的項目,幫助更多有需要的項目和用戶實現投票最優化

為了擁有Convex的投票權,RedactedCartel就需要像Convex控制Curve一樣,擁有大量的CVX或者CRV。如果RedactedCartel還想支持其他協議的投票,那么也就同樣需要大量其他協議的治理代幣。如何獲得大量這些代幣就成了核心問題,因為只有數量大了才能對被治理的項目產生影響。

Curve社區討論如何分配Synthetix跨資產交易費:根據YFI創始人Andre Cronje此前發布的鏈接,在Curve用900萬USDT兌換895.3萬枚sUSD,隨后利用這些sUSD在Synthetix交易所完成交易,獲得6689.94枚sETH。有社區成員指出,26859美元的費用收入將分配給Synthetix(SNX)質押者。

Curve團隊成員向社區征求意見,Curve跨資產互換將Synthetix作為橋梁,Synthetix將小部分交易費返給Curve,如何分配這些費用?其中列出四個選項:veCRV持有者、LP、兩者都分配、兩者都不分配。[2021/1/21 16:41:10]

RedactedCartel采用的方式是Fork了OHM的Bonding機制。用戶通過折價的方式購買RedactedCartel的原生代幣BTRFLY,這個過程和OHM的一樣。而Bonding過程目前接受的Token包括TOKE,ETH,FXS,CVX,CRV以及BTRFLY-OHMLP。很明顯,支持的Token也指明了RedactedCartel的Bribe聚合器未來將會支持的協議。

所以總結上面的內容,再來回頭看看到底什么是Redacted。

Redacted是一個OHM的Fork,原生代幣是$BTRFLY,它同時結合了OHM和Convex的機制,并且致力于把治理/投票/賄賂作為一個標的構建了一個交易市場。Redacted是ConvexWar的延伸,同時自己也不僅僅服務Convex,還計劃服務其他類似的機制的項目。

如果要用比較時髦的話說,DeFi2.0是流動性服務解決方案LiquidityasaService,LaaS,那么Redacted以及同類項目就是投票服務解決方案VoteasaService,VaaS。

Curve CIP#14 提案投票通過,將于3天內向veCRV 持有者分配管理費:11 月 27 日,Curve 官方發推宣布 CIP#14 提案投票通過,共有 49.75% 的用戶參與投票,支持率為 100%。Curve 將于 3 天內向 veCRV 持有者分配管理費,所有 veCRV 持有者將共同分配 62 天內累積的 2631601.92 美元管理費用。[2020/11/27 22:23:25]

目前Redacted的Treasury一共擁有約價值1.14億美元資產。

其中CVX和CRV占比超過一半,CVX的數量超過100萬。作為對比,目前Frax和Terra是CVX最大的兩個持有人,一共持有約365萬的CVX,Redacted排在第三位。所以從這個角度,Redacted已經能夠對Convex的結果產生一定的影響。

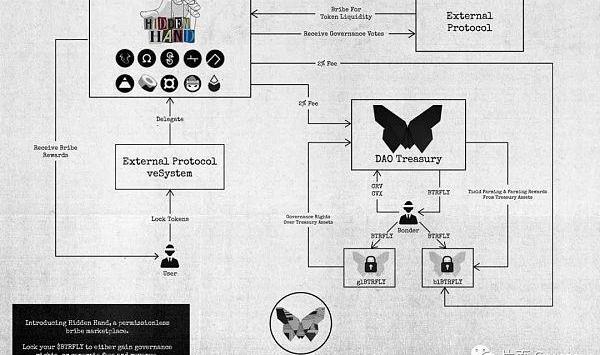

Redacted收購了Votemak之后,將會整合重新推出一個Bribe交易市場HiddenHand。HiddenHand將會是VaaS的核心場所,同時支持Redacted拓展除了Convex以外的其他協議。

具體的流程

用戶將擁有投票權的資產委托給HiddenHand

HiddenHand將投票權出價賣給外部需要的協議,作為回報HiddenHand獲得Bribe獎勵

HiddenHand將獎勵重新分配,一部分給用戶,另外一部分給RedactedTreasury,隨后分給BTRFLY的持有人

Source:RedactedCartel

所有的投票流程,以及投票收益最大化都交給HiddenHand負責,在上述第二步中完成。同時BTRFLY的持有人通過質押BTRFLY之后,又能夠獲得指揮HiddenHand的權力。

不知道到了這里你是否完全明白了CurveWar到ConvexWar,再到Redacted。

用之前秘書的例子來繼續解釋的話,秘書一通過自己的能力獲得了總經理的信任,從而也獲得了總經理委托的權力。秘書二同樣因為自己解決了部分問題獲得了秘書一的信任,從而從秘書一那里獲得了二次委托的權力。秘書三......

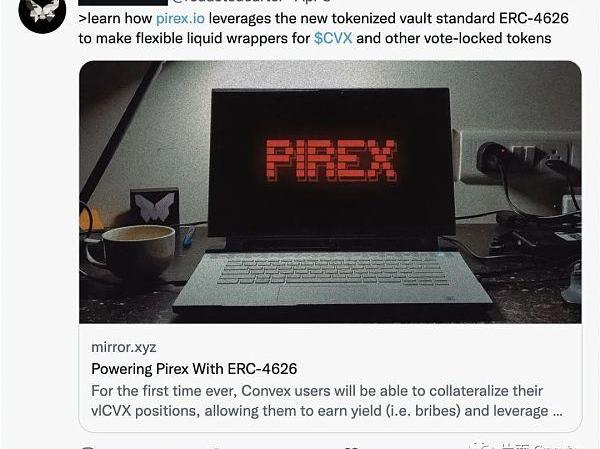

除此之外,Redacted還計劃推出Pirex。Pirex可以理解為是投票權的衍生品交易市場。如果你覺得未來Bribe的價格會變高,你可以提前買入投票權,在未來價格升高之后賣掉,反之亦然。

Source:@RedactedCartelTweet8thApril2022

還有很多應該涉及到但是沒有涉及到的地方

本文只是嘗試從一個比較簡單的方式介紹Redacted是什么,其中迫不得已涉及到了許多關于CurveWar的內容,涉及到了多個項目,希望能夠幫助你理解Redacted以及CurveWar大概是什么內容。被本文忽略掉的東西非常之多。

比如Curve本身就有一個Bribe市場,用戶可以直接在該市場對Curve的不同池子投票。

與上面類似的情況還有Votium,Votium是一個建立在Convex之上的Bribe市場,而且也是目前主要的Convex市場。用戶在Convex質押CVX之后,獲得vlCVX憑證,可以用于投票。如果用戶不想自己投票,也可以把vlCVX代理給Votium,讓Votium一站式解決這些問題。從這個角度講,Votium和Redacted存在一定的競爭關系。

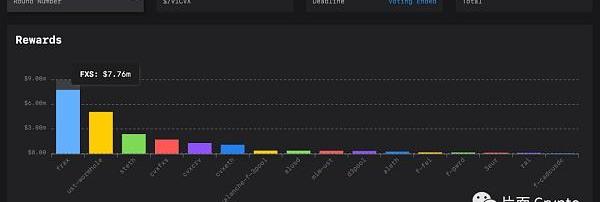

Source:llama.airforce

Votium上的投票兩周進行一次。在最近的一次投票中,外部協議花費的Bribe金額共達到了$21.37m.單票均價達到了$0.56。其中花費最多的是Frax和Terra,分別為$7.76m和$5.07m。

上面都是從Curve的角度去理解Redacted,還有一個角度是從OHM的角度。把OHM的底層收益邏輯換成是Bribe收益。同類的理解方式如FloorDAO,同樣是利用OHM的Bonding機制,然后底層收益是給NFT資產提供流動性獲得收益。

對于上文說的CurveWar本質是爭奪更高的流動性是從外部協議的角度出發,普通用戶參與Convex的目的肯定是比在Curve上直接Stake有更高的收益。

另外,Curve的收益不僅僅是由投票的量決定,同時也會考慮池子本身的TVL。池子的TVL本身越高,能夠獲得的獎勵也越高。

前段時間Terra要推出的4pool,就是沖著3pool去的,可能會是未來爭奪流動性的主戰場。如果花重金,把3pool的流動性搶占一部分,甚至超越也不是沒有可能。不知道DAI會不會做出反擊,也拿出錢來購買投票權,給3pool獎勵。

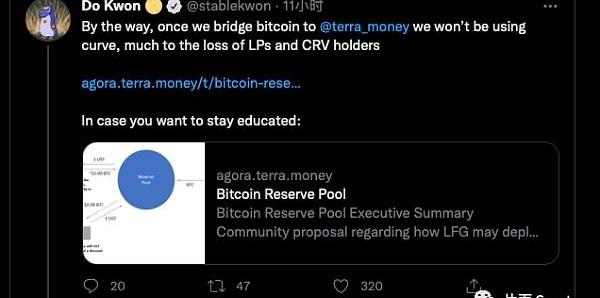

此外,DoKwon在本文撰寫時的約10個小時前在推特上表示,一旦Terra自己的Bridge做好,未來可能就不會再使用Curve,屆時可能會對Curve以及Convex是較大利空。

BribeMarketplace是否會是一個BigThing?如果是,目前這些項目的競爭格局未來會發生怎樣的變化?從Curve到Redacted,甚至再到下一個指揮Redacted的協議,如此無限套娃下去是否存在任何意義?

Incrypto,don'tunder-estimateeverything.

Incrypto,don'tover-estimateeverything.

關于各種字母的簡單解釋:

$CRV-Curve平臺的原生代幣

$veCRV-在Curve鎖定之后的憑證,擁有收益和治理權

$CVX-Convex平臺的原生代幣

$cvxCRV-把$CRV質押到Convex之后,用戶獲得的憑證。實際上Convex還是把$CRV質押換成$veCRV,只是給用戶的憑證是$cvxCRV

$vlCVX-把$CVX質押之后獲得的Token

$BTRFLY-Redacted的原生Token,可以通過Bonding獲得

$xBTRFLY-$BTRFLYstake之后獲得的Token

$wxBTRFLY-wrappedversionof$xBTRFLY,可以用于作為其他協議的抵押物

$pBTRFLY-為團隊準備的Token,未來團隊可以以低價將$pBTRFLY換成$BTRFLY

$glBTRFLY-Stake之后獲得HiddenHand的治理權憑證

$blBTRFLY-Stake之后獲得HiddenHand的收益憑證

3pool-Curve最知名的Pool:USDT/USDC/DAI

4pool-Terra發起的在Curve的池子,計劃超越3pool:USDC/USDT/UST/FRAX

在本文中,鏈捕手將對近期頭部加密風投機構押注的早期項目進行介紹,幫助讀者們進一步了解到未來的潛力項目.

1900/1/1 0:00:00元宇宙領域新的獨角獸企業誕生了。虛擬形象技術公司Genies完成1.5億美元?C輪融資,SilverLake領投。目前該公司的估值為10億美元.

1900/1/1 0:00:00什么是全鏈NFT? 全鏈NFT相信是大家最近聽過最多的概念,但,什么是全鏈NFT?全鏈NFT對于以太坊來說又意味著什么。在過去的幾周里,這個概念剛剛開始涌入加密經濟的討論中.

1900/1/1 0:00:00零知識密碼學是過去50年計算機科學中最顯著的創新之一。零知識證明(ZKP)提供了獨特的屬性,使其成為各種區塊鏈擴展和隱私解決方案的重要組成部分,包括像StarkNet這樣的ZKrollup、像A.

1900/1/1 0:00:004月21日消息,藝術和娛樂數字藏品市場LimeWire宣布在LMWR私募代幣銷售中籌集到逾1000萬美元,KrakenVentures、ArringtonCapital和GSR領投.

1900/1/1 0:00:002022年4月,比特幣迎來重要時間節點。伴隨第1900萬枚比特幣的問世,比特幣再次成為人們討論的焦點。萬億市值、避險首選、單枚超26萬元的高價,光環加冕的背后,是全球投資人對比特幣的偏愛.

1900/1/1 0:00:00