BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.07%

ETH/HKD+1.07% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD+1.87%

SOL/HKD+1.87% XRP/HKD+0.01%

XRP/HKD+0.01%流動資金池是去中心化交易所的交易方面。他們的作用是增加市場參與者之間的市場流動性。

流動性如此重要的事實在于,它很大程度上決定了資產價格如何變化。在流動性低的市場中,相對有限數量的未平倉訂單在訂單簿的所有面都打開。這表明一次交易可以使價格大幅度地向任何方向移動,從而使股票變得不可預測且缺乏吸引力。

來自Hoo研究院的cici表示,流動資金池是去中心化金融(DeFi)革命的重要組成部分,它似乎具有巨大的潛力。通常,這些池有助于將大量資產與任何其他受支持資產交換。

那么流動池要怎么運作?

Blockstream CEO 抨擊以太坊、Ripple和龐氏騙局沒什么兩樣:Blockstream首席執行官Adam Back 5日在Twitter稱,“Bitconnect,Charles Ponzi,以太坊,Onecoin,Cardano,Ripple,Bernie Madoff,Stellar和Dan Larmer。這些看上去都非常相似。”據悉,Charles Ponzi和Bernie Madoff是龐氏騙局的兩個最著名的創造者,而Bitconnect和OneCoin是被發現是龐氏騙局的著名加密貨幣項目,Back將此類騙局與以太坊、Ripple和Stellar,以及Dan Larmer(BM)相類比。[2020/8/6]

首先我們需要引入常數乘積規則。

華爾街分析師:比特幣的波動性與蘋果或亞馬遜等大盤股沒什么不同:華爾街金融分析師、比特幣支持者Max Keizer發推文表示,比特幣的波動性與蘋果(AAPL)或亞馬遜(AMZN)或任何其他大盤股沒什么不同。經濟學家顯然從未擁有過這些資產,這就是為什么沒有一個經濟學家是億萬富翁的原因。(U.today)[2020/5/11]

具體規則由人為設計,但是有一個前提,要符合市場基本的供需原則,需求量高的幣價格相對要高,供應量高的幣價格相對要低。說白了,就是用規則去模擬市場的邏輯。保證A幣的數量越少時,再換出A幣的時候,就需要放入更多的B幣。比如,池子里的以太幣被換走的越多,以太幣就應該漲價,因為以太幣變少說明以太幣比較俏,俏的商品就應該漲。之前換一個以太幣可能只要100USDT,現在可能要130個USDT才能從池子里換出一個以太幣了。

聲音 | CSW談BSV大漲:知道背后有什么事,但不會說出來:BSV支持者Craig Wright(CSW)近期接受了BlockTV的采訪。在談及BSV日前大幅拉升近300%的背后原因時,CSW表示:“我知道這背后有什么事、什么人,也知道其他的一些事情。我知道有人在做些什么,但這些都不是公開信息,所以我不打算分享。”在談及與Kleiman的訴訟案時,CSW表示,他不會讓法院輕易地強制他支付(50萬比特幣)。因為如果他把50萬比特幣交給Kleiman,數字資產和整個加密貨幣市場都會受到影響,因為Kleiman很可能會為了支付遺產稅而出售大量比特幣。在談及關鍵性的私鑰問題時,CSW稱不愿意透露任何細節。(Crypto Ticker)[2020/1/31]

因為流動性池的邏輯一般都是用代碼實現的,規則是一開始訂死的。最簡單的規則是常數乘積規則,即A幣的數量*B幣的數量=一個常數。用我們上面的例子來說,這個常數就是以太幣的數量100*USDT的數量100000=100w。后面無論這個池子發生多少筆交易,這個值都是100w。A幣的數量變多了,那么B幣的數量就會變少,反正乘積總是常數。而且B幣越少,再減少B幣的時候,就要付出更多的A幣。

韓國人為什么如此熱衷于加密貨幣 與朝鮮有關:韓國金融研究院(Korea Institute of Finance)高級研究員Tai-ki Lee表示,長期以來,韓國個人投資者就喜歡驚心動魄的金融投資。首爾大學心理學教授Kwak Keumjoo表示,與金正恩領導下的朝鮮做鄰居,讓一些國民無法高枕無憂的把積蓄放在國內,比特幣不受國界所限這一點對他們構成了吸引力。無論出于什么原因,就連韓國央行也不得不要求本行工作人員不要交易加密貨幣,特別是在工作時間。[2018/2/5]

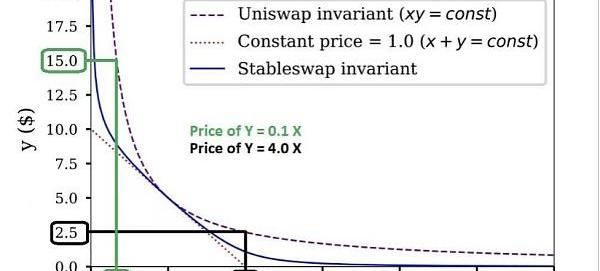

上面這張圖就是不同的規則對應價格的變動。橫軸是x幣的數量,縱軸是y幣的數量,紫色的線表示常數乘積規則。當x幣越來越多,對應曲線的右邊,增大很多x,可能也只能減少y一點點(換出一點點y幣)

用上面的例子算一下。一開始100個以太,1w個usdt。有人換出了10個以太,按照這個規則,usdt要上升至11111.111才能滿足乘積不變。因此這個人必須往池子里注入1111個usdt才行。因此這10個以太幣=1111usdt,平均每個111.11usdt。雖然這里是平均每個111.11usdt,但是其實每個以太幣的價格都不一樣,每個都比前一個更貴。

這時候再有人想換出40個以太幣來,換完之后只剩50個了,那么usdt的數量必須達到100w/50=2w個,還差2w-11111.11=8888.88個,需要由換以太幣的人來補全。因此相當這40個以太幣每個大概170usdt,又漲了不少。

具體每個幣上,價格怎么算呢?有一個公式:

dy/dx=?-y/x?

也就是x每減少1個,y的增加量=y當前的個數/x當前的個數。比如在以太幣50個,usdt2w個的狀態下,總個數100w,符合要求。這個時候,換一個以太幣的價格應該是:dusdt=deth*usdt個數/eth個數=1*2w/50=400usdt,遠高于之前的平均值170usdt的。

這個公式實際上就是根據x*y=k求導推出來的,搞不清楚也沒關系。你不按這樣算,按之前那樣推演,以太幣變為49個,然后usdt的個數=100w/49=20408,20408-2w=408usdt也是一樣的。這里有點差別是因為幣的個數是離散的,不平滑,影響不大。

這個規則是v神當初提出來的,最初是由uniswap實現的第一版,后面很多的DEX都有常數乘積的規則,當然,現在已經有很多的改進版本了。

這時候涉及到外界的價格了嗎?沒有的,價格都是相對的,比如1個以太幣=100個usdt到1個以太幣=130個usdt,這個就是在池子里以太幣漲價了,usdt降價了。只涉及到池子里的對應關系。

這就是流動池運作的技術基礎了。

*本文內容不構成任何投資交易建議。

近日,中國金融信息中心召開《金融元宇宙研究白皮書》線上發布會。與會嘉賓描繪出“金融元宇宙”的未來樣貌。白皮書認為,元宇宙新經濟具有巨大的發展潛力,將引導一個國家或地區的金融發展創新方向.

1900/1/1 0:00:00如圖所示為BTC2014年熊市底部區域,可以看到這一輪熊市大底區域位于紅色通道向下死叉藍色通道后見底,BTC在下方這一帶震蕩筑底后向上重新突破通道壓制,后面啟動牛市行情.

1900/1/1 0:00:00這是BettinaWarburg在2016年6月TEDSummit上對區塊鏈及其對世界經濟影響的精彩描述的文字記錄.

1900/1/1 0:00:00可以看到2013年牛市見頂后開啟熊市,BTC一路震蕩回落,最終見底在快慢兩線死叉后。金色財經挖礦數據播報 | BSV今日全網算力下降7.83%:金色財經報道,據蜘蛛礦池數據顯示: ETH全網算力.

1900/1/1 0:00:00Web3模式提供了獨特優勢,更利于產品啟動。互聯網正在發生重大變化。雖然占主導地位的大型平臺憑借掌控用戶數據和網絡效應幾乎立于不敗之地,但是Web3模式正在建立新的價值主張.

1900/1/1 0:00:00國內數字藏品在技術上與NFT并無太大差別,也是通過智能合約來實現業務邏輯,所以合約漏洞等安全問題在國內數字藏品上也會存在,我們需謹慎對待.

1900/1/1 0:00:00