BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+2.08%

ADA/HKD+2.08% SOL/HKD+4%

SOL/HKD+4% XRP/HKD+0.94%

XRP/HKD+0.94%以太坊DeFi市場正在經歷一場戲劇性的去杠桿化,在短短六周內,超過1240億美元的資金蒸發,以太坊投資者群體現在在現貨頭寸上嚴重虧損。2022年全球金融形勢表現異常低迷,不僅是數字資產,而且幾乎所有資產類別都是如此。世界各地的貨幣政策收緊,美元走強,風險資產估值下降,引發了一系列的保證金追繳、債務清算和去杠桿化。

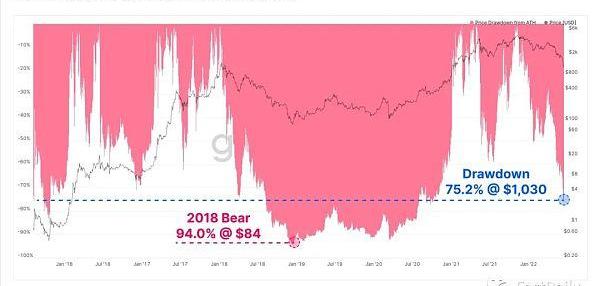

在數字資產領域,以太坊仍然是最大的智能合約平臺,承載著大量的金融產品、創新和自動化,具有不同程度的去中心化。在2020-21年的牛市周期中,散戶和機構對這些產品的采用引起了DeFi領域內杠桿的過度積累。隨著熊市的到來,以太坊原生代幣ETH的價格已經跌至1030美元的低點,距離4808美元的歷史高點還有75.2%。作為這場完美風暴的結果,整個以太坊生態系統目前正在經歷一個歷史性的去杠桿化事件。在這篇文章中,我們將探討一些早期警告信號,去杠桿化事件的規模,以及它對ETH投資者盈利能力的影響。

需求減弱

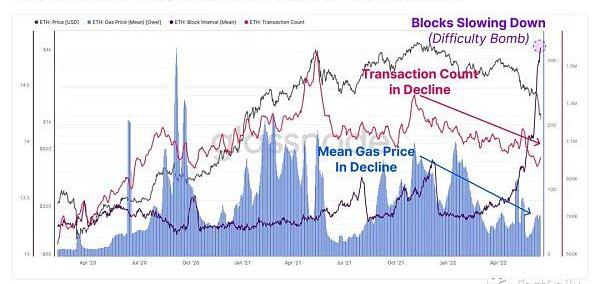

有一些早期的信號表明,在11月的ATH之后,以太坊的使用和網絡需求的下降正在進行。每天的交易量和平均支付的gas價格都在近6個月的宏觀下降中。這表明,以太坊鏈的整體活動、需求和利用率正在減弱。

觀點:比特幣泡沫破滅的原因是該項技術還不成熟:加密貨幣投資基金董事總經理威廉·奎格利表示,通常我們投資是以日、或者周為單位,但這顯然不是大多數人購買比特幣甚至股票的方式。迄今為止,投資者已經歷三次這樣的大型加密貨幣泡沫。泡沫破滅的原因往往是發生了證明該項技術還不成熟的事件。(金十)[2021/5/24 22:36:35]

平均gas價格在最近幾周略有回升,然而這更可能是由于區塊間隔放緩導致的擁堵,因為即將到來的合并的難度炸彈。

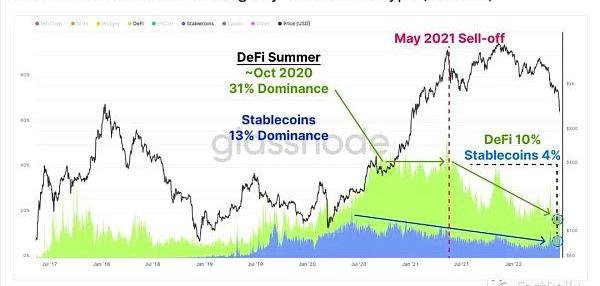

下面的圖表顯示了穩定幣和DeFi應用的氣體使用量的主導地位。穩定幣傳輸,和DeFi協議現在分別占當前以太坊gas使用量的5.2%,和10.2%。自2021年5月的市場高點以來,這種利用主導地位已經穩步下降,當時穩定幣和DeFi分別占據了11.4%和33.4%的gas使用量。

這部分是由于2021年下半年NFT熱潮的排擠,但也表明了需求狀況的下降。

在整個NFT領域,用于NFT交易的gas相對份額在2021年下半年達到頂峰,但此后從2022年6月初的46.0%的高點下降到今天的19.6%。在整個2021-22年期間,NFT交易出現了繁榮的交易,在這段時間內保持了所有gas使用量的20%以上。

Cardano創始人:狗狗幣泡沫必將崩潰,會給散戶帶來巨大損失:Cardano創始人Charles Hoskinson警告稱,隨著DOGE價格飆升,泡沫無疑正在形成,很快許多人將損失大量資金。他表示:“在加密行業里,DOGE一直是一個圈子里的笑話,一個有趣而輕松的東西。它似乎一直存在,但在很大程度上,我們從未認真對待過它。最近,由于馬斯克的努力帶貨和鯨魚對市場的操縱,DOGE價格已經變得非常高。讓我們明確一點——這是一個泡沫。DOGE的上漲是不可持續的,它將崩潰,大量散戶資金將很快損失。我認為,在泡沫破裂后,它將成為監管者和立法者介入加密行業、損害整個行業的催化劑。這不是一件好事。DOGE沒有一個穩定的開發團隊。也沒有獨創的技術。在必然來臨的泡沫破裂之后,國會將展開調查。美國SEC將四處奔走。各種各樣的監管機構會到處說,‘這證明加密貨幣無法控制自己,我們需要進來救你。’”[2021/4/17 20:31:14]

最近NFTgas使用量的高峰和下降可能表明了一個宏觀轉變,即投資者對市場波動的反應越來越消極。

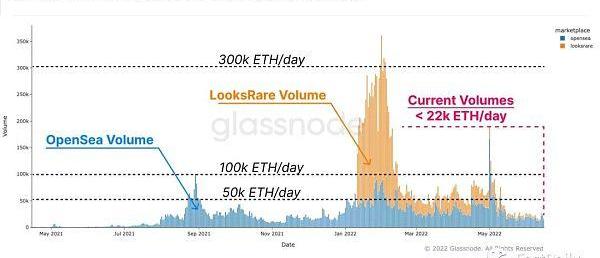

在NFT交易量方面,也可以進行類似的觀察。下圖顯示了OpenSea和LooksRare以ETH計價的交易量,在2022年的大部分時間里,其日交易量保持在5萬ETH至10萬ETH之間。然而,今年5月后,交易量急劇下降,目前僅保持在22000ETH/天以上。

58COIN小貝:DeFi資源集中于金融衍生品 目前處于去泡沫階段:12月11日下午3點,58COIN市場總監小貝做客媒體直播間,在談到目前DeFi的發展現狀時,小貝表示,在DeFi的眾多落地應用中,DeFi平臺項目、DEX去中心化交易所和錢包這三個板塊的熱度最高,反映出DeFi的流量和資源仍集中在金融衍生品階段。但是目前,DeFi已經進入了去泡沫階段,而DeFi的生態及應用發展仍需要很長一段時間完善,投資有風險,炒幣需謹慎。[2020/12/11 14:55:10]

在以太坊生態系統的許多方面,需求狀況一直在減弱,一般應用的使用率在下降,而在2021年11月的ATH之后,網絡擁堵情況有所緩解,最近幾周,NFT市場的冷卻變得很明顯。

衡量松動的程度

DeFi生態系統中更受歡迎的指標之一是總價值鎖定的概念,它試圖跟蹤存入各種DeFi協議中的代幣的美元或ETH計價價值。這些協議包括貨幣市場、借貸協議、去中心化的交易所流動性池,等等。DeFi協議的一個流行用途是獲得杠桿,通常是通過以美元為基礎的穩定幣借入加密貨幣抵押品。在許多情況下,這種杠桿被交易和/或重新存入DeFi協議,形成一種鏈上再抵押的形式。隨著資本越來越多地采取避險定位,DeFi協議中的TVL已經看到了一個戲劇性的解套,這是由兩個主要機制造成的。

前海創新研究院秘書長:區塊鏈行業泡沫會逐步消失 加速步入實體經濟新階段:據深圳特區報20日報道,前海創新研究院秘書長諶鵬指出,隨著監管規范、行業規范、技術成熟度不斷提高,區塊鏈的行業泡沫會逐步消失,并加速步入與實體經濟緊密結合的新階段。[2018/6/20]

杠桿以及市場在牛市期間積累的遞歸借貸頭寸被關閉,隨著鎖定在DeFi協議中的代幣被重新定價,加密貨幣抵押品的價值下降,這往往是上述第1點產生的賣方的結果。

以太坊的TVL在過去六周內下降了1240億美元,推動TVL總額下降到810億美元。在5月和6月,這種解套分兩批發生,首先是在LUNA項目崩潰期間-940億美元,然后在6月中旬又-300億美元。

按7天計算,最近的這兩次TVL沖銷都是過去18個月中最重要的一些時間,最近的拋售促使TVL在一周內收縮了-27%的TVL。從這個指標來看,只有兩個更大規模的去杠桿化事件;第一個是與最近的LUNA崩潰相關的-46.0%,以及2021年5月從當時的ATH拋售期間的-37.5%。

穩定幣

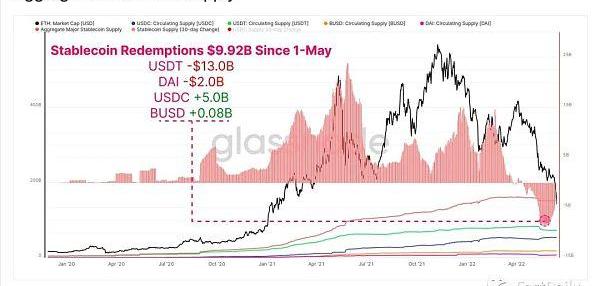

自5月初以來,穩定幣贖回總額為99.2億美元,資本從市場流出。USDT的贖回量最大,為-130億美元,其次是DAI,為-20億美元,因為投資者關閉了通過MakerDAO金庫獲得的杠桿。有趣的是,自5月1日以來,USDC的供應量增加了50億美元,這表明市場的偏好可能從USDT轉向USDC,成為最受歡迎的穩定幣。

?國際清算銀行(BIS)總裁:比特幣是泡沫、龐氏騙局和環境災難的組合體:日前,有“央行的央行”之稱的國際清算銀行(BIS)總裁奧古斯丁·卡斯滕斯(Agustín?Carstens)向各國央行發出警告,稱比特幣是“泡沫、龐氏騙局和環境災難的組合體”,要防止數字貨幣成為現行金融基礎設施的“寄生蟲”。他呼吁各國央行必須打擊比特幣和其他加密數字貨幣,阻止它們“依附”主流機構,成為“金融穩定的威脅”。[2018/2/14]

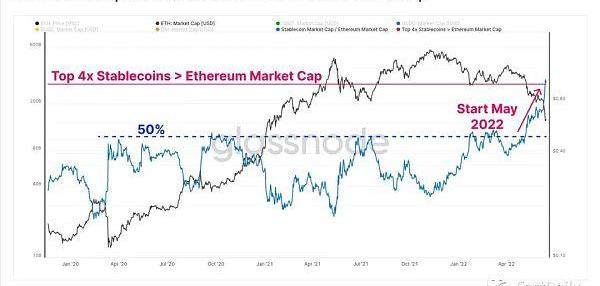

排名前四的穩定幣的總資本額現在也已經超過了以太坊的市值30億美元。在2020-22年期間,四大穩定幣的總市值曾多次達到以太坊市值的50%,但在今年5月和6月卻出現了戲劇性的突破。

這是第一次發生這樣的事件,該事件將關于數字資產市場結構的三個觀察點納入視野:

美元穩定幣作為記賬單位和報價資產的急劇上升。

近年來,對美元計價的流動性需求強烈。我們注意到,按市值計算,穩定幣現在占了前六大數字資產中的三個。

2022年期間,以太坊生態系統估值的貶值幅度之大。

請注意,并非所有的穩定幣都托管在以太坊上,還有一小部分是來自DeFi協議的借貸資本。盡管如此,這一事件凸顯了為什么目前的去杠桿化正在發生,因為加密貨幣抵押品的價值與保證金債務的記賬單位之間的差距擴大了。

最新的以太坊研究

我們最新的研究文章從各種用例在鏈上交易和gas消耗方面所占據的市場份額的角度探討了以太坊。鏈上分析中最強大的工具之一是計算市場中各部門的實現價格的能力。這可以通過對每個幣在錢包之間最后一次移動時的估值來估計這些群組的成本基礎。

隨著ETH現貨價格現在交易在1212美元,總體市場現在遠遠低于1730美元的實現價格。這意味著市場持有的平均未實現的損失為-30.0%。如果我們特別看向ETH2.0的儲戶,我們可以直接衡量ETH代幣在存入時的價值,因為它們不能被解除抵押品。在此基礎上,ETH2.0儲戶的實現價格成本基礎要高得多,為2400美元,因此平均未實現的損失為-49.5%。

值得注意的是,這些存款中的一些將與流動性的質押衍生品有關,如Lido的stETH,這確實允許個人投資者在不影響原始存款的實現價格的情況下出售資產。

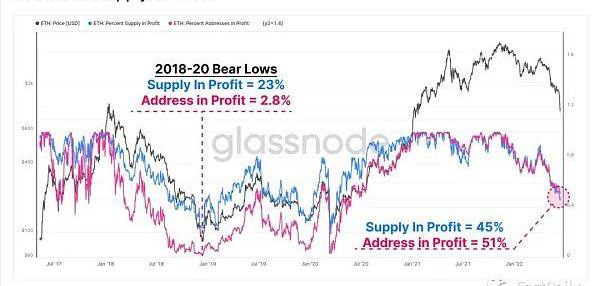

供應百分比和利潤中的地址是兩個高層次的鏈上指標,用于衡量以太坊市場目前的財務與過去的周期。網絡盈利能力目前已達到2020年6月以來的最低水平,當時市場正在從COVID崩潰中恢復。供應和地址的盈利能力都表明,約有一半的以太坊持有者對其持有的資產處于水下。請注意,2018年、2019年和2020年的熊市低點達到了23%的供應量和僅2.8%的地址的盈利能力。如果這個周期達到類似的水平,這也許描繪了有點可怕的未來道路。

我們還可以調查以太坊長期持有者的未實現利潤和損失總額,長期持有者未實現的凈利潤/損失指標顯示,這一群體目前的盈利能力已經超過了收支平衡點,現在持有的未實現的損失相當于市值的23%。這意味著,即使是最強大的、持續時間最長的ETH投資者,現在的平均倉位也處于水下。上一次出現這種情況是在2018年9月,當時價格從230美元跌至84美元,下跌了64%,出現了更嚴重的拋售。

鎖定虧損

在以太坊持有人持有如此巨大的未實現損失的情況下,我們可以轉向支出行為,觀察實際支出所鎖定的利潤或損失的大小。5月初由LUNA推動的拋售仍然是以太坊投資者實現損失的歷史最高值,一天內有28.5億美元的資本外流。目前的去杠桿化緊隨其后,在6月14日達到了21.6億美元的損失。

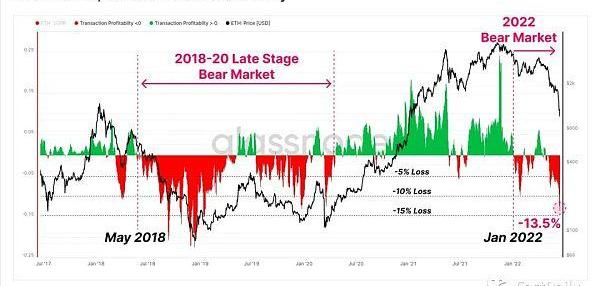

最后,我們可以看一下相對的以太坊鏈上交易盈利能力指標,看一下總體市場正在實現盈利或虧損的制度。這也證實了以太坊市場很可能在2022年1月確認過渡到熊市,當損失開始主導支出行為。類似的行為可以在2018年5月看到,這是在深度熊市之前,花了近2年的時間來恢復,最終在2020年3月的拋售中達到高潮。

目前的交易盈利能力表明,平均ETH交易平均鎖定了-13.5%的損失。雖然意義重大,而且規模與過去的以太坊熊市相吻合,但相對于2018年熊市周期低點所實現的-20%至-22%的損失來說,這仍然很低。

結論

在2020-21年的數字資產牛市中,整個DeFi領域有大量的創新和新產品推出,以太坊作為主導的基礎平臺繼續領先。然而,伴隨著創新和采用,出現了杠桿、保證金債務和過度投機的積累。隨著市場估值在2022年崩潰,加密貨幣抵押品的價值急劇下降,相對于借入的美元穩定幣資本而言,產生了不可持續的分歧。其結果是DeFi空間出現了歷史性的大規模去杠桿化,鎖定的總價值在短短六周內下降了-1240億美元。以太坊的持有者現在被牢牢地壓在水下,持有者有巨大的未實現損失,而且最近幾周鎖定了歷史上的巨大損失。這預示著投資者群體中存在著高度的財務痛苦,雖然可怕,但它仍然沒有達到2018年熊市周期中看到的盈利能力和價格下跌的極端低點。

總的來說,市場正在進行的去杠桿化事件是明顯痛苦的,類似于一種小型的金融危機。然而,伴隨著這種痛苦,也避免了更多的杠桿危機,之后開始更健康的重建市場。

翻譯:老雅痞

本文來自Glassnode原文作者:Checkmate&CryptoVizArt

Tags:以太坊DEFIEFIDEF以太坊幣最高價格是多少Pyrrho DeFiKingDeFiDEFILANCER價格

背景概述 2022年6月3日,MetaMask公開了白帽子發現的一個嚴重的Clickjacking漏洞,這個漏洞可以造成的影響是:在用戶的MM插件錢包處于解鎖狀態,用戶訪問惡意的站點時.

1900/1/1 0:00:00這是一個VUCA世界,我們只是生活在其中。VUCA是斯坦利-麥克里斯特爾將軍的《團隊的力量》一書中所提到的概念.

1900/1/1 0:00:00金色財經區塊鏈6月25日訊?自比特幣誕生以來,加密市場在短短十幾年中經歷過多次波折。當時間來到2022年,加密行業似乎又一次陷入了困境.

1900/1/1 0:00:00礦工、比特幣現貨交易所基金均在市場下跌時出售比特幣。區塊鏈數據分析服務商Glassnode的數據顯示,在上周短短的三天內,比特幣投資者出現了有史以來最大的實際損失——拋售BTC導致投資者損失了7.

1900/1/1 0:00:00今日早間,加密貨幣分析師Otteroooo于個人推特發布了一篇關于CeFi巨頭BlockFi資金狀況的詳盡調查,得出結論稱BlockFi很有可能也將陷入流動性危機.

1900/1/1 0:00:005月那場因UST脫錨、LUNA歸零帶來的市場恐慌,終究伴隨著加密熊市的低氣壓蔓延到了6月,另一組有「錨定」關系的加密資產stETH和ETH出現異動。這兩種資產的常規兌換比例為1:1.

1900/1/1 0:00:00